恒指向上突破历史估值区间,个股分化特征将增强

本文来自中泰国际的研报《恒指向上突破历史估值区间,个股分化特征将增强》,作者为中泰国际分析师徐博。

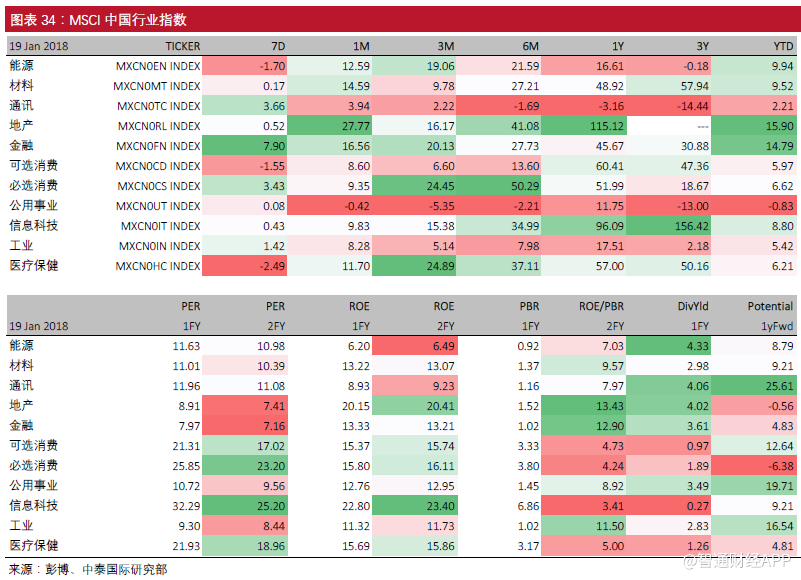

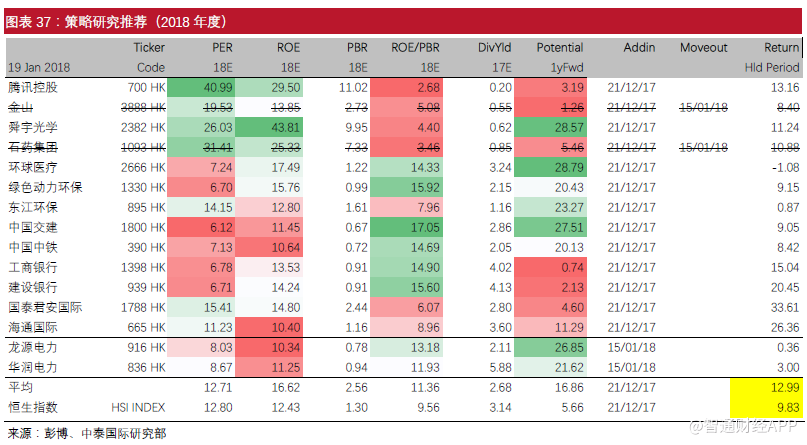

智通财经APP获悉,中泰国际发表研报称,1月15至19日,全球股票指数延续年初至今的走势,普遍收涨,新兴市场表现相对较好。MSCI全球股票指数按周收涨1.13%,新兴市场按周上涨2.02%,年内已实现收益6.4%。考虑到全球经济总体向好趋势下,新兴经济体弹性更大,仍持续看好新兴经济体在第一季度的表现,并认为其中韩国、南非、俄罗斯市场表现潜力较大。

中国离岸市场表现明显好于在岸市场。代表大型蓝筹内资股的恒生国企指数,受益于估值修复、港股全流通等多重因素驱动,按周上涨幅度达到5.7%,年内累计收涨已达12.56%。中泰国际仍持续看好中国离岸相对在岸市场,十分明确的相对收益机会。按上周一配置建议,用两只公用事业股(龙源电力(00916)和华润电力(00836))替换了两只科技和医药个股,以更好体现价值主题和增强防御性。

恒生指数向上突破历史估值区间,需注意权衡趋势与风险

2018年以来,恒生指数在地产、金融权重股的带动下涨势凌厉。截至19日,恒指收于32255点,对应约13倍滚动市盈率,突破了近五年12.6倍的估值上沿。按恒指历史运行的经验,短期较快突破估值区间的走势将在一个月内明显修复。

同时,横向比较离岸在岸市场,当前恒生指数点位对应2018年11.6倍市盈率,较沪深300和上证指数12.41和11.83倍市盈率优势已明显缩窄。因此,中泰国际认为未来一至三个月恒生指数上行空间和速度都将受到明显压力,投资者需注意应对市场回调风险。

不过,国企指数低估仍明显,市价对应18年市盈率仅7.7倍,且其中权重金融和工业成分股仍有估值修复空间。从基本面来看,大型金融股受益于市场利率和资金趋紧的投融资环境,合理估值区间有上调的动力。高铁基建股虽然受制于PPP 项目、去杠杆等压力,但18年仍将承担支撑经济的重要任务,其中大型龙头企业拥有较大的估值修复空间。

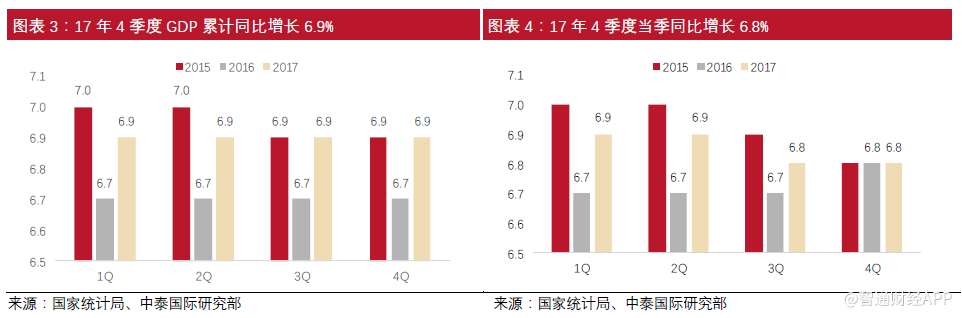

17年GDP增长6.9%好于往年,但社销、固定资产投资放缓

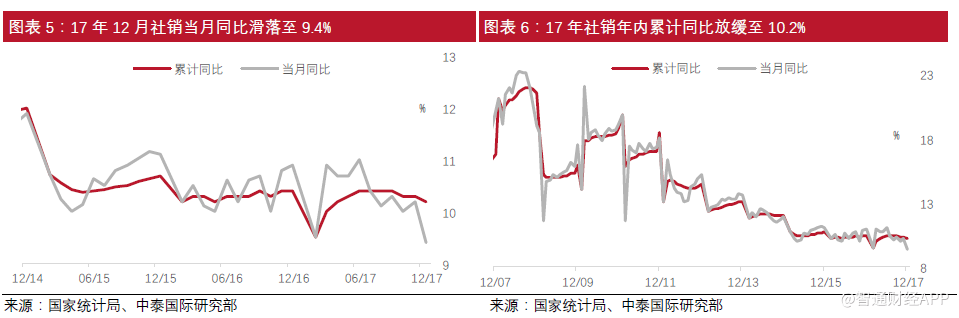

统计局公布2017年GDP同比增长6.9%,好于预期,且高于2016年6.7%的水平。四季度GDP 同比增长6.8%,与三季度环比持平。不过,社销、固定资产投资数据则呈现持续放缓态势。

其中12 月社销当月同比下滑至9.4%,为近十年最低水平,全年社销累计增长10.2%,较16 年低0.2 个百分点。8.1% 的限额以上社销同比增长显示中国消费质量总体较差,消费升级在国内消费的拉动作用较弱。总的来说,零售消费持续放缓的态势仍在持续,中泰国际预期这一态势短期很难改变。不过,网上消费比重在2017 年进一步上升,全年网上消费占比达到19.6%的水平,销售额同比增速32.2%。

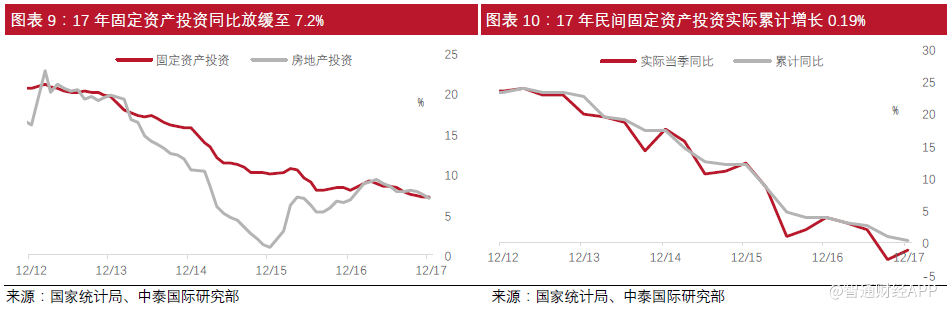

固定资产投资方面,2017 年全年固定资产投资、房地产相关投资增速分别放缓至7.2%、7.0%;私人部门全年实际固定资产投资增速仅为0.19%,四季度则同比下降1.3个百分点。中泰国际曾指出,近年政府在经济活动中的比重持续上升。这包括政府支出在终端消费中的比重上升,也包括政府驱动投资在固定资产投资中的比重上升。

因此,在消费端,政府驱动将表现为环保、公共设施支出的较快增长;在固定资产投资端,政府驱动将表现为高铁基建的投入持续或适度加速。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP