舜宇(02382)的下一个成长周期:左手3D感测,右手无人驾驶

本文来自中金公司的研报《舜宇光学科技(02382):无人驾驶,3D感测推动下一个成长周期》,作者为中金分析师宗佳颖。

智通财经APP获悉,中金发表研报称,虽然舜宇(02382)目前受中国手机市场需求疲软的影响,股价短期出现波动。但长期仍看好公司在3D感测、车载镜头等方向的布局和行业领导地位。股价催化剂包括月度销售数据及华为等主要手机厂商的新产品发布。

中金重申给予舜宇光学“推荐”评级,目标价153港元,对应18年市盈率37x。基于分部加总估值法,其中汽车业务62港元,手机镜头41港元,摄像头模组50港元。

手机业务:2016~20年镜头/模组有3.8倍/3倍的增长机会

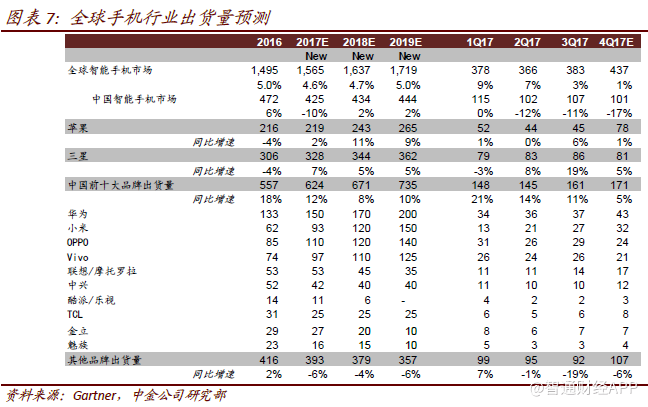

中金认为,中国市场在经历了2016年的高成长之后,2017年面临10%的下滑,2018年在手机品牌创新和消费者换机周期的叠加下,有望重回小幅正增长(+2%)。

品牌集中度不断提高,小品牌淘汰加速。全球角度来看,智能手机进入存量竞争时代,Gartner数据显示,手机市场出货量不断向前几大品牌集中,中国市场尤甚。以华米OV为代表的一线品牌厂商继续提升自己的份额,二三线及白牌手机厂商生存空间受到严重挤压。

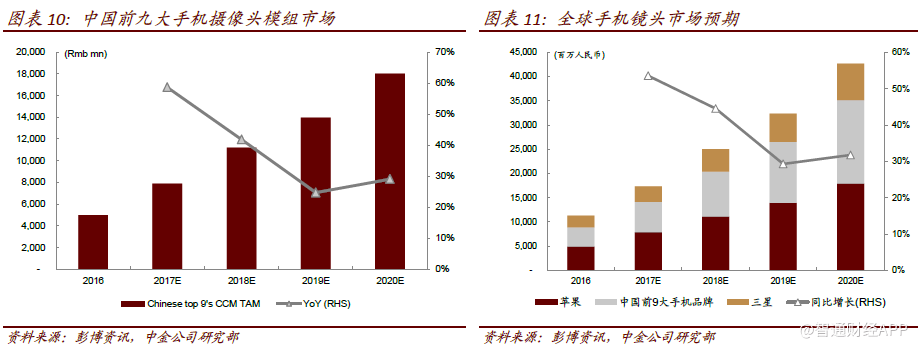

手机成像市场里,镜头2016~20年复合增速40%,3D光学感测拐点看2019年。中金预计2016~2020年全球手机镜头市场将维持40%的复合年增速,到2020年将扩大到435亿元。2016~2020年中国摄像头模组市场将维持25%的复合年增速,到2020年将增长至880亿元。

这些增长主要因为后置和前置摄像头中双摄像头的使用率均有所提升,3D sensing在前置摄像头中的使用率提升并有望应用在后置摄像头中。

苹果在iPhone X前置摄像头采用了3D感测组件(人脸识别),带动其他厂商跟随。中金判断安卓厂商要到2019年才能大规模采用完整的3D 感测解决方案。此外,预计后视3D感测方案的大规模商用也要看2019年。因为一个好的3D感测方案牵涉到激光器(VSCEL)、镜头、衍射光学元件(DOE)、算法等许多环节。总体来看,受益于手机和汽车用产品增长,AMS预计3D感测市场规模将在今后5年(2017-2022)增长7倍到70亿欧元。

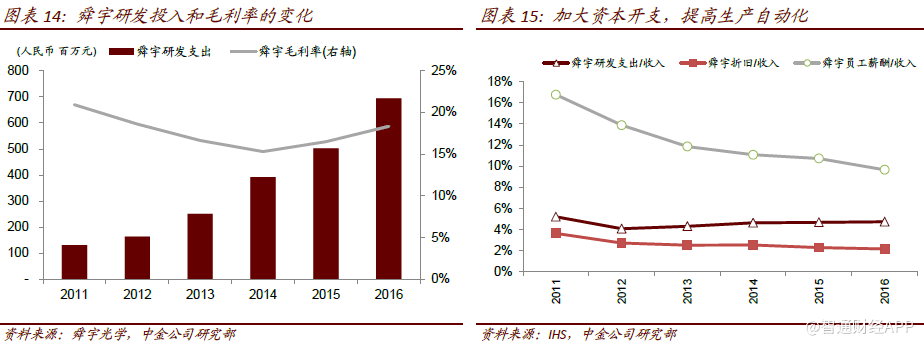

随着终端品牌趋于整合,零部件厂商也将面临更激烈的竞争。零部件厂商为获得领先优势,重研发投入提升产品附加值,且加大资本开支以提高自动化程度,更有利于盈利性的提升,舜宇便是这其中的佼佼者。

舜宇正在成长为中国第一大手机镜头供应商。成功收购柯尼卡-美能达的镜头业务后,舜宇迅速提升了在中国和韩国智能手机供应商镜头供应链中的地位。

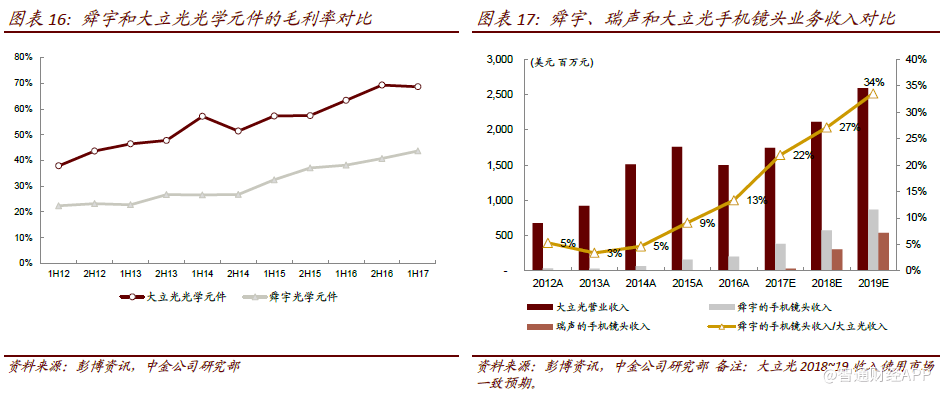

舜宇正在缩减与大立光差距,随着AAC进入手机镜头市场,预计竞争格局将有所改变。舜宇在低端产品中的市场份额逐渐被AAC 替代,同时公司正在不断替代大立光电在高端产品中的市场份额。1H17舜宇手机镜头收入是大立光电手机镜头收入的22%(2016 年为13%)。预计到2019 年,舜宇和大立光的收入差距会缩小,舜宇的手机镜头收入将达到大立光收入的34%。

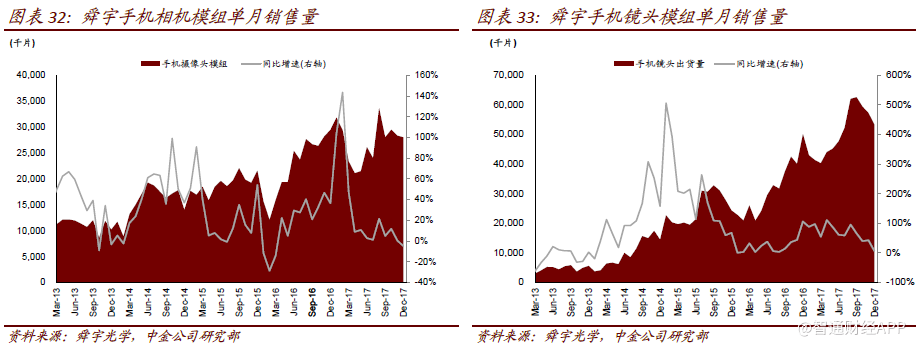

手机镜头产品组合持续提升,舜宇去年11~12 月份1000万像素以上的产品在出货量中占比已经超过50%,中金判断这一趋势将持续提升。随着双摄像头使用率的提高带动镜头市场增长,预计舜宇手机镜头业务2017-19 年年均复合增长64%。

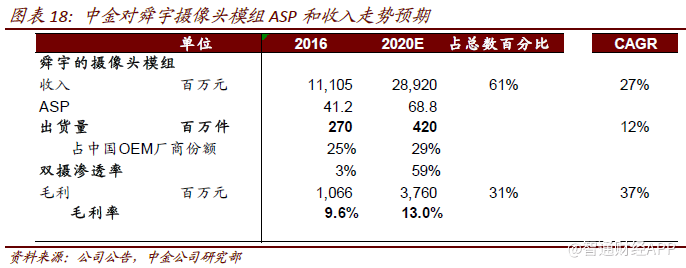

全屏手机带动利润率的提升,双摄像头和3D带动ASP提升。中金预计2016~2020年舜宇的摄像头模组业务将维持27%的复合年增速。2017年和2018年收入将保持增长,主要驱动力包括双摄像头使用率的提高,行业整合带动市场份额提升。

利润率方面,预计由于舜宇在MOB和MOC技术上领先,利润率将有小幅提升。这两项技术能够大幅减小摄像头模组的尺寸,从而增加大屏智能手机的有效屏幕尺寸。

AMS+舜宇:3D感测产业链协同+客户资源+拓展更多应用。11月8日,AMS 宣布将同舜宇光学在中国合作开发和销售3D 感测解决方案。AMS是苹果iPhone X人脸识别系统中WLO 镜头主要供应商,但对中国智能手机OEM 厂商的供货有限。舜宇是中国智能手机客户的主要手机零件供应商,但其3D感测解决方案尚未得到大范围采用。

此次合作将利好AMS和舜宇双方,最重要的是,此次合作还能够利好华为等中国重要智能手机OEM 厂商,加快其推出3D 感测机型的速度。此外,通过此次合作双方还能够探索移动设备之外的市场,如借助舜宇光学在全球车载镜头市场的领导地位,探索3D 光学感测在汽车领域的应用。

车载业务:从监管驱动到创新驱动

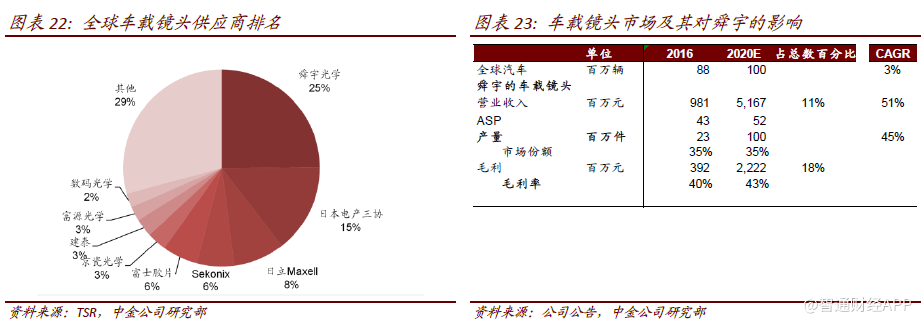

中金预计车载镜头市场TAM将从2016年的18亿元增长到2020年的62亿元,复合年增速达到36%。驱动力主要来自监管政策推动和自动驾驶渗透率的提升。

舜宇光学是世界最大的车载镜头供应商,中金认为舜宇将利用其战略地位不断扩大用户规模和产品组合。中金认为,2016~2020 年公司的车载镜头业务将维持45%的复合年增速。2018年预计将加速,未来的收入增长主要来自:1)监管政策推动,如美国要求2018 年5月1日之后生产的轻型车辆必须安装后视摄像头;2)自动驾驶带动车载摄像头使用率的提升;3)龙头地位带动市场份额的提升。

光学仪器:新兴的业务机会,光学行业的下一个蓝海?

中金曾指出:机器视觉技术在工业自动化(自动化光学检测)、生物科学和零售等领域的应用前景十分广阔。Yole的数据显示,2016年全球机器视觉市场规模约为16.3亿美元,而手机摄像头模组的市场规模为148亿美元。

2015年舜宇重组的光学仪器业务并进入了机器视觉市场。舜宇管理层表示公司已经开发了Sapphire 处理设备和工厂自动化设备。布局人工智能工厂自动化和光学检测。舜宇已经开发了基于人工智能的工厂自动化解决方案(如AGV)以及电子产业中的光学检测设备。中金判断这将成为维持长期增长的重要举措,预计2017~2019 年该业务收入将加速增长。

盈利预测与估值

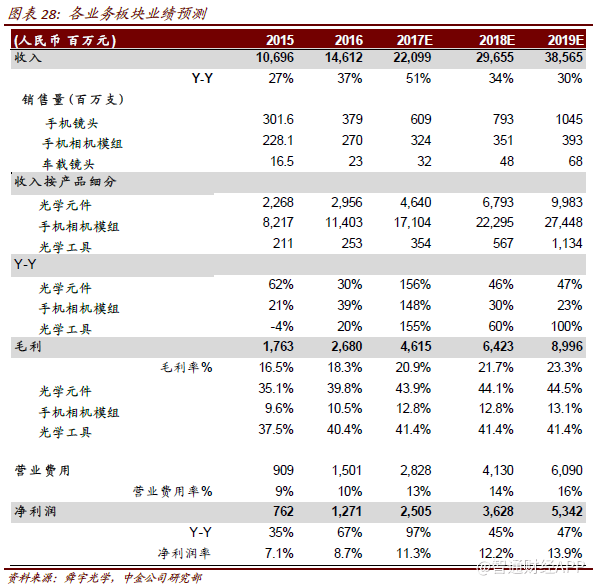

中金预计2017、2018和2019年公司收入同比增长51%、34%和30%,归属于母公司净利润则分别增长97%、45%和47%。

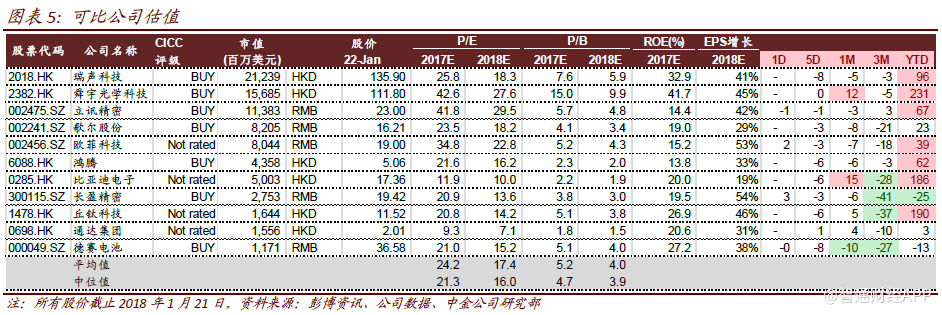

维持盈利预测17/18/19EPS为人民币2.28/3.31/4.87元,对应同比增速为97%/45%/47%,当前股价对应17/18/19市盈率为42.6x/27.6x/18.8x。

基于分部加总估值法,中金将公司目标价设为153港元,对应2018年预测市盈率37倍,其中汽车业务62港元,手机镜头41港元,摄像头模组50港元。

摄像头模组占50港元(目标价的33%),基于25倍的FY18年市盈率,和A/H股手机元件中值一致。

手机镜头占41港元(目标价的27%),基于27倍的FY18年市盈率,和A股科技蓝筹股一致(对比此前17倍的FY16年市盈率,以反映盈利增速高于大立光以及舜宇的估值同A股科技蓝筹股一致)。

车载镜头占62港元(目标价的40%),基于25倍的FY20年市盈率。

风险提示:安卓手机销售低迷;ADAS 和3D 感测渗透提升低于预期。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP