家临江:最大的悲哀,跑不过恒生指数

看看那一排排的恒指僵尸熊,港股投资者乐得合不拢嘴。

恒指牛气冲天,受美股创新高及A股升势带动,港股今天裂口高开213点报32606点,已破位,中午后越升越有,收盘以全日最高位收市,上证综指收复上次“熔断”失地,收市报3546.5点,升1.29%,恒指收报32930.7点,大涨537.29点,升幅1.66%,再创纪录新高。国企指数收13490.45点,升幅2.16%,跑赢大市,主要受内银股领涨推动,成交金额增至1979.8亿元,为两年半以来最高。

值得一提是,内地A股的银行股像打了鸡血,价值投资者喜爱的建设银行,似乎从来没有过像今天一样的狂欢。

今天,工行总市值突破26000亿超摩根大通,成全球第一大行。截止收盘,工商银行A报7.49元,涨幅达4.46%,总市值达到26695亿元,目前摩根大通总市值为3967亿美元,工行已超越摩根大通,成为全球第一大行。没有人再去否认“蓝筹最大”的投资逻辑了,A股逐渐开始让散户适应:这是专业投资者的事儿,你就不该来自己炒股。

A股指数权重走牛的同时,港股的对应权重也开始发力。但是整体来说,港股毕竟还是有自身的大象可以跳舞,比如汇控、友邦保险,再比如腾讯等等。

今日拉升恒生指数暴涨的权重股还是企鹅腾讯(00700.HK),一只股票给恒生指数贡献了103点涨幅,虽然建设银行在内地A股的飙升下夺得恒指贡献度最高(建行H股贡献了126点涨幅),不过盘口明显企鹅的后劲十足。

讲真腾讯控股,笔者这么久以来看资料,就没见到过几个研究机构,把这家公司彻头彻尾说明白过。外资大行出具的最新研报,10个有9家都在讲腾讯的游戏收入增长,以及增值服务的扩张。事实上,腾讯在创投上的几百家新兴产业,任何一家企业上市都会得到很高的估值,这些项目在市场上,几乎就没有更多的统一真实数据。前几天腾讯获得基金销售的牌照,企鹅向金融领域更深层次的渗透已经开始。简单的理解,当初牛市的时候,内地A股的东方财富网就靠卖基金,都可以净赚几十亿,何况企鹅如此大的流量及优秀的团队管控能力,这一大块收入在明年的财报中,又会给投资者怎样的惊喜呢?

按照现在的看法,恒生指数如此疯狂,作为科网第一股,腾讯的估值应该被严重低估的(内地A股的理解)。而我们看见这几天进场的资金,净买入排列前列的几乎被中投信息与创盈服务包办。如果内地资金未来真的在中央结算持仓超过外资,恐怕腾讯的市盈率早就被重新改写好多了。

查看内地几家股友论坛,有不少谨慎者已经开始恐惧恒生指数日复一日的上涨,这是命。因为聪明的投资者往往都是跟趋势,而不是逆流而行。按照以往的经验,不少股民在牛市的时候赚不到几个钱,偏偏在熊市时候比谁都勇敢,抄底的代价往往比追高的风险大得多,所以一轮长牛市下来,跑不过恒生指数,的确很悲哀。

香港本地投资者恐怕没有真正感受到这轮牛市在内地的影响。至少有一点,年底香港本地券商(包括外资投行)给出的恒生指数目标价普遍就是个笑话。

睁眼看看内地吧:1月16日,兴全合宜基金仅用一天时间便完成了超过300亿元人民币的销售规模。别忘了,这个基金有一半的比例就是投资港股。

兴全合宜短短1天即销售300亿,在中国内地公募基金历史上也很是罕见的。最相似的一幕无疑要追溯至2007年首批4只QDII基金热销,彼时4只QDII基本全部一日售罄,比例配售后规模仍高达300亿,只是这4只QDII表现不佳,那是后话。

内地已经掀起港股新一轮热潮,因为去年内地机构在香港市场普遍赚了大钱。所以2018年更要干一票大的,这是趋势,不容任何逆转的,所以轻易预测恒生指数的高位,现在有点为时过早。

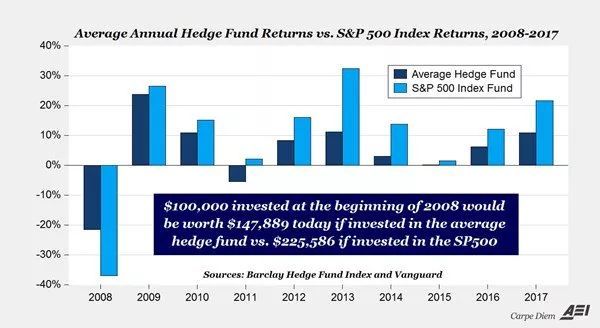

记得2007年,沃伦·巴菲特向对冲基金行业的金融专业人士发出挑战,希望他们加入巴菲特2016年给伯克希尔-哈撒韦公司股东信中所说的100万美金赌局:从2008年1月1日至2017年12月31日的十年期间,标普500指数的业绩表现会胜过对冲基金组合扣除佣金、成本及其他所有费用的业绩表现。巴菲特著名的赌局,实际上提前结束了,因为结果呈一边倒之势,标准普尔500指数完胜对冲基金。

上图显示了巴菲特投资期内标准普尔500指数的年度回报以及巴克莱公司收集的上万只对冲基金综合指数的平均年回报率:从2008年1月到2017年12月。如果一开始同时投资10万美元,到2008年底,前者翻了一番以上,达到225,586美元,而后者只能达到约148,000美元(浅蓝柱为标普500指数基金回报,深蓝柱为对冲基金平均回报)。

最近大家都在总结过去,2016年买房子,2017年买币,2018年呢?众人异口同声:买港股呗。事实上不少投资者在经历了2017年后,发现自己选择的股票买来买去,A股跑不过茅台,港股不及腾讯!

不过笔者还是衷心祝福,年底您的收益,能跑得过恒生指数。

免责申明:文章只提供股友讨论,不得构成投资建议,笔者不持有上述任何港股。股市有风险,投资需谨慎!

扫码下载智通APP

扫码下载智通APP