Q4新签订单同比增93%,安东油服(03337)业绩能否底部反转?

本文来自微信公众号“EBoversea”,作者为光大海外分析师陈佳宁,原标题为《安东油田服务(03337):Q4新签订单同比增长93%,业绩底部反转确立》。

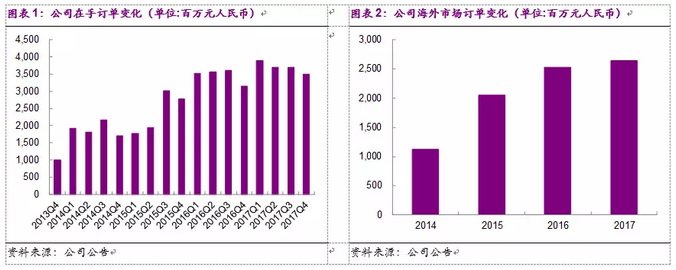

安东油田服务(03337)Q4新签订单6.5亿人民币,同比大幅增长93.4%;在手订单达到35.1亿人民币,为历年Q4最高水平。公司2017年累计新接订单26.5亿人民币,同比增长20.7%。

公司四季度海外在手订单26.4亿人民币,其中高盈利的伊拉克市场订单达25.5亿人民币,占公司总在手订单35.1亿的比例达到72.6%。

在国内市场,四季度公司在四川页岩气市场首次中标1.5亿元的页岩气总包项目,这也是民营油服公司首次中标该客户页岩气项目。

公司公布了2018年战略指引,全年战略重点为,以现金流管理为核心,恢复强劲的经营性净现金流产生能力,注重业务质量,提升国际化水平,在现金流增长的前提下推动收入和利润的健康成长。

2017年11月,公司成功发行三年期3亿美元新票据。穆迪和惠誉随即调高公司评级。我们认为,随着长期困扰公司的到期债务问题得到解决,公司解除了业务发展的最大束缚。今后公司可将主要精力放在业务拓展与订单执行上,通过加强订单执行改善经营性现金流,降低负债率,并有望通过借新还旧降低利息支出,为公司未来业务持续发展打下坚实的基础。

2017年12月,公司与惠博普签订股权回购协议,拟以7.35亿人民币的价格回购伊拉克子公司40%股权,其中4.5亿人民币将以现金形式支付,其余2.85亿人民币将以股份形式支付。我们认为,伊拉克业务为安东盈利能力最强的业务,回购后将使公司充分享受伊拉克业务的快速成长。

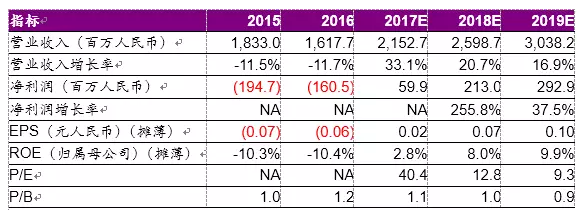

在油价近期出现大幅上涨,油服行业复苏趋势明显的背景下,我们预计公司新签订单和业绩表现将持续增长。上调公司2017-2019年收入预测至21.5亿、26.0亿、30.4亿人民币,上调净利润预测至0.6亿、2.1亿、2.9亿人民币,对应EPS分别为0.02元、0.07元、0.10元人民币。随盈利预测上调目标价至1.5港元,对应2018年18倍PE,维持“买入”评级。

一、四季度新签订单同比大幅增长93%,在手订单处于高位

安东油田服务公布2017年四季度运营数据。2017Q4,公司新签订单6.48亿人民币,同比大幅增长93.4%;在手订单达到35.1亿人民币,为历年Q4最高水平。公司2017年累计新接订单26.5亿人民币,同比增长20.7%。

公司进一步加强在国际市场,特别是伊拉克市场的持续突破与发展。2017年四季度,公司新签海外订单3.49亿人民币,同比大幅增长132.7%。公司四季度海外在手订单26.4亿人民币,其中高盈利的伊拉克市场订单达25.5亿人民币,占公司总在手订单35.1亿的比例达到72.6%。

在国内市场,四季度公司在四川页岩气市场首次中标1.5亿元的页岩气总包项目,包括1.0亿元的页岩气平台总包项目,以及0.5亿元的页岩气超长水平井项目。这也是民营油服公司首次中标该客户页岩气项目。此外,在鄂尔多斯市场,公司中标0.24亿元的钻井服务项目。

在海外市场,公司在伊拉克业务增长态势明显,中标1.38亿元的采油运行项目、0.56亿元的定向井项目,以及0.7亿元的完井工具项目。随着海外项目进入施工高峰,公司在手订单执行速度全面加快,17年年初启动的多个大型项目的工作量同比出现大幅上升。

展望2018年一季度,公司将更加注重在手订单的执行质量,注重作业项目的现金流管理,减少作业项目的流动资金占用,合理利用库存,减少新设备和原材料的采购需求。伊拉克市场多个大型项目的施工安全保障以及四川页岩气项目的筹备是公司第一季度的重点工作。

随着油价回升,油服市场复苏信号日趋明显,公司将在多个项目市场竞标,以争取到更多高质量的服务项目。在伊拉克市场,公司的目标是全面参与国际油公司的大型项目,同时继续发挥与惠博普以及洲际油气三家公司的联盟合作优势,推进在伊拉克市场的规模化发展。

在一带一路沿线市场,公司正在运作多个大型总包服务项目,且进展顺利,预计将在第一季度有实质性进展。在国内市场,受惠于页岩气市场的加速发展,公司将继续抓住民营油服公司大规模进入该市场的时机,争取更多总包项目机会。

二、公布2018年战略指引,现金流管理成为核心目标

公司同日公布了2018年战略指引,全年战略重点为,以现金流管理为核心,恢复强劲的经营性净现金流产生能力,注重业务质量,提升国际化水平,在现金流增长的前提下推动收入和利润的健康成长。以下摘录公司2018年战略指引主要内容。

市场方面,公司对2018年的市场复苏充满信心,公司将会重点升级客户层级,以追求现金流产生能力强,利润率高,且单一规模更大的长期订单为主要目标,为2019年及未来的快速增长做好订单储备。积极提高在伊拉克市场国际油公司客户的市场份额,争取一带一路沿线市场的中国民营油公司的总包项目机会,抓住中国天然气市场,特别是叶岩气市场的增量机会。

服务方面,继续加强以增产降本一体化为核心的服务能力建设,推行多种形式的一体化服务,注重现金流管理,对资金占用较大的项目,整合合作伙伴的资源予以解决。

产品及技术方面,以新技术的推广和应用为核心,加强与行业领先的技术公司的合作,特别是以增产降本为特色的新技术的合作,通过全面的对外合作,提升公司的增产降本一体化服务能力。

战略资源配套方面,投资方面,严控资本开支规模,合理调配闲置设备,加强存货管理及对供货商的付款管理,减少现金流出;人力资源方面,以提升国际业务的当地化水平为重点,重视行业领军人才的引进,继续加强薪酬激励措施。

财务方面,现金流管理是核心,对现金流的增长要求优于收入和利润增长。加强产融结合力度,加快推进与国家政策性金融机构的深入合作,通过与客户以及国家政策性金融机构共同的产融结合模式,降低风险,减少流动资金压力,并以此为竞争优势在海外市场抢占国际油服公司的市场份额。

三、成功发行外币票据,消除短期债务风险

2017年11月,公司成功发行三年期3亿美元新票据,票面利率为9.75%。其中,公司将于同步新资金发行中发行约1.24亿美元的新票据,并根据交换要约发行约1.76亿美元新票据。穆迪随即将公司评级调高至“B3”,前景展望为“正面”;惠誉将公司评级调高至“B-”,前景展望为“稳定”。

我们认为,随着长期困扰公司的到期债务问题得到解决,公司解除了业务发展的最大束缚。今后公司可将主要精力放在业务拓展与订单执行上,通过加强订单执行改善经营性现金流,降低负债率,并有望通过借新还旧降低利息支出,为公司未来业务持续发展打下坚实的基础。

四、回购伊拉克子公司股权,在伊业务上升潜力巨大

在顺利进行外币融资后,2017年12月,公司随即与A股上市公司惠博普签订股权回购协议,拟以7.35亿人民币的价格回购伊拉克子公司40%股权,其中4.5亿人民币将以现金形式分期支付,其余2.85亿人民币将以股份形式支付。公司将向惠博普以1.014港元/股的价格发行共计3.34亿股,发行后惠博普将成为第二大股东。

我们对安东回购伊拉克子公司股权持正面评价。1、伊拉克业务为安东盈利能力最强的业务,按目前订单和回购价格,回购后有望直接增厚公司EPS;2、伊拉克市场目前增产动力充足,油服需求旺盛,中资公司参与度高,安东有望继续获得大规模的订单,回购股权将使公司充分享受伊拉克业务的快速成长;3、公司近期完成美元票据发行,加上年底项目回款集中,现金流处于较好时期,在此时间窗口进行回购较为合适。

五、盈利预测与投资评级

公司2017年上半年净利润在行业内率先扭亏,Q3新签订单同比增长50%,Q4新签订单同比增长93%,在手订单处于高位。随着国内和伊拉克等地订单进入集中结算期,预计未来公司收入利润将出现显著回升。

在油价近期出现大幅上涨,油服行业复苏趋势明显的背景下,我们预计公司新签订单和业绩表现将持续增长。假设公司于18年完成伊拉克子公司股权回购,我们上调公司2017-2019年收入预测至21.5亿、26.0亿、30.4亿人民币,上调净利润预测至0.6亿、2.1亿、2.9亿人民币,对应EPS分别为0.02元、0.07元、0.10元人民币(假设18年完成对惠博普增发3.34亿股)。随盈利预测上调目标价至1.5港元,对应2018年18倍PE不变,维持“买入”评级。

六、风险分析

1.公司海外订单较多,可能有订单合同延期执行的风险;

2.公司在中东等区域经营,可能有海外地缘局势风险;

3.公司较多收入来自海外,其收益存在汇率波动的风险。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP