天风电子年度策略:当前终端库存健康 周期底部特征较为明显

核心观点

重要观点:

当前判断:电子行业当前终端库存健康,渠道库存低,上游库存减值计提接近尾声,整体看周期底部特征较为明显。AI主线:AI仍处创新的萌芽阶段,算力仍在投资期,2024年仍需持续关注硬件创新及相关应用,当前估值仍处相对底部。自主可控:中美科技竞争或将延续,自主可控逻辑或将持续推进,看好国产替代空间。

选股策略:我们倾向于判断2024年为机构行情,建议关注大背景和主逻辑下出现边际变化,具备业绩增长空间且估值处于相对底部的公司。建议关注筹码结构良好、具备新产业逻辑的次新公司,重点关注其业绩/市值的成长空间,而倾向于忽略短期估值。

正文

1. 2023年电子行业总体情况复盘

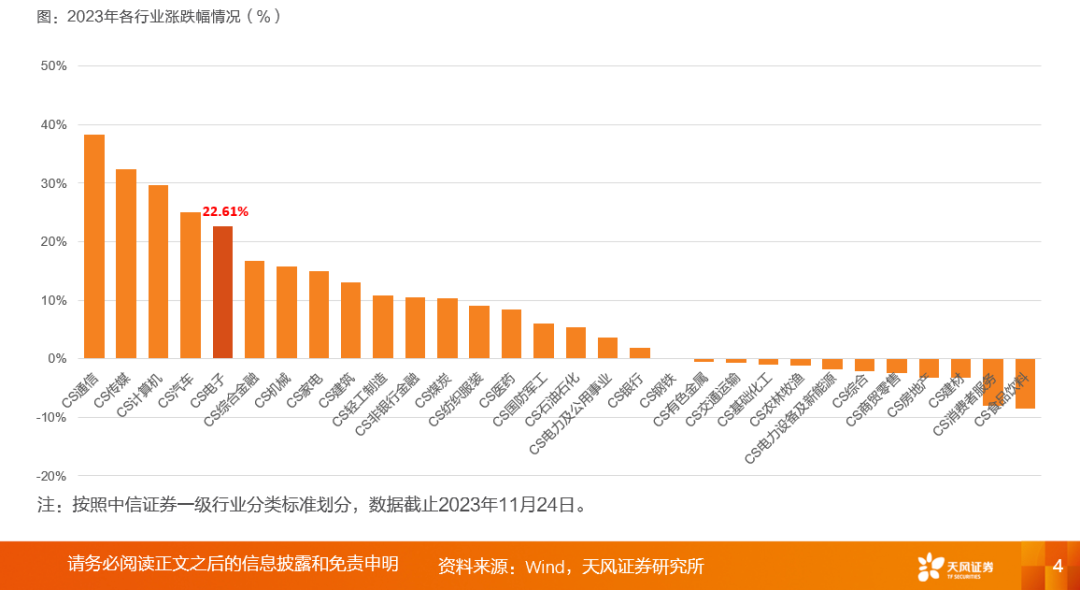

2023年电子行业涨幅排名第五

2023年,从各行业涨跌幅情况来看,电子行业涨幅达到+22.61%。

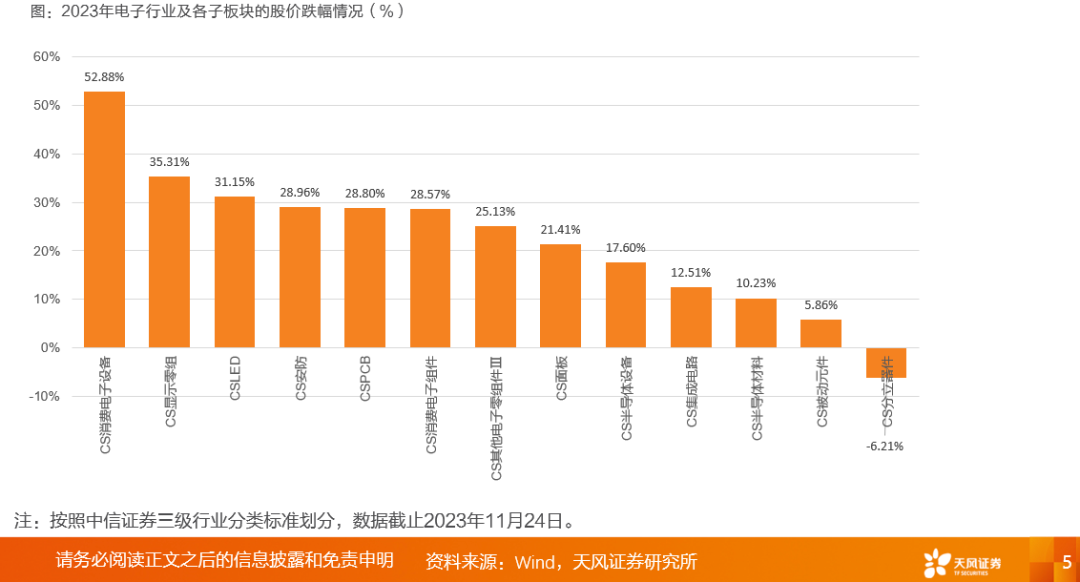

2023年电子行业涨跌幅度

2023年电子行业指数整体上行,涨幅22.61%。分板块来看,消费电子设备涨幅最大,达到52.88%,只有分立器件板块下跌6.21%。

1.1. 当前时点:库存和 Capex 的周期底部

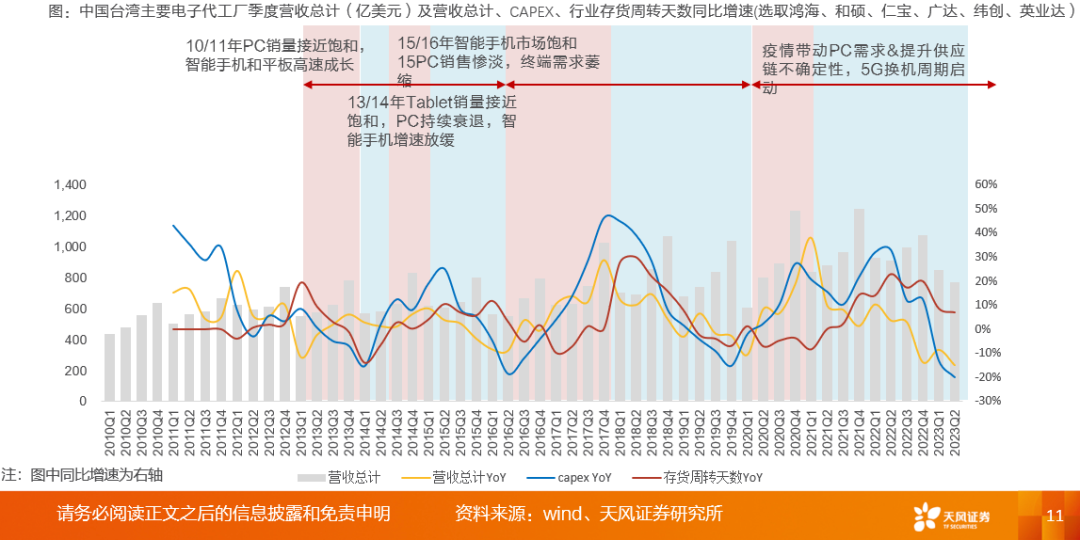

中国台湾电子代工:行业capex/营收/存货周转天数同比增速接近历史低位

中国台湾主要电子代工整体库存周期为3~4年,行业CAPEX/营收增速/存货周转天数同比增速接近历史低位,行业有望触底反弹;

2023Q2中国台湾六大电子代工厂商整体收入同比下滑15%,23Q3中国台湾六大代工厂整体收入同比下滑16%,23Q2存货同比下滑幅度为20%,行业CAPEX/营收同比增速接近历史低位,行业复苏有望启动。

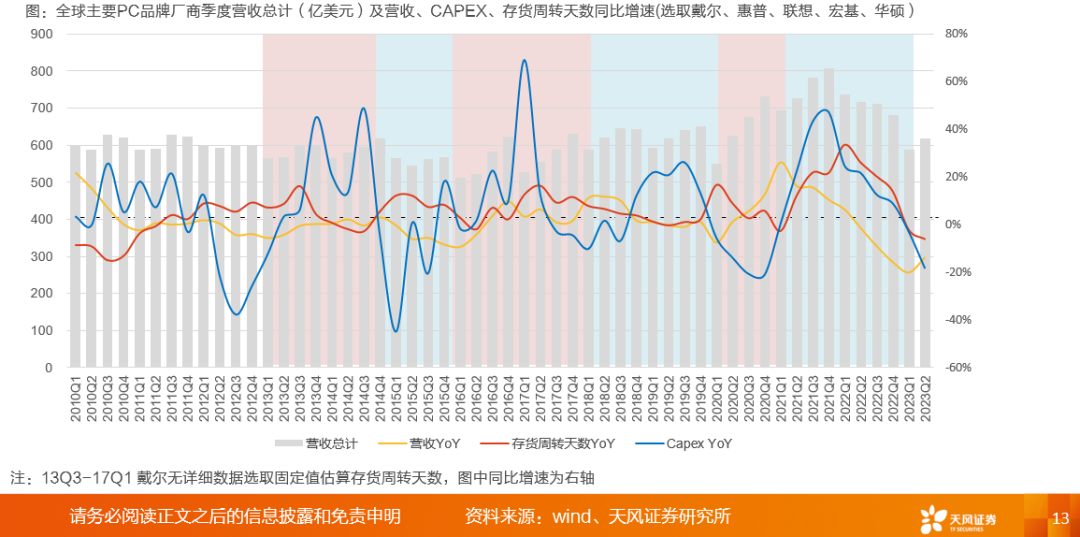

PC品牌厂商:渠道库存基本正常化营收跌幅收窄,品牌库存逐步去化

PC品牌厂商的库存周期在3~4年,通常品牌厂商的营收同比增速回升领先于存货同比增速回升,主要是由于渠道厂商库存去化逐步完成后向品牌厂商拉货带动营收回暖和库存进一步去化,但品牌端的去库存也有可能引起价格战,量增价减影响业绩复苏表现。

智能手机品牌端:苹果CAPEX 周期性不明显,营收及存货周转情况受产品周期影响

苹果的资本开支受产品创新周期影响季度间波动明显,FY21/FY22/FY23财年口径资本开支基本持平。

iPhone目前占苹果收入比重超过50%,iPhone新机通常每年Q3发布,因此苹果的营收季节性明显,一般每年Q3/Q4为销售旺季,19~21年为上行周期,23年开始营收增速承压(主要由于硬件产品中非手机产品线销售下滑)。

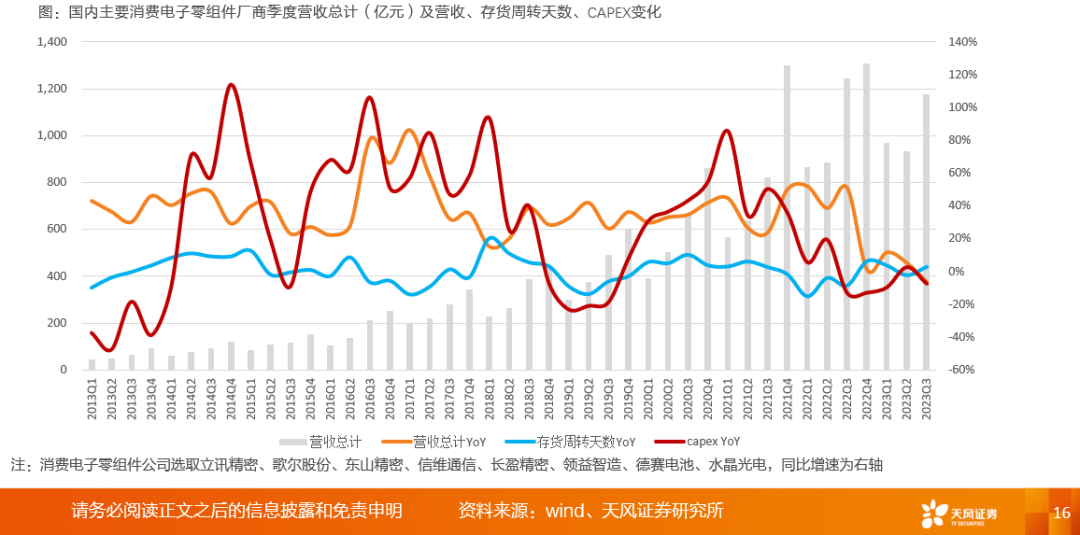

国内消费电子零组件厂商:CAPEX同比增速处于历史低位

国内苹果零组件厂商整体库存周期为3~4年,存货周转情况与苹果存货周转情况呈现高度相关性。

苹果供应链厂商CAPEX与产品创新周期(如水晶光电由于微棱镜创新23Q2 CAPEX高增长)、消费电子产品线拓展(如立讯持续拓展AirPods& Apple Watch组装等业务)、应用领域拓展(如长盈领益拓展汽车结构件业务)等因素相关, 23Q3 消费电子零组件厂商CAPEX同比增速处于历史相对低位。

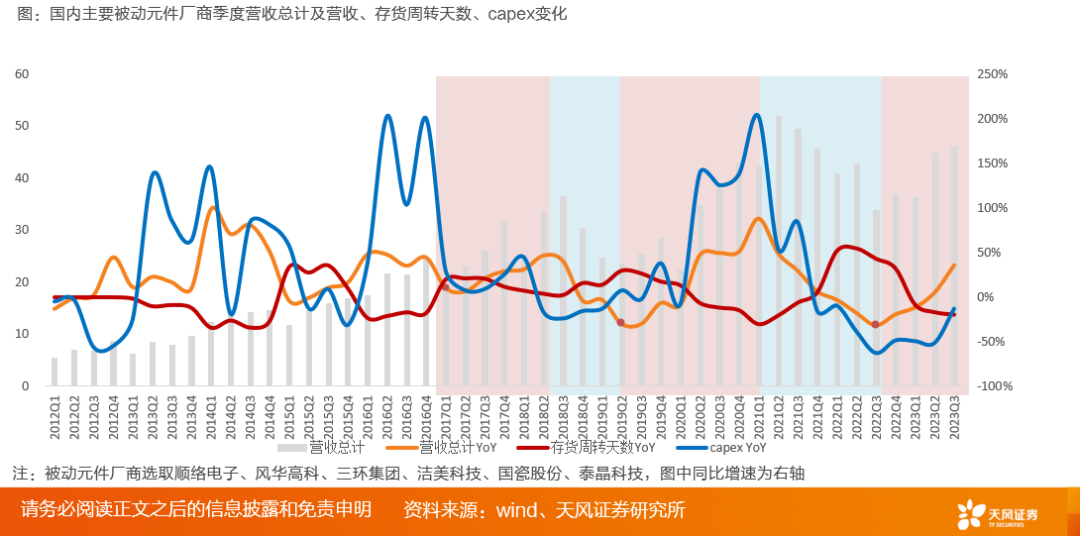

国内被动元件:库存水位回归正常水位,需求复苏带动稼动率提升

国内被动元件库存周期为2~3年(如17Q1-19Q2,19Q2-22Q3),22Q1开始需求下滑下游减少拉货,存货周转天数迅速提升,原厂进入主动去库存阶段(低稼动率阶段),存货周转天数同比增速开始回落,经过2~3季度主动去库存,下游库存水平逐步回归正常水位出现一定补库需求,营收同比增速开始回暖,原厂库存水位仍处未回归正常水位,经过2~3季度原厂库存回归正常水位,稼动率开始提升,被动元件CAPEX周期拐点基本与营收同比增速拐点一致被动元件主要下游为消费电子,行业淡旺季明显,行业需求上行阶段,通常原厂淡季稼动率提升同时扩产足以应对旺季增量需求

1.2. AI 浪潮的初期,创新萌芽期

坚定看好AI 非常有信心下一代模型会接近AGI

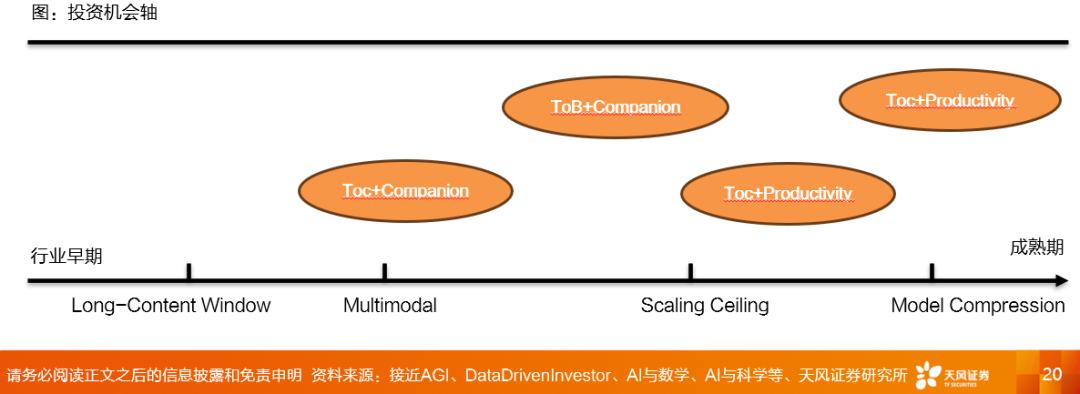

OpenAI联合创始人表示“人类现在已经足够接近AGI的阈值,提升AI的能力变得不那么重要。我们当前面临的问题是如何定义AGI。”我们认为:

1)在多模态阶段,大模型的作用体现在对C端与B端的协同;

2)在大模型达到性能顶峰进入成熟阶段后,大模型的作用体现在对C端与B端生产力的提升;

3)发展方向是从ToC打造热门应用再到ToB适用于特定行业。

短期:coding等能力超过50%人类,AGI冲击力直奔知识工作者。

中期:解决大部分数学问题,写代码能替代人,模型和世界交互的方式就是代码。

长期:用模型发现新的科学定律是终极目标,挑战是如何让模型与现实世界产生交互。

1.3. 理性看待国产替代,中美科技竞争或将延续

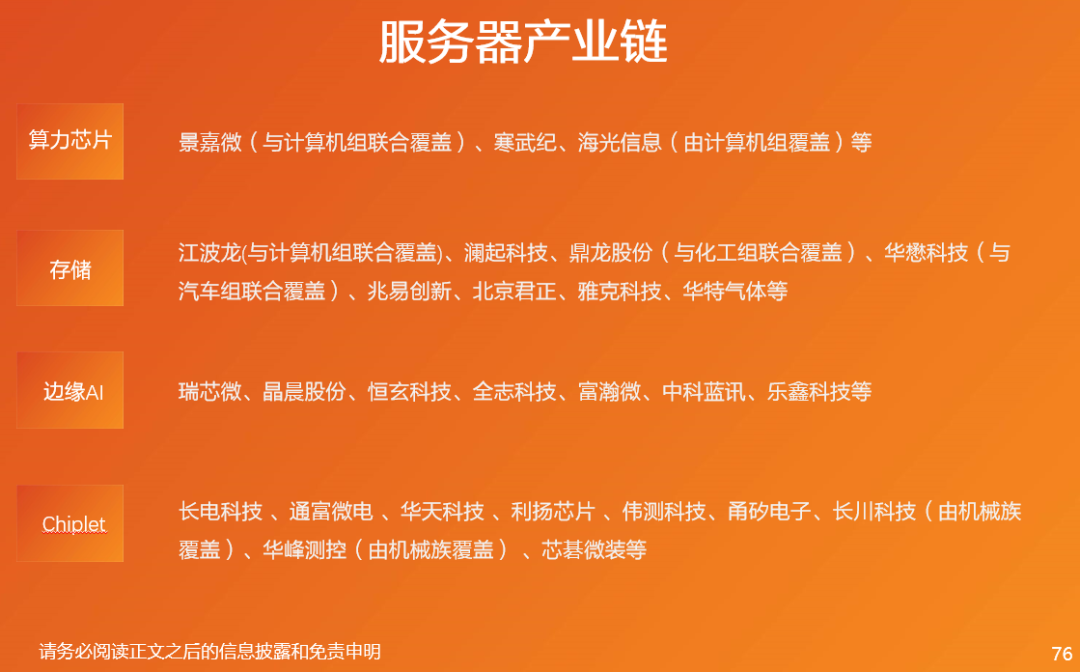

中美科技竞争或将延续,看好国产替代空间——AI芯片

美国AI芯片制裁措施短期看不会结束,“1017新规”扩大限制范围,英伟达专供于中国市场的A800、H800亦受限制。

美国商务部部长表示,新措施旨在“堵漏洞”,并表示这些措施未来可能至少每年更新一次。建议关注国产AI芯片厂商技术突破下迎来的国产替代机会。

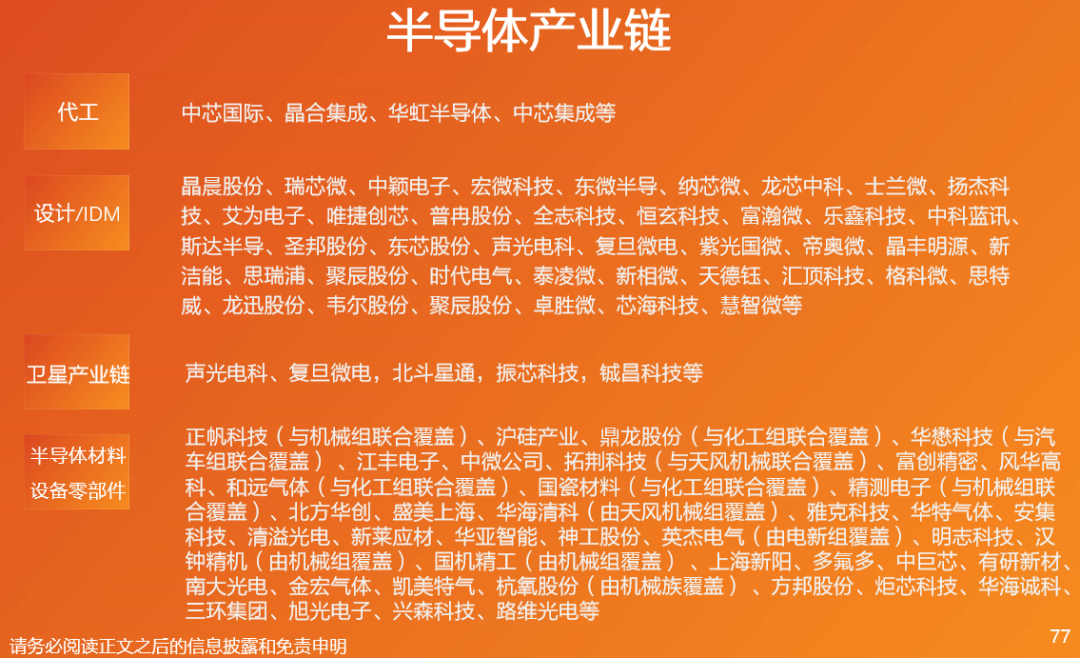

中美科技竞争或将延续,看好国产替代空间——设备/材料/零部件

设备:根据中国本土晶圆厂设备采购数据进行统计,结果显示,截止至2023年6月份,我国去胶设备国产化率超90%,清洗设备约58%,刻蚀设备44%,CMP设备32%,热处理设备25%,CVD设备29%。此外,28nm光刻设备或已取得新进展。

材料:高端硅材料、光刻胶等产品的国产化率不到10%。封装材料中,封装基板、键合丝、陶瓷封装材料国产化率不到20%。

零部件:我们预测2025年工艺气路系统类/机械类/真空类/电气类零部件国内市场空间有望分别达94.44/344.94/58.27/111.97亿元,对应国产化规模分别为14.52/197.03/16.64/12.79亿元。

2.1. 消费电子公司的修复到增长

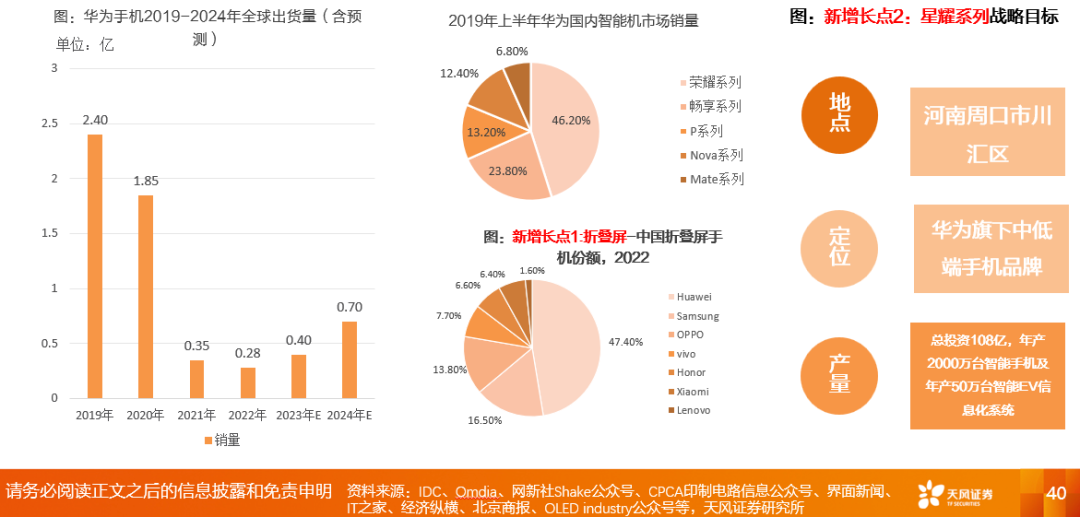

华为手机出货量及预测

华为自2020年受到美国制裁后,出货量及市占率均出现大幅下降。伴随23下半年华为Mate系列手机的发布,智能手机芯片出现较大突破,其销售量或将迎来大幅上涨,供应链人士和华为相关消息人士表示预计华为2023年、2024年出货量分别为0.40亿部、0.6-0.7亿部。

2019年华为手机的主要构成系列为畅享、P、Nova和Mate系列,2022年及之后,折叠屏和星耀系列有望成为华为手机销量新的增长点。

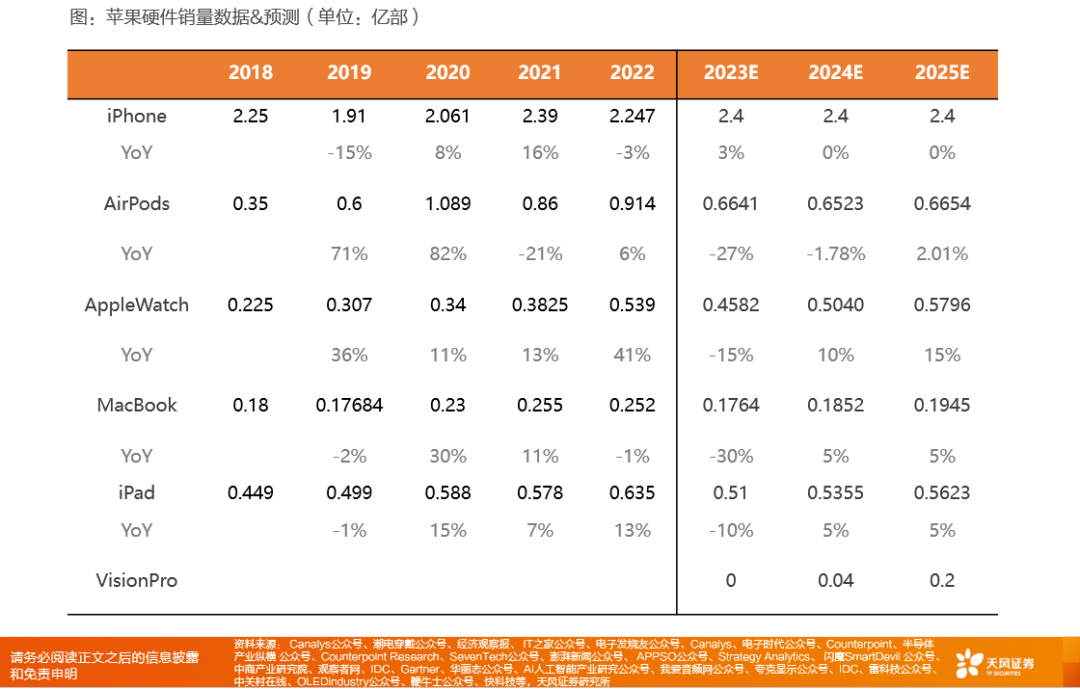

苹果各硬件产品线历史及预测期销量情况

2.2. 半导体:β仍在恢复,更看好α机会

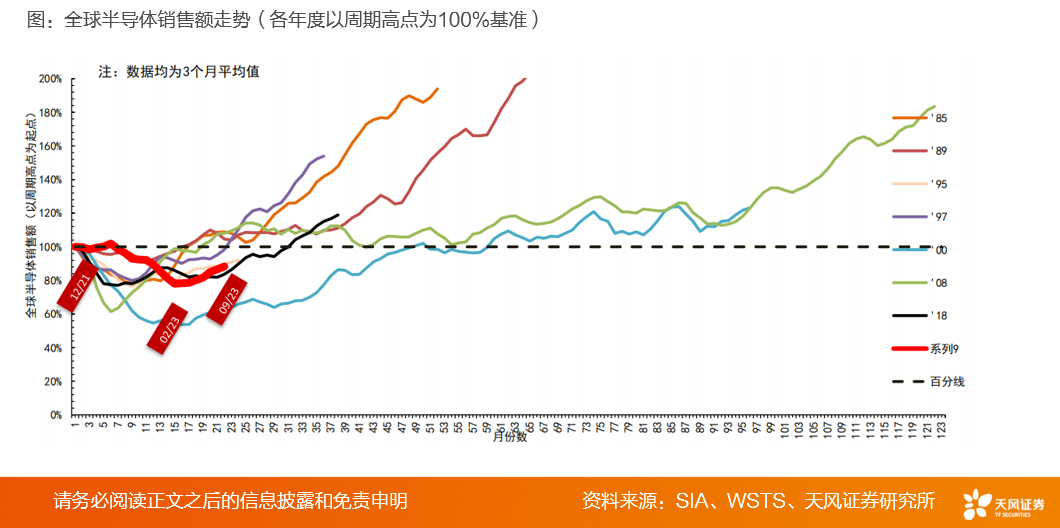

全球半导体销售额:连续7个月环比复苏

根据WSTS的数据,全球半导体销售额从2023年3月开始持续环比增长,已连续环比增长7个月。我们判断这是半导体行业周期进入新阶段的标志之一,未来随着新的技术和需求兴起,有望进入新的周期上行通道。

周期复苏,稼动率提升——预计2024年存储将迎来强势复苏

NAND及DRAM指数自23年8月起显著回升,Trendforce预期4Q及24全年Total NAND Flash销售额将迎来较强复苏(对应24年Total NAND Flash年增长率为40%-45%)。DRAM指数在23年9月反弹,11月接近540点。NAND指数也在23年8月显著回升,目前也接近600点。

同时预计4Q闪存终端价格平均上升10-15%,其中client SSD与3D NAND wafers预计上升13%-18%,24全年预计闪存终端价格平均上升35%-40%,24年全年Total NAND Flash销售额预计较强复苏。

2.3. 周期品重点关注供给可控的领域:存储、面板、驱动IC、PCB、LED等

存储器市场触底反弹,2024年NAND及DRAM预计增长超60

继2023年DRAM收入下降至476亿美元(同比-39.4%)、NAND收入下降至389亿美元(同比-32.9%),Gartner预计存储器市场总额有望在2024年反弹,增幅为70%。

Gartner 预计2023年DRAM市场将在24年转向供应不足。随着价格反弹,DRAM收入将增长86.8%。

Gartner 预计NAND市场动态和DRAM市场类似,由于2024年供应严重短缺,NAND收入预计将增长60.7%。

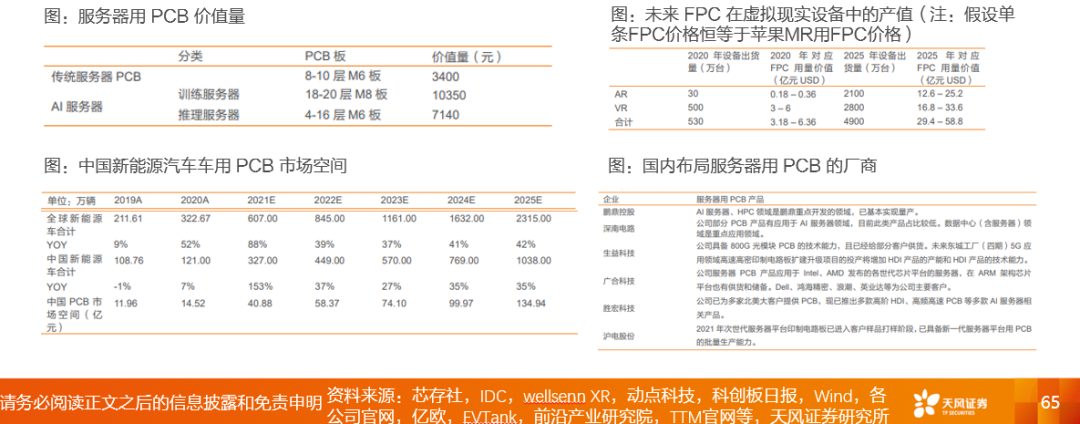

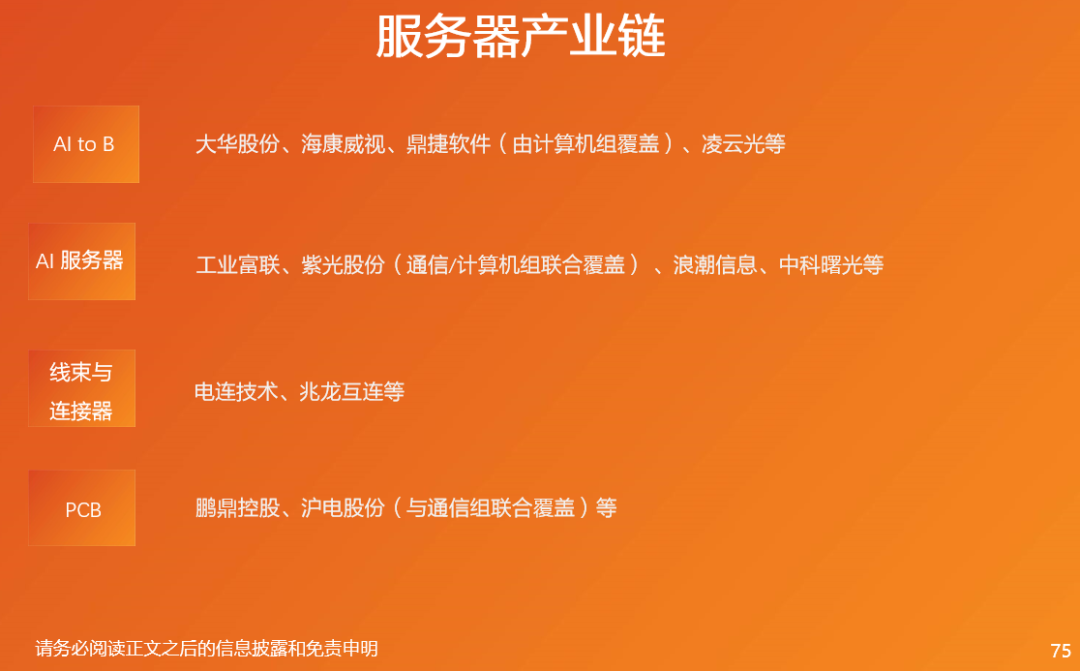

看好 PCB 多下游驱动有望进入新一轮成长周期

看好 PCB 多下游驱动进入新一轮成长周期,关注上游材料的国产化进度、扩产先行指标设备厂商业绩情况。

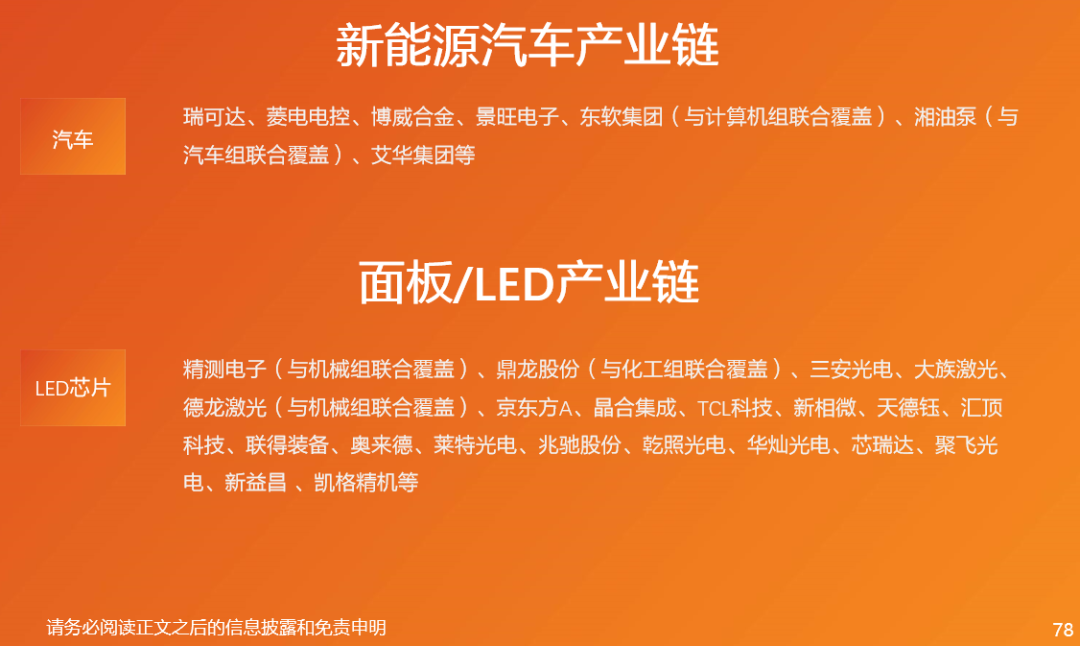

消费电子 vs 软板 FPC:未来随着苹果 Vision Pro 系列产品的量产,该产品有望引领 AR/VR 用户体验感升级,带动新一轮消费电子创新周期。我们持续看好苹果 Vision Pro 对于上游供应链厂商的相关产品产线建设的推动以及营收拉动,看好消费电子零部件&组装和消费电子自动化设备板块的机会。

AI 相关:据 Prismark 数据预测,2026 年服务器用 PCB 产值高达近133 亿美元,5 年 CAGR 为 11%,增速快于其他 PCB 品类。考虑到消费电子的 PC 板块呈现疲软态势,众多 PCB 厂商积极布局服务器用 PCB 领域,AI服务器销量增加将为上游核心零部件厂商提供新机遇。

汽车板:智能汽车电动化、智能化、网联化和共享化的新发展趋势将带动整体产业链的成长。受益于汽车“四化”的驱动,单车 PCB 价值量提升至 1200 元-3000 元左右。汽车四化有望给国内 PCB 厂商带来新的卡位机会。

3. 建议关注

风险提示:地缘冲突风险、下游复苏不及预期、政策传导效应不及预期等。

本文编选自微信公众号“天风研究”,智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP