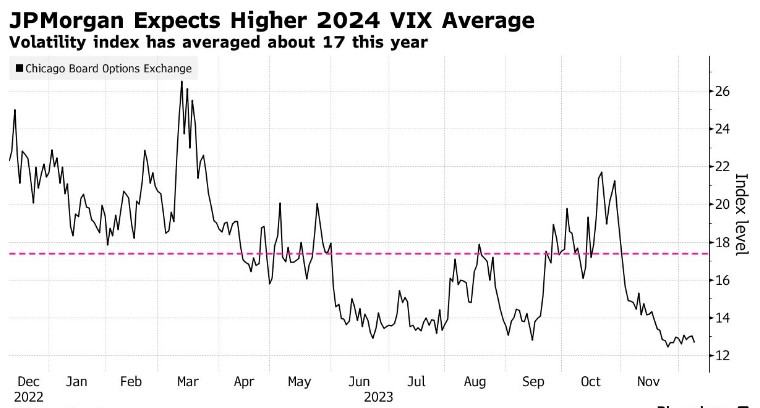

小心市场动荡!小摩:VIX波动率指数将在2024年攀升

智通财经获悉,摩根大通策略师表示,衡量股市担忧程度的一项关键指标在今年跌至疫情爆发前以来的最低水平后,将在2024年攀升,其幅度取决于美国经济的强劲程度。以Bram Kaplan为首的小摩美国股票衍生品策略师在周五的一份报告中写道,芝加哥期权交易所VIX波动率指数“在2024年的交易价格将普遍高于2023年,其上升幅度取决于最终衰退的时间和严重程度”,以及可能会抑制短期波动的抛售。

VIX波动率指数此前跌破12.5,至2020年1月以来的最低水平,原因是美国股市延续了连续六周的上涨势头,反映出人们对2024年经济软着陆和美联储放松政策的希望。随着新冠疫情颠覆市场和经济,这一受到密切关注的市场波动性指标在过去5年里平均在21左右。

在经济软着陆的情况下,策略师们预计,到2024年,VIX波动率指数的平均读数将在17至19之间。该指数今年的平均水平在17左右。报告称,如果明年下半年出现温和衰退,这一平均值可能会升至20出头。

这些策略师写道:“这些情景假设地缘政治风险继续酝酿,并定期爆发,但尾部风险并未实现。如果尾部事件发生——例如中东战争蔓延为更广泛的地区冲突,超级大国之间的直接冲突等——我们可能会看到比上述高得多的波动率指数。”

作为一种对冲,摩根大通的策略师推荐标普500指数的看跌价差领子(collar)策略,即买入看跌价差,同时卖出看涨期权,作为一种“普通股票对冲”。合并后的头寸为抵御股价下跌提供了成本较低的保护,同时在股市持续上涨的情况下限制了收益。

在上月底的研究中,高盛集团策略师也提到了与基准指数挂钩的头寸,包括看跌期权价差和股票套期保值。不过,高盛的策略师们不太相信市场波动会加剧。该行的模型显示,“明年大部分时间很有可能处于低波动状态”,理由是“经济衰退风险有限,2024年全球经济增长顺风顺水”。然而,策略师们指出,波动性上升的可能性已经增加,部分原因是收益率曲线普遍趋陡。

扫码下载智通APP

扫码下载智通APP