油价触及70美元,该如何配置资产?

本文来自中金公司研报,原标题为“通胀与资产配置系列之一:当油价触及70美元/桶”。

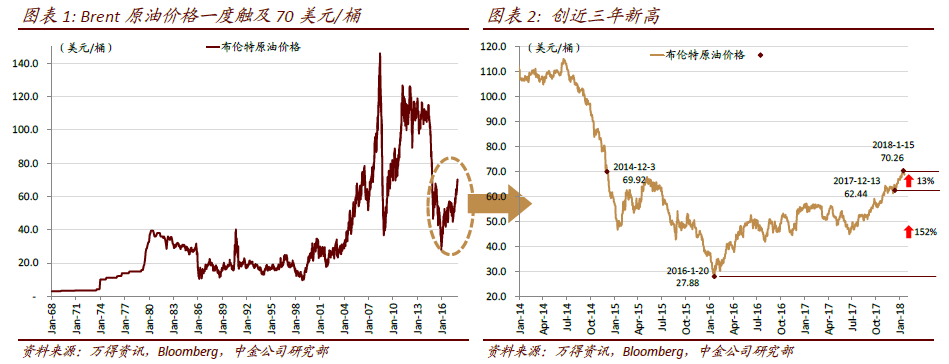

智通财经APP获悉,中金发表研究报告称,国际原油价格一度触及70 美元/桶,创下近三年新高。国际油价自去年12 月开启单边上涨趋势,布伦特原油价格一度触及70.26 美元/桶,创下近三年新高,相比2016 年1 月的最低点27.88 美元/桶上涨了152%。短期快速上涨主要是因为美元走弱和供应端风险,长期的上涨则反映了全球经济同步复苏下的需求扩张。中金预计2018 年原油价格将上行并维持高位,美元偏弱的预期也给予向上的作用力。

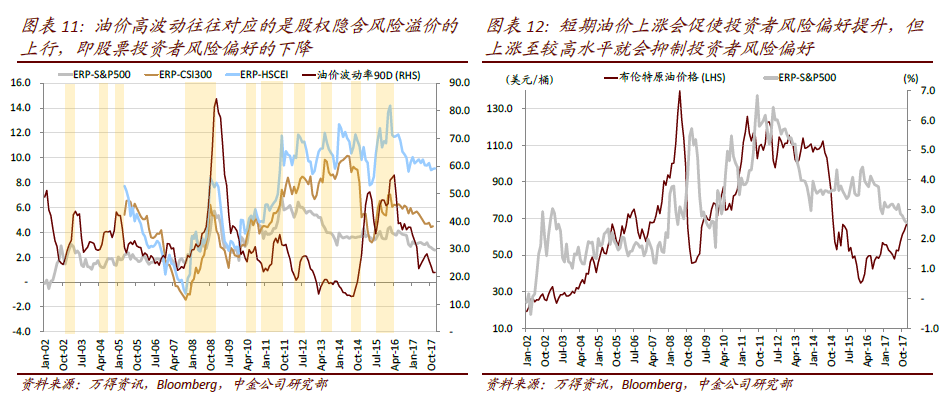

中金指出,短期油价在合理范围内上涨会推升投资者风险偏好。原油和股票同属风险资产,两者走势的相关性总体为正,它们的波动率体现出较强的一致性,显示了同属性资产间的相互影响力。对比油价、油价波动率以及股权隐含风险溢价,显示油价在合理范围内上涨会推升投资者风险偏好,对同属风险资产的股票影响正面,但油价过高或高波动(往往由下跌导致)则会开始抑制投资者风险偏好。

油价变化通过收入、毛利率、资本开支影响企业盈利。不仅是能源板块,整个非金融板块的收入和盈利增速都与油价增速有着明显的正相关,而油价上行至高位就会开始抑制企业毛利率的扩张,从而压制企业盈利增长。油价上行往往对应企业资本开支的增长,更多的资本开支有助于扩大产能,强化增长的引擎,提升潜在的增长。这一现象背后在于油价、企业收入、毛利率、资本开支其实反映的都是总需求,油价上行往往是在总需求扩张时发生的,所以有收入增长、毛利率扩张、资本开支增长;但当总需求扩张到一定程度,产能利用出现瓶颈,成本无法转化,这时油价的继续上涨就会抑制毛利率扩张和盈利增长。

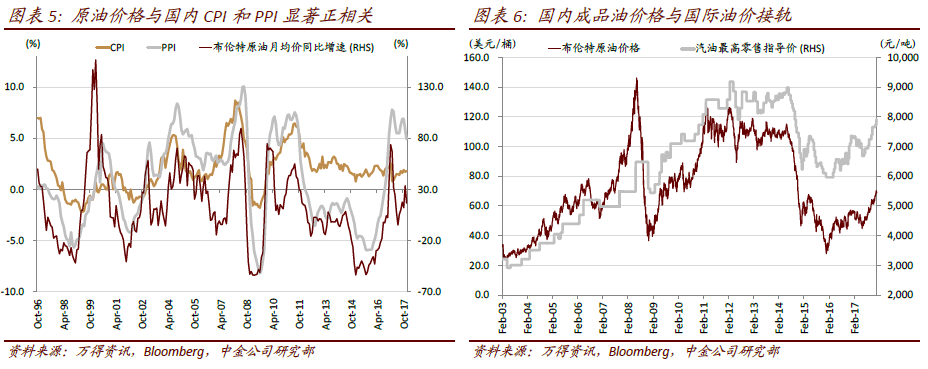

油价上行将推升通胀预期,温和通胀期通常有更高的有效前沿,股票表现更好。我国PPI 和CPI 与原油价格显著正相关。中金宏观组预计2018年中国CPI 为2.6%,总体还是一个温和通胀的环境。温和通胀期通常有更高的有效前沿,即承担单位风险可以获得更高的回报。从回报率看,股票表现最好,而且在温和通胀期,股票和大宗商品回报率会大幅提升,房地产也有所提高,债券则有所降低。夏普比率排序上股票>大宗商品>债券。对比油价和股指,在油价上涨的前期和中期,股指基本都会跟随油价上升,当油价过高时股市往往开始调整。中金继续维持年度策略报告的观点,当前油价上行的背景下,同属风险资产的股票有望表现最好,房地产和大宗商品居中,债券收益率易上难下。

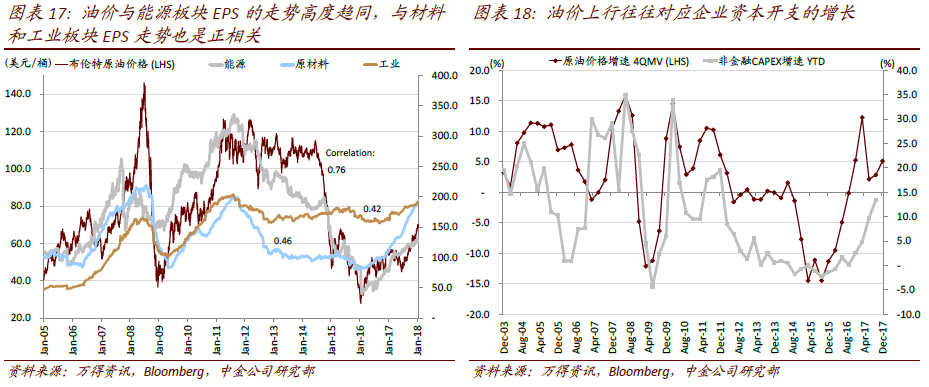

分板块来看,中金选取A 股和港股历史上油价和股指同时上行的时期作为观察窗口,观察期内能源、材料超额回报最高,主要受益于估值扩张,预测EPS 也有显著提升;公用事业和电信超额回报为负。本次油价上行期中,能源和材料板块预测EPS 提升幅度与历史观察期内接近,但受制于估值收缩,使得这两个板块滞涨,港股市场这两个板块滞涨幅度更大。历史数据显示油价与能源板块EPS 的走势最为相关,因此往前看,如果油价继续上行,将有助于继续促进能源板块盈利的改善,从而利好于板块的表现。

以下为研报原文:

油价上行,推升通胀预期

油价创下近三年新高

国际原油价格一度触及70 美元/桶,创下近三年新高。国际原油价格自2017 年12 月开启单边上涨趋势,布伦特原油价格从12 月13 日的62.44 美元/桶上涨至1 月15 日的70.26美元/桶,涨幅达到13%。而从更长的时间来看,这一价格水平创下近三年新高,相比2016年1 月的最低点27.88 美元/桶上涨了152%(图表1、2)。

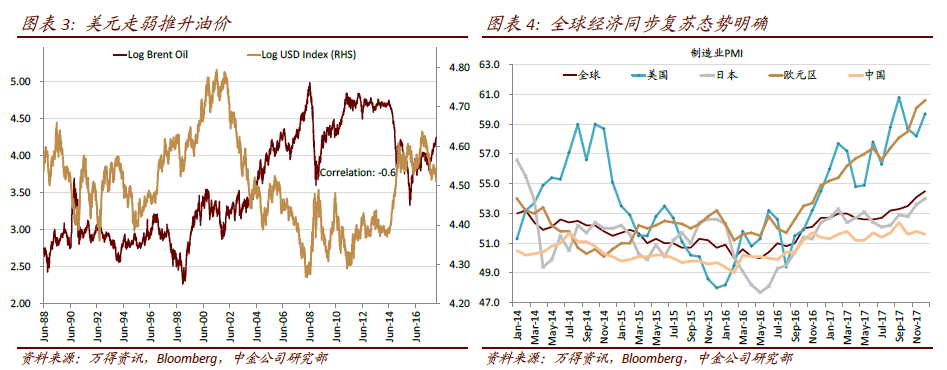

短期快速上涨主要是因为美元走弱和供应端风险,长期的上涨则反映了全球经济同步复苏下的需求扩张,大宗组预计2018 年原油价格将上涨并持续维持高位,美元偏弱的预期也给予向上的作用力。

大宗商品以美元定价,美元的走弱相应推动原油价格的上涨,从历史上看,两者走势基本相反,相关系数为-0.6(图表3)。在上述原油价格快速上涨的区间也是美元指数表现较弱的时期,17 年12 月13 日以来美元指数下跌了4%。相比16 年12 月28 日103.3 的高点已经下跌了13%。根据中金宏观组预期,2018 年美元可能面临增长差和政策差缩小带来的下行压力,那么对油价而言则存在向上的作用力。

原油价格短期的快速上涨主要还受到供应端风险的刺激,例如去年12 月份以来的北海油田管道漏油、利比亚石油管道爆炸、伊朗国内大规模示威活动等等。

而长期的上涨更多的反映了全球经济同步复苏下需求的扩张(图表4)。中金大宗商品组认为2018 年全球原油市场将由供需基本平衡转向轻微短缺,紧平衡的背景下,原油价格将上涨并持续维持高位。

油价推升通胀预期

我国PPI 和CPI 与原油价格显著正相关(图表5):

直接影响:国际油价上涨会直接提升国内能源价格,国内成品油价格与国际油价已经接轨,因此会通过CPI 中汽油部分直接影响CPI(图表6);国内煤炭价格与国际油价有联动效应(图表7),因此国际油价上涨会推动煤炭价格上涨,并带动国内主要工业成本的上升,提升PPI 通胀压力。

间接影响:油价上涨还会推高终端消费品的生产成本和价格,从而通过CPI 中非汽油部分价格上行间接影响CPI。油价上涨会带动制造生物燃料的玉米价格上涨,从而推升生猪养殖成本,对猪肉价格有一定的影响,从而间接影响CPI。不过猪肉价格还受病害、供需等行业基本面因素影响,所以饲料价格上行不构成猪肉价格上行的必要条件(图表8)。

油价对资产配置的影响

我们将从风险偏好、通胀、盈利、市场表现等方面分析油价上行对资产配置的影响。

影响投资者风险偏好

原油和股票同属风险资产,两者走势的相关性总体为正,尤其在2008 年全球金融危机之后,两者的正相关性增强。这一特征在美国市场更为显著,不过在A 股和港股市场上也能得到同样的结论(图表9)。

原油和股票的波动率体现出较强的一致性,一方面显示了两者同为风险资产的属性。增长和通胀是股票和原油等风险资产核心的风险来源,例如2016 年下半年以来全球经济同步复苏的背景下,增长和通胀波动率降低,从而股票和原油这样的风险资产波动率都在降低(图表10)。另一方面显示了同属性资产间的相互影响力。一个资产波动率提升会通过影响投资者风险偏好作用到另一个资产上,例如油价波动率提升抑制投资者风险偏好,传导至股票市场,提升股票资产的波动率,反之亦然。

对比油价、油价波动率以及股权隐含风险溢价,显示油价在合理范围内上涨会推升投资者风险偏好,对同属风险资产的股票影响正面,但油价过高或高波动(往往由下跌导致)则会开始抑制投资者风险偏好。如图表11 所示,油价高波动往往对应的是股权隐含风险溢价的上行,即投资者风险偏好的下降。短期来看,原油价格与美国股权隐含风险溢价负相关,也就是说短期油价上涨,股权隐含风险溢价向下,投资者风险偏好提升,但是从长期来看两者是正相关,也就是说原油价格趋势性上涨至较高水平会抑制投资者风险偏好(图表12)。

那么如果短期油价上行,有助于提升投资者风险偏好,对股市的影响也偏正面。如果油价调整,波动率抬升,投资者风险偏好大概率向下,对股市就会有负面影响。

通过收入、毛利率、资本开支影响企业盈利

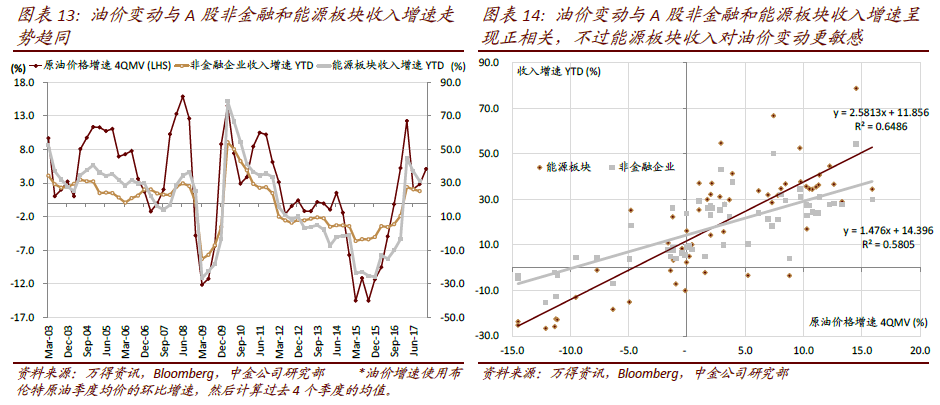

油价上行有助于提升能源板块的收入,另外,油价上行往往反映经济总需求在增加,因此不仅是能源板块,整个非金融板块的收入增速都与油价增速有着明显的正相关关系(图表13)。不过从敏感系数来看,显然能源板块的收入增速对油价变化更为敏感(图表14)。

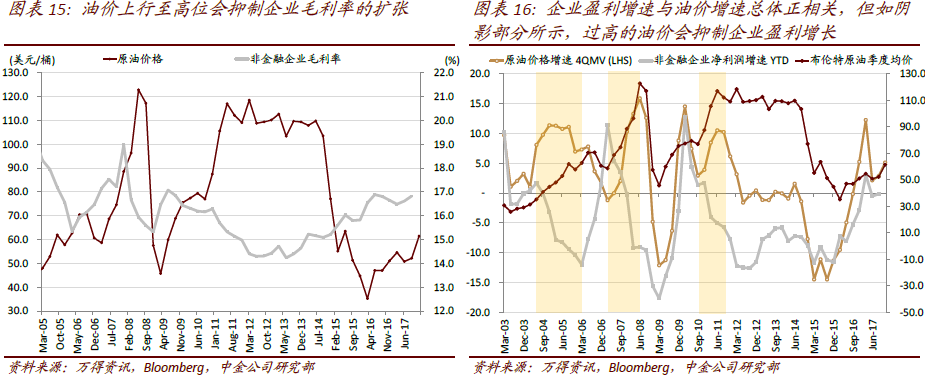

油价上行至高位会抑制企业毛利率的扩张。油价上行会带来原材料和运输成本的上升,但是在总需求增加的背景下,企业可以通过扩大产能、提升效率来转化成本,因此在油价上行的前期和中期,企业的毛利率还是扩张的。但当总需求扩张到一定程度,产能利用出现瓶颈,成本无法转化,这时油价的继续上涨就会抑制毛利率扩张(图表15)。

油价上行不一定对应企业盈利增速的下滑,这取决于前两个作用力的强弱。企业盈利增速与油价增速总体正相关,过高的油价会抑制企业盈利增长,如图表16 阴影部分所示。从历史上看,企业盈利的负增长往往对应的是高油价(>100 美元/桶),或者油价从高位下滑,油价见底回升也往往是企业盈利增速触底反弹的时期。油价与能源板块EPS 的走势高度趋同,与材料和工业板块EPS 走势也是正相关(图表17)。

油价上行往往对应企业资本开支的增长,更多的资本开支有助于扩大产能,强化增长的引擎,提升潜在的增长。从油价增速与能源企业资本开支增速的对比来看,油价增速通常领先一个季度。而油价上行往往反映的是经济总需求的增加,因此,油价增速与整个非金融板块的资本开支增速也有较强的正相关。

各行业盈利受影响程度有所不同,能源板块最为受益。油价在合理范围内的上涨最利好于上游占比较大的石油行业的盈利。由于煤炭价格和油价的联动关系,油价上涨也会间接利好煤炭行业的盈利,以及部分化工行业公司。另外,油价上涨对于替代能源及石油设备及服务板块也有正面的影响。但对于火电和交通运输等行业来说,原油价格上涨会直接或间接的导致成本的上升,从而侵蚀毛利率,对盈利影响负面。

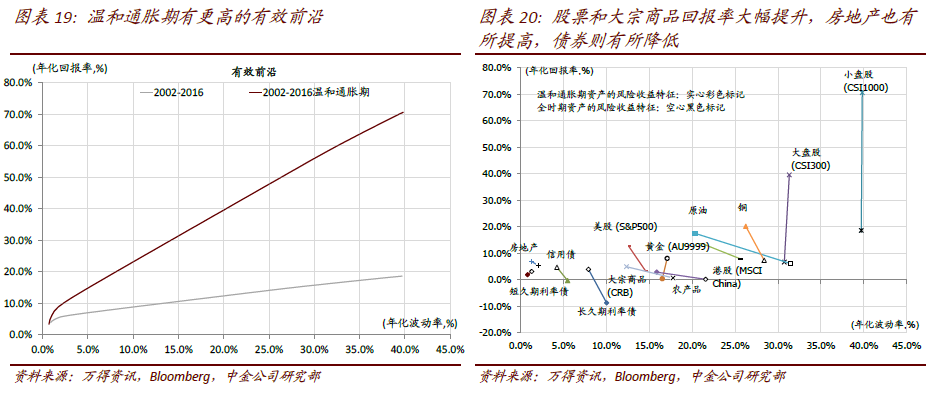

温和通胀期通常有更高的有效前沿,股票资产表现更好

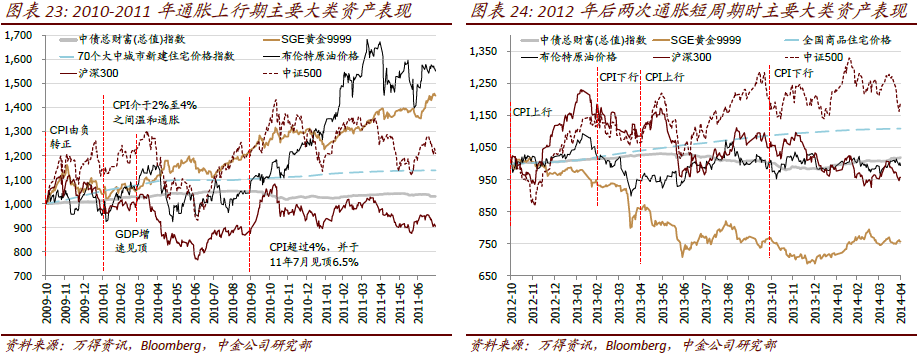

油价上行将推升通胀预期,温和通胀期通常有更高的有效前沿,股票表现更好(图表19-24)。如前文所述,我国PPI 和CPI 与原油价格显著正相关。中金宏观组预计2018 年中国CPI 为2.6%,总体还是一个温和通胀的环境。我们在2017 年2 月21 日发布的报告“温和通胀下的资产配臵”中回顾了2002 年以来的几次温和通胀期的大类资产表现1,分析显示温和通胀期可以看到更高的有效前沿,即承担单位风险可以获得更高的回报。从回报率看,股票资产表现最好,而且对比全时期,在温和通胀期股票和大宗商品回报率大幅提升,房地产也有所提高,债券则有所降低。黄金主要受全球/美国通胀变化的影响,全球/美国通胀越高或者通胀超预期时黄金表现越好。从夏普比率来看,股票>大宗

商品>债券。

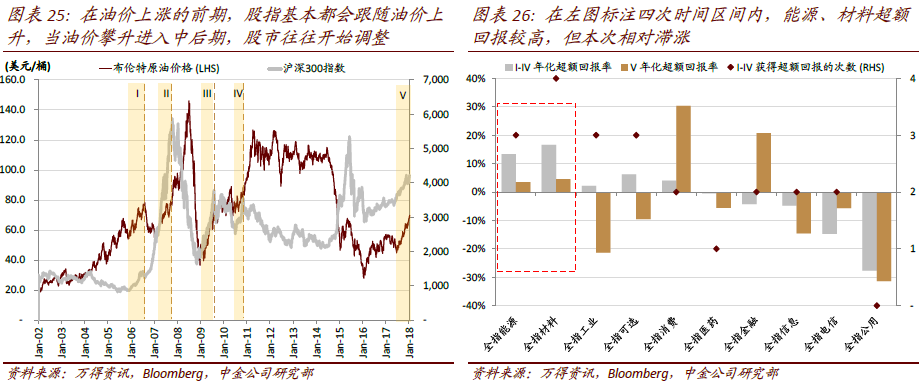

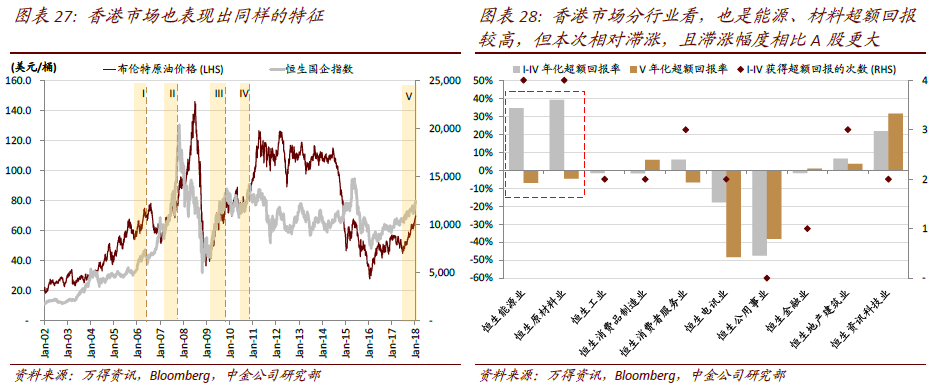

对比油价和股指,在油价上涨的前期,股指基本都会跟随油价上升,当油价攀升进入中后期,股市往往开始调整,A 股和港股市场都表现出同样的特征(图表25、27)。这个现象背后可能的逻辑是油价从底部开始上涨,往往反映的经济总需求的复苏,盈利加速增长,拉动指数上行;但随着中后期油价上涨幅度愈发显著,油价的绝对水平也大幅提升,企业的盈利能力将受到考验,而且经过较长时期的上涨,对于整体通胀的推动力也愈发明显,如果政府出台相应调控措施应对通胀,那么将对企业盈利增长和投资者风险偏好都造成不利影响,从而压低了股市表现。

我们继续维持年度策略报告的观点2,当前油价上行的背景下,同属风险资产的股票有望表现最好,房地产和大宗商品居中,债券收益率易上难下。

油价上行期能源板块最为受益

历史油价上行期中,A 股和港股市场上均是能源和材料超额回报较高、公用事业和电信超额回报为负(图表26、28)。如图表25 所示,我们选取过去油价上行周期中,油价和股指同时上行的时期作为观察窗口,从A 股的细分行业来看,四次结果显示(图表31):

采掘、有色、机械设备、国防军工、汽车行业获得超额回报的次数最多(全部四次区间都获得超额回报);建筑材料、电气设备、家用电器、纺织服装、商业贸易、食品饮料行业次之(四次中有三次获得超额回报);

用这四次区间的年化回报率来衡量,采掘、有色、机械设备、国防军工、汽车行业获得的超额回报最高(>20%),建筑材料、非银金融行业次之(10%~20%);

而公用事业、交通运输、传媒、通信获得超额回报的次数为零,公用事业和通信相对大盘表现最差。

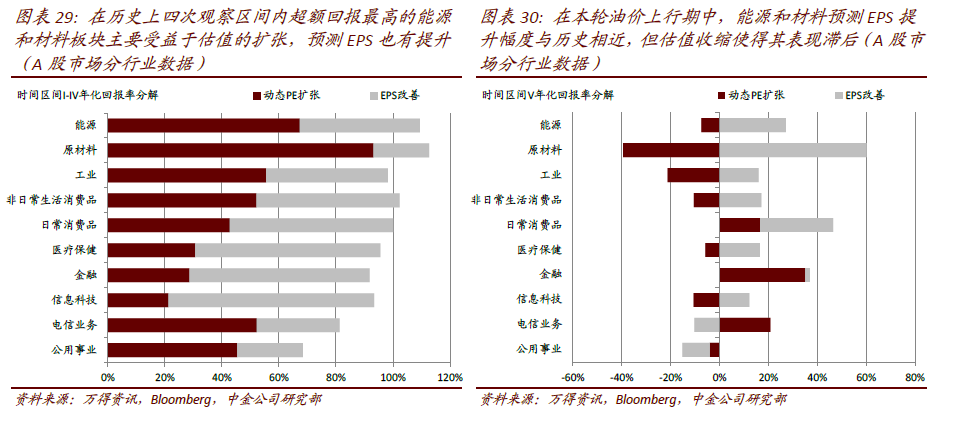

能源板块盈利最受益于油价上行,但在本轮油价上行期受制于估值收缩而滞涨,港股滞涨幅度更大。往前看,如果油价继续上行,将有助于继续促进能源板块盈利的改善,从而利好于板块的表现。我们把各板块历史上四次观察区间内的年化回报率分解为预测EPS提升和预测市盈率扩张两部分来分析(图表29-30),在历史上四次观察区间内超额回报最高的能源和材料板块主要受益于估值的扩张,预测EPS 也有提升。在本轮油价上行期中,能源和材料板块预测EPS 提升幅度与历史相近,但估值收缩使得其表现滞后。结合前文的分析,历史数据显示油价与能源板块的EPS 走势最为相关,因此往前看,如果油价继续上行,将有助于继续促进能源板块盈利的改善,从而利好于板块的表现。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP