国联证券:为什么2024年美国经济或能软着陆?

内容摘要:

美国经济的软着陆的条件

我们认为尽管美国经济明年或持续温和降温,却可能避免负增长而实现所谓软着陆,环比增速不出现负增长是加息条件下典型的经济软着陆的场景。逻辑上看,美国经济软着陆需要两个前提:一是在总需求温和放缓的情况下,通胀就能明显回落;二是政策当局可以比较好的引导总需求放缓,避免经济失速下滑。我们注意到,美国经济所具备的三个条件有利于软着陆的实现。

有利条件一:菲利普斯曲线扁平化

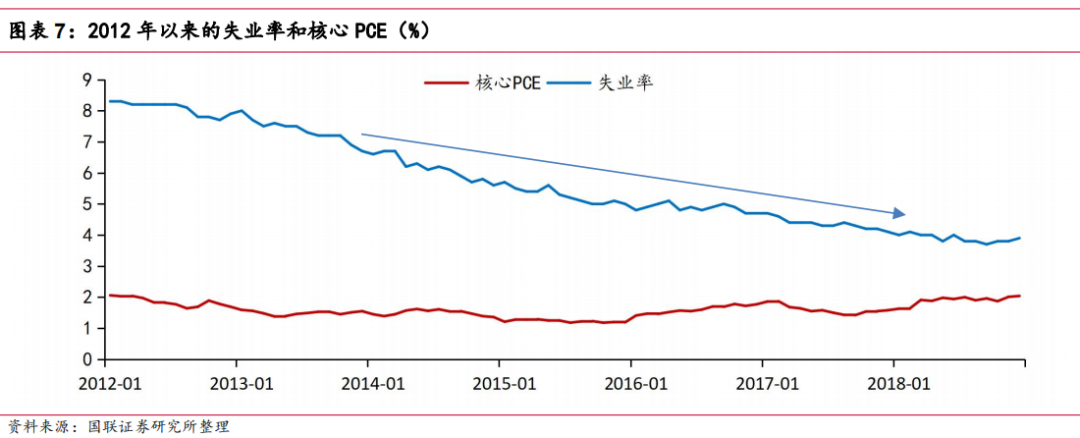

扁平的菲利普斯曲线有利于在经济温和放缓的情况下抑制通胀。我们注意到2012年以来,美国的菲利普斯曲线明显扁平化了。研究表明推动菲利普斯曲线扁平化的因素包括通胀预期的稳定、国际贸易开放度的提高等。

有利条件二:美国经济总供给可能超预期回升

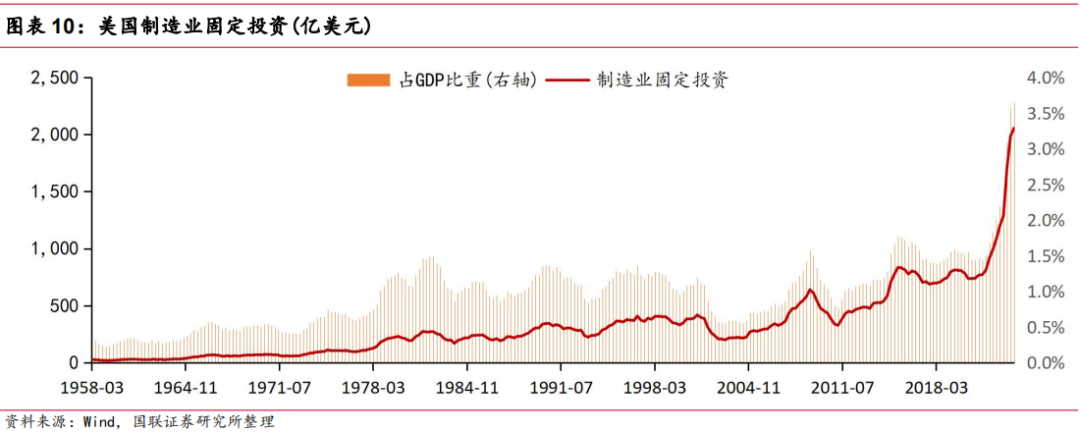

总供给的改善也有助于在维持一定经济增速的情况下抑制通胀。我们注意到在人工智能革命浪潮等因素的驱动下,美国制造业的固定投资强劲,全要素生产效率有明显上升的可能,可能推动美国总供给超预期改善。

有利条件三:总需求对货币政策的敏感性可能下降

如果总需求对政策变动不是非常敏感,就有望避免因为加息出现经济失速的局面。本轮周期政策利率在短时间的快速上涨,失业率并没有出现显著的上行,或说明经济对利率敏感度下降。美国经济出于杠杆(金融)周期的位置可能是敏感度下降的重要原因。

美国经济的三个部门政府、企业和居民中,企业和居民的杠杆率位于历史阶段性周期的底部位置,有加杠杆的空间;由于负债较少,居民和企业对于利率上升的敏感度降低。只有政府部门的杠杆率位于较高位置。然而,政府部门虽然面临去杠杆的压力,但是由于财政支出压力的原因可能仍然会持续高财政赤字,其实对利率或并不敏感。

报告正文

1. 前言:软着陆,这次不一样?

市场对于2024年美国经济的走势非常关切。在高利率抑制需求和通胀的背景下,2024年美国经济会衰退吗?还是会软着陆?

我们认为尽管美国经济明年或持续温和降温,却可能避免负增长而实现所谓软着陆(环比增速不出现负增长是加息条件下典型的经济软着陆的场景)。

从逻辑上看,美国经济想要实现软着陆需要两个前提条件:

在美国经济温和放缓的情况下,通胀可以得到明显的抑制;否则,联储就必须接受以经济衰退为代价让通胀回落;

联储可以比较好的管理总需求,实现总需求增长温和放缓;反过来,如果需求不受控的大幅放缓,就可能触发经济衰退。

我们认为美国经济当前具备的三个特征有助于上述两个条件的实现:

一是菲利普斯曲线扁平化了,二是货币政策影响总需求的敏感性可能下降了。同时,人工智能技术等带来的制造业投资可能带来超预期的正供给冲击。

2. 美国经济软着陆和菲利普斯曲线

菲利普斯曲线反映出通胀与失业率(产出缺口)的关系。扁平的菲利普斯曲线意味着只需要需求温和放缓,通胀就可以明显下降,有助于达成我们所说的第一个条件。

2.1 菲利普斯曲线和其历史变迁

美联储的货币政策目标包括两个方面,一方面是要实现充分就业,另一方面是要实现物价的稳定。而从历史上看,通货膨胀和失业之间经常存在一些权衡取舍,降低通胀可能要付出失业率升高的代价,即有所谓的菲利普斯曲线。从美联储政策目标的权衡角度看,所谓实现软着陆就是在控制通胀的情况下,失业率又没有大幅上升。菲利普斯曲线是我们理解货币政策的关键。

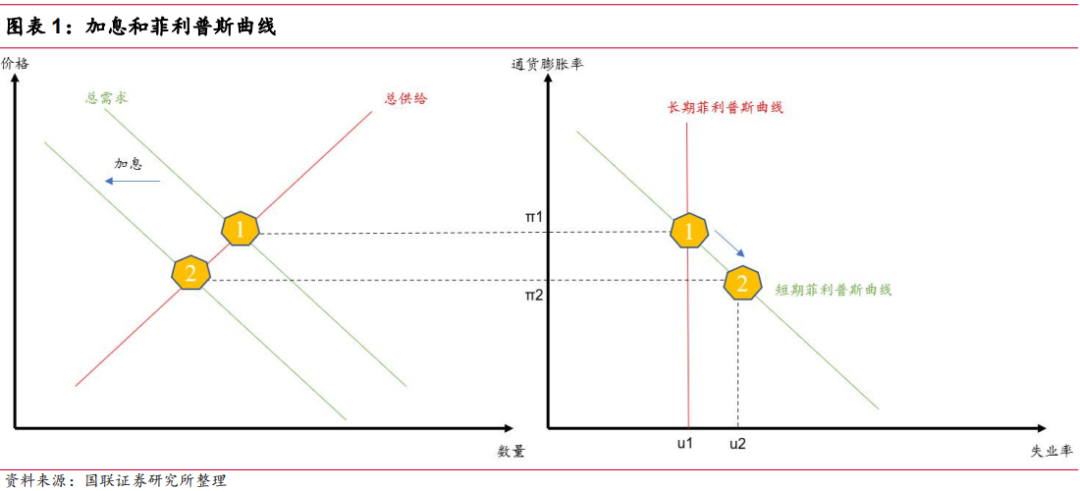

通过一个短期总需求-总供给模型的分析可能会比较清楚地解释货币政策变化、总需求变化和菲利普斯曲线的关系。在总需求-总供给模型的框架下,一个负的需求冲击(比如美联储加息)会将总需求曲线向左移动,然后会产生负的产出缺口,这会对应在短期菲利普斯曲线上从点1向点2向右移动,失业率上升而通胀下降。通胀变动多少,失业率变动多少都和菲利普斯曲线的斜率直接相关。

菲利普斯曲线以经济学家A.W.菲利普斯的名字命名,他研究了1861-1957年英国的失业率和工资。菲利普斯发现失业水平与工资变化率(即工资通胀)之间存在反比关系。自1958年发表著名论文以来,这种关系更进一步扩展到价格通胀。

菲利普斯曲线背后的想法看起来很直观,失业率的下降标志着劳动力需求的增加,这给工资带来了上涨的压力。利润最大化的公司会提高产品价格,以应对劳动力成本的上升。所以,菲利普斯曲线预测了下面的两种关系:

较低的失业率与较高的通货膨胀率有关

较高的失业率与较低的通货膨胀率有关

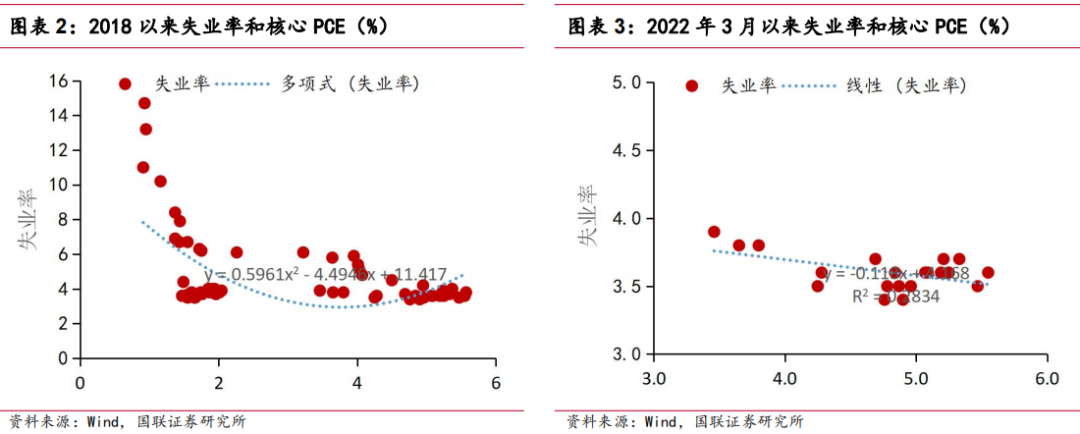

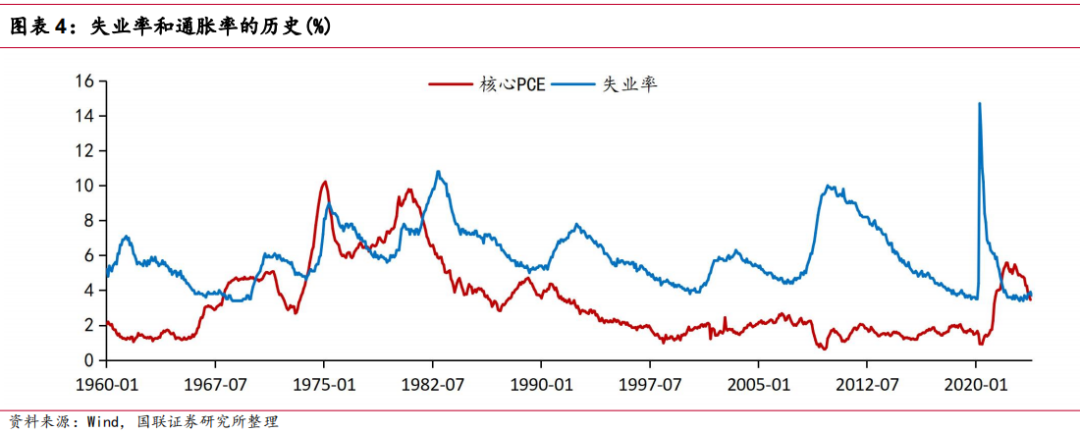

如果我们观察自2018年以来的失业率和核心PCE通胀数据,我们可以看到在较高失业率时,通货膨胀率较低这一部分的故事仍然是成立的,在疫情期间失业率上升到超过14%,而通胀下跌到了不到1%。

然而,当我们观察自2022年3月美联储开始加息之后的这一部分失业率和核心PCE通胀数据时,我们发现在通胀下降了很多后,失业率并没有明显地上行,换句话说菲利普斯曲线变得非常扁平,经济在控制住通胀的同时没有付出失业率上升的代价,经济似乎要软着陆。

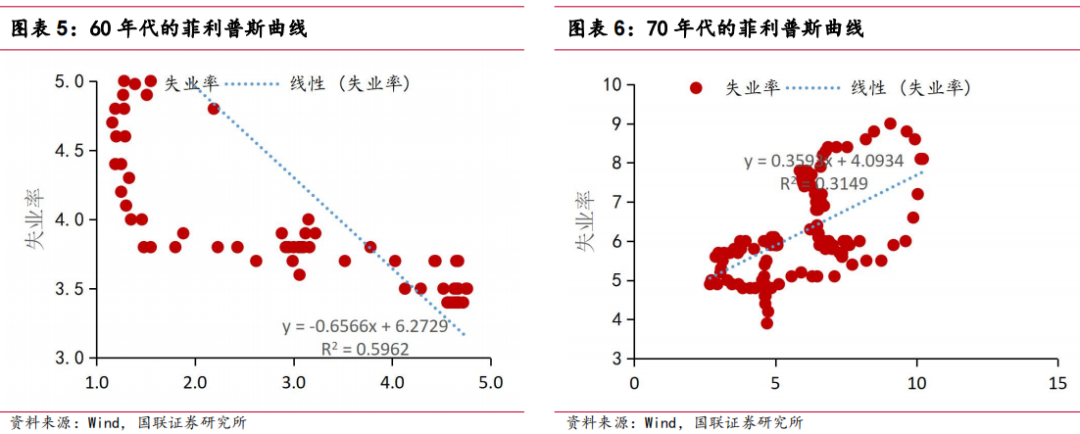

回到历史,在菲利普斯曲线被发现之后,存在一个相对陡峭的菲利普斯曲线。在60年代当失业率呈下降趋势时,通货膨胀通常呈上升趋势,而当失业率呈现上升趋势时,通胀通常呈下降趋势。也就是说似乎存在一个稳定的失业率和通胀的权衡取舍关系。

然而,之后的几十年来,这两个变量之间的关系似乎变得不太清楚,并没有一个稳定的失业率和通胀的权衡取舍关系。

70年代的数据显示并不存在一个稳定的失业率和通胀的权衡取舍关系,更高的通胀并没有带来更低的失业率,相反高通胀和高失业率同时存在,即产生了所谓滞涨的现象。

2.2 为什么菲利普斯曲线变得扁平化?

2012年以来的数据显示,在失业率持续下降的同时,通胀并没有上升,菲利普斯曲线变得扁平了。

为什么菲利普斯曲线扁平化了?根据圣路易斯联储主席詹姆斯·布拉德的解释,菲利普斯曲线的扁平化,是美联储通胀目标政策的结果。在2018年10月他接受美国国家公共广播电台采访时,布拉德说:“如果你把它放在一个谋杀悬疑的框架里——‘谁杀死了菲利普斯曲线?’——是美联储杀死了菲利普斯曲线。”

而之所以在通胀目标的框架下,菲利普斯曲线会变得扁平,美联储主席的解释是因为通胀预期变得稳定了。美联储主席Jerome Powell在2019年7月国会作证时指出,菲利普斯曲线变得扁平“一个原因是通胀预期如此稳定”。

当然对于菲利普斯曲线的扁平化的研究还在继续。除了通胀预期稳定之外,还有很多不同的解释,不同的解释可能都反应了一部分事实,以及对于这种扁平化是否会持续也存在不同的观点。

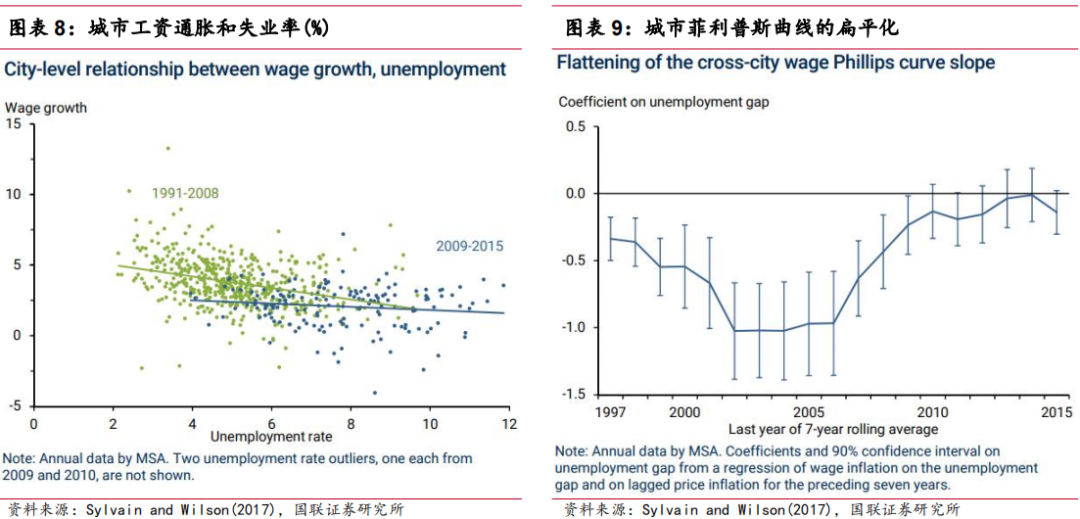

Sylvain and Wilson(2017)使用城市层面的数据来检验工资增长对劳动力市场紧张或疲软的敏感性是否随着时间的推移而变化。在1991年至2015年间,他们发现各城市的工资增长和劳动力市场疲软之间平均存在明显的负相关关系,即疲软程度下降往往会推高工资增长。然而,自2009年以来,疲软对工资增长的直接影响显著减弱,这表明工资菲利普斯曲线趋于平缓。对于这种较弱的关系,作者认为这种变化发生的时机表明周期性因素可能发挥了作用,2008年之前的数据表现不一样,因此最近工资-菲利普斯曲线的趋平可能是短暂的。

Chen (2020)的研究表明,产品市场集中度的提高(赫芬达尔-赫希曼指数)和对国际贸易的更高开放度都会导致菲利普斯曲线更平坦。产品市场集中度会影响每家公司的加价,并改变菲利普斯曲线的斜率。市场越开放,菲利普斯曲线就越平坦。直觉是当企业进口大量外国商品时,国内通货膨胀在很大程度上取决于外国生产商,而不是国内生产商。该研究的模型预测自20世纪90年代以来,菲利普斯曲线的斜率将下降30%,其中主要贡献来自产品市场集中度的提高,而不是国际贸易开放度的提高。

Galí and Gambetti(2019)[5]发现菲利普斯曲线斜率的下降可能不完全是内生性问题的原因,即使较好控制内生性也可以发现类似的结果。他们发现传统工资-菲利普斯曲线的无条件估计表明近年来其斜率系数有所下降,滞后价格通胀在确定工资通胀中的作用也在缩小。无条件回归的关键定性结果也出现在条件估计的证据中,这表明它们并不完全由内生性问题或工资加成冲击重要性随时间变化的可能驱动。然而,有条件的证据表明,工资菲利普斯曲线斜率的实际变化可能没有无条件估计所暗示的那么大。

3. 有利的供给冲击

有利的供给冲击也有助于在需求不放缓的情况下降低通胀,实现我们提到的第一个条件。从一些情况来看,美国目前可能存在这样的供给冲击。

我们认为,美国经济可能在一个新的康波周期的起点,一个宏观数据上的表现是美国制造业的固定投资从疫情前的800亿左右迅速地增长到了超过2000亿,占GDP的比重也从大约1.5%左右提升到了超过3.5%。随着ChatGPT的横空出世让市场对于人工智能技术引领新的技术浪潮充满了憧憬,如果人工智能技术能够像电一样提升几乎每一个行业的效率,那么未来在人工智能技术革命的加持下,美国经济的增长有可能获得持续的动力。

4. 货币政策的敏感性问题

我们认为美国经济对货币政策敏感度偏低可能有助于实现我们此前谈到的第二个条件。当经济增长对货币政策敏感性不太高的时候,就不太容易出现总需求因为加息失速下滑的局面,有利于软着陆的实现。

4.1 经济增长对利率敏感性降低

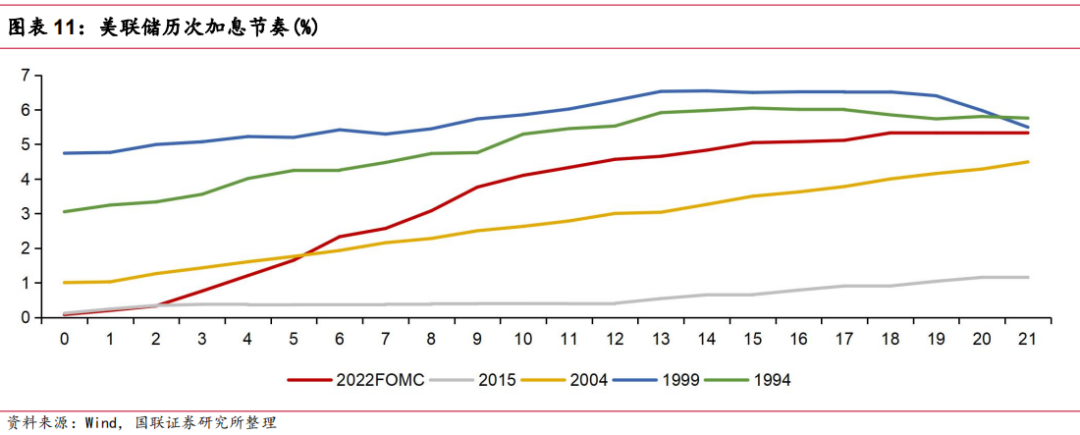

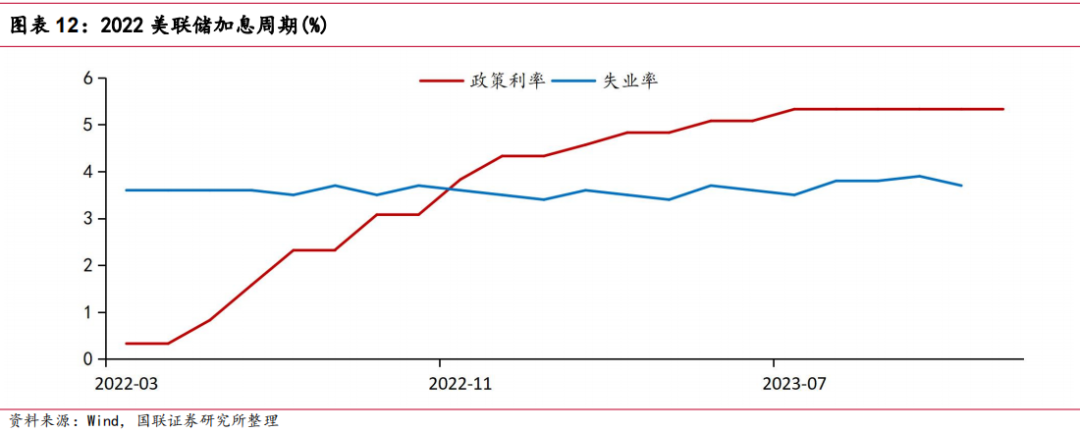

美联储这次从2022年3月以来的加息节奏在最近的几个周期里面是最快的,政策利率在1年多一些的时间内提升了超过500个基点。从图中可以看到政策利率提升的斜率是近几个周期中最陡峭的。

但是随着政策利率在短时间的快速上涨,失业率并没有出现显著的上行。如果说失业率是总需求的一个重要衡量,似乎货币政策紧缩并没有带来总需求快速而显著的下降,总需求相对于货币政策的敏感度在这个周期并不高。

4.2 敏感性为何下降?

为什么美国经济增速对利率敏感性下降?我们认为负债少,风险偏好高可能是重要的解释。

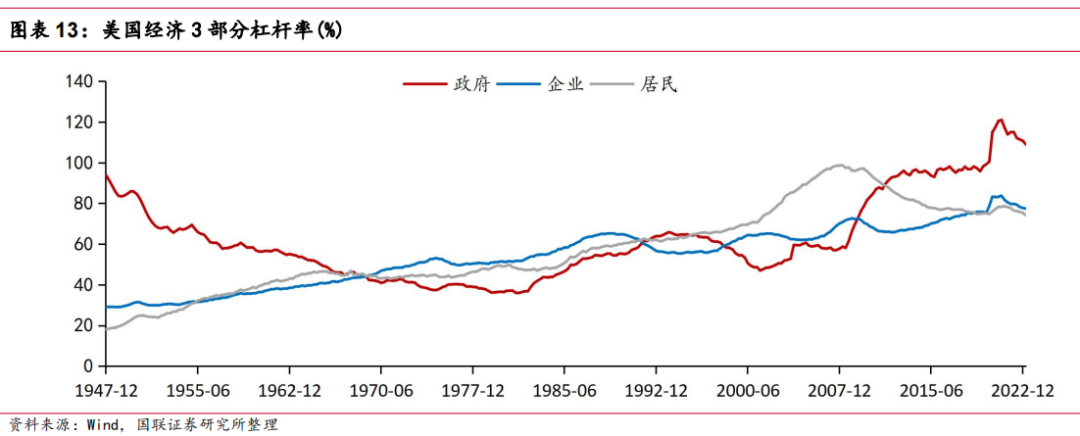

美国经济的三个部门政府、企业和居民中,企业和居民的杠杆率位于历史阶段性周期的底部位置,只有政府部门的杠杆率位于较高位置。从杠杆率的周期角度来看,企业部门和居民部门未来都具有加杠杆的空间,加杠杆的周期中经济的表现往往较好,由于负债较少,居民和企业对于利率上升的敏感度降低。政府部门虽然面临去杠杆的压力,但是由于财政支出压力的原因可能仍然会持续高财政赤字——对利率敏感性也不高。

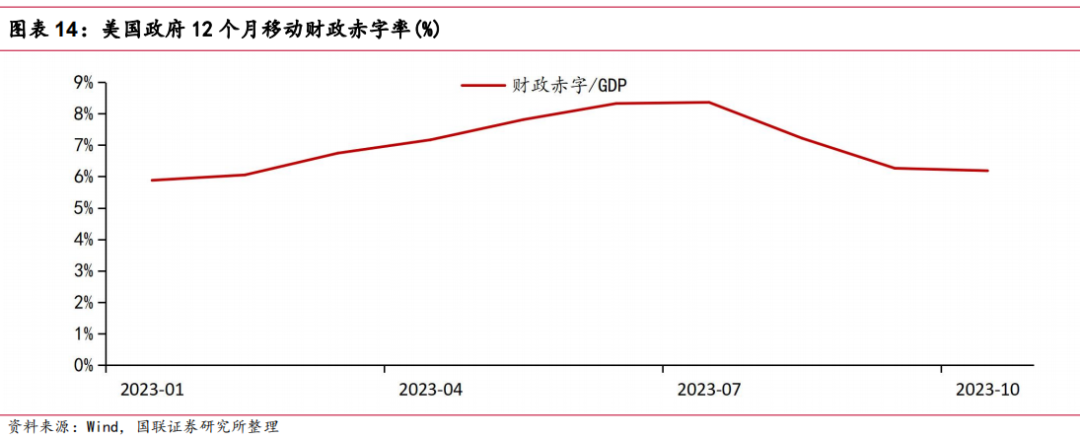

具体而言,尽管经济已经走出疫情的阴影,但是财政支出的下降似乎并没有那么快,目前美国财政赤字仍然维持在6%以上的水平,截止到22023年10月过去12个月财政赤字占名义GDP的比重仍然达到了6.19%。国际评级机构对于美国未来降低财政赤字比例的信心也不是很足,根据惠誉在8月份下调美国主权评级时的预测,惠誉认为美国2024年一般政府赤字将占GDP的6.6%,2025年将进一步扩大至GDP的6.9%。

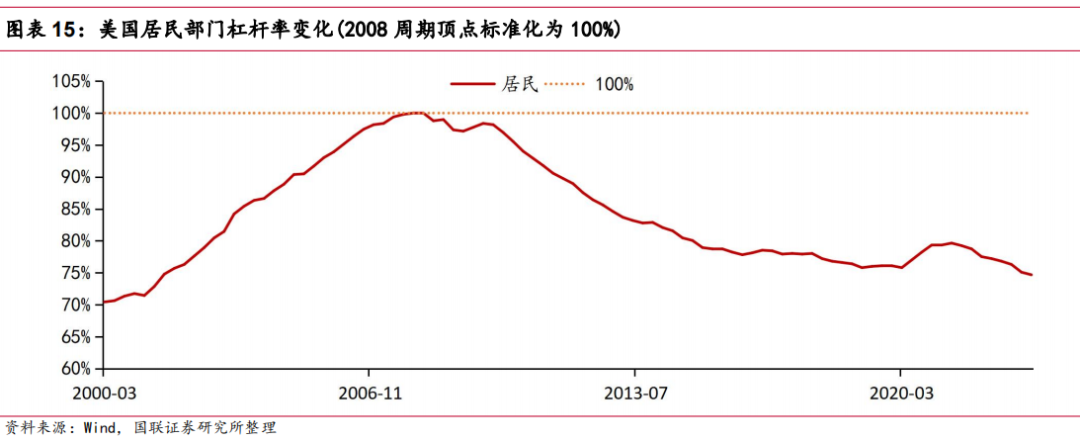

此外,美国最近的一轮杠杆率周期从大约2000年附近开始,最主要的驱动部门是居民,居民部门的杠杆率不断攀升,到2008年金融危机之前达到顶峰。2008年金融危机之后,美国进入了漫长的去杠杆周期,直到2020年才再次出现加杠杆的迹象。

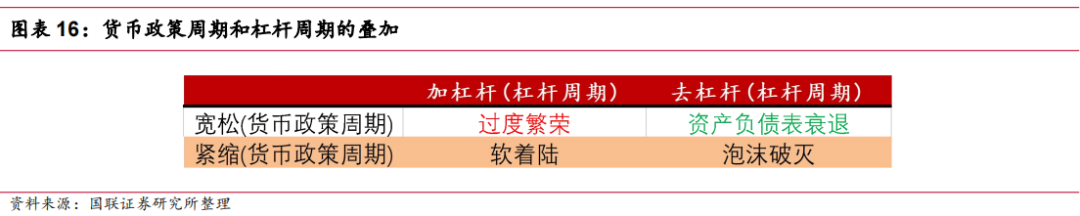

我们在之前的深度报告《美国或可以软着陆的一个理由——资产负债表和债务周期视角的解释》更加详细地分析了美国和日本最近的这个大的杠杆率周期。在美国杠杆率周期主要由居民部门驱动,时间约为20年左右,而一般的货币政策周期往往只有4到5年,这使得货币政策周期和杠杆率周期不同阶段可能产生4种不同的可能情况。一个杠杆周期有两个阶段,加杠杆和去杠杆;一个货币政策周期也有两个阶段,宽松和紧缩。

一个加杠杆周期或者去杠杆周期有可能跨越多个货币政策周期,因此杠杆率的变化可能对货币政策周期产生一个叠加的影响效果,在加杠杆的周期中增加经济扩张的可能,在去杠杆周期下,货币宽松的效果可能会打折扣。

比如,在去杠杆的周期中,货币政策同时是宽松,这个组合的条件下就可能出现所谓资产负债表衰退的症状,表现为虽然货币政策宽松但是通胀疲软,经济增长乏力,因为在这个阶段的时候经济体内的主体由于负债水平较高,风险偏好较低,更愿意还债而不是进行新的投资,对应美国就是2008年到2018年的这个阶段。

而目前美国已经来到了另外一个阶段,即加杠杆的周期,货币政策开始紧缩,在本轮加息周期中,我们看到尽管美联储在较短时间内将政策利率提升了525个基点,但是经济表现出了很强的韧性,到2023年末都未衰退。在加杠杆和货币政策紧缩这个组合情况下,经济体内的主体由于负债水平较低,风险偏好较高,不需要还债因而可以在高利率的环境下仍然进行新的投资,对应美国就是当下的状态。

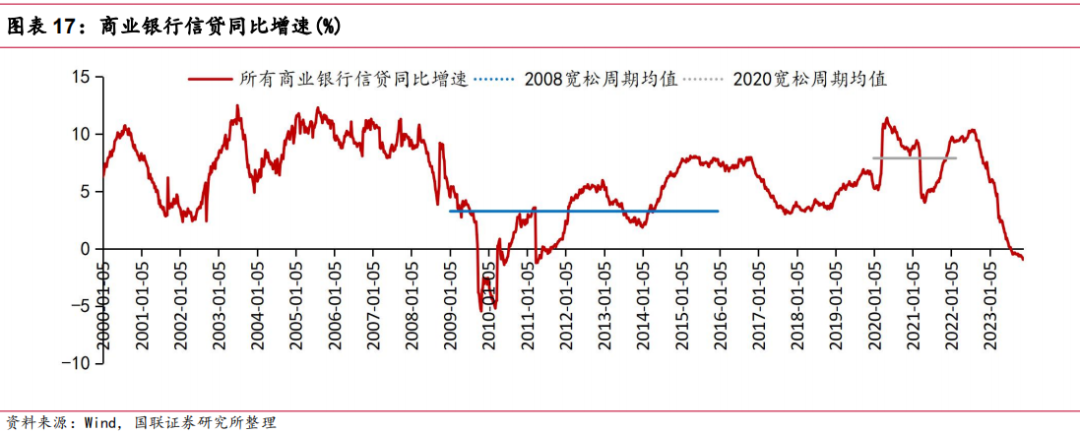

从银行信贷增长的数据来观察的话,我们会发现2008年之后当美国处于去杠杆加货币政策宽松的象限时,银行信贷增速平均只有3.26%。而到2020年疫情后美联储再次将利率降到0后,到2022年3月美联储再次加息为止,这个去杠杆和货币政策宽松周期里银行信贷增速平均达到了7.88%。

而在当下的这个货币政策紧缩周期中,目前银行信贷增速已经从2023年7月底开始进入同比负增长的阶段。从银行信贷来看,经济未来在降息前也是逐渐减速的趋势。

风险提示:美联储持续鹰派的风险,地缘政治冲突风险超预期,金融状况收紧超预期

本文转载自“樊磊宏观观察”,作者:樊磊、王博群;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP