中信建投:过剩预期被扭转 铜价高位续篇章

智通财经APP获悉,中信建投发布研报称,LME铜价围绕8500美元开启2024年征程,这一超预期的价格起点得益于供应端的干扰:巴拿马第一量子35万吨的Cobre铜矿关停及英美资源将产量指引下调自100万吨下调至73~79万吨,彻底扭转了市场对于2024年全球铜市场一致性过剩的预期。2024年铜市场被定调为供需平衡,与2023年相当,这意味着铜价至少能在高位运行,成长性铜矿公司依旧是优异的资产。

中信建投主要观点如下:

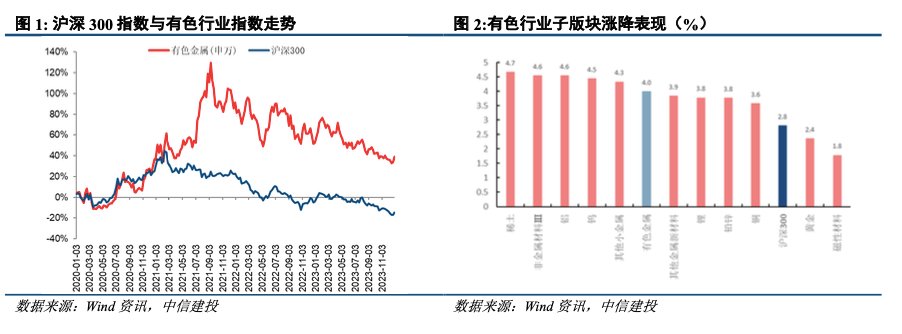

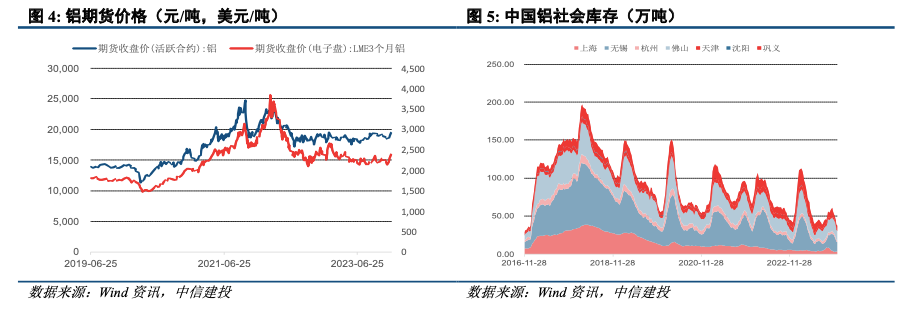

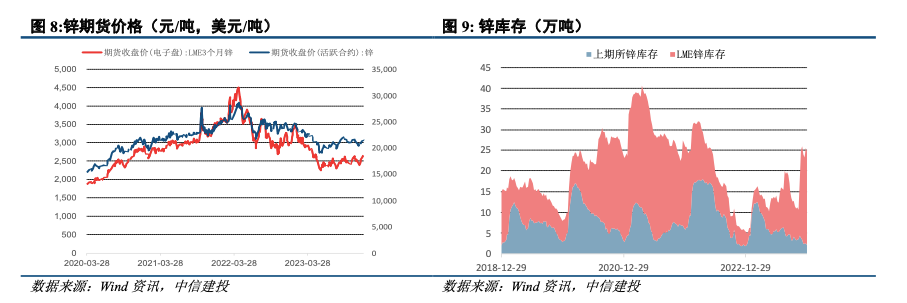

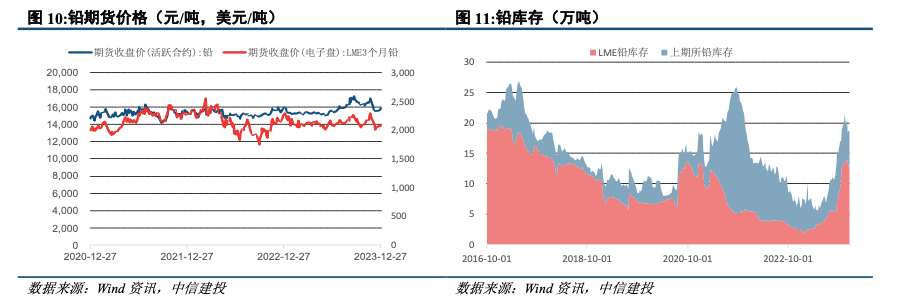

工业金属:上周LME铜、铝、铅、锌、锡价格变化为-0.1%、2.7%、-0.2%、2.3%、2.1%;工业金属价格由“金融属性”及“商品属性”共同决定,从金融属性来看,当地时间12月13日,美联储表示将联邦基金利率目标区间维持在5.25%至5.5%的水平不变,符合市场预期,美联储加息已接近尾声;从商品属性来看,全球铜铝库存均处于相对低位,中国经济复苏可期,叠加新能源行业的拉动,铜铝需求增长预期大幅好转。

铜:供应干扰频发,扭转过剩预期,铜价高位运行

在2023年9-10月商品市场对2024年铜市场做供需展望时,预期新增铜矿供应普遍在70~100万吨之间,在新旧能源转化过程中预期消费维持2.2~2.5%的增长,进而给到2024年铜市场过剩30~50万吨的定调,相较2023年平衡的格局无疑是走弱的,因此,LME商品价格下沉至7850~8000美元/吨。

11月美联储加息终结信号明确,美元持续向下,叠加供应端巴拿马第一量子Cobre铜矿关停(预计2024年5月大选之后才有可能恢复)和英美资源将铜矿产出指引由100万吨下调至73~79万吨,一举掀翻了2024年铜市场过剩预期,与2023年平衡状态基本相同,LME铜价快速修复至8500美元,这是对不过剩的铜定价。2024年铜市场平衡意味着全球铜显性库存维持在低位,现货升水则保持升水,铜价有望延续以8500美元/吨为价格中枢运行。

与2023年在美联储加息背景下强势美元施压铜价不同,2024年美联储步入降息,弱美元更利于铜价回升。对于诱发降息的经济衰退对铜消费的担忧不足为惧,首先,北美占全球铜消费约8%,占比有限;其次,欧美制造业PMI自2022年下半年以来持续处于荣路线以下,经济衰退对制造业拖累的边际恐弱化。相反,经济衰退让渡降息空间,降息有利于制造业修复,提振大宗实物消费需求,利于铜价走好。投资策略上,继续持有成长性铜标的,或结合铜价及标的价格增加配置。

扫码下载智通APP

扫码下载智通APP