2023年港股IPO:波动大市之下,市场静待2024年拐点出现

随着新年脚步的临近,2023年最后一个交易日在12月29日落下帷幕。对于港股市场而言,2023年无疑是“阵痛”与“波动”交织的一年。

一方面,经济衰退的忧虑打击新股市场表现,激进的加息周期及持续的通胀依旧困扰全球的IPO市场。2023年以来,全球IPO市场气氛疲弱。而金融市场的不稳,令经济环境的不确定性增加,进一步使港股的IPO市场面临挑战。

从2023年全年来看,恒生指数报收17047.39点,累跌13.82%,恒生科技指数累跌8.83%,恒生国企指数累跌13.97%,大市的疲软、流动性减弱和资金面的萎缩,进一步令其IPO市场陷入规模数量双减的局面。

2023年:“冷场”的港股IPO

回首以往,香港市场的新股集资总额一度冠绝全球。数据显示,香港新股集资总额在2009至2022年的14年间曾7次全球夺冠,堪称是全球IPO最火热的市场之一。然而,这个景象却在2023年戛然而止。

截至2023年12月29日,新上市企业为70家,所有公司首发募资总额仅为462.94亿港元,较去年全年首发募资总额996.18亿港元缩水57%,并创下近10年港股IPO募资金额新低。

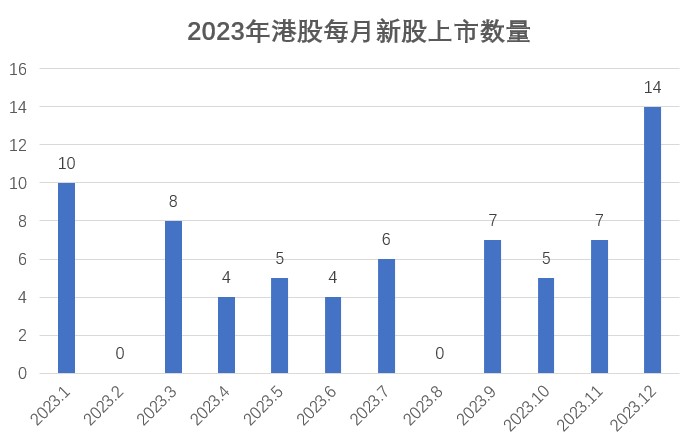

从月份上来看,2月、8月的IPO市场一度进入“空窗期”,而首尾两个月则“异军突起”。由此不难看出,无论从数量上还是募资规模上,2023年IPO市场表现均较去年全年有较为明显的降低。

(来源:Wind)

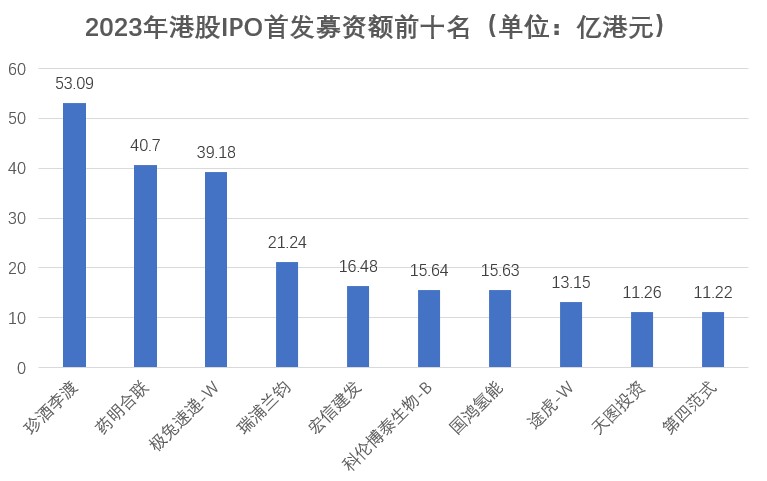

除了IPO数量上的下滑,规模似也不如以往。智通财经APP了解到,全年首发融资额最高的五只新股分别为珍酒李渡(首发融资53.09亿港元)、药明合联(40.7亿港元)、极兔快递-W(39.18亿港元)、瑞浦兰钧(21.24亿港元)、宏信建发(16.48亿港元)。

首发融资额前十的新股共计融了237.62亿港元,占全年融资总额的约51.33%。而回看2022年,当时还有三个超过100亿港元的IPO项目,以及6个超过50亿港元的项目。与之相比,前五大IPO的融资额甚至不到去年同期的一半。

(数据来源:Wind)

可以看到,2023年港股前五大新股只有三只大型股和两只中型股,而首发募资额超过50亿港币的仅珍酒李渡一家。另由行业上来看,2023年港股IPO市场上,新经济、TMT等成长型公司融资占比减少,取而代之的则是消费类、制造业、医药等传统行业。

另外,根据德勤《2023年前三季度新股市场回顾》报告中指出,由于没有任何海外公司来港上市,令到内地企业在新股数量及融资总额占比继续上升,以10倍至20倍之间的市盈率和介绍形式上市的新股比重均有所增加。另据港交所公布的数据显示,2023年前11月,港股新股超9成都是来自内地的企业,进一步佐证了这一观点。

(图源:德勤中国)

此外,德勤数据显示,2023年向港交所递交上市申请的公司数量也出现了显著下滑。2023年,港交所收到约124家公司的上市申请,较2022年的177家同比减少30%。

而针对香港2023年IPO市场冷清,港交所(00388)行政总裁欧冠升表示,目前港股IPO市场有逐步回升的迹象,港交所正在处理的IPO申请来自上百家公司。每周都有不少公司找港交所咨询来港上市事宜,随着市场回暖,企业上市热情将进一步提高,同时中东等地的投资者对投资中国表现出极大兴趣,中东许多主权财富基金正在积极布局A股和港股市场。

投资者打新意愿消退,破发或成“常态”

从整体来看,2023年全球IPO市场热度消退,叠加缺乏有热度的新经济公司赴港,投资者对于打新的意愿亦随之略有减少。在内地企业“抱团”取道香港时,香港的新股却呈现出“低估值”与“高破发”并存的情况。

数据显示,2023年,港股有约4成的新股IPO以下限定价,仅有9%的新股以最高价发行。而倘若定义港股上市首日收市价跌破发行价以及上市一个月以内区间收市价格跌破发行价为“破发”的概念,定义破发新股个数和区间发行数量的比值为“破发率”来计算,港股2023年前11个月54家新股上市首日破发率达33%,而上市后1个月内破发率达40.74%。

不难看到,在大市的拖累下,有超三成的新股首日便破发,对投资者打新的意愿造成了“二次打击”。而新股“破发”除恒生指数震荡下行,对港股市场资金面形成压力之外,整体打新的低迷表现,也是新股破发的重要因素。

另一方面,一些次新股的估值得不到业绩的有效支撑,当市场遭遇调整,这部分业绩不佳的个股,首当其冲成为资金抛售的目标,长期来看,股价终要回归企业的实际盈利水平和内在价值。

除此之外,2023年以来外围市场波动加剧,风险抬升,叠加中国经济承压,市场流动性风险紧张,市场情绪不佳,不少投资者持币观望,进而造成股价大跌。

不过,年内港交所也采取了一系列措施,加速改革港股市场,以提振港股投资者信心。譬如,年内港交所计划开拓潜在市场,降低上市门槛,放宽准入规则,提升上市效率,提高市场流动性等,以吸引更多资本及企业来港。

对此,香港交易所表示,2023年包括香港市场在内,全球新股市场持续受疲软的市场情绪和宏观经济环境的影响,但香港全年新股市场持续回暖。过去这一年在《上市规则》新增章节18C后,打开了特专科技公司赴港上市的通道。2024年将落实GEM改革,包括为大量从事研发活动的高增长企业增设上市渠道及引入“简化转板机制”。

此外,工商银行在研报中指出,港交所首次公开招股结算平台FINI已于11月22日正式启用,港股IPO结算周期将由“T+5”缩短至“T+2”,提高市场效率,中长期有利于提升港交所IPO市场竞争力。

同样的,德勤中国亦对2024年的新股市场表示乐观:随着美联储在2023年第三季度加息步伐放缓,市场预期加息周期将于2024年上半年终止,香港新股活动正趋向反弹的方向迈进。

站在当前时点,港股市场震荡盘整的状态或仍在继续,外围市场起伏不定,近期有诸多政策利好加持,提振处于下行区间的港股市场已是势在必行。而改善破发状况仍需企业基本面的改善,并静待市场的好转。

扫码下载智通APP

扫码下载智通APP