联众(06899):2018,从“新”出发

本文来自于东方证券的研报《联众(6899.HK):2018,从“新”出发》,作者为盛一然。

摘要

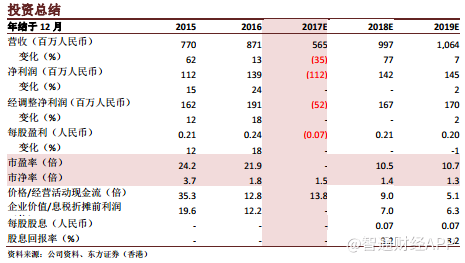

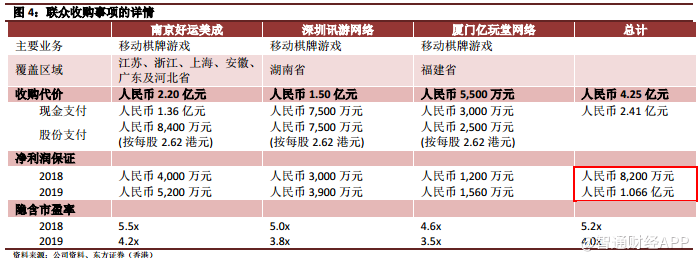

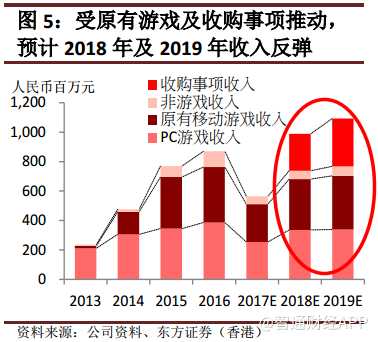

联众(06899)于2018年一月收购三家地方棋牌游戏商,被收购方保证2018年及2019年的总净利润将不低于人民币8200万元及人民币1.066亿元。此项收购将弥补联众房卡模式游戏短缺的不足,拉动收入回升,提升利润率。我们预计联众经调整净利润将由2017年净亏损人民币5200万元回升到2018年净利润人民币1.67亿元。基于联众的回转之势,我们设定新目标股价为3.60港元,2018年预测市盈率为14.6倍,维持买入评级。

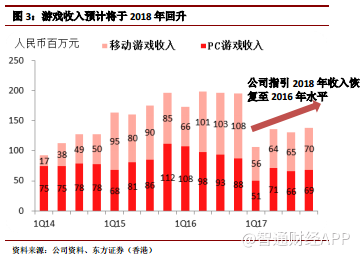

PC及移动游戏收入将从2017年上半年的低潮中回升。随着“房卡模式”棋牌游戏在中国走俏,以及移动游戏商SMS支付政策发生改变,联众2017年第1季度游戏收入受到负面影响。对此,联众开始鼓励用户使用支付宝 等其他支付模式,收购三家以房卡模式经营地方棋牌游戏的游戏公司。鉴于此,公司目标将其原有棋牌游戏收入(不计入收购)于2018年恢复至2016年收入水平。

收购三家地方棋牌游戏商,被收购方保证净利润不低于人民币8200万元。联众按2018年预测市盈率5.2倍及2019年预测市盈率4.0倍收购三家地方棋牌游戏商,卖方保证2018年及2019年净利润将不低于人民币8200万元及人民币1.066亿元。这三家游戏公司分别在江浙沪、湖南和福建经营房卡模式游戏,将为联众带来更高的利润率(毛利率为50-60%),同时也弥补了其房卡模式游戏短缺的不足。

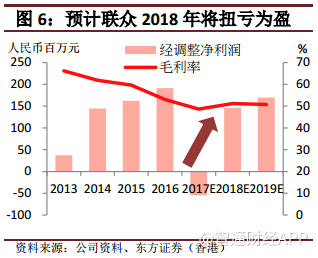

预计公司2018年将转2017年净亏损为盈。我们预计2017年联众经调整净亏损将达到人民币5200万元,而2018年经调整净利润将回升至人民币1.67亿元,收入将同比增长77%,毛利率将增长4.1个百分点。

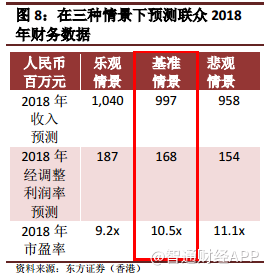

收入恢复需时日。主要风险包括收入恢复所需时日可能大于预期。对此, 保守起见我们在模型中对公司2018年预期收入目标给予11%的折让率以反映这一风险。

维持买入评级。得益于原有棋牌游戏收入逐渐恢复及收购三家地方棋牌游 戏公司所带来的协同效应,我们相信联众将有很大机会在2018年转亏为盈。 若公司 2018年业绩能做到如我们预估,其股价将有望上涨,较行业平均估值折让缩小至20%(即2018年预测市盈率为14.6倍)。据此,我们下修目标股价至3.60港元,较目前股价有39%的上升空间。维持买入评级。

2017年下半年游戏业务开始回暖

继联众游戏收入连续五年取得增长后,2017年上半年其PC及移动游戏均受到新兴的“房卡模式”所影响,期内收入分别同比下降41%及28%至人民币1.22亿元及人民币1.20亿元。这一新游戏模式很快席卷了中国地方棋牌游 戏市场,使传统游戏模式收入削减。然而,我们看到2017年下半年公司收入开始逐渐回升。

一、房卡模式兴起挤压了传统棋牌游戏的市场空间

房卡模式即玩家可在线通过房卡建立一个虚拟房间,通过微信分享房间号来邀请朋友进入房间开始游戏。如此一来,玩家可自主选择游戏玩伴。鉴于玩家线下也是朋友,该游戏的用户粘性较其他随机分配玩家的游戏而言要高得多。由于玩家在该类游戏开设房间需使用房卡,因此公司游戏收入主要来自向玩家出售游戏房卡。这一新房卡模式通常采用了地方性棋牌游戏的玩法, 且通过线下游戏代理在该区域销售房卡。该游戏2017年迅速走红,传统棋牌游戏市场规模削减。

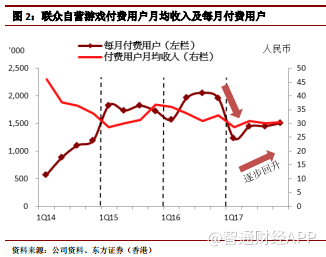

二、2017年第1季度每月活跃用户数量下跌,2017年第2季度开始缓慢回升

联众自营游戏的月活跃用户数量从2016年的2960万大幅跌至2017年第1季度的1970万,原因有下:1)联众的部分游戏玩家被竞争同业的房卡模式吸引;2)移动运营商在此期间改变短信支付政策。尽管期内付费率及付费用户月均收入(ARPPU)保持相对稳定,每月活跃用户数量下滑导致游戏收入削减。自2017年第2季度起,联众开始发布新版本游戏与房卡模式相竞争。此外,联众还增设支付宝、微信等新支付模式,以削减移动运营商改 变短信支付政策所产生的影响。这些对策于2017年第2季度起奏效,每月活跃用户数量逐渐升至2017年第3季度的2190万。

三、游戏收入将继续回升:公司指引2018年收入目标恢复至2016年水平

联众将继续开发新版本的游戏,鼓励第三方支付方式以进一步推动2018年游戏业务复苏,使原有游戏收入(不计入收购)回升至2016年水平。联众管理层对年内实现这一目标充满信心。

收购三家区域棋牌游戏商,开启2018年新的开始

2018年1月16日,联众分别与南京、深圳及厦门的三家地方性移动棋牌游 戏商签订收购协议。联众总计支付人民币4.25亿元(其中现金2.41亿元,余下金额以发行新股份方式支付)。代价总额将分三期结算,后两期代价须在达成 2018/2019年业绩保证后20个营业日内以现金及新股份结算。三宗 收购事项总计保证2018/2019年带来净利润人民币8200万元/人民币1.066亿元。相当于收购估值为5.2倍/4.0倍2018E/2019E市盈率。

一、收购事项将弥补联众在房卡模式的不足

联众收购的三家公司均在各自区域经营房卡模式游戏。诚如前页所概述,联 众受飞速崛起的房卡模式冲击,2017年失去部分用户。因此,此次收购事项将为联众提供经营房卡模式棋牌游戏的经验及渠道,并帮联众恢复2016年的收入水平。

收购事项完成后,联众将为三家附属公司提供联众现有游戏产品、研发技术及人员,令三家附属公司进一步扩大其产品组合及所覆盖的区域。另外,联众也可利用该房卡模式重新找回用户。

二、收购事项为联众带来更高毛利率

由于房卡模式大部分销售通过区域代理完成,经营房卡模式游戏无需像传统移动游戏那样向分销商支付渠道费。因此,联众收购的三家附属公司的毛利率(50-60%)大幅高于传统移动游戏(约30%)。收购事项将有助推高联众2018年整体毛利率,我们估计其2018年毛利率将由2017年的48%上升至53%。

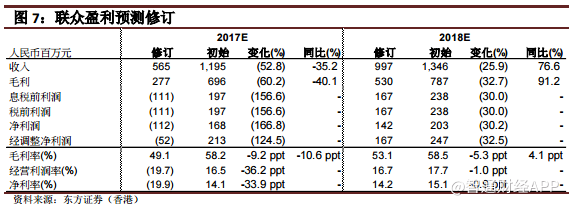

三、管理层目标降低2018年经营开支

除了收入增加以外,管理层目标降低2018年经营开支水平。近期三宗收购事项亦将有助提升经营利润率,因为三家附属公司主要在各自地方性区域内经营,无需开展大量营销推广活动。我们预计联众营销开支及行政开支将由2017年的人民币1.98亿元/人民币1.36亿元(占收入35%/24%)下降至2018年的人民币1.79亿元/人民币1.30亿元(占收入18%/13%)。

预计2018年将扭亏为盈,维持买入评级

一、模型修订,预计联众由2017年净亏损转为2018年净利润

我们将2017年预测收入及净利润下调,以反映房卡模式的影响,我们目前预测2017年收入同比下降35%,经调整净亏损为人民币5200万元。我们预计2018年将扭亏为盈,收入同比增长77%,毛利率上升4.1个百分点,得出经调整净利润为人民币1.68亿元。

二、维持买入评级

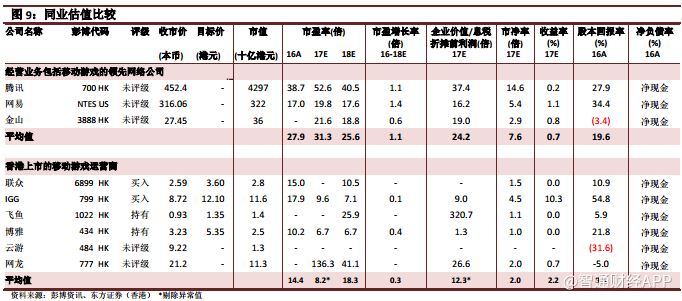

联众目前股价相当于10.5倍2018年预测市盈率,较小型网游公司同行折让43%。而市值较大的龙头网游公司如腾讯及网易,股价相当于更高倍数(平均25.6倍)的2018年预测市盈率。相比同行,联众、飞鱼及云游均预计于2017年取得亏损,而网龙刚刚从2016年的净亏损中恢复盈利。其中我们预计联众2018年将有重大转折,按照我们的基准情况,2018年预测经调整净利润将为人民币1.68亿元。

鉴于其原有棋牌游戏逐渐恢复及收购三家区域棋牌游戏公司带来协同效应,我们认为2018年将是联众的业绩反弹之年的确信度很高。倘公司能够一如预期,于2018年取得良好业绩,其股价将有望上涨,较行业平均估值折让缩小至20%,即股价相当于14.6倍2018年预测市盈率,因此,我们下修目标价为3.60港元,隐含39%的上升空间。维持买入评级。

(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP