美股将重蹈87年覆辙?可能性不大

本文来自微信公众号“财经智识”,作者为“夏春”,原标题为《股市“黑色星期一”,我们该怎么办?》,文中观点不代表智通财经观点。

1、美股近期出现1996年以来最严重的超买,市场情绪极度乐观,近期美国国债收益率快速上涨,市场情绪转变,由偏好风险转为避险抛售。

2、我们认为,通胀预期的上升并不是此次美债收益率上行的主要原因,由货币政策导致的流动性冲击是近期美债收益率上升的最主要原因。

3、我们不认为1987年美股“黑色星期一”那么大的跌幅会重现,但不建议投资人在现阶段增持美股,如果港股近期出现大幅回调,在盈利前景没有大幅下滑的条件下,可以作为买入的机会。在资产组合中保持5%左右的黄金资产将可以有效对冲美元和美股资产的波动。

以下为正文内容:

上周,美股出现较大波动,S&P500单周跌幅接近4%,是主要市场指数中跌幅较大的,周一S&P500收跌4.1%,创下2011年8月以来的最大单日跌幅。我们在两周前发现,美股1月中旬已经达到严重超买的水平,回调风险较大,投资者应谨慎应对。

其实今年开年以来市场上出现的风险偏好明显上升的趋势在我们看来并不太正常,全球风险资产在经过去年一整年的上涨之后估值已经较高,而部分投资者仍然大幅追加风险资产配置,很可能是因为他们觉得自己错过去年的股市的大涨,而迫不及待地追高。而我在开年就提醒,今年全球股市会一改去年的低波动,转为高波动。

此外,今年开年股市持续上涨,超买行情,以及散户的情绪乐观程度,都和1987年有着极大的相似性,而1987年是美股市场最大黑天鹅出现的时刻,史称“黑色星期一”的1987年10月19日,S&P500创下单日22.6%的跌幅,而在前一个周五,道指下跌了4.6%。当时,美国经济数据也是一片向好,以至于今天经济学家还在争论到底是什么原因引发了黑天鹅出现。

与此同时,美国10年期国债收益率大幅上升,达到2.84%,创近4年新高。一般来讲,美债收益率上行的原因主要有三个:1)对经济前景看好;2)通胀预期上升;3)市场流动性收紧。我们认为,此次美债利率大幅上升主要是第三个原因导致;而这也刚好呼应了美股下跌的表现。

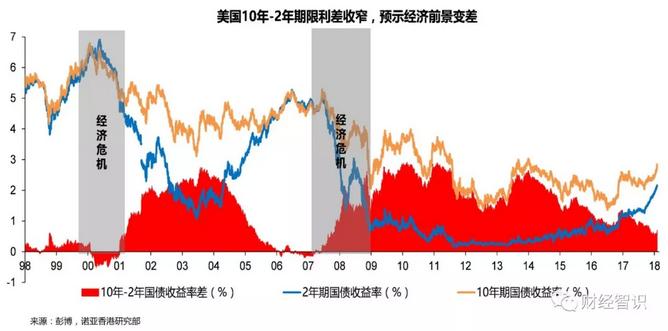

首先,我们看到虽然美债收益率上涨,但是各个期限的收益率同步上行,而且短端收益率上涨更快。从历史上看,当长端与短端期限利差收窄时意味经济前景恶化。

我们看到,在99-00年的互联网危机和08-09年的金融危机期间,美国10年-2年期国债利差都明显缩小甚至出现倒挂的现象。而自去年以来,美国国债期限利差就持续缩小,虽然目前利差仍有0.7个百分点左右,出现危机的可能性较小,但至少说明机构投资者对美国经济前景持谨慎态度。

其次,我们看到,基于TIPS收益率的市场通胀预期指标显示通胀预期明显回升,但这个指标自去年下半年就开始上升,但美债收益率只是近期才开始大幅攀升。另外,基于调查的密歇根大学通胀预期指标显示通胀预期较为疲弱。

虽然不同的通胀预期指标发出混合的信号,我们仍然预计美国通胀未来有望上行,其中最主要的动力来自于工资增长。上周五美国的就业报告显示:美国劳动力市场表现强劲,新增非农就业超预期;而更重要的是,工资增长同比也达到2.9%,创下2009年7月份以来的新高,预示工资拉动型通胀有望形成。但我们认为通胀预期的上升并不是此次美债收益率上行的主要原因。

由于就业数据是美联储做出政策决定的重要指标之一,上周五的就业数据在推高通胀预期的同时也提高了市场对于美联储今年将加快收紧货币政策的预期:目前来看,美联储3月份加息已成定局,今年加息多于3次的可能性上升;而加快缩表的可能性也有所增加。

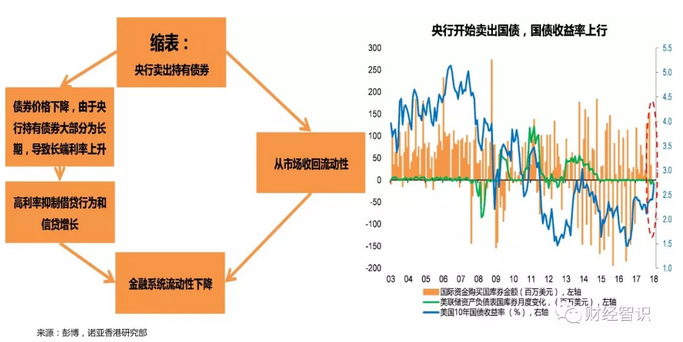

一般而言,加息最直接的影响是提高短期利率,然后通过短期利率向长期利率传导;而缩表则是直接影响长期利率,因为美联储持有的国债以长期为主;美联储在市场上卖出长期国债(缩表)将直接导致债券价格下跌、收益率上升。我们认为,由货币政策导致的流动性冲击是近期美债收益率上升的最主要原因。

往前看,全球主要央行的政策收紧预示着今年全球市场流动性将逐渐偏紧;而全球利率同步上行或成为今年的主要宏观趋势之一。

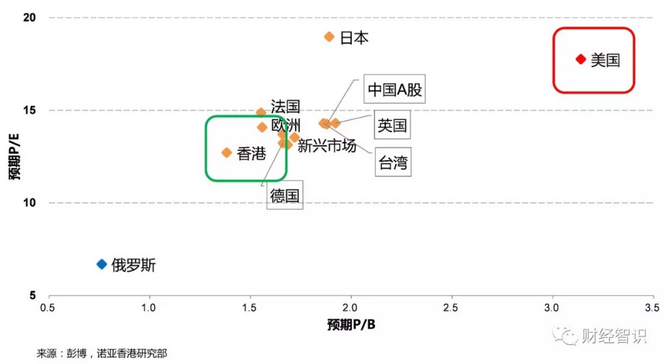

在利率上行的大背景下,我们认为风险资产面临较大压力,尤其是估值较高的市场和股票。从全球股票市场角度看,美股无论是从市净率还是市盈率估值上看都明显偏高,日本股市估值也相对较高。而虽然恒生指数去年涨幅高达36%,港股的估值仍然偏低,同时新兴市场、欧洲股市也相对便宜。

随着利率的上升, VIX指数(也就是俗称的恐慌指数)近期明显反弹,散户情绪由看多转为看空。而我们之前已经提示过了,美股1月份出现严重超买的情况,相对强度指数(RSI)达到96年以来的最高水平,超过80。

而从历史上看,美股达到超买后1个月内出现下跌是比较普遍的,而之后,3个月到半年内,多数情况下会出现跌幅收窄或者反弹,唯一例外的是87年的,跌幅明显扩大。

而我们认为此次美股重蹈87年覆辙的可能性不大(原因在于1987年黑色星期一跌幅如此之大的一个原因是当时交易所系统无法承担巨额的交易订单,导致恐慌进一步扩大,而目前的交易系统可以应付,此外,1987年暴跌产生了熔断机制,也会对市场实施一定程度的保护)。

上周和本周一的下跌只是理性的回调,而未必是趋势逆转。以美股历史表现来看,年内出现10-15%的回调幅度属于正常范围。

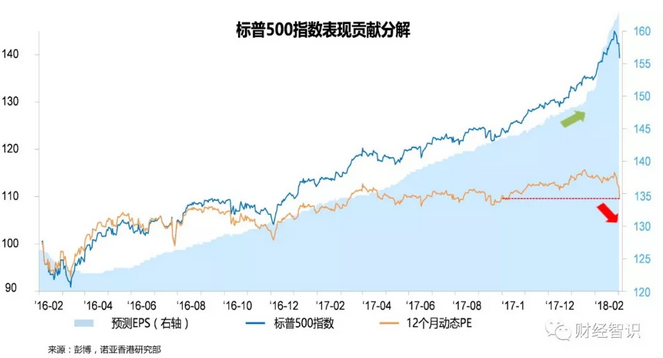

另外,我们注意到:今年以来,美股上涨的动力主要来自于盈利的贡献,估值对美股上涨已经形成拖累。标普500指数12个月的动态市盈率已经从18倍收缩至17.5倍,回落至2017年3月至9月的估值区间。

因此,我们预计近期利率上涨反映出的流动性冲击对美股的负面影响有限,未来如果一季度财报显示上市公司盈利符合或者高于预期,则美股仍有上涨空间。目前我们仍然保持之前的看法,认为美股并不一定结束上涨,但由于估值偏高、风险上升,在现阶段,我们不建议增持美股。

而港股方面,我们看到虽然香港金管局跟随美联储加息,但是香港市场利率仍然较低,LIBOR-HIBOR利差有扩大趋势,显示香港市场受到流动性冲击弱于美国市场,流动性仍然较为充足。而由于港股估值仍然有较大吸引力,因此我们仍然相对看好港股;如果港股近期出现大幅回调,在盈利前景没有大幅下滑的条件下,可以作为买入的机会。

最后,我们认为在美元走弱、通胀上升的环境下,以黄金为代表的商品类资产/美元的反向标的资产也有较好的投资机会。在今年美元弱势的背景下,黄金价格有望上涨至1400美元/盎司左右的水平。而我们之前也建议投资者,在资产组合中保持5%左右的黄金资产将可以有效对冲美元资产的波动。

另外,从黄金-美元的相对走势具有不对称性,当美元贬值时,黄金升值幅度往往更大。当然,如果美股股市继续向下调整,那么美元和黄金也有可能因避险需求而出现同步上涨的趋势。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP