招商局港口(00144)调整已过度 出售股权及海外扩张提升估值

本文来自于中金的研报《招商局港口估值和股息收益率具备吸引力,建议逢低买入》,作者为杨鑫、刘钢贤。

摘要

公司近况

招商局港口(00144)宣布向招商局集团出售其持有的深赤湾股权。公司将以25.47元/股出售深赤湾-A约57.52%股权,以13.35港元/股出售深赤湾-B约8.58%股权。

评论

溢价出售深赤湾股权提升股东价值。交易对价对应深赤湾-A估值30.1倍动态市盈率,深赤湾-B估值13.4倍动态市盈率,均高于招 商局港口当前10.8倍2018年市盈率的估值。公司将实现38.8亿港元处臵收益,预计将维持40-50%分红比例。公司将收到57.5亿港元现金对价,计划用于海外投资。

预计集装箱吞吐量将实现小幅内生增长(低个位数国内吞吐量增长和高个位数海外吞吐量增长);公司将继续进行海外扩张。公司目标投资门户港口或者转运枢纽以保证投资回报(公司预计2017年斯里兰卡汉班托特和巴西TCP码头的内部收益率有望达到9%和11%)。2016年,海外港口码头的收入和资产占比均为20%左右。

集装箱装卸作业费下降已经反映;我们认为股价已经过度回调。发改委公布的装卸作业费调整基于标准作业费,与招商局港口的实际作业费差别较大,因为港口运营商往往根据业务量和产品结构给予航运公司一定折扣。例如,深圳西部码头的标准作业费将从2017年的1200元/标准箱下降33%至800元/标准箱。但是,我们测算招商局港口的实际综合作业费仅为537 港元/标准箱或480元/标准箱。因此,标准作业费下降33%并不意味着实际作业费将出现同等幅度下降。招商局港口股价自9月高点已经下跌29%。我们认为股价调整已经反映了潜在利空因素,市场反应过度,已经出现逢低买入机会。

前海土地价值巨大。我们保守估计招商局港口前海地区土地价值93亿元,对应3.45港元/股,占公司市值18%左右。

估值建议

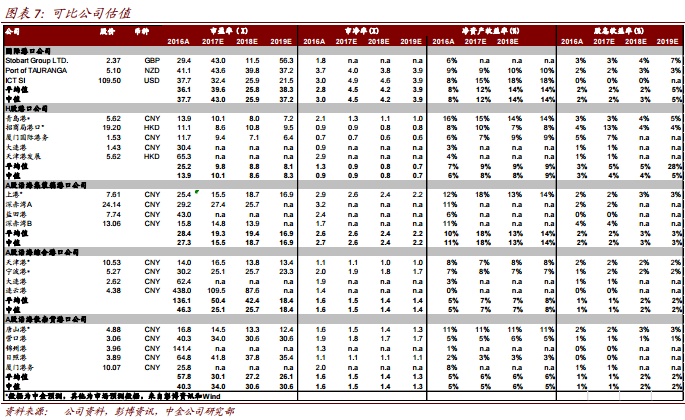

考虑到上港集团业绩快报超预期,我们上调2017/18年盈利预测21%、9%至70.65亿港币、56.50亿港币。目前股价交易为10.8倍2018年市盈率和0.8倍市净率,股息收益率约为3.8%(考虑深赤湾处臵收益后有望达到6.7%。假设公司分红比例45%),我们维持推荐评级和目标价29.34港元。

风险

吞吐量增速不及预期;集装箱装卸作业费下降幅度超预期。

估值和股息收益率具备吸引力,建议逢低买入

一、出售深赤湾股权实现处臵收益

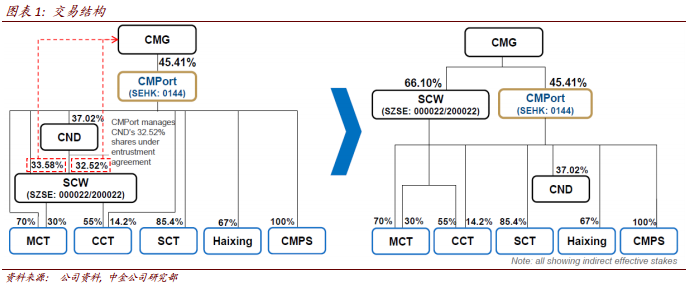

招商局港口宣布向招商局集团出售其持有的深赤湾股权。公司将以25.47元/股出售深赤湾-A 约57.52%股权(较深赤湾-A最新收盘价溢价6%),以13.35港元/股 出售深赤湾-B约8.58%股权(较深赤湾-B最新收盘价溢价2%)。交易对价对应深赤湾-A估值30.1倍动态市盈率,深赤湾-B估值13.4倍动态市盈率,均高于招商局港口当前10.8倍2018年市盈率的估值。交易完成后,招商局港口和深赤湾将作为招商局集团旗下集装箱港口继续运营。虽然同业竞争问题没有完全解决,我们认为该交易是集团业务整合的重要一步,有望为招商局集团提供进一步整合的平台。

二、预计将提升股东价值

2010-2016年间,招商局港口持有深赤湾的股份由29.3%增加至45.7%。但是,深赤湾的集装箱吞吐量增速慢于招商局港口,因此深赤湾的吞吐量占比逐步下降,净利润占比停滞不前(2016年约为5%)。预计出售深赤湾股权不会显著影响招商局港口盈利,但是该交易有望提升股东价值,因为招商局港口计划将处臵收益用于投资海外高质量项目。

三、有望带来现金流入和处臵收益

招商局港口将收到现金对价57.5亿港元,取得38.8亿港元处臵收益(其中28.2亿港元录入招商局港口,10.6亿港元录入中国南山)。招商局港口不会派发特别股息,但是将维持40-50%分红比例。

四、预计集装箱吞吐量将实现小幅内生增长;集装箱装卸作业费下调已经反映在股价

1.预计集装箱吞吐量将实现小幅内生增长

2017年,招商局港口集装箱吞吐量同比增长7.5%达到1.029亿标准箱,主要受益于全球经济和国际贸易复苏。招商局港口预计2018年将实现低个位数国内吞吐量增长(受制于高基数和产能瓶颈)和高个位数海外吞吐量增长(大部分来自新兴市场)。

2.公司将继续进行海外扩张

随着中国经济日益成熟,中国的国际贸易增速预计将出现自然放缓,从而导致集装箱吞吐量增速下降。招商局港口已经布局了国内五大港区,并开始逐步向海外扩张。未来公司将更加注重海外市场。公司目标投资门户港口或者转运枢纽以保证投资回报(招商局 港口预计 2017年斯里兰卡汉班托特和巴西TCP码头的内部收益率分别有望达到9%和11%)。2016年,海外港口码头的收入和资产占比均为20%左右。公司“前港-中区-后城”的业务模式已经成熟,有望推动长期稳定增长。

3.集装箱装卸作业费下降已经反映;股价已经过度回调

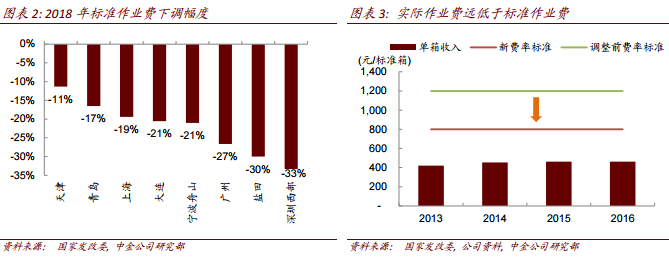

2017年11月15日,国家发改委公布了港口反垄断调查的结果,认定部分港口违反反垄断法。作为处罚,上海港、天津港、宁波舟山港和青岛港将从2018年起下调外贸进出口集装箱装卸费用,下调幅度在11—21%左右。2018年2月1日,国家发改委公告大连港、广州港、深圳港东部盐田港区和西部蛇口、赤湾港区均从2018年起,调降进出口集装箱装卸作业费,下调幅度在21-33%左右。

但是,我们认为实际影响将小于该幅度:

1)仅部分集装箱业务将受到影响。装卸作业费调整仅适用于非转运外贸集装箱,不会影响转运或者内贸集装箱。

2)发改委公布的装卸作业费调整基于标准作业费,与招商局港口的实际作业费差别较大,因为港口运营商往往根据业务量和产品结构给予航运公司一定折扣。例如,深圳西部码头的标准作业费将从2017年的1200元/标准箱下降33%至800元/标准箱。但是,我们测算招商局港口的实际综合作业费仅为537港元/标准箱或480元/标准箱(基于2016年公司收入58.9亿港元和吞吐量1097万标准箱)。因此,标准作业费下降33%并不意味着实际作业费将出现同等幅度下降。

3)招商局港口持有上港集团约25%股权。我们测算,即使上港集团2018年外贸集装箱 装卸作业收入下降20%,对招商局港口利润的影响也仅仅为2.5亿元左右。

4)另一方面,发改委测算受影响港口的物流成本将下降44.5亿元,其中第一批港口影响35 亿元,第二批港口影响9.6亿元。平均而言,我们预计对各港口收入的影响约为6亿元。

受集装箱装卸作业费调整影响,招商局港口股价在发改委公告当天分别下跌7.25%和5.2%, 自11月以来已经下跌16%,自9月高点已经下跌29%。我们认为股价调整已经反映了潜在利空因素,市场反应过度,已经出现逢低买入机会。

五、前海土地价值巨大

我们保守估计招商局港口前海地区土地价值93亿元,对应3.45港元/股,占公司市值18%左右。公司的土地资源主要包括:1)与招商蛇口建立的合资公司,持股比例约为7%,价值71亿元或2.62港元/股;该合资公司主要开发一块面积约为2.9平方千米的地块;2)前海湾花园土地,价值22亿元或0.83港元/股。此外,招商局港口还持有汕头港务集团 60%股权,该公司拥有汕头市中心珠池港区100万平方米土地,土地升值潜力较大。

六、估值和股息收益率具备吸引力,建议逢低买入

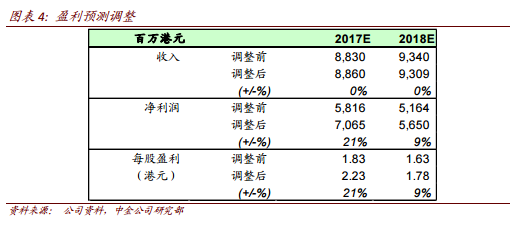

上港集团2017年业绩预览超预期,因此归属招商局港口的利润存在上行空间。因此,我们上调2017年盈利预测21%至70.65亿港元。由于深赤湾交易尚未完成,我们暂时不考虑其影响。但是,我们上调2018年招商局港口盈利预测9%,主要因为我们上调了上港集团2018年盈利预测。

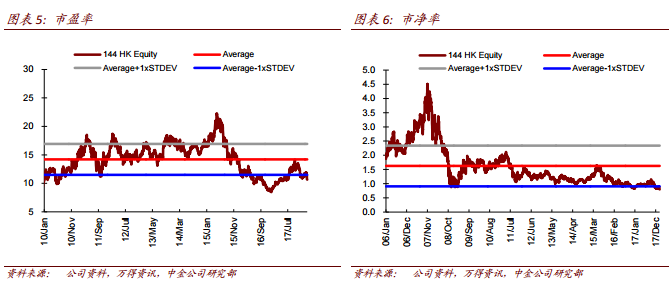

招商局港口目前交易于10.8倍2018年市盈率和0.8倍市净率。假设公司分红比例 45%,我们预计股息收益率约为3.8%,考虑深赤湾处臵收益后有望达到6.7%。考虑公司估值具备吸引力,我们维持推荐评级和目标价29.34港元。

潜在催化剂:深圳西部港区进一步整合;前海开发快于预期。

(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP