王涵:海外和国内通胀会共振吗?

本文选自“王涵论宏观”微信公众号,作者王涵、陈娇、段超。

摘要

近期美股下跌引发全球资本市场震荡,除了金融市场本身累积的脆弱性问题以外,美国工资增长超预期引发的通胀担忧也是导火索之一。因此,我们详细分析了海外和国内当前面临的通胀问题,正如我们所一直指出的,从一季度末开始,中美两国通胀水平出现上行的确定性较高,而近期的震荡也意味着风险正逐步地提前释放。

1. 美国通胀:工资+催化剂,通胀回升的确定性较高

核心逻辑仍然是劳动力市场,2017年工作小时的反弹可能是2018年小时工资反弹的先行指标,工资上涨的拐点已经越来越接近。

除劳动力市场因素以外,输入性通胀、原油拉动和基数效应等因素也将推高美国通胀,重点关注点在3月份。

伴随着通胀预期上升,2018年以来联储会议加息的预期已经从60%快速上升至100%。从历史经验来看,加息预期上行而非加息落地,是市场反应最明显的时期。

2. 中国通胀:深蹲后即将起跳,担忧略有下降

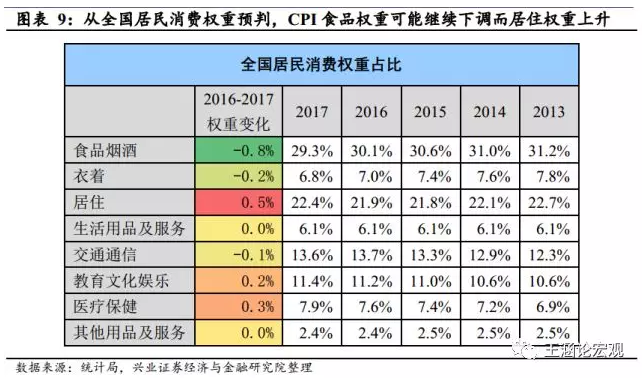

根据居民消费结构的变化推测,2018年CPI中食品权重或进一步下调,而居住项目权重可能上升。

CPI深蹲后即将起跳。2月份CPI将明显跳升,大概率突破2.5%,且在高位维持的时间可能偏长。

近期猪肉高频价格偏弱,春节效应冲击的担忧有所下降,核心矛盾或回到非食品通胀,这将取决于于宏观经济环境改善的拉动和金融监管趋严的抑制的孰强孰弱。

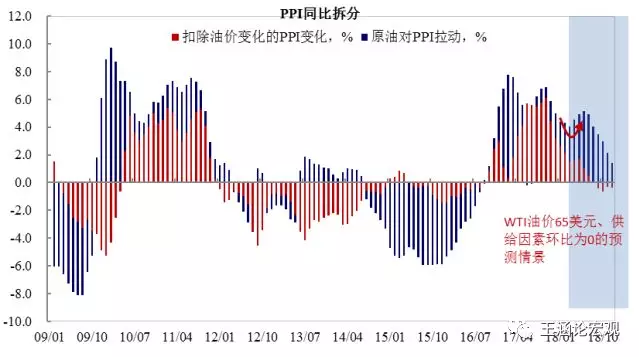

PPI面临供给侧和油价引擎的切换,1月份扣除油价影响的PPI环比已经转负,但在油价支撑下,全年中枢可能不低。

风险提示:1)天气因素、春节效应超预期;2)政治、经济等方面的突发事件;3)其他与预期不符的政策变化。

正文

近期美股下跌引发全球资本市场震荡,除了金融市场本身累积的脆弱性问题以外,美国工资增长超预期引发的通胀担忧也是导火索之一。

因此,我们详细分析了海外和国内当前面临的通胀问题,正如一直所指出的,从一季度末开始,中美两国通胀水平出现上行的确定性较高,而近期的震荡也意味着风险正逐步地提前释放。

美国:工资+催化剂,通胀回升确定性较高

1. 美国通胀回升的确定性,甚至可能比中国还要高。首先,美国通胀回升的核心逻辑仍是在于劳动力市场,随着劳动力市场的趋紧,美国工资增速的上行拐点已经越来越接近。而且除工资增速方面的核心驱动因素以外,输入性通胀、原油因素以及电信和医疗的基数效应,也都将是一季度末美国通胀回升的催化剂,核心时间关注点将在2018年的3月份。

2. 美国工资增速大概率进入加速期,支撑核心通胀反弹。我们在2月5日的报告《美股暴跌后,美国走向何方》中指出,2018年美国工资增速大概率将进入加速上行期。主要逻辑有二:(1)美国剩余劳动力供给较以往更加接近上限;(2)从历史规律来看,2017年工作小时的反弹可能是2018年小时工资反弹的先行指标。

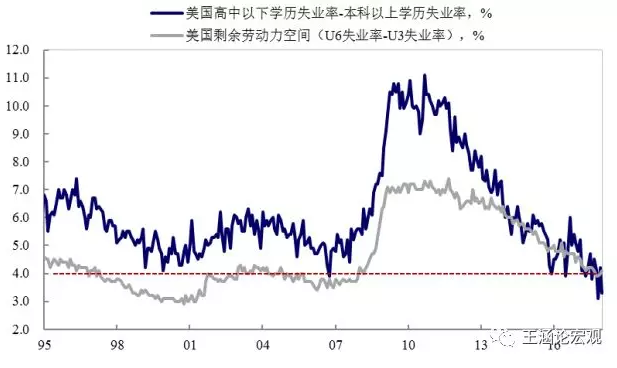

从劳动力供给的角度看,剩余劳动力供给接近上限。正如我们在2018年海外年报《重构全球新格局》及2017年11、12月非农点评中指出,此前美国工资增长的乏力背后主要的原因在于剩余劳动力的补充缓解了涨薪压力。但我们注意到,目前U6与U3失业率的缺口已经降至低位,潜在劳动力的补充也逐步接近上限。可以看到劳动密集型的低端服务业的招工难度越来越高,服务类工资上涨的压力已经有所体现。因此,美国工资增速大概率正逐步接近上行拐点。

图表 1:美国剩余劳动力补充空间所剩无几

数据来源:CEIC,兴业证券经济与金融研究院整理

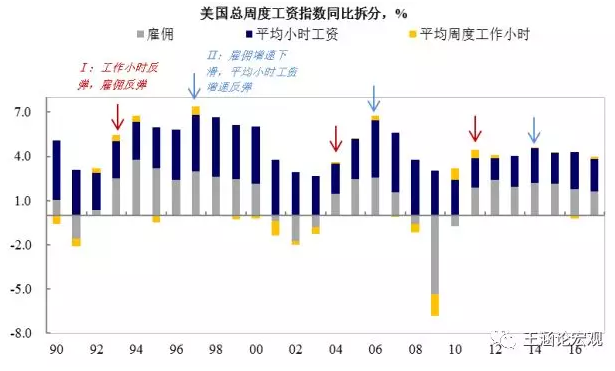

从周期角度:2017年工作小时的反弹是2018年小时工资反弹的先行指标。回顾过去周期可以看到,当经济逐渐向上时,企业往往倾向于按照“先让员工加班→再增加雇员→最后加工资”这个顺序进行。这也不难理解,因为企业总倾向于先调整相对容易调整的工作小时,而倾向于最后增加自己的成本。而2016年末我们开始看到企业盈利改善,2017年员工工作小时已增加。这意味着,在基本面短期仍然不弱的基础下,2018年企业进一步增加雇员到再提高工人的收入也是相对比较确定的。尤其,如果考虑到前面所述的潜在劳动力供给已至瓶颈,可能看到小时工资相对于工作小时的反弹幅度可能更大(具体请参见2017/10/12《美国工资的正确打开方式》)。

图表 2:时薪的领先指标——工作小时已涨,2018年时薪大概率将反弹

数据来源:CEIC,兴业证券经济与金融研究院整理

3. 除工资以外,输入性通胀、原油和基数等因素或也将推动美国通胀回升。虽然美国工资上升的拐点已经越来越接近,但工资增速通常是个慢变量,且波动性较大,很难判断拐点是否就在当下。但除工资增速的因素以外,输入性通胀、原油因素以及电信和医疗的基数效应,也都将是一季度末美国通胀回升的催化剂。而核心的时间关注点将在2018年的3月份。

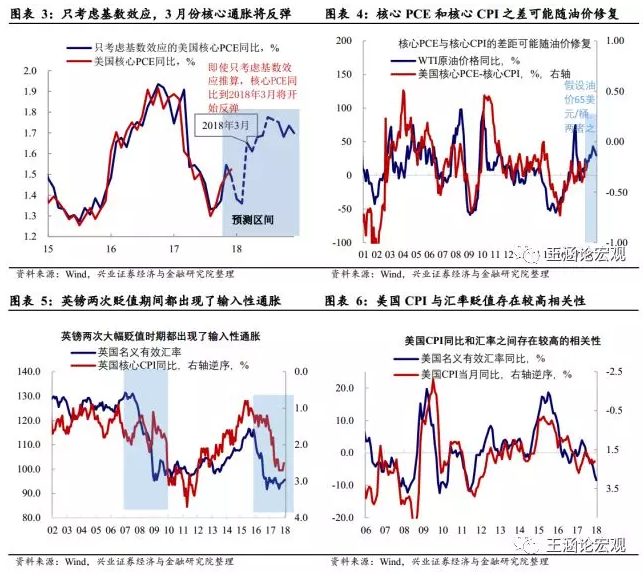

医疗服务和电信价格调整对核心PCE的拖累将在3月份消失。2017年3月份,美国核心PCE同比从1.9%下降至1.6%,医疗服务和电信价格的一次性调整是主要的原因。而这一拖累将在2018年的3月份消失。从基数效应推算,3月份开始美国核心通胀将趋势性反弹。

原油上涨拉动通胀,且对核心PCE也可能有间接影响。虽然核心通胀理应剔除食品和能源价格的影响,但由于剔除方式的不同,从历史数据来看,美国核心PCE同比与核心CPI同比之间的差与油价高度相关(2017年12月美国核心PCE为1.5%,核心CPI为1.8%)。由于当前原油价格相对于去年年中涨幅较大,如果WTI原油油价维持在60美元以上的水平,核心PCE和核心CPI之间的差距可能继续缩小。

汇率贬值形成的输入性通胀对美国上半年CPI有所支撑。当一国的汇率贬值时,进口商品的价格会随之升高,这将会对物价形成输入性通胀的压力,这对进口较多的发达国家的影响会更显著。从英国经验来看,次贷危机和退欧事件导致英镑贬值20%,同期英国通胀也随之上升了1-2%。

而对于美国来说,2017年年初美元指数高达100,当前相比2017年年初美元汇率的贬值幅度约为10%,也有不小的变化。考虑到当前美国经济是内需不弱+美元贬值的组合,这一影响可能更为明显。

因此,无论是从工资增长的核心逻辑,还是从输入性通胀等催化剂因素来看,一季度后期美国通胀回升的确定性较高。虽然全球资本市场调整幅度超出预期,主要需要归咎于市场本身的脆弱性,但劳动力工资回升引发通胀担忧,继而成为引发全球市场震荡的导火索也有其基本面的支撑。

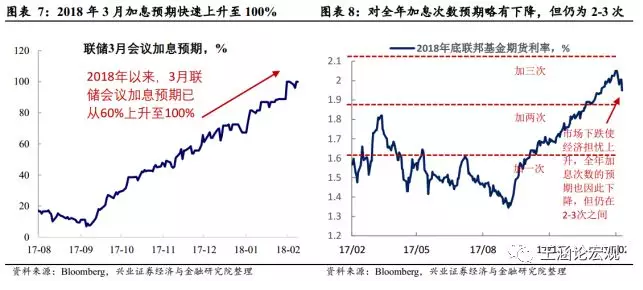

4. 通胀上升的风险已在反应之中。虽然美国通胀上行核心的时间关注点将在2018年的3月份,但市场往往会在靴子落地前提前反应。2018年以来,3月联储会议加息的预期已经从60%快速上升至100%,3月联储加息几乎已是板上钉钉。从历史经验来看,加息预期上行而非加息落地,才是市场反应最明显的时期。

中国通胀:深蹲后即将起跳,担忧略有下降

1. CPI权重变化:食品权重或进一步下降。统计局对于CPI权重的调整是“五年一大调,一年一小调”,目前我们对于2018年通胀的权重仍然不得而知。但每年全国居民消费权重的变化,通常是CPI通胀权重调整的基础,我们可以通过居民消费权重的变化来推测CPI权重的变化。从2017年全国居民消费权重占比的变化来看,基本延续了前几年的趋势,食品、衣着等分项权重可能进一步下调,而居住的权重可能进一步上升,这也意味着食品波动对CPI通胀的影响可能进一步下降。

事件:统计局公布2018年1月份通胀数据,其中CPI同比1.5%, PPI同比4.3%,均与市场预期相一致。

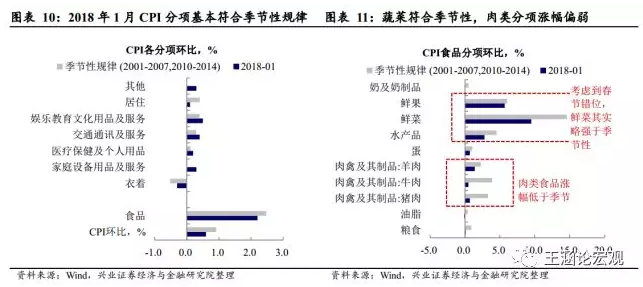

2. CPI:下蹲过后,即将起跳。整体而言,2018年1月CPI变化基本符合,与市场的预期和季节性规律基本一致。考虑到春节错位(2017年春节在1月份,而2018年春节在2月份)和低基数(2017年2-4月通胀基数较低)的影响,2018年2月份的通胀水平大概率出现快速攀升,很可能突破2.5%,并在未来几个月均保持在较高的水平。

3. 但春节效应方面的担忧略有下降。但相对于此前的高预期,当前对春节效应的担忧可能有所缓解,主要是来自于高频猪肉价格的回落。食品方面,鲜菜鲜果价格整体偏强,这可能是因为1月极端天气较多;虽然我们对猪肉价格的判断一致比较谨慎,但临近春节,近两周猪肉高频价格不涨反降的反季节性还是有些超出预期,如果猪肉价格的变化持续,春节效应方面的担忧可能继续下降。

4. 春节效应若下降,核心矛盾可能回到非食品通胀。但春节效应本身是临时性因素,在春节效应可能下降的情况下,未来通胀的看点或将回到非食品通胀。目前我们对2018年非食品通胀的判断是公立医院改革全面落地后医疗分项逐渐回归正常,而油价和涨价驱动下交运等分项拉动上升,2018年非食品通胀维持在与2017年相近的较高水平。而下一阶段的核心矛盾将取决于于宏观经济环境改善的拉动和金融监管趋严的抑制的孰强孰弱。

5. 食品方面,兴业证券农业组点评如下:

农业:1月蛋类价格同比上涨14.2%,影响CPI上涨约0.08个百分点;鲜果价格同比上涨6.4%,影响CPI上涨约0.11个百分点;水产品价格同比上涨2.4%,影响CPI上涨约0.04个百分点;粮食价格同比上涨1.2%,影响CPI上涨约0.02个百分点;畜肉类价格同比下降5.9%,影响CPI下降约0.28个百分点(猪肉价格同比下降10.6%,影响CPI下降约0.30个百分点);鲜菜价格同比下降5.8%,影响CPI下降约0.16个百分点。

1月禽、蛋价格维持高位,对CPI正贡献扩大。玉米价格持续回升,带动粮食价格上涨。水产价格维持强势。最大权重的猪和蔬菜同比下跌,是食品项负贡献的最主要来源之一。

我们预计2月农产品对CPI负贡献有望大幅转正。主要来源以下几项:禽、蛋价格景气,叠加超低基数,18年上半年将有较大贡献;受春节错位影响,瓜果蔬菜有望产生正贡献;猪肉同比仍然下跌,但负贡献预计收窄。

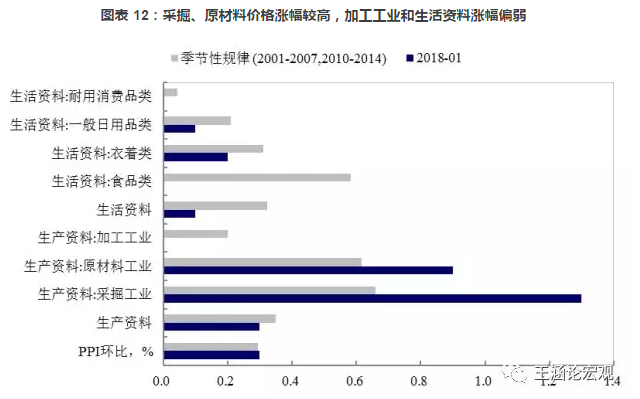

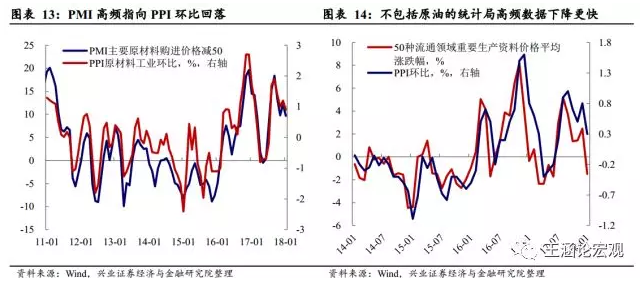

6. PPI加工工业、生活资料分项价格涨幅偏弱。2018年1月PPI环比0.3%,符合市场预期,但如果剔除原油价格上涨的拉动,PPI其他因素的环比涨幅已跌入负值。其中加工工业的涨幅下降较快,从环比0.8%降到0%,这与12月中下旬开始螺纹钢价格下跌明显相关,此外,生活资料的价格涨幅也偏弱,这在短期内也缓解了CPI的担忧。

PPI双引擎——供给侧、油价双驱动的切换。从历史规律来看,我们可以将PPI大致拆分成两个因素的拉动——原油因素和其余的内需因素,其中内需因素的贡献主要在两个时期,即2010-2011年“四万亿”刺激之后,以及2017年的供给侧改革时期。近期内需贡献已降为0贡献甚至负贡献,反应了供给侧改革边际影响的下降。但值得注意的是,由于2017年年中原油价格水平降低,如果国际原油价格保持在当前水平,年中来自于原油因素的拉动可能就会达到4%-5%,可能支撑2季度PPI同比小幅反弹,这将支撑全年PPI同比的中枢不会下降过快。

图表 12:采掘、原材料价格涨幅较高,加工工业和生活资料涨幅偏弱

数据来源:Wind,兴业证券经济与金融研究院整理

图表 15:PPI的“双引擎”驱动可能切换

数据来源:Wind,兴业证券经济与金融研究院整理

风险提示:

1)天气因素、春节效应超预期;

2)政治、经济等方面的突发事件;

3)其他与预期不符的政策变化。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP