贝莱德的下半年全球投资展望:高风险低回报 央妈也没辙

下半年,全球市场将走向何方呢?全球最大的资产管理公司贝莱德集团认为,下半年全球市场主要围绕以下主题运行。

主题1:利率和回报低

目前,全球处于一个投资回报较低的阶段,未来市场回报率可能会更低,寻找高收益的投资越来越具挑战性。

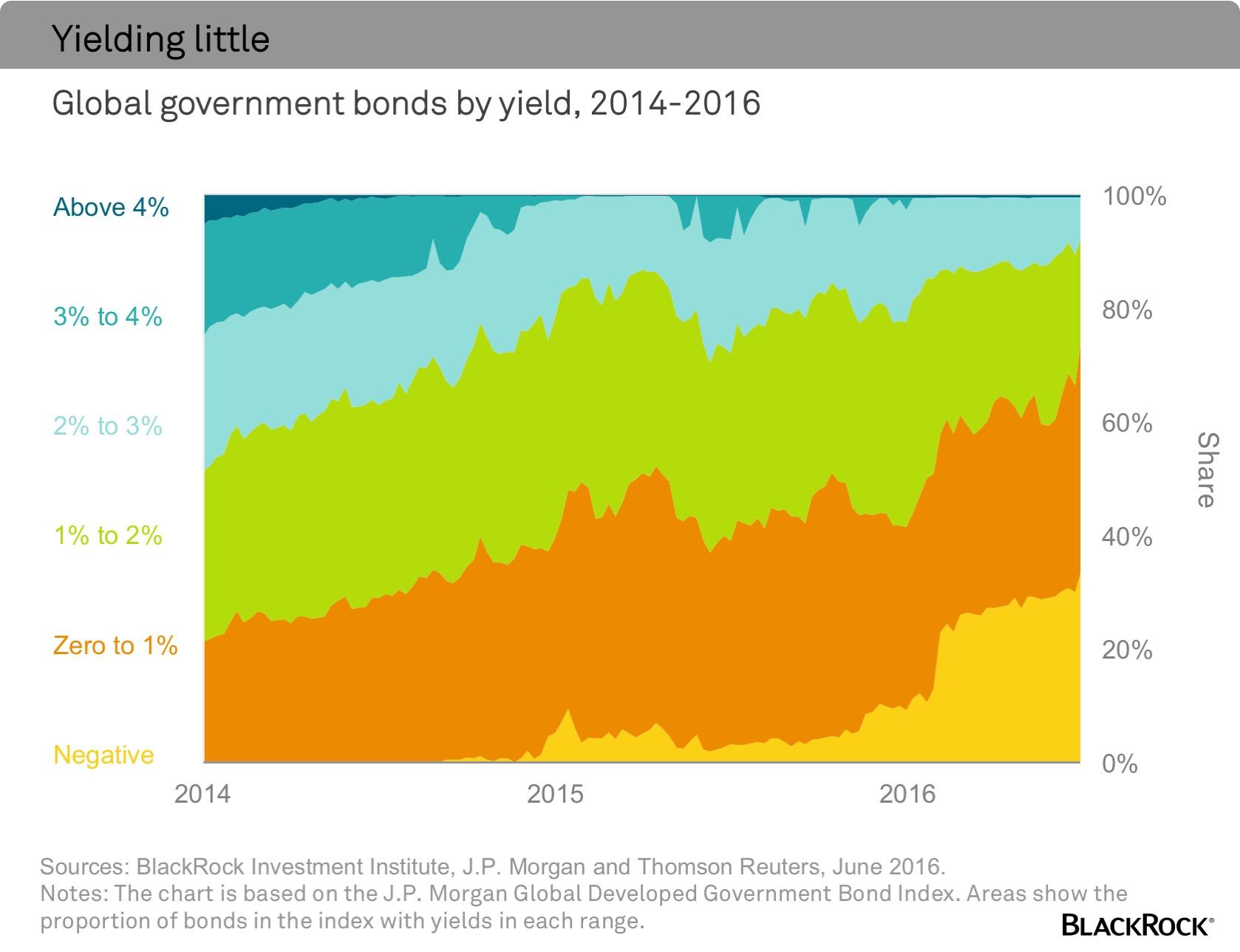

如下图所示,当下,超过70%的发达经济体政府债券的收益率在1%左右徘徊,收益率下降将拖累整个资本市场的预期收益。这意味着,那些希望获得更高回报的投资者必须考虑承担更大的风险,通过增加杠杆率或投资高风险资产类别。反过来,这又会进一步推高风险资产估值,并以未来较低预期回报为代价。

智通财经曾发布文章《全球市场阴影挥之不去 未来投资回报率难言乐观》,里面提到,黑石集团投资大佬Byron Wien称,未来证券名义回报率可能更接近5%而非10%;如果全球实际增长率为2%,通货膨胀率为2%,生产率为1%,5%则是投资者所能获得的回报。

此外,私募巨头KKR和麦肯锡全球研究所亦估计,未来投资回报率难言乐观。

主题2:财政政策有限

货币政策一直是资产价格的主要驱动力,但其有效性似乎正在减弱。各国央行也开始限制货币政策。

利率水平低,许多资产负债表膨胀,一些国家接近充分就业。在经济增速放缓及不确定的情况下,美联储一再延迟加息,欧洲央行和日本央行甚至采用了负利率。

财政刺激和结构改革需要从货币政策着手,以促进经济增长。利率虽然低,但债务水平极高。然而,这不能快速修复。健康的财政支出需要时间来扩大规模。

主题3:波动性加大

自英国选择脱欧后,全球经济不确定性增加,市场波动性加大,股市、汇市恐慌指数飙升。

同时,资产类别之间的关系似乎被打破。例如,美元已经开始与全球股市正相关,扭转了此前两年的负相关性。这意味着即使在最近的风险期内,当股市遭到抛售时,美元不再坚定反弹。换言之,投资者需要更多元化投资组合来做对冲。

其他主题:风险

近期,市场风险包括地缘政治的不确定性、美元的再度强势,以及对贸易和市场影响较大的民粹主义。一个潜在的惊喜就是,投资者为了追寻高回报,开始从低收益资产类别撤退,转向风险资产,从而推升风险资产价格。

总之,由于地缘政治风险上升,以及低增长下货币政策持续宽松,贝莱德对大多数固定收益资产持较乐观态度,如投资级信贷和新兴市场债券;而鉴于风险情绪和疲软的企业利润状况,贝莱德对股市尤其是欧洲股市持谨慎态度;此外,贝莱德认为,黄金作为避险资产,值得投资。

扫码下载智通APP

扫码下载智通APP