兴证策略:市场已处于底部区域 关注2月市场的三个变化

变化一:市场已处于底部区域,积极因素持续积累

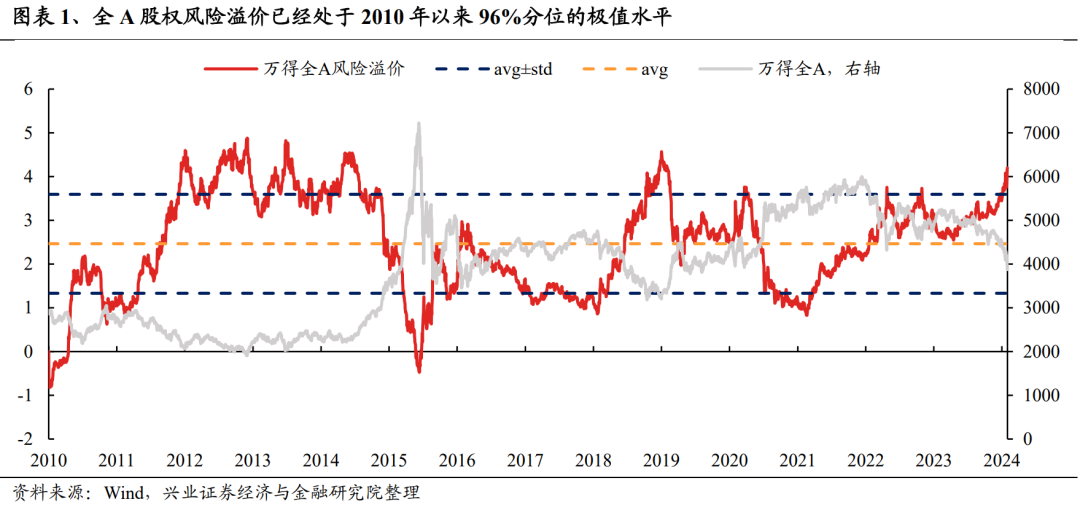

经历年初以来的波动调整后,当前风险溢价逼近历史高点,市场已处于底部区域。截至2024年2月2日,全A风险溢价溢价升至2010年以来96%的高位水平。主要宽基指数方面,上证指数、沪深300、中证500和创业板指数的风险溢价也分别回升至2010年以来94.2%、93.8%、99.5%和100%的历史高位。

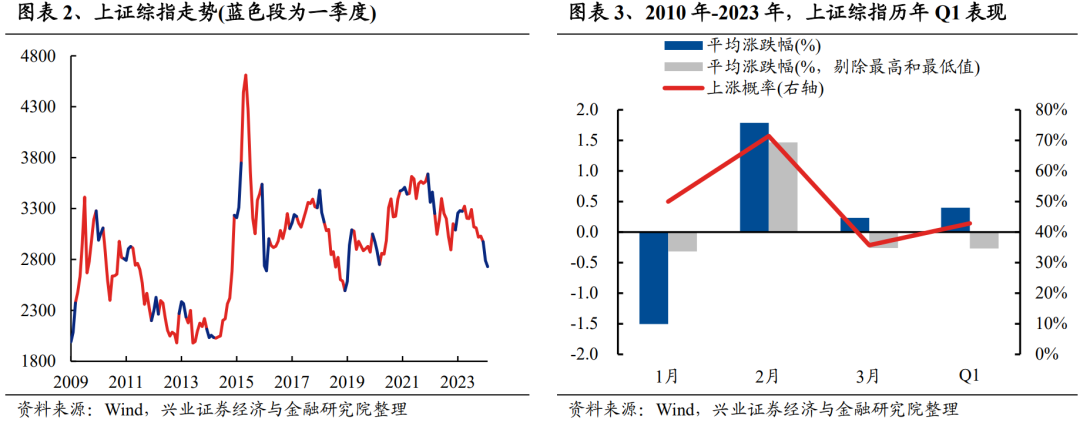

参考历史经验,在经历相对低迷的1月份后,2月市场大多有所回暖。我们以上证综指为基准,考察2010年以来历年一季度的市场表现。可以看到,1月份市场整体表现欠佳。与之相对的,2月份市场则大多迎来反弹,14年中仅有4年出现下跌,上涨概率达71.4%。

此外,来自经济、政策、资金等层面的积极信号也在陆续出现,有望为市场提供支撑:

1)资本市场方面,1月29日证监会进一步优化融券机制,全面暂停限售股出借,并限制融券效率,该举措体现“以投资者为本”的理念,有助于营造公平的市场环境,防范内幕交易、市场操纵等违规行为;

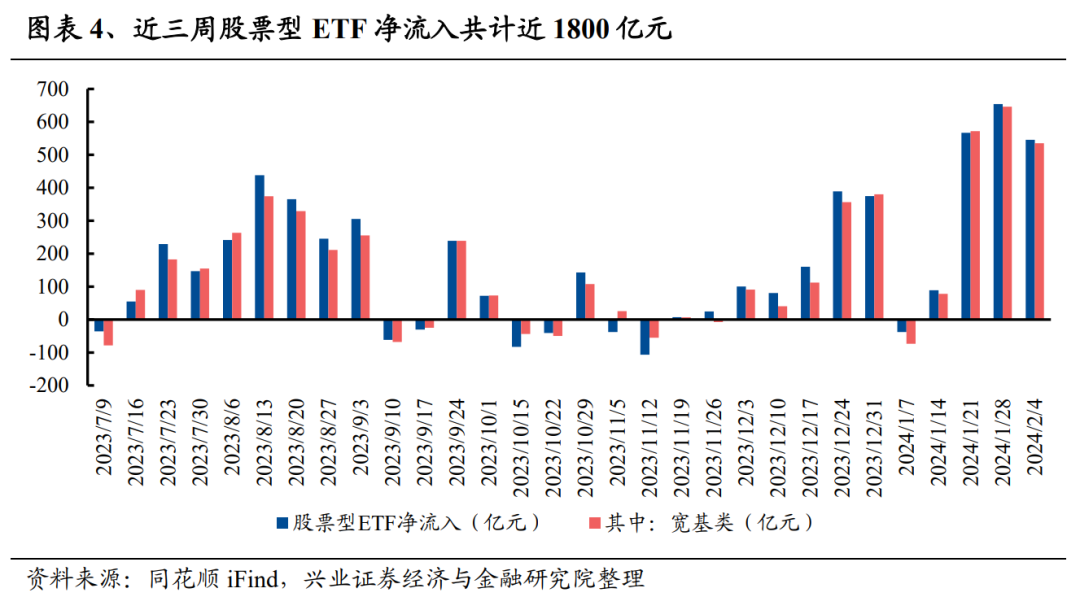

2)资金方面,近期各大盘蓝筹ETF获得资金大规模申购和买入,相关ETF已经连续三周净流入超500亿元/周,指向部分资金底部加速布局A股优质资产;

3)地产政策方面,近期广州、苏州、上海等国内多个一二线城市楼市限购政策相继优化,有望支撑地产数据回暖。与此同时,城市房地产融资协调机制加速推进,近期南宁、重庆等地已将第一批房地产项目“白名单”推送至金融机构,有相关项目有望获得新增贷款支持;

4)经济方面,1月制造业PMI、非制造业PMI均迎来边际回升,经济景气水平出现改善迹象。

因此站在当下,我们认为价格比时间重要,方向比点位重要。与其去纠结市场底,更重要的是找到市场修复中,更具弹性和性价比的方向。

变化二:TMT有望迎来超跌反弹的窗口

近期红利、“中字头”板块崛起的同时,TMT仍遭遇调整。行至当前,作为“哑铃型”配置的两端,TMT与央国企、红利方向的分化已来到近年来较高的水平。因此,在红利、“中字头”经历较为充分的扩散、发酵后,2月TMT或再次迎来超跌反弹的修复机会。

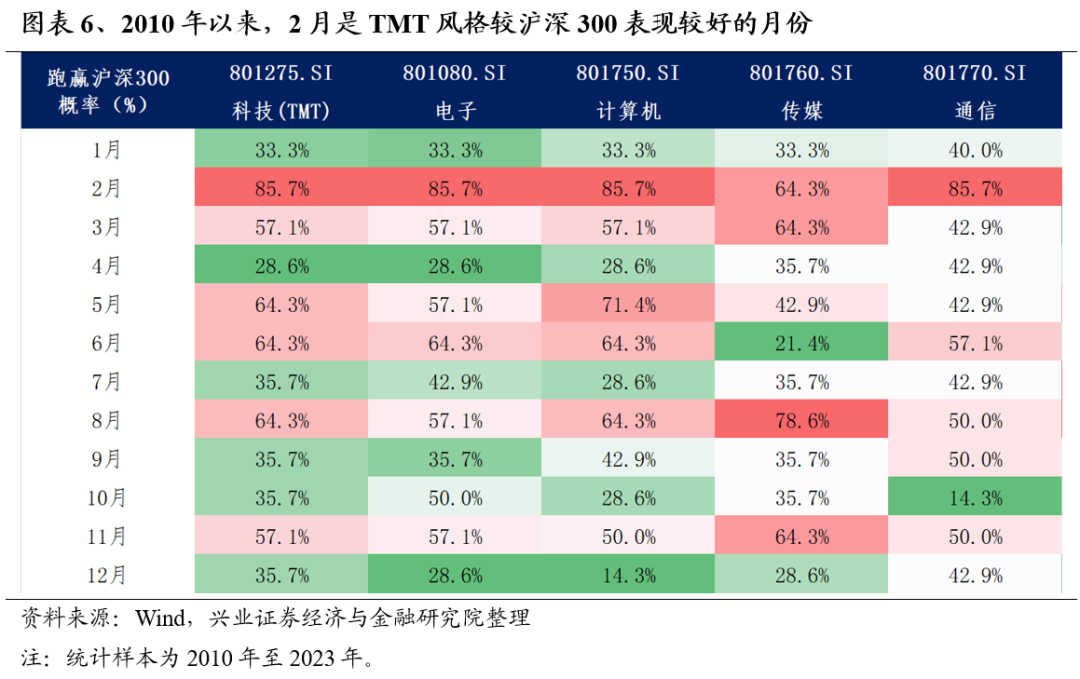

2.1、2月或是TMT表现较好的月份

一月底年报预披露即将告一段落,2、3月业绩空窗期TMT往往表现较好。由于TMT板块业绩波动较大,在财报披露季前后投资者往往趋于谨慎。从历年数据来看,1月、4月、7月、10月等财报披露季前后,TMT往往跑输沪深300指数。而在诸如2-3月、5-6月这种典型的业绩真空期,TMT往往受益于自身产业趋势催化等因素,跑赢沪深300指数。随着1月底年报预披露季即将告一段落,市场将迎来2个月左右的业绩真空期,同时2月份也正是历年TMT表现较好的阶段,届时TMT有望重新跑赢市场。

2.2、TMT仍具景气优势

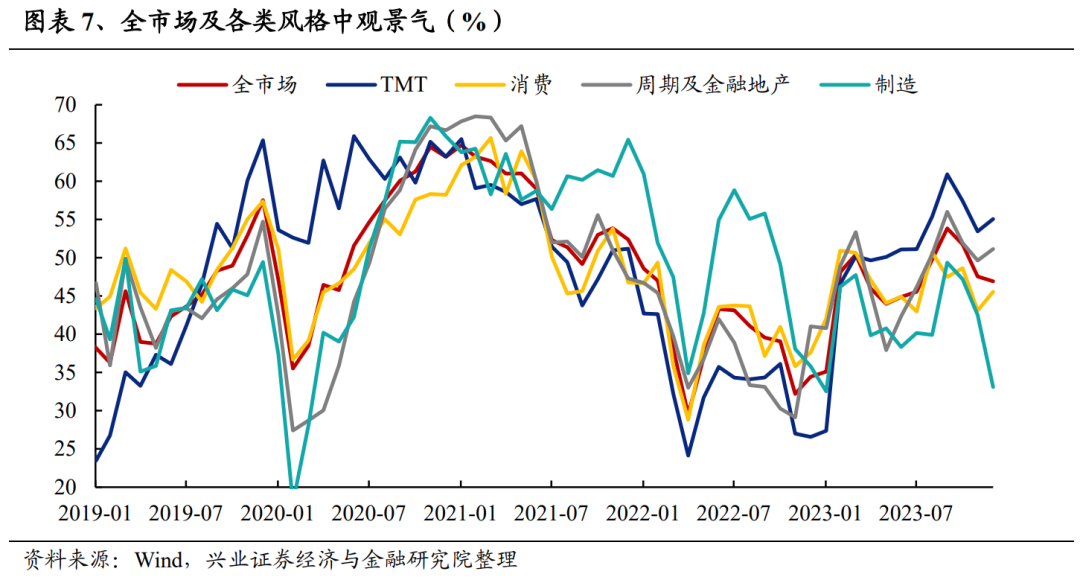

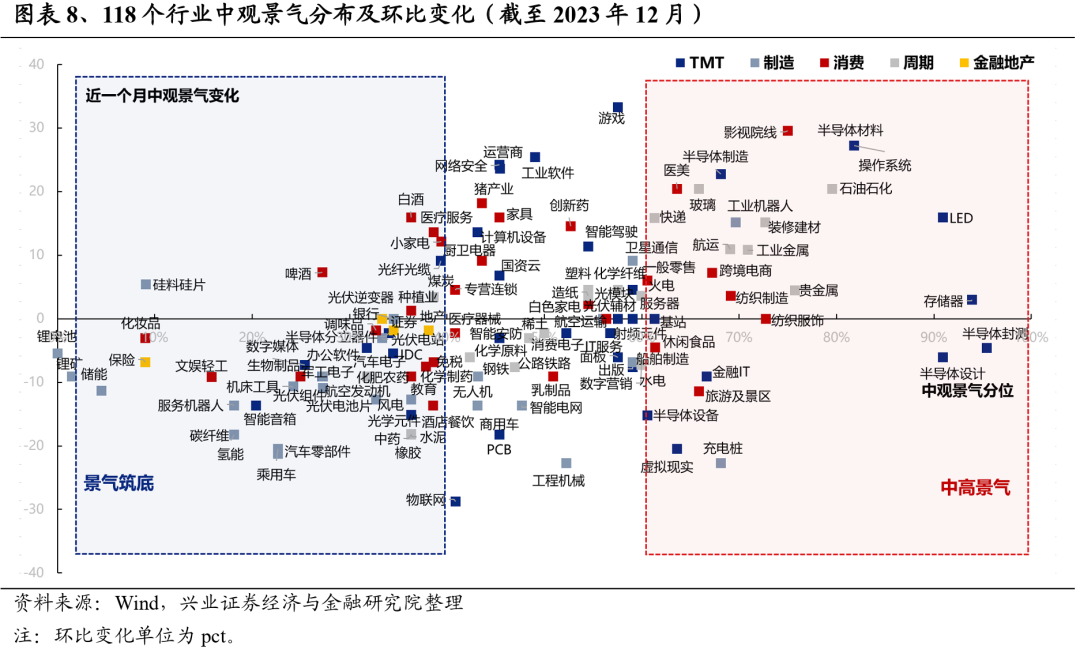

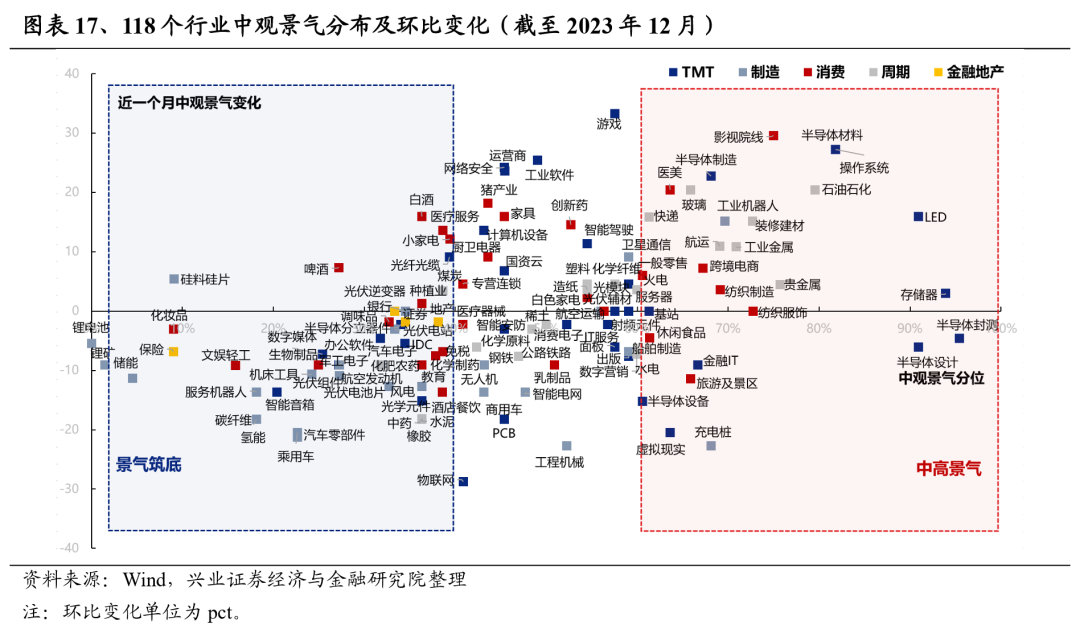

从即期景气度视角看,TMT的中观景气具备相对优势。根据我们独家构建的“118中观景气框架”,截至2023年12月,TMT仍是中观景气最高的板块。具体来看,中高景气行业中TMT板块内行业占比较大,如半导体材料、半导体设计、LED、存储器等方向。同时,光学元件、计算机设备、运营商等行业处于景气筑底区间,后续有望困境反转。

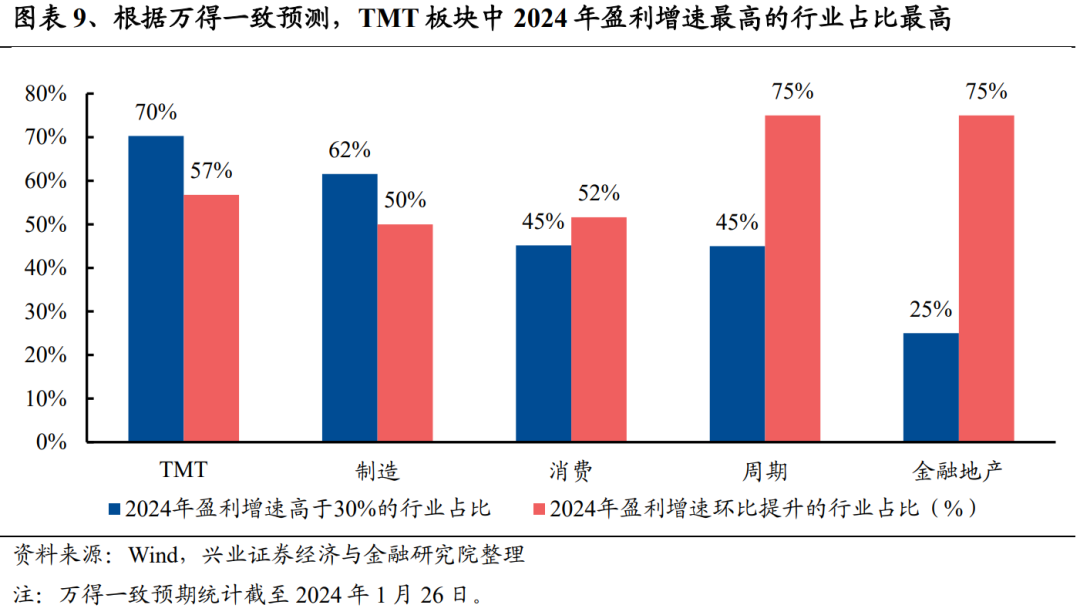

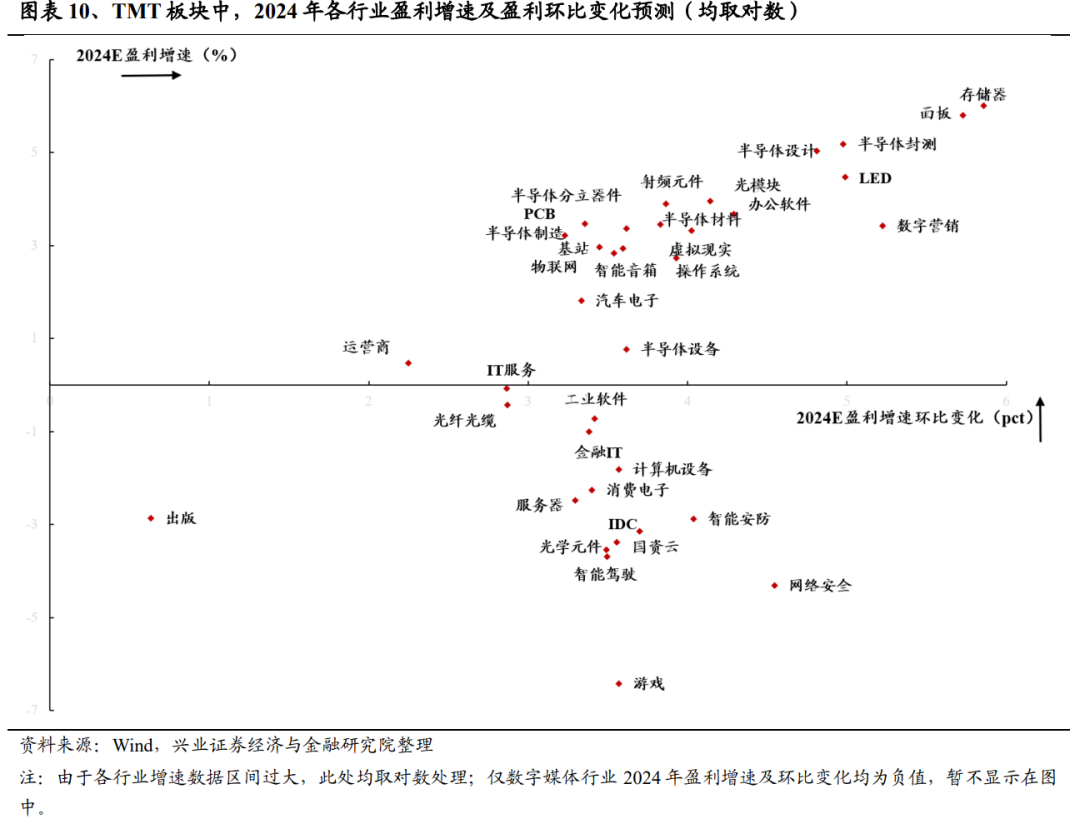

同时,综合各个板块来看,TMT仍是2024年景气优势,且边际改善的方向。此前我们依据市场投资习惯,将全市场划分为五大板块、118个细分行业。从2024年的万得一致预测盈利增速看,TMT板块2024年盈利增速高于30%的行业占比最高。同时,从2024年盈利增速环比提升这一维度来看,TMT板块中57%的子行业2024年盈利增速上台阶,在五大风格中也位居前三。综合来看,在一季度这个展望新一年盈利增速的重要阶段,TMT板块、尤其是TMT板块中今年盈利增速及边际变化具备优势的行业值得重点关注。

2.3、美股AI方向新高映射,产业催化不断涌现

海外AI巨头纷创新高,有望对A股AI产业链形成映射。根据我们以海外AI产业链核心标的所编制的海外AI映射指数,以及万得人工智能概念指数,可以看到海外AI行情对A股映射显著。而近期,台积电业绩超预期、超微电脑上调业绩指引与Meta大幅超预期算力采购计划等多重利好带动下,海外AI产业链已再创新高。我们倾向于认为,后续随国内风险偏好逐步修复,A股AI产业链将逐步迎来修复。

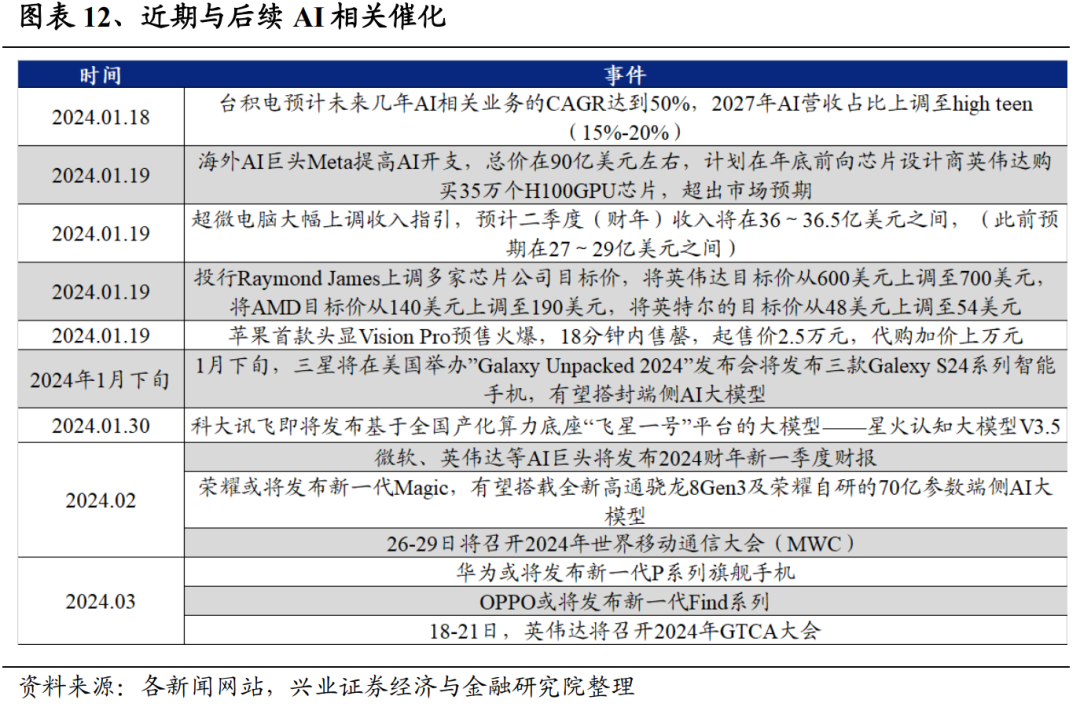

后续全球产业链催化事件不断涌现,将对TMT板块形成持续拉动。今年将是人工智能取得重要进展的一年,大模型进一步朝多模态方向升级,对算力等硬件需求提高的同时,在垂直端应用落地带来的商业化增量空间不断打开,形成全产业链共振。后续TMT板块催化事件仍多,包括科大讯飞新一代大模型发布、微软等AI巨头业绩公布、华为、OPPO等新一代手机发布等,有望持续催化板块行情。

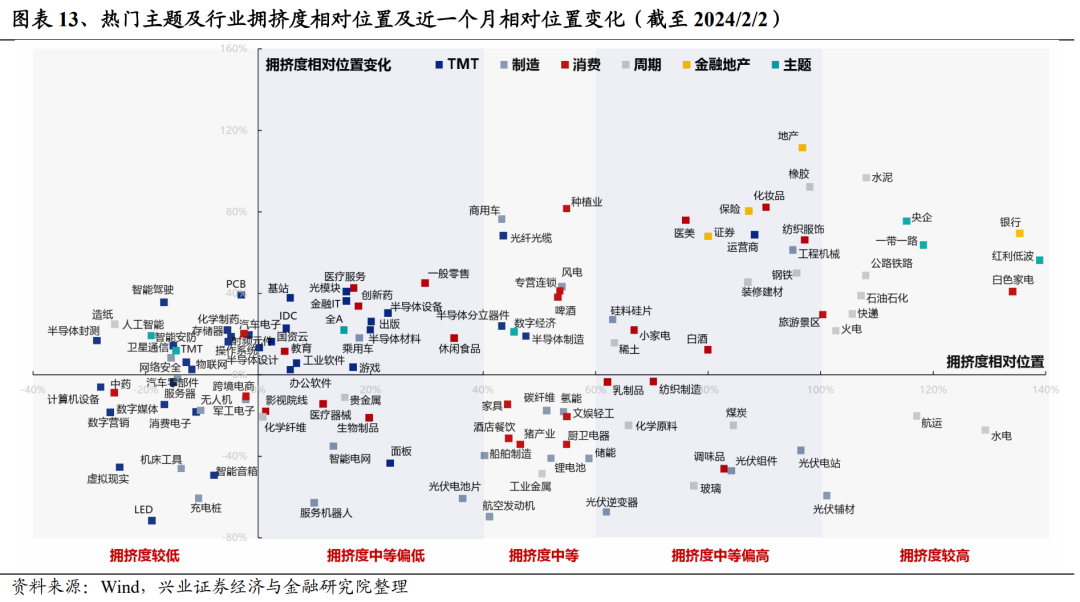

2.4、TMT拥挤度已在低位

从交易拥挤度的角度看,当前TMT板块拥挤度也已处在低位,后续在市场修复阶段预计具备更高的弹性。我们看到,在经历近期的连续调整后,TMT中的主要细分行业(下图中蓝色的点)拥挤度已处于较低水平,TMT整体也已是全市场大类板块中性价比较高的方向。

2.5、2月TMT或再启航,左侧布局“五朵金花”

总的来说,随着市场风险偏好整体回暖,以及业绩预披露窗口结束,兼具景气度、盈利增速和产业趋势等催化的TMT有望成为后续市场回升阶段的重要主线方向。细分行业上,建议关注TMT的“五朵金花”:光模块、消费电子、游戏、光学元件、半导体。

变化三:有更多景气的线索出现

1月市场一方面受到情绪层面的冲击,另一方面缺乏景气清晰的线索,导致市场 缺乏一致共识的方向,难以形成向上的合力。而当前,随着年报预告的披露,已 有更多的景气线索可以关注。

3.1、关注年报业绩有望超预期的方向

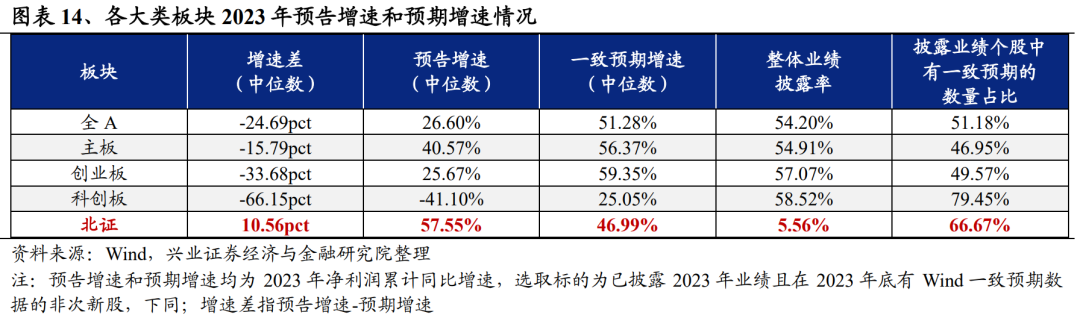

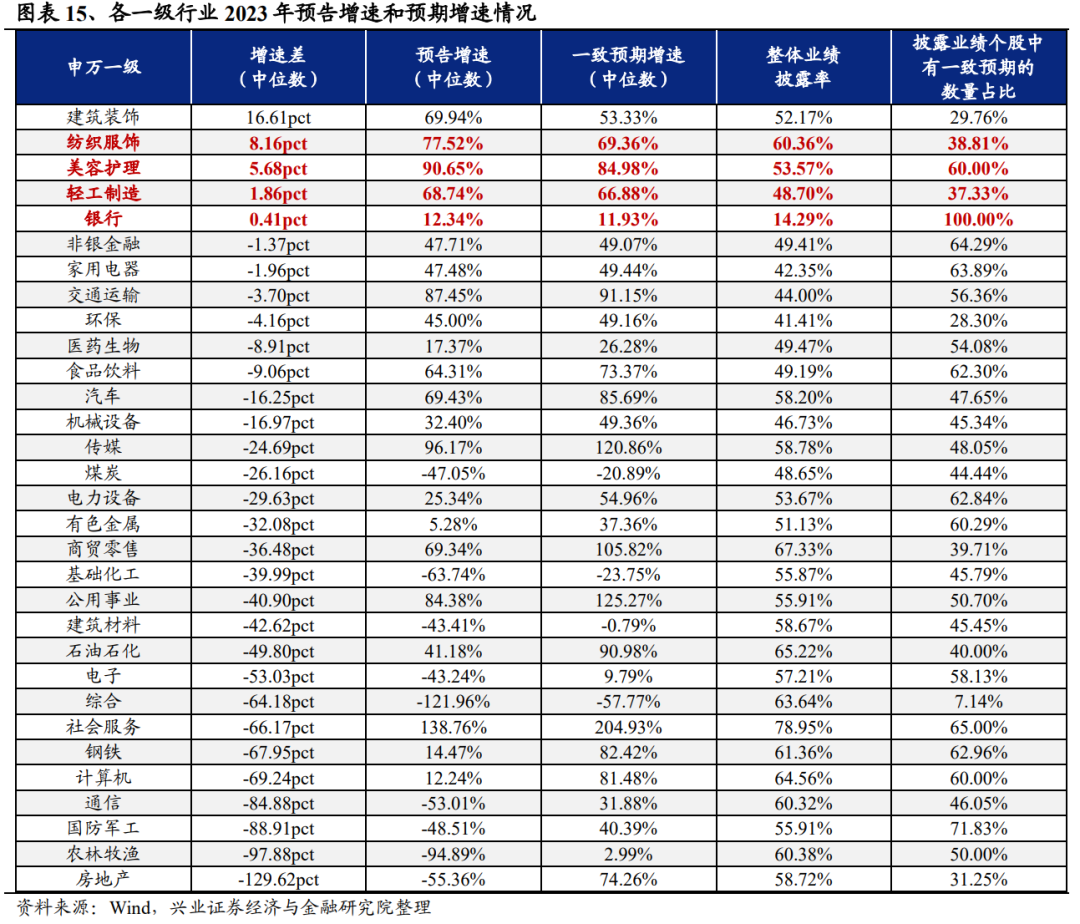

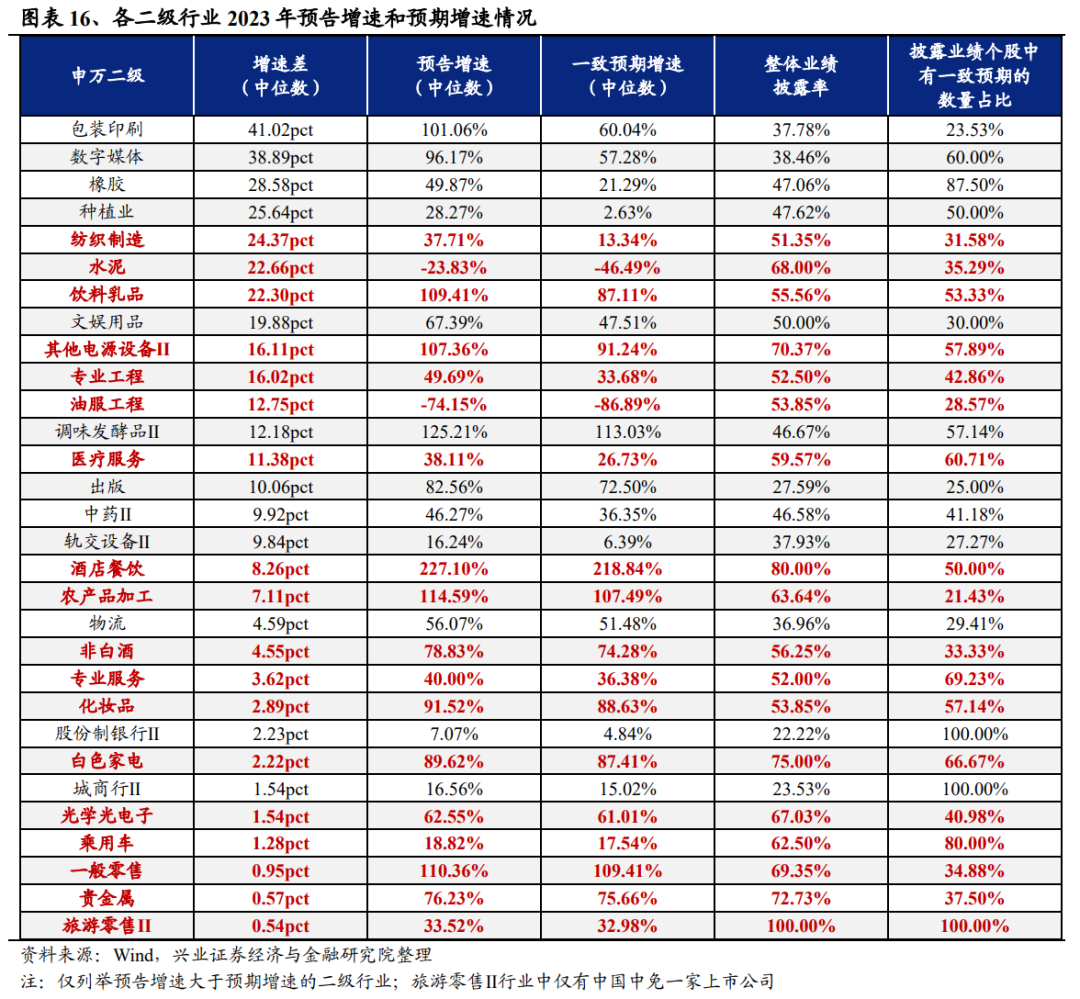

A股2023年报预告披露期已经结束,我们以2023年分析师一致盈利增速预测为参考,若板块预告增速高于预期增速,则该板块实际业绩或有概率超预期。2023年报业绩预告增速大于预期增速且披露率大于50%的一级行业有美容护理、纺织服饰、建筑装饰;而北证板块,以及轻工制造和银行行业2023年年报业绩预告增速也大于预期增速,但预告披露率相对偏低。

下沉到细分方向来看,2023年年报业绩或超预期的行业多集中在消费板块。2023年报预告较一致预期增速居前且披露率大于50%的二级行业有纺织制造、水泥、饮料乳品、其他电源设备、专业工程、油服工程、医疗服务、酒店餐饮、农产品加工、非白酒等。

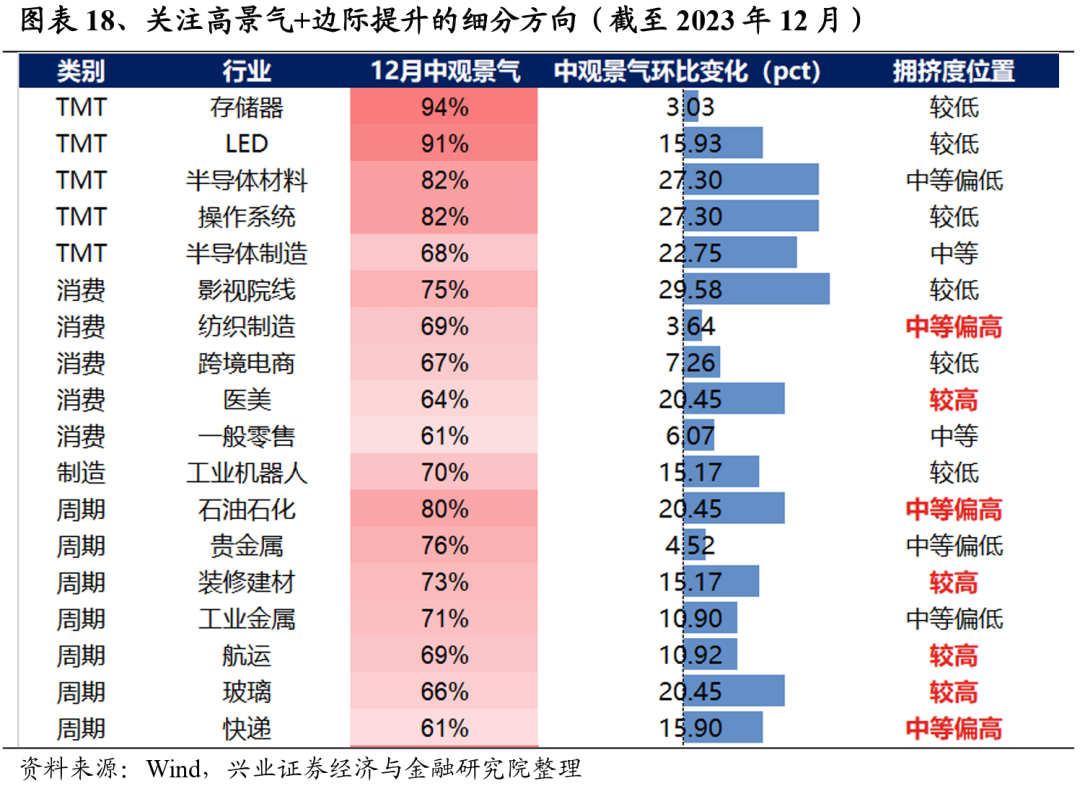

3.2、关注118景气跟踪框架下的景气方向

建议关注景气度处于高位、且边际提升的细分方向。一方面,关注基本面改善的制造(工业机器人)、周期(贵金属、工业金属等)、消费(一般零售、跨境电商、影视院线等)等价值板块的修复机会;另一方面,继续把握高景气成长方向,包括半导体(制造、材料)、存储器、LED、操作系统等。

风险提示

关注经济数据波动,政策不及预期,美联储宽松不及预期等。

本文转载自“尧望后势”微信公众号;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP