光大海外:优选港股标的坚定加仓!继续看好金融地产周期股

本文来源于光大海外市场研究最新报告《全球急跌更偏估值修正因素,港股回撤估值新引力进一步增强》,作者为分析师秦波、陈治中。

流动性预期过快切换与投资者交易放大波幅是美股急跌的主要原因,而强劲基本面将是安抚投资者恐慌情绪的终极良药。

基本面强劲将安抚市场恐慌情绪

本次美股调整的原因:首先,较大的连续涨幅、偏高的估值水平、过长的低波动率状态和投资范式过度单一是美股急跌行情的基础。

其次,美元利率上行和收益率曲线陡峭化击穿市场的“弱势美元”憧憬,市场对流动性预期过快从松转紧对资金面带来较大冲击,是急跌行情的直接诱发因素;

最后,波幅放大后,美股投资者的羊群效应导致调整压力不断加大,形成恶性循环。

2 月2 日以来,美股三大股指已回撤7.0-7.7%不等。尽管跌势甚急,但相对其前期涨幅,美股的回撤并未达到破位的程度,而且也未能将美股估值推回到相对(历史或其他市场而言)更安全的水平。加上美元利率和长短利差反弹的趋势亦未有明显松动,以及投资者以减仓应对波动反弹(以及获利了结)的倾向持续,猜测美股急跌的警报何时解除可能较为困难。但参考美国近期公布的强劲经济数据和企业财报(美股4 季报临近尾声,据Bloomberg 统计,72%已公布四季报的美股中有77%盈利超预期),强劲基本面将是安抚投资者恐慌情绪的终极良药。

基于估值和成长对港股保持信心

港股及A 股市场跌幅全球居前,除美股波动传导外亦有自身原因;虽有部分负面预期短期暂难证伪,但应基于估值和成长保持信心。

受美股影响,全球股市均现大幅调整。

但港股和A 股市场的跌幅在全球范围内居前,显然不只是受到波动传导的影响。除前期升势过急的原因外,国内投资者对金融监管的担忧,以及A 股上市公司股权质押风险再次显露,均导致了其避险情绪大幅增长。随着春节长假将至,缺乏对冲保护工具的国内投资者更多选择了减仓避险,导致了港股和A 股市场的交替下跌。

对港股市场而言:一方面,外围风险短期内还不能完全排除,市场再度急跌风险仍然存在;另一方面,短期内对港股的资金流入相对前期将不可避免地遭到削弱,市场立刻强势反弹回到前期高点的概率也较为有限。

但近期回撤后,港股的估值安全性和吸引力已大幅增加(恒指对应2017 年业绩其PE 水平已跌至10.95x 左右,相当于16 年年中水平)。尽管外资流入暂难恢复,南下资金,尤其是偏好长期投资的保险资金已经开始再次增持港股。

过去一周沪港通渠道净买入了120 亿的汇丰控股(0005.HK),在港股通全部净买入中占比80%。因此,尽管短期前景仍存挑战,我们仍应基于估值和成长,对港股市场2018 年内的估值修复行情保持信心。

调整中优选标的坚定加仓

围绕价值低估的核心标准,调整中优选标的坚定加仓。

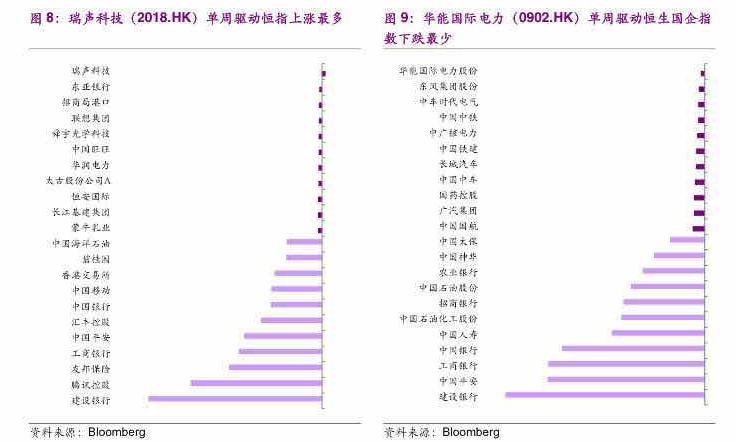

港股目前仍存在较为明显的低估,特别是在金融、地产及相关的周期性行业。调整的行情中,重点更应该积极寻找被低估的标的,市场大幅调整之时应也应是优质标的买入之时。

继续看好中资金融、地产和周期板块。尽管短期内可能承压,但国内外资金配置需求依然强烈,回调中应积极选择优质标的,调整或补充仓位。

风险提示:美国市场若持续调整,或对港股市场带来较长时间压力。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP