中信建投证券:氢能需求将持续翻倍 建议关注设备端价值占比占优的电解槽环节标的

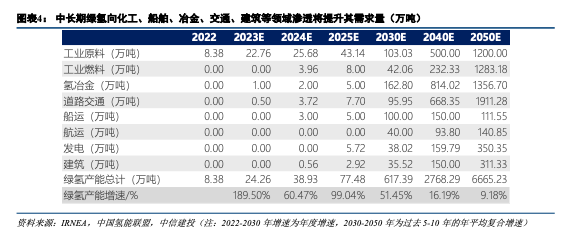

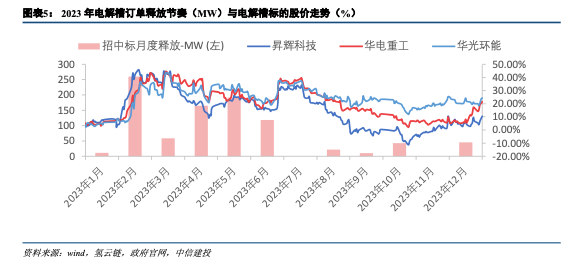

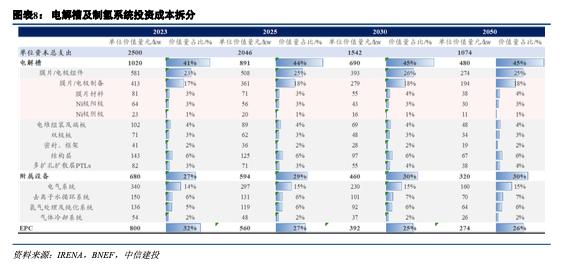

智通财经APP获悉,中信建投证券发布研报称,复盘2023年电解槽标的股价走势,认为绿氢项目招标节奏及量的预期较大程度上与制氢端标的(主要是电解槽)股价走势一致;基于2023年底环评及开工情况,认为2024年绿氢端电解槽招标预期约为3GW,仍有望保持100%增速,在价格段二线企业加入竞争,价格端依然存在同比下行压力,预计“十四五”期间国内新建绿氢产能将达到70-80万吨,对应电解槽需求将从2022年722MW增长至2025年5GW,三年cagr为90.61%。当前氢能产业链上游制氢端的增速及能见度较为可见,建议关注设备端价值占比占优的电解槽环节标的。

燃料电池车端基于2025年50000辆保有辆目标,给予24/25年11300辆/21000辆销售目标,同比均实现约100%增速,从城市群分布来看,河北、广东将是24/25年市场增量主体;从车型结构来看,31吨以上重卡车型有望成为燃料电池装机的主力车型。

制氢端:2024年需求有望保持高增速,价格端仍有下行压力

1)量:由于绿氢项目从备案到招标周期较长且前期立项存在不确定性,我们基于2023年底的环评及开工统计数据,考虑部分煤化工项目的实施周期,给予2024年预计招标3-3.7GW行业预计仍保持100%增速。大项目招标释放是观测行业需求的窗口,市场对招标节奏及量的预期较大程度上与股价一致。

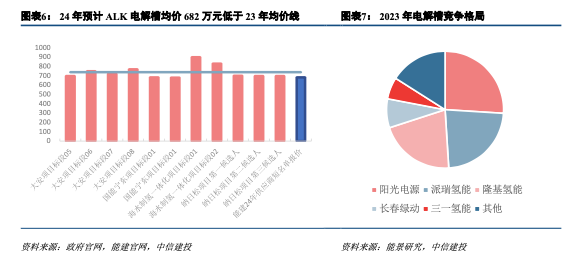

2)价:通过中国能建24年电解槽招标入围短名单供应商的报价来看,碱性电解槽报价范围位于627.6万元~726万元,均价为682.75万元;相较于23年均价存在约55万下滑,主要系24年开始二线电解槽企业进入市场参与招标,市场竞争更为激烈。

燃料电池车:重卡占比预计将提升,广东、河北将是24/25年增量主体

1)量:基于氢能中长期规划的25年50000辆保有辆目标,给予24/25年国内燃料电池车推广11300辆/21000辆,同比均实现约100%增速,但目前来看,产销量能见度仍待城市群新一期推广目标及招标落地后进一步清晰。从城市群分布来看,河北及广东目标设定较高,分别在示范城市群期间推广7710/10000辆燃料电池车,将是24/25年的市场增量主体。

2)结构:从车型结构来看,24年上海城市群对乘用车无推广计划,31吨以上重卡车型占比从19%提升至53%,有望成为24年燃料电池装机的主力车型。

风险提示:

1)需求方面:国家基建政策变化导致电源投资规模不及预期;电网投资规模不及预期;新能源装机增速下降导致对电力设备需求下降;全社会用电量增速下降等;两网招标进度不及预期;特高压建设推进进度不及预期等。

2)供给方面:铜资源、钢铁等大宗商品价格上涨;电力电子器件供给紧张,国产化进度不及预期。

3)政策方面:新型电力市场相关支持力度不及预期;电价机制推进进度低于预期;电力现货市场推进进度不及预期;电力峰谷价差不及预期等。

4)国际形势方面:能源危机较快缓解、能源价格较快下跌;国际贸易壁垒加深等。

5)市场方面:竞争格局大幅变动;竞争加剧导致电力设备各环节盈利能力低于预期;运输等费用上涨;

6)技术方面:技术降本进度低于预期;技术可靠性难以进一步提升等。

扫码下载智通APP

扫码下载智通APP