建滔积层板(01888):预告净利“腰斩”,覆铜板龙头仍困于行业周期

年报披露季将近,一则业绩盈警让建滔积层板(01888)的股价再度下行。据业绩公告,因主力产品覆铜板市场价下跌,2023年全年公司净利料将下跌至多55%。自2024年以来,公司股价已跌去近四分之一,截至23日收于5.01港元。

无独有偶,此前因公司市值大幅缩水,本月建滔积层板已被调出MSCI中国指数。该调整将于2月29日收市后实施,3月1日正式生效。此举或将对公司的流动性和估值造成进一步影响。

主力产品量价齐跌 拖累净利“腰斩”

智通财经APP了解到,建滔积层板是覆铜板领域的龙头企业,有着多年深耕行业经验,连续十余年占据全球覆铜板份额第一的位置。目前,公司专注生产覆铜面板,包括环氧玻璃纤维覆铜面板、纸覆铜面板及CEM覆铜面板。

据公司最新业绩预告,预计截至2023年12月31日止年度公司取得的纯利不少于8.6亿港元,较2022年同期下降不多于55%。具体而言,公司2023年全年覆铜面板销售量较2022年全年销售量有所增长,但主要因市场销售单价下跌,公司盈利仍然取得下降。

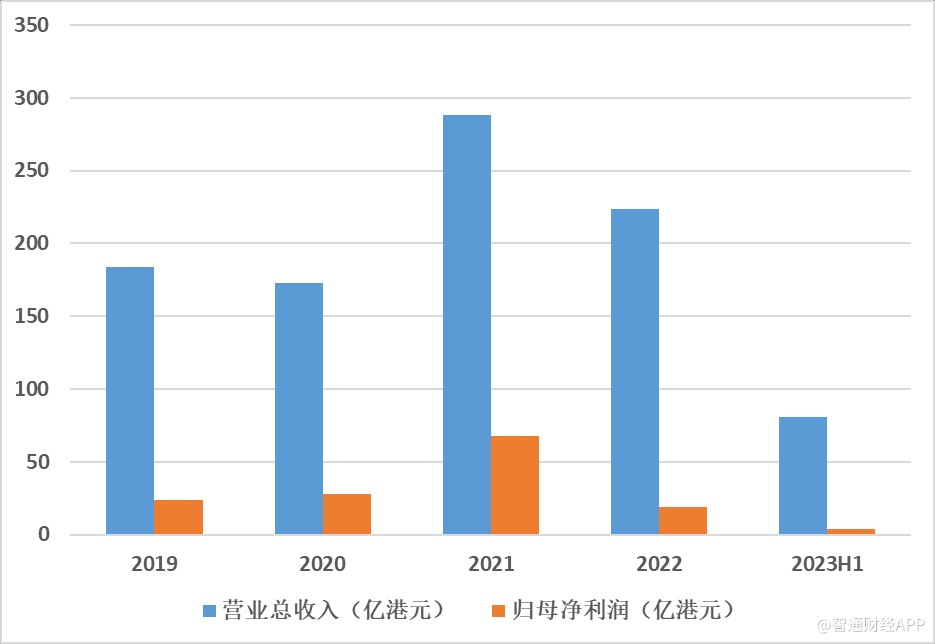

此前,公司在2023年上半年实现收入81.1亿港元,同比减少了38.5%;归母净利润4.2亿港元,同比减少了77%,已然显现出业绩大幅下滑的迹象。

可以看出,近年来公司业绩主要受到覆铜板市场行情波动影响,2021年覆铜板行业景气度高企、上游物料随之涨价,助推公司当年实现288亿港元营收,同比增长66%;但2022年覆铜板价格回落,公司的营收和归母净利就分别下滑22%和72%。

2023年,受宏观经济影响,覆铜板市场行情不景气,市场竞争激烈,拖累一众覆铜板企业业绩也同步下滑。除了建滔积层板之外,如电子专用材料厂商南亚新材(688519.SH)在前三季度营收22.93亿元、同比下降16.63%,生益科技(600183.SH)亦预测全年归母净利润10.5亿元-12.5亿元,同比减少18%-31%。

拆分结构来看,建滔积层板的收入绝大部分都来源于覆铜面板业务,上半年该业务贡献的收入为79.1亿港元,占公司总收入的比重接近98%,是名副其实的营收支柱。

据智通财经APP了解,在覆铜板业务中,上半年公司出货量较去年同期下滑8%,月平均出货量为740万张。期内覆铜面板销量和售价均较去年同期录得下跌。公司高端、高附加值产品销售占比显著扩大,包括用于便携式设备的薄板、符合高环保标准的无铅无卤素覆铜面板、拥有广泛环境适应度的高耐热性及低膨胀系数的覆铜面板以及低损耗高传输速度的高频高速覆铜面板等。

截至2023年6月30日,公司净负债比率为18%,相较2022年年底的7%有明显上浮,短期与长期借贷的比例为34%:66%,短期借贷比例同样有较大增加,且存货周转期亦从2022年底的51日上升至87日,贸易应收款项周转期从66日上升至82日。

下游需求迎转机 行业回暖迹象初显

覆铜板是电子工业的基础材料,是加工制造印制电路板(PCB)的主要材料。就其终端用途来看,覆铜板在与电子元器件等进行表面贴装后,可被广泛应用于计算机、手机、通讯、航空航天、汽车等领域,因此也被视为全球电子行业发展的重要基石。

智通财经APP了解到,终端需求不振,成为覆铜板行情表现低迷的主要原因。从下游行业来看,2023年PC和智能手机产量持续下降,汽车行业中也有超过七成车企未完成既定的全年销量目标。

IDC发布的《全球手机季度跟踪报告》显示,2023年全球智能手机出货量同比下降3.2%,降至11.7亿部,这是十年来最低的全年出货量,主要受到宏观经济挑战和年初库存量增加的影响。

乘联会数据显示,受疫情和芯片短期冲击,2023年中国进口车进口量降至79.9万辆,同比下滑8.9%,连续四年下滑,创下了过去10年汽车进口数量的新低。

而下游需求的疲软,同样也传导到了上游的覆铜板及PCB行业。根据中国台湾工研院科技国际策略中心(ITSI)预计,2023年全球PCB行业将出现大幅下滑,全年全球PCB行业产值或将下降15.6%至739亿美元。

展望未来,随着经济恢复以及苹果、华为等品牌新品发布带动,消费电子的低迷期也将进入尾声。2023年第四季度,全球智能手机出货量同比增长8.5%,出货量达到3.261亿台,高于之前7.3%的预期增长。

此外,AI大模型的技术热潮也为各行各业带来了新的需求,AI促进消费电子终端深度“智能化”改造已成行业趋势,新一轮的产品创新周期或将加速消费者的更新换代节奏,巩固了2024年的复苏预期。

自2023年三季度以来,随着下游行业触底回弹,覆铜板需求也正逐步显露出回暖迹象。国金证券表示,从环比来看,7月开始PCB产业链整体已经出现连续3个月的改善,上游价格周期性修复和下游需求改善叠加,可见PCB产业链已经从周期底部向上逐渐企稳回升。该行预计,下半年建滔积层板的单价预计环比上半年单价会提升10%,预计Q3和Q4涨价向正常水平回归的状态还将持续一段时间。

原材料成本或将高居不下

值得注意的是,尽管行业复苏态势确立,仍有产能、原材料成本两方面因素可能对建滔积层板的业绩造成扰动。

近几年,随着海外覆铜板及下游PCB产能纷纷向大陆转移,国内厂商密集投放产能,国内基础覆铜板领域的产能规模迅速扩大,常规覆铜板形成产能过剩的局面,而高性能覆铜板领域的技术壁垒较高,仍存在不小贸易逆差。

智通财经APP了解到,覆铜板的核心原材料为铜箔等,2023年覆铜板核心原材料铜箔及环氧树脂的价格居于高位,使得覆铜板企业面临来自行业供需两侧的压力。

据智通财经APP了解,2023年铜价走势主要受宏观驱动,海外风险事件以及加息打压铜价,而国内经济强预期给予铜价支撑。而从往年行情来看,作为新能源转型必需的“绿色金属”,铜的价格变化与宏观经济周期、通胀周期及科技创新呈现高度正相关性。

据宝城期货研究所沪铜研究员龙奥明表示,预计2024年全球精铜小幅过剩、而国内精铜小幅短缺,全球矿山项目仍处于集中投产阶段,预计增速在3%左右。国内需求将保持强劲,而海外上半年需求堪忧,下半年或将有所好转。整体来说,预计2024年上半年铜价将震荡运行,下半年有望随着宏观经济复苏而走强。

为减弱原材料市场对业绩的影响,2023年上半年建滔积层板已在广东省连州市增加铜箔产能每月450吨,下半年将额外再增加铜箔产能每月300吨。预计铜箔产能提升后,公司成本压力将有所收窄。

小结

受益于2023年的低基数和库存水平的充分消化,PCB行业基本已经见底,预计将在未来一段时间内迎来筑底反弹。目前机构多数对此表示乐观,如中信证券研报指出,历史上行业下行周期不超过2年,随着宏观需求增长和地缘关系改善,行业已过最差时点,2024年行业景气度有望迎来改善。

作为覆铜板全球龙头,建滔积层板的产能利用率、对下游PCB客户的议价能力均好于同业,不过作为消费电子上游供应商,公司仍然难以避免受到行业周期的影响。考虑到公司目前股价处于三年多来的历史低位,后市一旦供需关系好转,其有望迎来估值修复的转机。

扫码下载智通APP

扫码下载智通APP