经典永不过时! 席卷美股的“AI狂潮”难掩“现金流ETF”投资魅力

在过去一年多的时间里,全球范围的投资者可谓不断增加对英伟达、谷歌和微软等少数几家美国大型科技公司的股票投资敞口,即不断将资金涌向占据高额权重的“美股七大科技巨头”(Magnificent 7),进而大幅推高美股整体估值,涵盖美股最热门科技股的纳斯达克100指数在过去一年猛涨50%。尽管科技股信仰者们对围绕人工智能的投资狂潮感到无比兴奋,但在全球股市投资热度经久不衰的“高额现金流公司”仍然是投资者首选配置领域之一,有着“股神”称号的沃伦·巴菲特曾多次谈到公司充裕的自由现金流是他长期以来所坚持的核心选股原则之一。

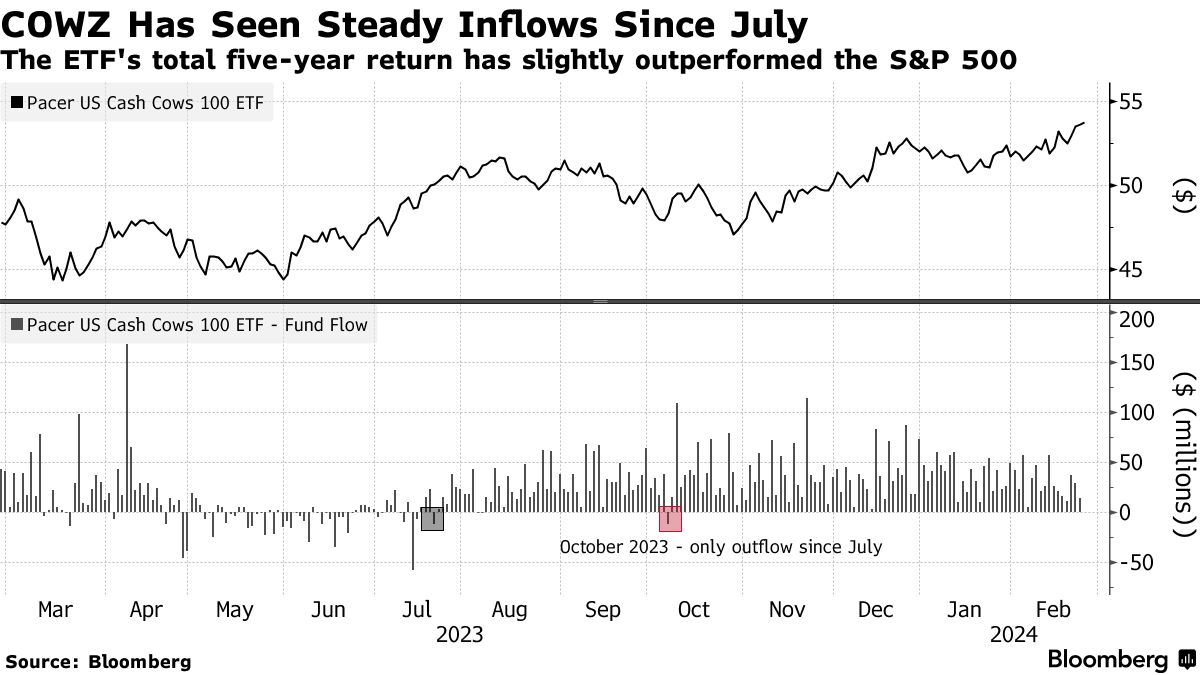

在美股,统计数据显示投资者们自去年以来持续向一只久经市场考验的“紧密追踪高额自由现金流公司的ETF”疯狂投入数十亿美元,这只ETF的仓位全线集中于提供健康且高额现金流的公司,在行业配置方面呈现“中立风格”。

这只名为“Pacer US Cash Cows 100 ETF” (美股代码:COWZ)的ETF资产规模从一年前的125亿美元飙升至当前的200亿美元左右。机构汇编的数据显示,自2023年7月以来,这只紧密追踪高自由现金流的中盘以及大盘股的交易所交易基金(ETF)几乎不间断地吸引了巨额资金流入,在这期间仅仅有一天出现了资金净流出。

Bloomberg Intelligence的分析师们表示,这只ETF在追踪高额现金流收益率公司方面可谓是全市场“独一无二”,投资者对该ETF持续稳定的投资兴趣在一个由大型科技股主导的市场中显得格外突出。市场对人工智能的狂热推动美股基准——标普500指数(S&P 500 Index)以及以科技股为主的纳斯达克100指数在今年多次创下历史新高,市场对美国经济的弹性和美联储最终将放松货币政策的前景持乐观态度。

来自Richard Bernstein Advisors的副首席投资官Dan Suzuki表示,COWZ这一ETF不持有所谓的“美股七大科技巨头”中的任何一只科技股,这一事实使其受欢迎程度和吸金能力更加引人注目。

公开资料显示,代码为COWZ的“Pacer US Cash Cows 100 ETF”将募集资金投入大约100家自由现金流收益率最高的美股上市公司。该ETF的募资说明书显示,ETF每季度进行重新平衡和阶段性的重组,持有高现金流标的的股份限制在2%上下波动。

Pacer ETFs官网显示,截至2023年12月31日,自由现金流收益率高达8.54%,大幅超越美股价值股基准之一——罗素1000价值指数的收益率。

Dan Suzuki表示:“从分散化投资的角度来看,这种投资策略对投资者来说更有吸引力的原因可能在于,这种表现并不是由所谓类似‘七大科技巨头’的高额权重股票所主要驱动,甚至也不是单纯地由科技股和成长股票这一类型所驱动。”“鉴于这一策略在过去3年和过去5年的表现非常好,特别是相对于强劲而狭窄的美国股市领涨势力而言,预计后续还将有健康的资金流入。”

COWZ之所以长期以来吸引众多投资者关注,主要是因为他们属于综合型ETF,相比于行业ETF持仓更分散,且重点仓位集中于防御型标的,更适合绝大多数厌恶市场风险的投资者。在2022年美股全线暴跌期间,聚焦于高现金流的COWZ表现可谓十分强劲,该ETF价格涨幅在标普500指数暴跌20%的2022年甚至实现小幅上涨。

COWZ这一ETF于2016年成立,在过去一年涨幅达到约15%,仅仅约为标普500指数涨幅的一半左右,但是,在五年的比较基础上,它的表现大幅优于标普500指数,以及众多专注于股息和分红的美股市场ETF,比如规模高达770亿美元的Vanguard Dividend Appreciation ETF (代码:VIG)。

Pacer ETFs总裁肖恩•奥哈拉(Sean O 'Hara)在一份电子邮件中回复媒体:“自由现金流收益率是评估公司价值的一种简单而有效的方法。”“当投资者对估值扩张之势过于激进时,COWZ可能跑输美股大盘,或者仅落后一点点,但其后续表现可能将跟上或超过整个价值板块的表现。”

高现金流ETF——“泡沫对冲”的选择之一

来自TMX VettaFi的主题策略主管Jane Edmondson表示,COWZ提供了一种对冲可能尚处于泡沫之中的高估值科技股的重要工具。此外,Edmondson还表示,自由现金流收益率作为衡量实际价值的指标比市盈率和市净率等更为传统的指标更加有效。

随着占据标普500指数高额权重的“美股七大科技巨头”估值不断攀升,可谓带动美股“一路狂飙”,越来越多华尔街大佬开始警告科技股泡沫已经形成,只是还未破裂。来自世界顶级商学院——沃顿商学院的金融学教授杰里米·西格尔(Jeremy Siegel)日前警告称,围绕英伟达等大型科技股的疯狂炒作已经接近危险泡沫水平。他表示“投机力量主导的泡沫可能正在开始形成,但目前难以判断何时破裂。”

有着“华尔街最准策略师”称号的美国银行策略师哈特内特(Michael Hartnett)在2月中旬指出,大型科技股目前与以往泡沫破裂时期的许多相似之处表明,“科技七巨头”正在接近但尚未达到可能导致泡沫破裂的水平。

“这是一个很好的分散化投资工具,因为多数投资者已经通过QQQ甚至标普500指数等ETF工具持有大量的科技股。”她指的是Invesco QQQ Trust Series这一ETF,该ETF的总计规模达到约2,510亿美元,追踪以美股市场最热门的科技股为主的纳斯达克100指数(Nasdaq 100)。

在美股,其他注重质量和基本面(多数以股本回报率等标准衡量)的现金流ETF,无论是现金流入的规模还是ETF走势表现和资金流入规模的一致性都没有COWZ这一ETF这么高,380亿美元规模的iShares MSCI USA Quality Factor ETF (代码:QUAL)就是一个例子。尽管这些替代方案的费用率较低。

来自Bloomberg Intelligence的ETF分析师Athanasios Psarofagis表示:“可以说,市场上没有比COWZ更好的现金流产品。”他补充表示,该ETF的“自由现金流”主张和严格的筛选原则可谓是独一无二。他表示,在他所关注的ETF中,COWZ的连续资金流入趋势非常罕见。

“高质量+高现金流”为特征的能源股整体仓位居多

仓位数据显示,COWZ所持有的股票仓位中约27%与财务基本面强劲的能源股相关,包括瓦莱罗能源(VLO.US)和Phillips 66(PSX.US)等通常派息非常丰厚且手握大量自由现金流的能源股。其网站显示,非必需消费品类股票排名第二,其次是医疗保健类股票。

“专注于股息的风险厌恶型投资者一直在寻找既能带来长期稳定增长趋势又能带来股息的基金,”来自WallachBeth Capital的ETF主管Mohit Bajaj表示。

他表示,对于那些寻求“杠铃式投资组合”的个人投资者或机构来说,COWZ这一专注于高额现金流的ETF尤其有吸引力,因为它将长期增长和价值主义相结合。

另一只相关的聚焦自由现金流的ETF,规模近90亿美元的 Pacer US Small Cap Cash Cows 100 ETF(代码:CALF),长期以来也一直在吸引资金流入,同时在一年和五年的基础上,也轻松击败了其基准的对照指数——标普小盘股600价值型指数(S&P SmallCap 600 Value Index)。

来自道富环球的金融市场高级宏观策略师Marvin Loh表示:“估值肯定将有所扩大,尽管股市在经济表现似乎仍大大超出预期的情况下顺风顺水,但通过投资于现金流非常充裕以及有能力产生巨额现金流的公司寻找价值体系,可谓是一种不错的对冲潜在风险的手段。”

扫码下载智通APP

扫码下载智通APP