“白衣骑士”前财长领衔10亿美元注资纽约社区银行(NYCB.US) 股价震荡迎来曙光?

智通财经APP获悉,纽约社区银行(NYCB.US)在周三宣布了一项10亿美元的资本募集计划以及领导层的调整。值得一提的是,前财政部长史蒂文·姆努钦在这次事件或活动中发挥了关键或领导性的作用,这也导致了该公司股价的大幅反弹。

据报道,纽约社区银行已与包括姆努钦的Liberty Strategic Capital、Hudson Bay Capital和Reverence Capital Partners在内的几家投资公司达成协议,以换取该地区银行的股权,交易总额超过10亿美元。

作为交易的一部分,姆努钦将成为银行董事会的四位新成员之一。前货币监理官约瑟夫·奥廷也将加入董事会,并接任首席执行官。

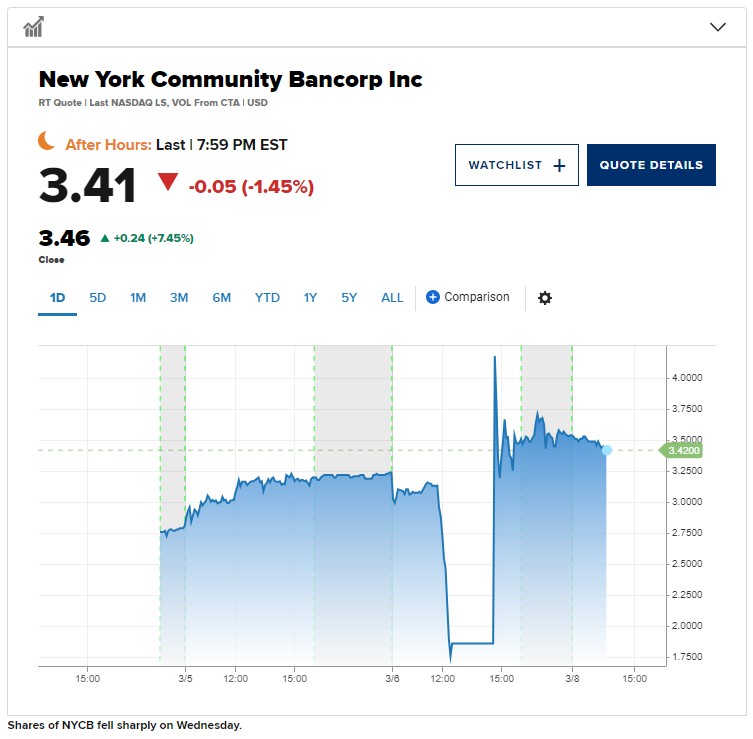

公告发布后,纽约社区银行股价大幅上涨,但交易波动很大。股价一度暂停交易,当天上涨近30%。当交易恢复后,它们回吐了部分涨幅,并在经历了几次更多的暂停后,当天收盘上涨超过7%。

在消息发布之前,该股票下跌了42%,此前有报道称纽约社区银行正在探索资本募集。

在周三,该股票的最低点为每股2美元以下。对于这家公司来说,其股价在一月份开始时高于每股10美元,而现在达到的这一点(股价跌至每股2美元以下),被视为一项负面的里程碑。

这笔现金注入是纽约社区银行年初以来动荡时期的最新发展。1月底,该银行披露,由于其商业地产的潜在风险,它大幅提高了资产负债表上潜在贷款损失的准备金。紧接着,穆迪投资者服务公司将该银行的信用评级降至垃圾级别,纽约社区银行随后任命前Flagstar银行首席执行官Alessandro DiNello为执行董事长。

然后在上周,纽约社区银行披露称,其“发现公司内部贷款审查的内部控制存在重大缺陷”,并宣布DiNello接任首席执行官,尽管这一任期被证明是短暂的。根据周三报道,DiNello将继续担任银行的非执行董事长。

围绕纽约社区银行的问题让人回想起2023年春天硅谷银行、签名银行和第一共和国银行等银行失败之前的困境。他们是多家在更高的利率环境下面临挑战的地区银行之一,更高的利率导致这些银行持有的旧国债价值下降,同时促使一些储户将其账户转移到其他地方。

随着美国经济继续表现出惊人的强劲和通胀仍高于美联储2%的目标,交易员们对今年降息的预期有所减弱。更长时间的高利率环境可能会对银行本身以及商业地产造成压力,而商业地产是纽约社区银行和许多其他地区贷款机构的主要业务。

纽约社区银行的困境可能让监管机构和投资者都措手不及。去年三月,这家地区贷款机构从联邦存款保险公司接管了大部分签名银行的业务。

扫码下载智通APP

扫码下载智通APP