油价上行周期中 安东(03337)成长空间有多大?

智通财经APP获悉,申万宏源发布研报称,安东(03337)是我国民营油田技术服务提供商,提供从前期钻井到后期增产、覆盖整个油田开发周期的一体化服务。

作为安东客户的上游油公司在度过了低油价下的困难时期后,资本开支正逐渐复苏;国内上游非常规油气市场发展迅速,促使在非常规领域极具技术声誉的安东的业绩提升;监管层积极推动上游油气开采市场向更多民企开放,打开了安东未来的成长空间。

受这些利好因素驱动,安东未来业绩增长可期,申万宏源预测公司2017/2018/2019年的摊铺每股收益为人民币0.03元/0.06元/0.07元,基于公司目前股价对应申万宏源最新的目标价港币1.10元有19.6%的上涨空间,申万宏源首次覆盖并给予“增持”评级。

公司简介

安东油田服务成立于2002年,总部位于北京。由于低油价导致全球上游油气生产企业资本支出缩水(2015-16年同比下滑23%/15%),安东2016年营收为16亿元(同比下滑11.7%),净亏损达9800万元。但随着2016年末油价反弹,上游资本支出重回增势,公司整体基本面好转,2017年上半年营收呈两位数增长,净利润扭亏为盈。考虑到油价持续攀升,申万宏源预计2018年公司表现将继续改善。

为应对2014年以来的行业低迷态势,安东调整经营策略,将重心转向采油服务,旨在上游钻探需求急剧萎缩的情况下保障现金流稳定。2017年上半年公司采油服务占营收的37.4%(2014年仅10%)。尽管毛利率更高的钻完井业务将随着上游资本支出回升而复苏,但相较于盈利能力,公司管理层更重视生成稳健的经营性现金流。

由于客户对成本愈发敏感,公司凭借优质但低价的服务在油价下行期间扩大了市场份额,尤其是在中东市场。因此,公司海外业务的营收占比从2014年的33.4%升至2017年上半年的62.9%,仅伊拉克一地就占总营收的35%以上。

公司从而扩大客户群,深耕海外市场,从LukOil(LUK:GR)及Eni(ENI:IM)等国际二线油气公司获得稳定的订单。来自我国国有石油公司的营收比重从2016年的66%降至2017年的约40%。未来客户结构多元化有助于公司改善项目管理,更专注于回报率高、现金流良好的项目。

市场展望

上游油服业务的表现与油价变动密切相关。安东股价于2011-13年油价屡创新高之际大幅攀升,但2014年油价暴跌时其股价亦重挫。

有权开采油气的石油公司主要根据油价来确定每年的资本支出。因此,油价变动与资本支出变动紧密相关,进而影响对上游油服供应商的需求。

油价自2017年末OPEC、俄罗斯和其他非OPEC国家同意延长减产协议后走势强劲,2018年初布伦特油价超出70美元/桶。根据路透社对超过1000名油气行业专家进行的市场调查,布伦特原油价格在2018/19/20年的一致预期分别为每桶65/68/70美元。

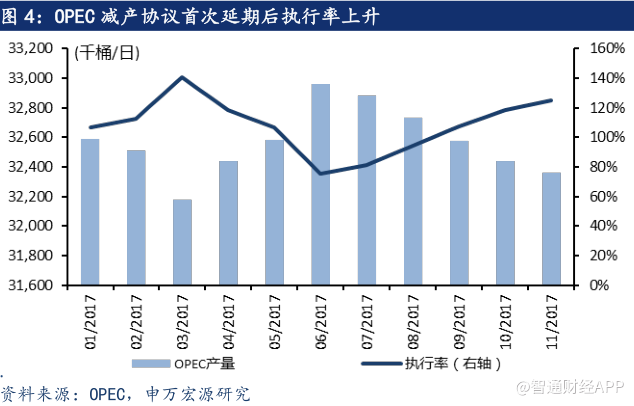

继OPEC成员国同意将减产协议延期至2018年末以推高油价及利润率后,13个OPEC主要成员国中11个落实减产协议。截至2017年末每日120万桶的减产目标的执行率较高,从2017年6月的75%升至11月的125%,原油产量从每日3296.1万桶降至3236.1万桶。

沙特国有石油公司Aramco将于2018年后期首发上市有望促使OPEC最大的产油国沙特(占OPEC原油产量的31%)继续遵守减产协议,使Aramco获得高估值。同时,其他OPEC成员国为了稳定国内经济也有意推高油价。

另外,2016年页岩油占美国(全球最大的非常规石油生产国)国内原油产量的48.3%,但页岩油井的产能已达瓶颈。2017年4季度美国主要页岩油产地Permian Basin的每个钻机原油产量增速逐步降至零。

因此,在开采技术未升级的情况下,增加钻机数量是提高产量的唯一方法。若大幅增加钻机数量,巨额折旧可能推升单位生产成本,因此常规油气行业对于在低油价环境下未来页岩油供应量将显著增长的看法抱有疑虑。

在需求方面,美国经济增长前景向好或进一步支撑原油需求。美国是原油及相关产品的主要消耗国之一,对全球原油需求影响巨大。2016年美国占全球原油消耗量的20.9%,高于欧洲的14.6%和我国的12.6%。根据国际能源署的月度报告,2017年全球原油需求同比增加1.9%,相当于210万桶/日,增长动能主要来自中美两国。

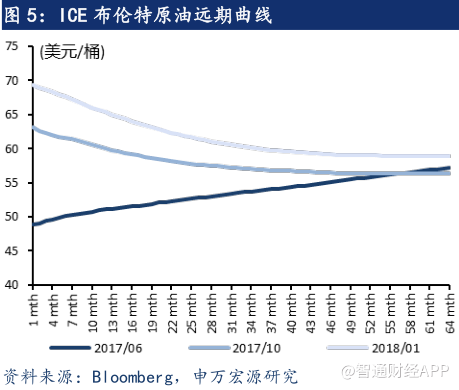

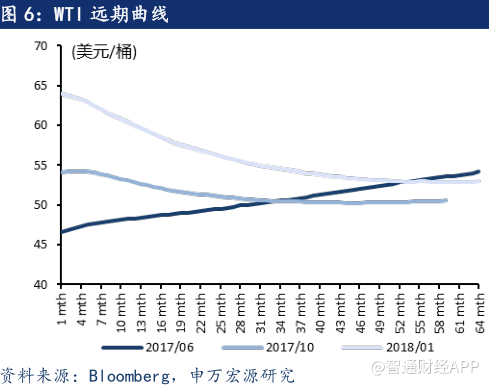

原油期货的价格曲线也印证了供应紧张的预期。随着原油现货价格大涨,布伦特和WTI远期曲线从2017年年中的升水转变为2017年末及2018年初的贴水。期货贴水表明原油短期需求旺盛。

上游资本支出展望

技术进步使每桶原油的全球平均生产成本从2014年的50美元降至2016年的40美元。因此,即使在油价较低的情况下,油气公司仍将增加资本支出。

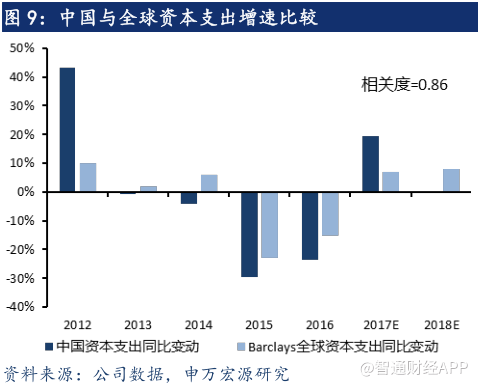

随着布伦特油价跨过56美元/桶的大关,全球油企资本开支在连续两年萎缩后于2017年回升。鉴于长期市场油价预期为60美元/桶(如图5ICE布伦特原油远期曲线所示),资本支出复苏的趋势可持续。在上一轮2009-10年油价上行周期中,2009年布伦特油价从60美元/桶升至约80美元/桶,2010年资本支出开始增长。

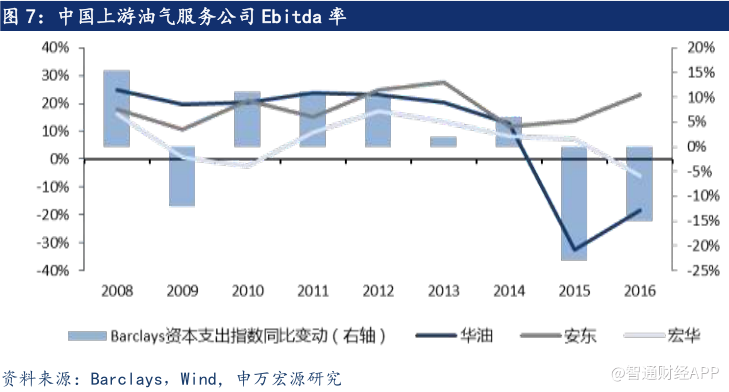

历史数据显示油企资本支出回升将改善上游油气服务企业的基本面,尤其是盈利能力。2010-14年高油价拉动资本支出上扬,华油能源(01251)及安东的Ebitda率随之快速提升,相反油气装备制造商宏华集团(00196)的盈利能力改善较慢。由于油田服务是行业景气期间上游资本支出最先投入的领域之一,而一般在闲置产能充分利用后才会投资新装备。因此,服务供应商对油价回暖及资本支出增长的反应比装备制造商更迅速。

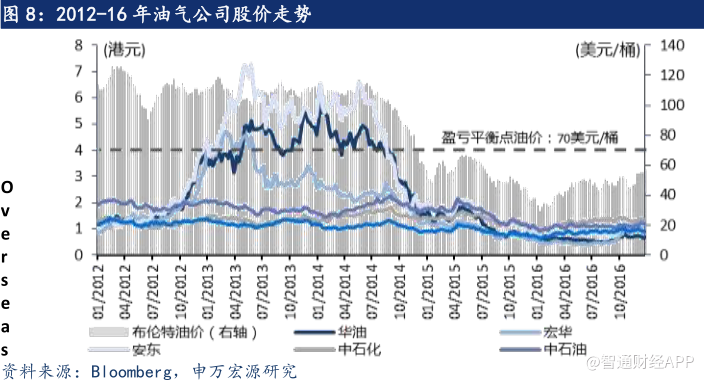

相较于上游装备制造商,例如宏华,及勘探开发企业,例如中石油(00857)、中石化(00386)及中海油(00883),上游油气服务供应商的股价走势对油价变动更加敏感。因此,2009-11年油价上行期间油气服务公司股价大涨,而2014-15年油价下跌时其股价亦显著走低。总体而言,当油价基本位于盈亏平衡线之上时,油气服务公司的股价走势比装备制造商和勘探开发企业更活跃。

海外市场

伊拉克是安东最大的海外市场,2016年贡献公司总营收的35%以上。与其他地区相比,伊拉克地区石油公司的资本支出决定受成本的影响不大,因为伊拉克油田的开发成本极低。伊拉克南部超大型油田跻身全球最大的油田之列,因而开采活动享有巨大的规模效应。

根据国际能源署(IEA)的数据,伊拉克油田的平均运营成本(包括运营商日常生产作业的全部费用,但不包括税费或矿区使用费)接近2美元/桶,远低于全球平均水平15-20美元/桶。

BP Energy的数据显示伊拉克探明储量超过1530亿桶,位列全球第五。2006年起的10年间当地石油产量年复合增长8.4%,2016年达历史新高450万桶/日。IEA预计原油供应将增加,且随着油价上涨,伊拉克政府有望加快向国际石油公司付款。

随着我国石油天然气集团公司投资伊拉克Halfaya及Ahdeb油田,安东于2012年进军伊拉克市场。此后公司与LukOil及Eni等国际二线石油公司形成紧密合作关系。

我国市场

我国市场仍是安东重要的收入来源。与国际市场不同的是,国内市场由国有石油公司主导。中石油、中石化及中海油为我国三大国有石油企业,占国内上游资本支出的95%以上。

另外,我国制定了长远的非传统气源开采规划,期望将天然气占一次能源消费的比例从2017年的5%提高至2020年的10%和2030年的15%,这将成为资本支出的长期增长动力。

在我国政府的大力支持及下游需求大幅增长的情况下,我国非常规气市场发展迅猛。政府能源行业十三五规划(2016-20年)要求2020年天然气总消费量达4200亿立方米,较2016年的水平年复合增长16.8%。BP预计2016年我国天然气产量为1383亿立方米。

同时,过去几个月天然气供应严重短缺,上游价格飙涨,主要因京津冀地区地方政府全力推进煤改气,以减轻空气污染,对我国中央及地方政府而言,环保压力日益凸显。因此,预计政府2020年天然气消费量目标或有上行空间,即天然气供应量年复合增长率有望高于16.2%。

虽然中国石油储量有限,但非常规气储量巨大,政府正推动非常规气市场的发展来补充天然气供应。为了进一步扩大国内非常规气田产能,政府逐步放宽民营油田服务供应商的准入门槛。安东在非常规油开采领域经验丰富,是首家实施裸眼水平井增产作业(开采页岩油气的重要步骤)的国内公司,并承担中国首个水平页岩气井压裂技术服务,展现出公司高超的技术优势。我们认为公司将是国内非常规气市场快速扩张的主要受益者。

申万宏源预计未来三年我国上游油服市场规模将年平均增长18%,而民营业者的影响力将逐步提高,其市场份额将从2016年的区区10%升至2019年的20%。

安东:订单情况

在当前油价上行周期中,安东的基本面已有好转迹象。过去三个季度新订单和完工订单同比上升。2017年1-3季度公司新签订单10亿元(同比增长4%)、4.1亿元(同比下滑19%)、5.88亿元(同比增长50%)。相应地,完工订单2季度同比增长31%,3季度同比增长71%。

因此,申万宏源预计2017-19年公司完工订单合计为24亿元(同比增长30.0%)、27亿元(同比增长14.0%)、31亿元(同比增长14.0%),其中我国内订单的重要性日益明显,所占比重从2016年的38.7%升至2019年的42.9%。

预计2017-19年收入为21亿元(同比增长31.1%)、24亿元(同比增长13.5%)、27亿元(同比增长13.7%),其中海外业务收入分别为14亿元(同比增长59%)、15亿元(同比增长10%)、17亿元(同比增长10%),年复合增长率达24.3%,国内业务收入为7亿元(同比增长0%)、9亿元(同比增长20%)、11亿元(同比增长20%),年复合增长率达12.7%。

随着延期订单开工,申万宏源预计公司2017年毛利率将同比扩大4.4个百分点至38.0%,未来随着国内总包项目的业绩比重提高,其毛利率有望进一步攀升。

在实现客户群体多元化,提升品牌形象后,公司将致力于加强项目管理,侧重回报率更高、现金流更健康的项目,这也将拉高公司的整体毛利率。

同时,预计2017年业务扩张将压低公司营业费用(管销及研发费用)占营收比重,主要因公司实施一次性特殊裁员计划,精简成本以应对严峻的经营环境,并采取其他措施(例如增加绩效奖励的应用范围)在行业不景气时压缩成本,从而使管理费用大幅下滑。

申万宏源预计业务回暖及基本面好转将改善公司的财务状况。去年11月公司发行3亿美元的三年期债券,利率为9.75%,以偿还于2018年1月到期的2.47亿美元债券(利率为8.00%),公司的负债总额从2016年的26亿元升至2017年的34亿元(同比增长33.2%),为权益总额的155%。

为了优化财务状况,未来三年管理层对现金流的重视度将高于盈利。申万宏源从管理层处了解到公司资本支出为2017年1.5亿元、2018-19年均为2.0亿元。由于上游资本支出增加将缩短应收款项周转天数,预计2018年经营活动现金流将转正。

估值

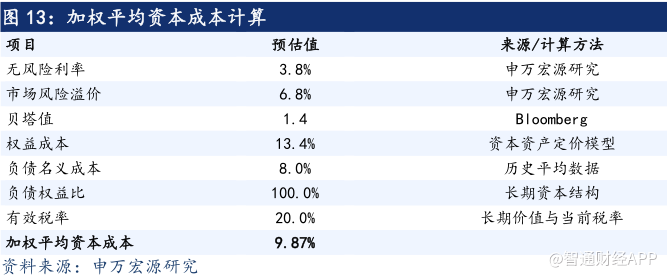

申万宏源采用三阶段现金流折现估值模型推估安东价值,得出目标价为1.10港元(14.4倍18年PE),公司自2013年以来未发放股利,考虑到公司的利息偿付义务,短期内管理层恢复股利分配可能性较低。

公司目前估值远低于其内在价值的一大原因是市场对支撑上游资本支出持续增长的原油生产成本的预期仍较高(与此前的周期相同),因此低估了当前油价下油气服务公司的复苏潜力。

申万宏源注意到市场并未完全反映油价预期。市场调查得出的2018年油价预期为65美元/桶,多家卖方研究机构近期将油价预估上调至每桶70美元以上,但原油远期曲线显示市场目前对油价的预期仅为60美元/桶。因此,随着市场计入更乐观的行业研究观点,将为安东股价表现提供更坚实的支撑。

安东面临的下行风险主要为油价低于预期和金融风险,而OPEC减产决定及全球经济向好为两大股价催化剂。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP