和誉-B(02256)年报观:差异化创新能力构筑稳健基本盘,国际化BD合作加速价值释放

凭借差异化的管线布局、强劲的早研与全球临床开发能力、深耕国际市场的不断积累以及逐渐成熟的国际合作等优势,和誉-B(02256)正将不断增长的创新势能转化为澎湃的商业动能。

与国内众多尚未有收入或盈利的创新药企不同,依托领先的研发数据,广泛的国际合作和BD交易,和誉医药已在临床研发阶段,实现了创新带来的收益,产生了丰富的现金流,进一步彰显公司成长的确定性。

从宏观层面来看,近年来医疗资源配置正不断整合优化,推动我国生物医药产业出海发展步入关键阶段。与此同时,在全球生物医药融资环境还未明朗的当下,一家药企若具备成熟的创新研发体系以及完善的国际开发能力和“造血能力”,无疑将更加吸引投资者关注。

因此,通过解构和誉医药新出炉的2023年财报,投资者可以对公司核心竞争力以及中长期价值走向有更深入的理解。

当前国内创新药前沿发展已不再是单纯的Me-too/Me-better,而是已经转型更高端的Best/First-in-class,并开始在全球学界崭露头角。

以核心产品Pimicotinib为例,作为口服高选择性高活性CSF-1R小分子抑制剂,Pimicotinib是国内第一个自主研发并进入全球临床III期的高选择性CSF-1R抑制剂,也是全球腱鞘巨细胞瘤(TGCT)领域首个获得中美欧三地突破性治疗药物认定和优先药物认定,并已拿下美国FDA快速通道认定的产品。

截止目前,全球范围内获批上市的用于治疗腱鞘巨细胞瘤的CSF-1R靶向药物仅有第一三共的培西达替尼,并由于潜在肝毒性被FDA给予黑框警告,未在国内上市。

对比其他治疗腱鞘巨细胞瘤的药物,Pimicotinib具有更好的疗效性以及安全性。疗效性方面,临床Ib期试验TGCT患者一年长期随访数据显示,50 mg QD队列和25 mg QD队列客观缓解率(ORR)分别达到了87.5%(28/32,包括3例CR)和66.7%。更长时间的随访数据表明Pimicotinib耐受性良好,中位治疗持续时间为12.2个月,最长治疗持续时间达到17.5个月,其中83.9%的患者仍在接受治疗。

而培西达替尼III临床试验的ORR仅为39%,Vimseltinib的II期临床试验ORR仅为38%,AMB-05X的II期临床试验ORR也仅仅38%,不难看出Pimicotinib的疗效性远高于上述三款产品,且安全性耐受性良好。

值得一提的是,除了TGCT,Pimicotinib在胰腺癌、乳腺癌、骨肉瘤和脑胶质瘤等实体瘤领域,以及慢性移植物抗宿主病(cGVHD)等难治性非肿瘤领域均有潜在治疗能力,其中胰腺癌和cGVHD等适应症研究也都达到II期临床研究阶段。

具有充分的商业化想象空间,或许正是默克为Pimicotinib开出高价的主要原因之一。

BD能力持续提升管线价值释放加速

全球生物医药行业融资寒冬的大环境下,企业的BD能力也毫无疑问成为衡量国内创新药企差异化创新能力的标配之一。强大BD交易能力的背后,代表着公司强劲的创新研发实力和创新产品的差异化优势获得业界同行的高度认可。

2023年上半年,和誉医药与艾力斯(688579.SH)就新一代EGFR抑制剂ABK3376达成授权许可协议,和誉获得近300万美元(接近2000万人民币)的首付款,合同总金额高达1.88亿美元以及额外的销售提成。

2023年下半年,和誉再迎重磅BD交易。据智通财经APP了解,12月1日,和誉医药就其核心产品Pimicotinib(ABSK021)与默克达成授权许可协议。和誉医药由此获得7000万美元首付款,合同总金额高达6.055亿美元及额外两位数百分比的销售提成,体现了国际同行对和誉自主创新研发能力的高度认可。

和誉医药之所以能实现连续的重磅BD交易不断丰厚自身收入,不仅在于其坚定的国际化战略步伐,更在于其强劲的差异化创新能力以及不断推进的研发进程。

2024现金流有望为正,公司回购提振信心

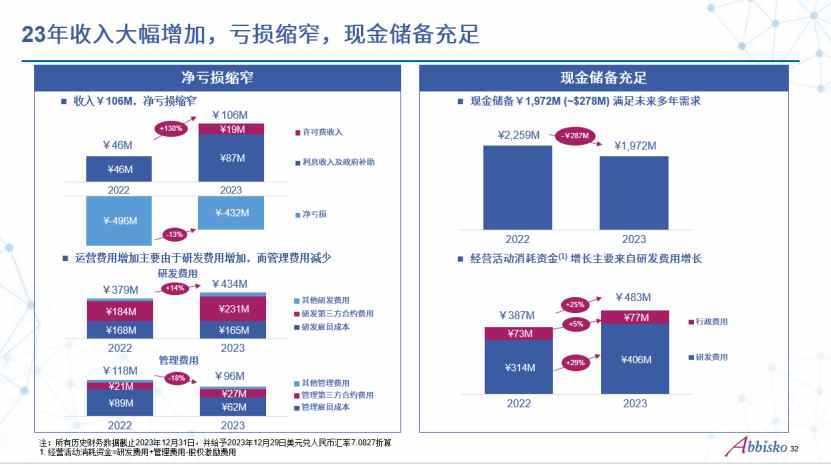

财报显示,在强劲BD交易能力的加持下,和誉2023年实现BD交易收入1906万元,其他收入及收益8738万元。与此同时,公司当期现金及银行结余达到19.71亿元,现金流充沛。

这也从侧面显示出和誉医药正在储备充足的“粮草”,不断提升自身“造血能力”。这在全球生物医药融资环境还未明朗的当下,显得尤为重要。

智通财经APP了解到,目前全球生物医药行业的融资预期正随着美联储降息预期“大缩水”而迅速回落,融资寒冬的大环境何时改善还是个未知数。数据显示,在融资环境趋紧的背景下,按当前市场公开披露的现金储备信息,如果经营、融资状况未有改善,大约30%港股18A公司在2024年面临现金耗尽的境地。

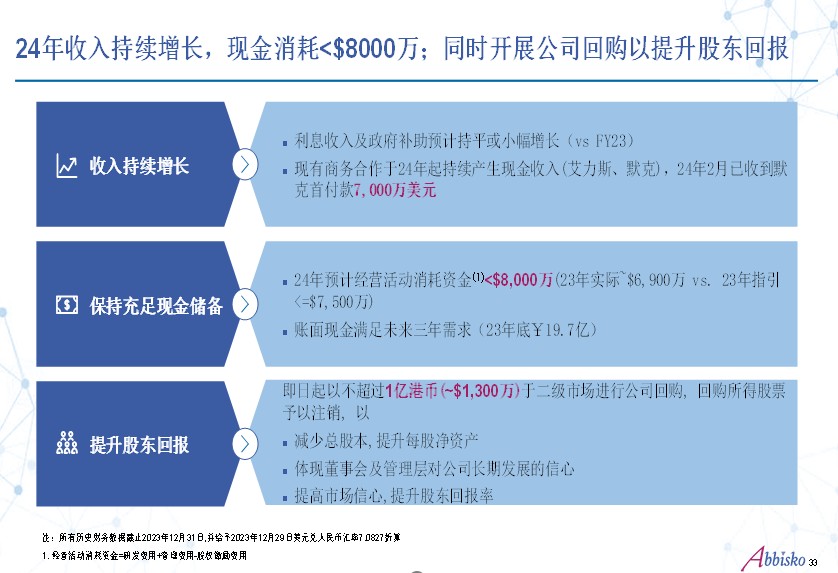

反观和誉医药,在降本增效策略的有效执行下,公司预计2024年现金消耗将小于8000万美元。而在收入层面,由于今年第一季度,来自默克的7000万美元首付款已到账,加上稳健现金储备下,公司今年利息收入及政府补助预计持平或小幅增长,叠加研发进度带来的管线里程碑收入以及潜在的BD收入,和誉有望在2024年实现现金流收支平衡。

正如上文提到,报告期内,和誉行政开支9600万元,同比下降18%,可见其降本增效成果显著、治理效率提升优化。

在公司降本增效的同时,截止23年底和誉账上现金储备仍高达19.71亿元,稳健的现金流无疑是当下和誉医药稳定估值和企业发展的关键基石。不过和誉当前的总市值,仅仅18.8亿港币,仍低于其现金价值。另外,当前和誉每股净资产已达到3.45港元,明显高于其实际股价,公司整体估值处在明显低估状态。

为提振市场信心,在此次财报业绩电话会上,和誉管理层宣布了1亿港元的回购计划。此次回购注销股票有助于切实提高公司股东的投资回报率,也有助于公司整体估值回归到合理的价值中枢。

当下手握近25亿人民币现金的和誉医药,从未来的成长确定性来看,实现现金流收支平衡、其发展前景十分明朗。

实际上,强劲的BD交易能力也从侧面反映出和誉医药的临床研发正逐渐变成丰硕的商业化成果。和誉已成为一家具备较强创新能力及临床转化能力的药企,而这一结论也在公司最新创新研发进展中得到验证。

抢跑全球前沿靶点,在研管线全面推进

一直以来,和誉医药都坚持从创新药物的临床价值和患者的临床实际需求出发,切实推进创新管线的研发。也正是凭借建立起的内部高度创新的自研管线,公司才拥有了全球授权合作的巨大潜力。

财报显示,2023年,和誉医药确认研发投入达到4.34亿元人民币,同比增长14.5%。显然,不断强化的BD交易能力为和誉创新研发提供了可观的现金流支持,使之成为公司推进研发管线取得全面进展的重要支撑。

据智通财经APP了解,和誉医药目前已建立了一条包括16种候选药物的具有全球竞争力的创新研发管线,其中包括多款具有“同类最优”或“全球首创”潜力的创新药。在公司持续多年的高研发投入下,和誉的核心产品Pimicotinib、Irpagratinib、ABSK043等核心管线的临床进展稳步推进,即将集中迎来商业化价值兑现期。

当前国内创新药前沿发展已不再是单纯的Me-too/Me-better,而是向更高端的BIC/FIC转型。而深耕FGFR靶点的创新研发正是和誉抢跑BIC/FIC赛道的一个典型案例。

据西南证券研报显示,目前,全球范围内处于临床研究的FGFR4抑制剂共有13款。看似在研竞品诸多,实际上FGFR4小分子抑制剂仅剩下3个临床在研,如诺华的roblitinib和Incyte的INCB62079早就主动终止了开发,侧面说明该靶点药物极高的研发门槛。

但凭借差异化创新实力以及稳步的研发推进,和誉医药旗下重磅在研品种FGFR4抑制剂Irpagratinib(ABSK011)研发进度已跃居全球前列。其在晚期肝细胞癌(HCC)患者的首次人体试验临床数据显示,BID队列在经治的FGF19过表达的HCC患者中ORR达到了40.7%,且没有出现发生频率超过10%的三级以上不良事件。

相较之下,国内标准二线抗血管靶向药物瑞戈非尼和阿帕替尼的ORR仅为11%,免疫治疗药物帕博利珠单抗、卡瑞利珠单抗和替雷利珠单抗的ORR也分别仅为13%、15%和13%。可见治疗效果更佳的ABSK011未来有望打破肝癌二线治疗僵局。除此之外,2023年和誉医药还有多款具备差异化创新优势的产品取得显著的研发进展。

综上所述,当前关键管线研发与全球商业化进程的快速顺利推进,正在让和誉医药的内在价值得以不断释放。而在强劲现金流支撑下,凭借深耕差异化创新研发的雄厚实力,和誉显然将有更强的成长确定性和更高的估值天花板。

扫码下载智通APP

扫码下载智通APP