同期吨利翻两番 “政府发糖”下玖龙纸业(02689)18年腾飞依旧?

本文来自东吴证券的研报《玖龙纸业:17年下半年吨利大幅提升,调高18年盈利预期》,作者为分析师史凡可,马莉。

智通财经APP获悉,东吴证券发布研报对玖龙纸业(02689)17/18财年中报业绩做了解读。机构认为公司作为箱板纸行业龙头,产业链布局完善,18年受益于行业景气及环保新政盈利将持续具有向上弹性。因此,给予公司“增持”评级。

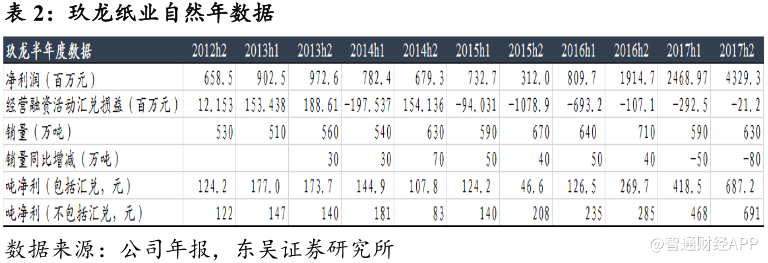

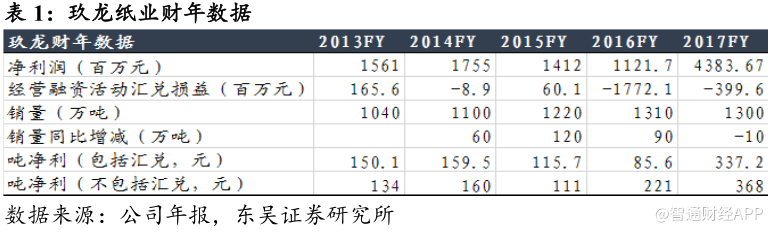

根据业绩显示,玖龙纸业17/18财年中报(2017.7.1-2018.12.31)期内实现营业收入256.49亿(+34.1%),归母净利润43.29亿,剔除汇兑亏损(2120万元)造纸净利润约43.5亿(+117.3%),同期销量630万吨(综合-10.7%,其中灰底白板-15.3%),剔除汇兑亏损平均吨净利在690元/吨,较16年同期吨净利285元/吨实现了大幅增长。分红方面考虑到持续的产能扩张需求,报告期内股利支付率为10.8%。

纸价高位+成本优势,盈利水平创五年新高

报告期内,受到下半年箱板系进入需求旺季、成本端废纸进口量趋紧推升国废价格抬升的影响,废纸系纸价17下半年大幅走高且波动剧烈,箱板平均价格由4283元/吨升至4950元/吨(高点达6250元/吨);瓦楞平均价格由3780元/吨升至4088元/吨(高点达5475元/吨)。综合来看,公司销售额的上涨主要得益于纸价的大幅增长所致。

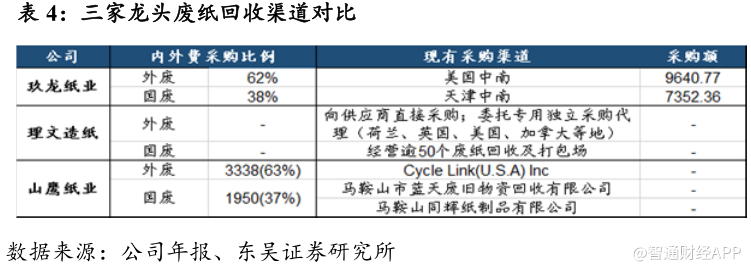

成本角度来看,玖龙身为行业的绝对龙头,坐拥较高的废纸进口配额(17年获批废纸进口配额847万吨、占比总行业的27%)及稳定的废纸回收渠道(美国中南和天津中南),充分受益于行业内外废剪刀差红利,叠加具有自备电厂、配套港口等全方位配套设施,成本优势凸显,吨盈利水平创五年历史新高,毛利率高达24.5%。

控量保价销量小幅缩减,产能持续进行扩张

报告期内,公司的销量630万吨同比下降80万吨,但结合公司同期成品库存情况(库存天数由6天升至27天),我们判断销量下滑的主要原因在于公司执行了控量保价的具体策略。期间公司的产能持续扩张,越南基地的35万吨卡纸产能已于8月1日投产,设计产能合计截至17年底达到1405万吨(卡纸、高强瓦楞芯纸、涂布灰底白板纸及环保型文化用纸分别为每年760万吨、340万吨、260万吨及45万吨)。

此外公司公告新增产能规划,其中140万吨(泉州35万吨、重庆55万吨、河北50万吨)将于2018年底之前、185万吨(沈阳60万吨、东莞60万吨、泉州65万吨)将于2019年6月底之前投产。预计18/19财年公司规划产能将达到1735万吨,龙头地位巩固。

财务费用率下降,汇兑亏损缩窄

报告期内,公司三费率合计6.05%(-2.35pct),其中销售费用率1.95%(-0.66pct)、管理费用率2.17%(-0.62pct)、财务费用率1.92%(-1.08pct)。其中,财务费用总额4.92亿元,下滑明显则主要基于负债减轻(附带贷款成本减少人民币2120万元)、票据贴现费用减少约人民币3690万元、及资本化利息增加人民币1710万元相关。

汇兑方面,公司本期经营及融资活动的汇兑亏损总额(扣除税项)同比大幅缩减约为人民币2120万元,而去年同期则为人民币8750万元。在行业毛利率高位,费用率及汇兑亏损同比缩减的情况下,公司吨净利同比大幅提升:(扣除汇兑亏损)691元/吨,同比285元/吨大幅提升。

资产负债率修复,经营性现金流向好

截至报告期末,受益于行业盈利水平提升公司经营性现金流情况向好,下半年公司经营活动产生现金流净额40.74亿元,较去年同期的35.28亿元同比增加15.49%。在经营性现金流表现较好的情况下,公司债务压力减轻,资产负债率同比下降2.8个百分点至53.06%。

公司下半年库存商品及原材料较期初有所增加,期末库存为62.26亿元(期初余额为46.79亿元),占期末总资产比例为8.80%(较期初的7.07%增加1.73个百分点);公司物业、厂房及设备添置22.28亿元,投入较期初增长17.27%。

废纸进口政策持续收紧,龙头明显受益

废纸是玖龙主要产品箱板、瓦楞、白板的主要原材料,成本占比约在70%左右。随着环保管控趋严,17年以来限制废纸进口的相关政策密集出台,导致17年同期废纸进口总额仅2572万吨,同比下滑近10%。18年在废纸总量持续减少且进口废纸标准大幅提升的背景下:未分类废纸禁止进口(18年1月1日起)、进口废纸含杂率不高于0.5%(18年3月1日起),内外废剪刀差预期将持续扩大(当前约为1000元/吨)。玖龙作为行业的绝对龙头,在进口废纸配额方面持续获“政府发糖”(18年获批废纸配额168万吨、占比总配额发放31%)且无论在美国和国内都拥有相对稳定的废纸回收渠道,明显将受益于废纸新政!

盈利预测及投资建议

公司作为箱板纸行业龙头,产业链布局完善,18年受益于行业景气及环保新政盈利将持续具有向上弹性,我们预计公司17/18、18/19财年归母净利润75亿(假设18年上半年销量600万吨、吨利润530元/吨)、83亿,同比增长72%、10%,对应PE为6.97/6.33倍,给予公司“增持”评级。

风险提示

环保督查力度低于预期、旺季需求低于预期。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP