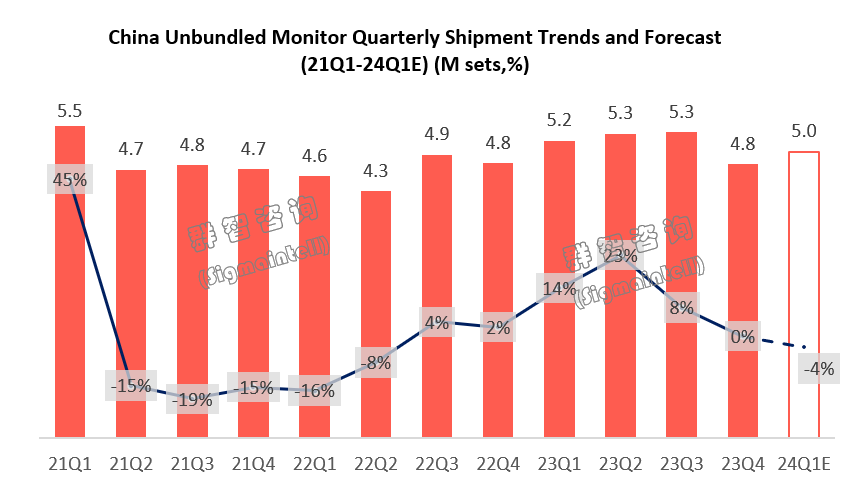

群智咨询:预计Q1中国独立显示器市场出货量约500万台 同比下滑3.8% 环比回升4%

智通财经APP获悉,根据对1~2月份中国独立显示器整机市场出货规模走势的监测数据,群智咨询预计,2024年一季度中国独立显示器市场出货量约500万台,同比下滑3.8%,环比小幅回升4%,呈现平淡开局。

平淡的“开门红”作为中国市场研究的指南针,指出了2024年中国独立显示器市场所面临的新变化与挑战:

1.成本上行压力加大,低价竞争策略面临调整

回顾2023年中国独立显示器市场的增长动力,面板及半导体器件成本在2022年的深度下行乃是重要基石。受益于成本下行,低价竞争成为了2023年中国市场竞争的主要策略,推动着市场朝着以价换量的逻辑发展。但自2023年底开始,显示器面板及相关半导体器件的成本已在酝酿上涨之势,且此轮上涨的涨幅预期相比2023年的情况更为强烈。成本上行压力加大,通过供应链传导至市场各方主体,调整低价竞争策略已成为潜在共识。

2.需求面未有明显起色,渠道库存压力加大

2024年中国独立显示器市场的渠道基础同样与2023年开年时具有差异性。不同于去年同期低库存的状态,由于2023年连续三个季度的高位出货,2023年第四季中国独立显示器市场的渠道压力已经明显加大。为此,头部品牌不得不通过相对极端的方式进行出货调节,从而导致2023年第四季出货规模环比大幅下滑至480万台左右。

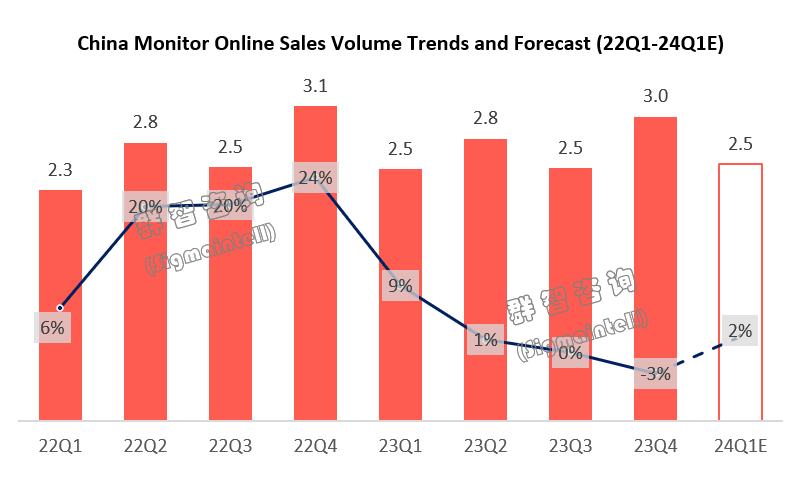

渠道库存压力加大,一方面是来源于积极的出货竞争策略,另一方面也跟中国显示器市场的需求基本面未有明显起色有关。群智咨询(Sigmaintell)数据显示,2023年中国显示器零售需求表现乏力,线上市场同比仅微增1%。而线下DIY市场除了网咖部分具有换机需求以外,也难看到需求提振的空间。因此,出货与需求之间的不平衡关系导致了2024年市场开局的渠道高库存隐患。

3.市场规模具有瓶颈效应,品牌格局再平衡化

群智咨询(Sigmaintell)认为,中国独立显示器市场具有一定的市场规模瓶颈,以两百万台市场规模为分水岭,品牌的渠道结构、产品策略以及供应链结构将面临重要挑战。当前中国独立显示器市场的年度总规模约为2000万台,其中主力电商平台所代表的线上市场约占1000万台,以DIY市场为代表的线下市场也占据约1000万台。

当某个品牌要突破两百万台的市场规模,就需要在单一渠道占据20%以上的份额,或者在线下与线上的份额平均能达10%。考虑线下DIY市场的份额高集中度,以及线上零售市场的激烈竞争态势,TPV系以外的品牌要突破两百万台的市场瓶颈是非常困难的。2023年,惠科(HKC)通过补全线上市场的渠道及产品短板,实现市场规模从173万台往238万台的跨越。展望2024年的市场竞争格局,目前还很难看到其他品牌具备类似能力实现新一轮的瓶颈突破。因此,中国独立显示器市场的竞争格局将呈现新一轮的再平衡化。由于竞争格局的再平衡,品牌之间的出货竞赛也将随之平息,市场重新回归理性。

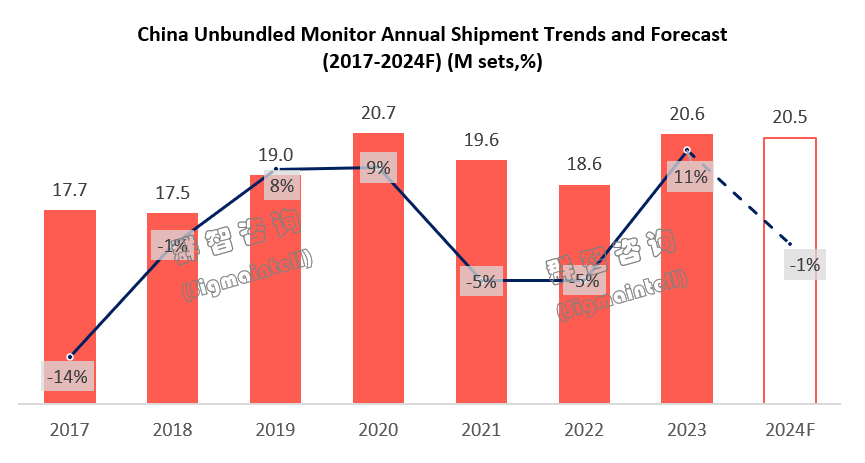

据此,群智咨询(Sigmaintell)认为,2024年中国独立显示器市场将从破局期转变为再平衡期,当前市场的发展基调也将从积极竞争转向相互制衡。受此影响,2024年中国独立显示器的出货规模预计约为2050万台,同比小幅下滑约1%。

竞争格局篇:成本“天平”迎来调整,品牌版图再平衡

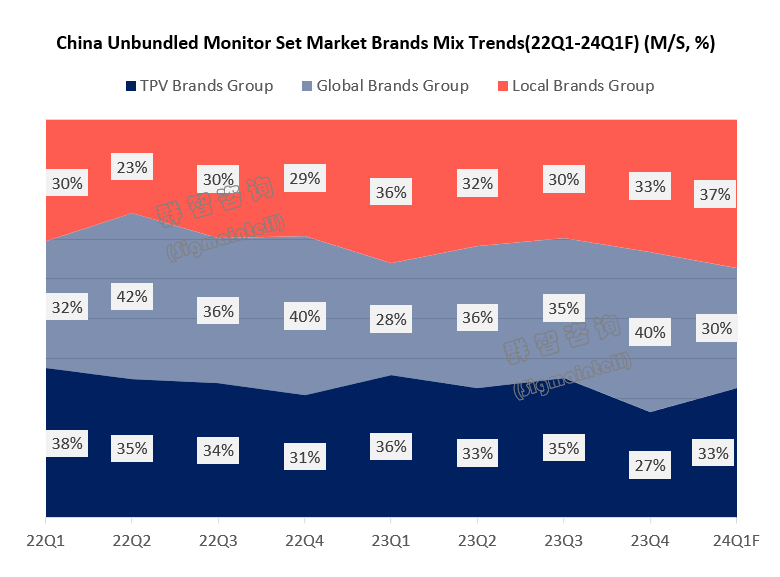

2023年中国独立显示器市场发展的核心思路为“市场下沉”。与之相应的,品牌竞争格局也呈现出“本土化”和“去中心化”的特点。本土品牌凭借灵活的供应链特点、成本下行期OC面板资源的成本优势以及极致化的产品性价比策略,向国际品牌群攫取了更多的市场份额。但展望2024年显示器核心器件的成本趋势,尤其是显示器面板的成本趋势,群智咨询(Sigmainell)认为,此轮成本上行对于国际品牌群与本土品牌群的影响具有差异性。这将影响今年中国独立显示器品牌格局的演变趋势。

1.成本“天平”再调节,本土品牌群的低成本优势或被削弱

由于显示器OC面板在获利性方面表现更差,且受TV面板价格传导影响更强,受此特点影响,在此轮成本上行期,群智咨询(Sigmaintell)预计,今年显示器OC产品的成本波动幅度预计会明显高于模组产品。而本土品牌群整体上是以采购OC产品形态为主,国际品牌群则以采购模组产品形态为主。这意味着,国际品牌群在此轮成本上行期所面临的成本压力将小于本土品牌群。因此,由于上述成本“天平”的再度调整,2024年本土品牌群的低成本优势将被削弱,从而促使其调整产品及出货策略,缓解中国独立显示器市场过度的价格竞争态势,以及国际品牌群的份额萎缩趋势。

上述变化在2024年一季度的市场竞争格局已初见端倪。群智咨询(Sigmaintell)数据显示,今年一季度,国际品牌群在中国独立显示器市场的份额表现呈同比提升趋势,较去年同期增长约两个百分点。与此同时,TPV系与本土其他品牌之间的竞争仍有延续之势。整体来看,国际品牌群与本土品牌群之间的份额从深度调整正逐渐转为相互制衡。

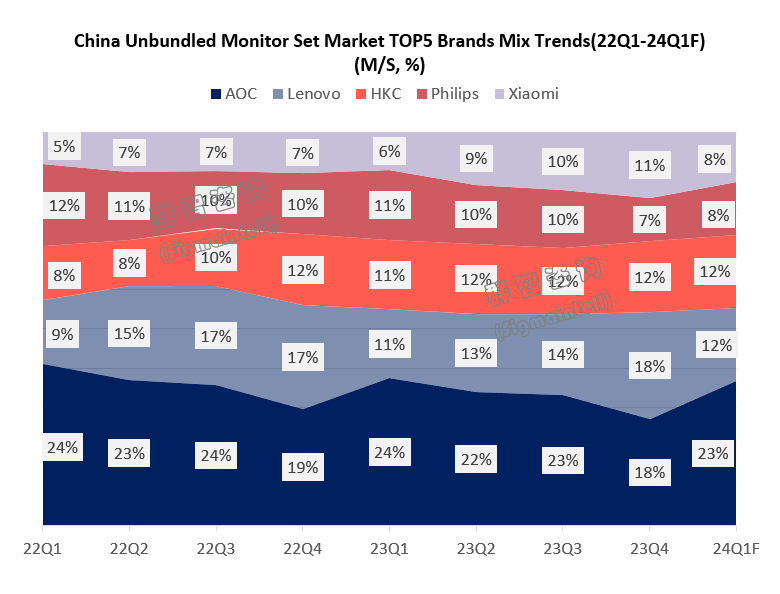

2.规模瓶颈效应凸显,五强格局趋于稳定

在经历了2023年的市场深度调整之后,中国独立显示器市场品牌五强格局发生了变化,主要表现为:HKC突破两百万台的规模瓶颈,取代Philips,跃居市场第三;小米将单一化渠道优势发挥至极致,市场规模逼近两百万台,逐渐向Philips看齐。展望2024年的主力品牌竞争格局,如前文所述,市场规模的瓶颈效应将凸显,群智咨询(Sigmaintell)认为,中国独立显示器市场的五强格局将趋于稳定。此种特点同样在今年一季度的市场开局中得以体现。如下图所示,头部三强(AOC/Lenovo/HKC)的市场份额稳定在10%以上。Philips和Xiaomi紧随其后,市场份额在接近10%的边缘徘徊。

区分来看:

AOC:头部地位稳固,具有稳健的显示器业务操盘能力。一季度AOC的出货计划约为116万台,展现出一贯的“开门红“姿态。为此,AOC去年四季度出货节奏显着调整,充分备战第一季度开门红。其一季度表现将与上一季度形成鲜明对比,预计出货环比增长38%。考虑去年一季度AOC的出货基数影响,今年一季度出货同比下降约7%。但需要看到的是,其市场份额仍占据23%的高位。

联想(00992):在其品牌群共同努力下,联想去年四季度突破至中国独立显示器出货第一位置。但考虑到其一季度的出货节奏调整,预计一季度出货环比收缩30%,同比增长2%。

惠科(HKC):受成本上行压力、渠道库存变化趋势、集团盈利诉求以及规模瓶颈效应等多重因素影响,2024年计划采取理性出货策略。基于此种相对理性和审慎的态度,其今年上半年的表现也将呈现出同比微增的趋势,预计一季度出货环比增长5%,同比微增1%。

飞利浦(PHG.US):受到利润诉求的牵制、组织架构的调整和产品竞争力问题影响,去年四季度表现相对疲软,出货表现未能达到预期。因此Philips相应地调整了一季度出货计划,且在目标制定上更为审慎,预计一季度出货环比增长23%,同比下滑29%。

小米(01810):小米在中国独立显示器市场侧重线上零售市场,凭借极致性价比的产品策略和灵活的供应链特点,将自身的出货表现推至单一渠道下的规模极致。考虑小米在渠道布局上的特点,预计短期内会面临市场规模瓶颈问题,今年出货增速将减缓。但由于其去年一季度的出货基数较低,预计小米一季度环比收缩23%,同比积极增长26%,市场份额稳定在8%左右。

渠道特点篇:传统线上市场触及 “天花板效应”,销量维持高位稳定

随着近两年线上市场整体规模连攀新高,且渠道占比持续增长,线上市场的“天花板效应”将逐渐显现。2023年下半年线上市场已经表现出销量增势减缓的趋势,四季度线上市场总销量约为300万台,同比微幅收缩。线上市场的竞争重点即将迎来“量”到“额”的转变,营业额指标的重要性将更加凸显,产品结构持续升级为大势所趋。因此,群智咨询(Sigmaintell)预计,2024年一季度线上市场销量在250万台左右,同比持平,环比周期性回落。

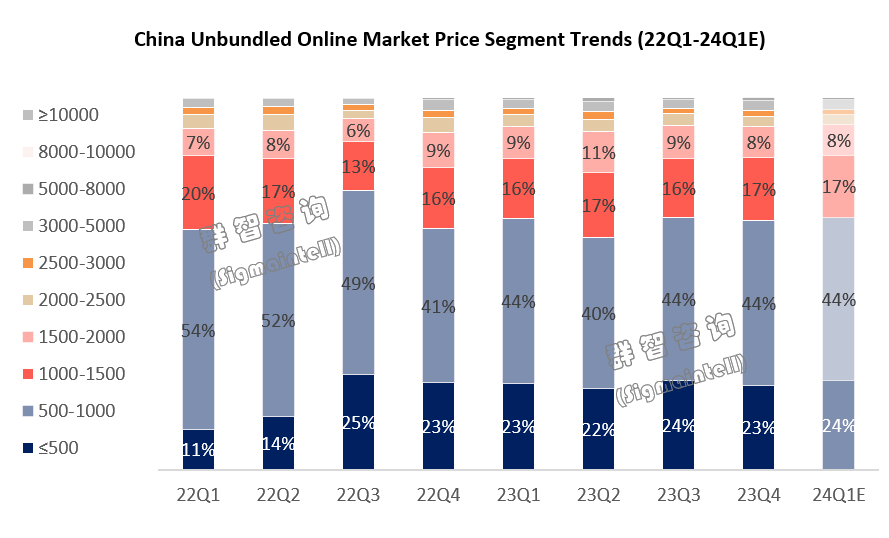

在2023年中国独立显示器市场下沉的特点中,线上市场表现尤其明显。千元以下市场份额达到7成左右,其中500元以下市场份额占比接近25%,中端市场价格段由1500-2000元下沉至1000-1500元,但值得注意的是高端显示器(≥3000元)的市场份额仍保持稳定。

线上市场的下沉趋势主要集中在主流及中高端显示器产品中,更多的是来自于本土品牌在产品结构升级的大势之下,通过QHD对FHD的取代,通过23.8英寸对更小尺寸的取代,通过高性价比高刷机型对通用办公机型的取代完成。在高端显示器竞争中仍然以一线品牌为主,由于高端用户对品牌价值与产品品质有着更高的要求,一线品牌在高端显示器市场仍占据着有利地位。

技术趋势篇:Mini LED / OLED短期内有望呈现双线发展

OLED与MiniLED均定位在高端显示器市场,两者的竞争分野之势已经开始显现。

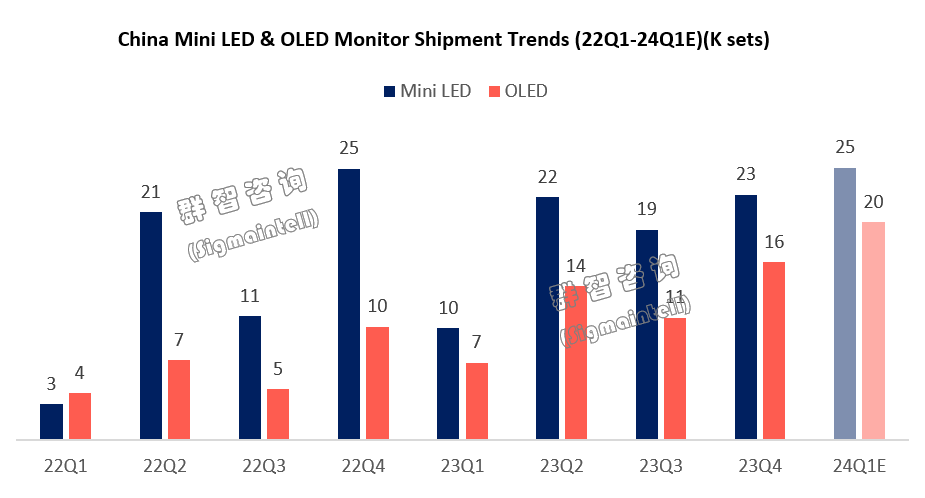

中国OLED显示器自2022年开始发展,目前市场体量仍旧较小,品牌参与主体更多集中在一线品牌群中,目前以三星、飞利浦、华硕等为主,季均出货在10K左右。2024年,随着OLED产品的推陈出新,以及主力品牌在高端电竞产品线的积极导入,OLED在中国市场将持续积极增长。群智咨询(Sigmaintell)预计,一季度OLED显示器整机出货约20K,其中电竞OLED出货占比在7成左右。全年来看,OLED显示器的出货规模约为10万台,同比增长近一倍。展望未来,2026~2027年伴随高世代OLED新产线的陆续量产以及现有高世代OLED产线的折旧趋于完成,预计大尺寸OLED产能会更积极地向显示器应用释放,OLED显示器的供应成本也将得到明显改善,从而有助于OLED在全球及中国高端显示器市场崛起。

相较于OLED在全球范围内的一致性增长步伐,MiniLED在中国与全球市场维度或将呈现差异性表现。从全球角度来看,由于Mini LED存在技术路线分歧所造成的标准化不足问题,消费者对MiniLED的技术认知存在一定的障碍,从而导致主力品牌的MiniLED出货表现难以提升。进而影响了主力品牌对于未来MiniLED显示器技术的积极性,限制了MiniLED显示器在全球范围内的成长步伐。但在中国区则是另外一种情况。中国Mini LED显示器市场有着更多的本土品牌参与,本土品牌群更倾向于布局低分区低成本的产品,通过打造高性价比的MiniLED产品与主力品牌的中高端LCD产品进行竞争。因此,中国MiniLED显示器市场将具备中长期的持续增长能力。群智咨询(Sigmaintell)预计,一季度Mini LED出货约25K,实现同环比双增长。从全年来看,MiniLED显示器的出货规模预计将达11万台,渗透率提升至0.5%。

扫码下载智通APP

扫码下载智通APP