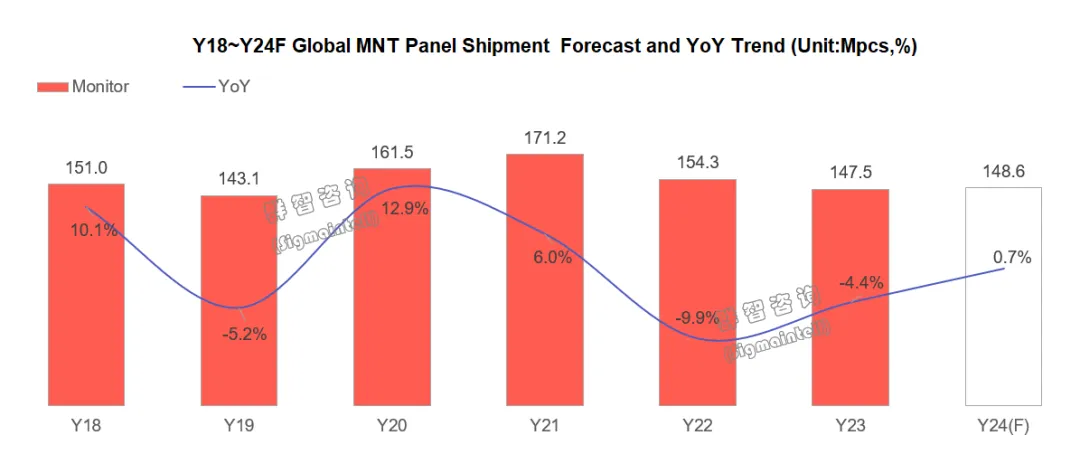

群智咨询:预计2024年全球显示器面板出货达1.49亿片 同比微增0.7%

智通财经APP获悉,群智咨询发文称,2024年全球显示器面板产业面临的挑战依然存在。一方面,宏观经济环境的不确定性将继续影响市场需求。全球经济增长的放缓及地缘政治风险的增加,都可能对显示器面板产业带来负面影响。另一方面,需求结构的变化也给产业带来了新的挑战。商用需求的复苏具备不确定性,而消费需求在一定程度上已经提前透支,这将对未来市场的增长带来压力。群智咨询的统计数据显示,受益于面板库存的优化,2024年全球显示器面板出货预计达1.49亿片,同比仅微幅增长0.7%。

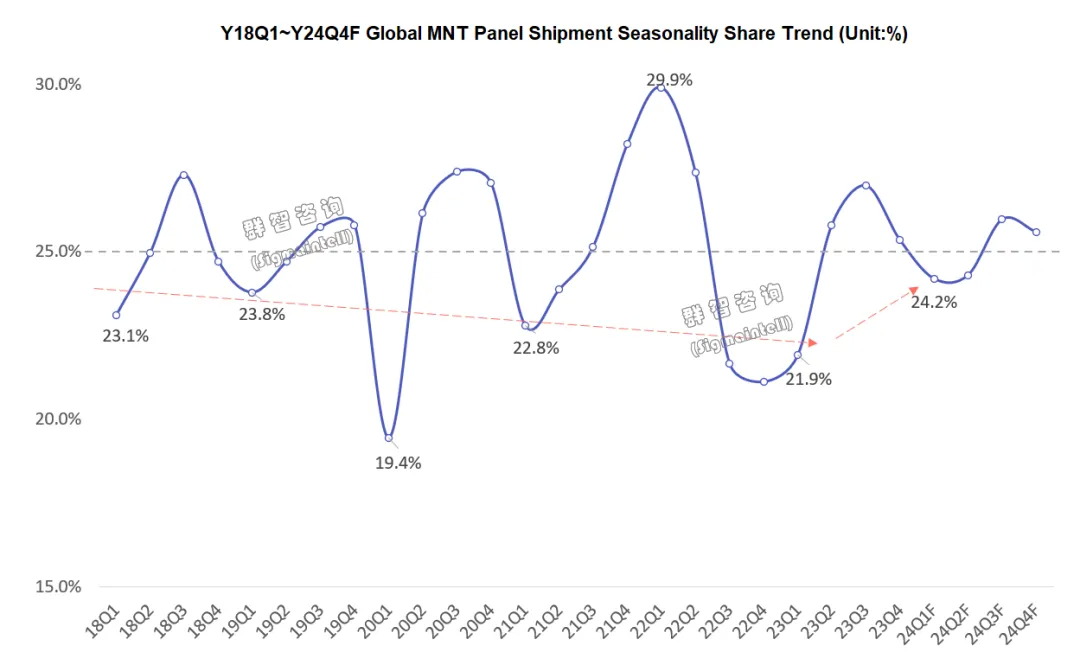

显示产业的备货通常具有一定的季节性特征。由于春节等节假日的影响,一季度往往是企业和消费者进行库存调整和采购计划调整的时期,为传统的采购淡季。然而,今年在供应受限、航运时长增加、面板价格上涨等多重因素影响下,多数品牌已策略性增加一季度显示器面板需求,Q1出货规模明显高于预期,占全年出货比例约24.2%,一改往日“传统淡季”形象。二季度供应状态将进一步受限,出货规模增量有限。整体来看,2024年显示器面板出货总量虽复苏力度有限,但面板需求的季节指数调整加快。

面板供应:控产已成常态,Monitor供应优先级处于劣势

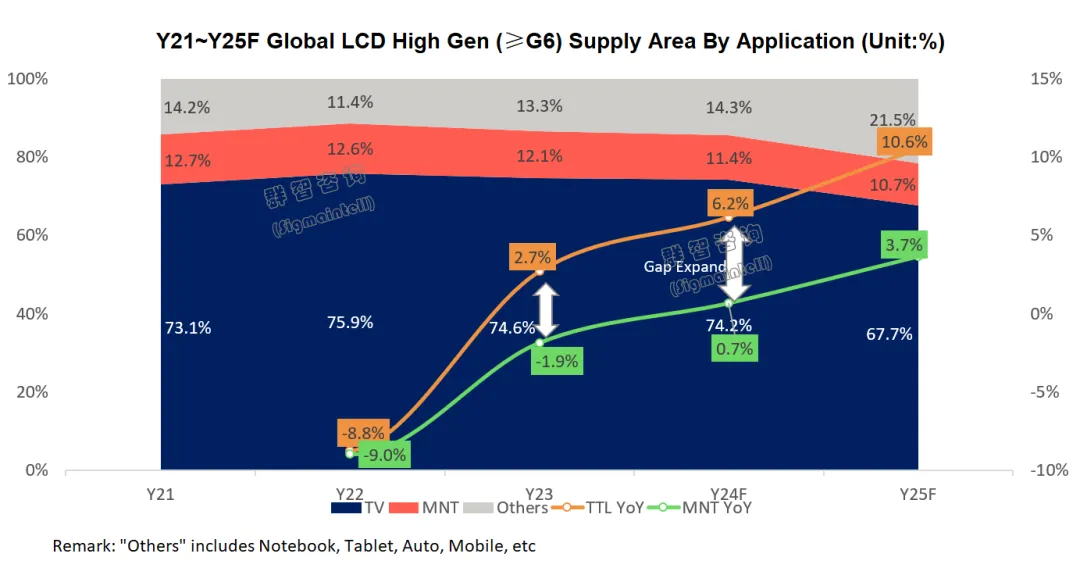

近年来,随着高世代线产能的持续扩张,显示产业供应变得相当充足。然而,市场需求的下滑和盈利的压力使得面板厂不得不调整策略,加大控产力度以应对市场剧烈变化。而大尺寸应用是产能去化最有效的途径,同时为改善盈利状态,大尺寸应用上控产力度尤其明显。在小尺寸应用领域,如笔电、平板、车载、手机等,随着技术的不断进步和需求的多样化,对显示面板的要求也越来越高。为了优化成本和产品结构,小尺寸应用产能正逐渐向高世代线转移。

根据群智咨询面板产能数据库追踪,全球中高世代线(≥G6)LCD产能面积分配中,小尺寸应用(others)面积占比正持续增长,大尺寸应用(TV、Monitor)产能面积占比正逐渐收缩。在大尺寸应用控产下,2023年TV面板价格已上涨至盈利水平以上。展望2024年,预计全球LCD供应面积(≥G6)同比增长6.2%,但Monitor应用产能面积预计仅同比增长0.7%,总产能面积变化与Monitor单一应用面积变化之间的差距正持续放大,“控产涨价”的策略正逐渐传导至Monitor应用。

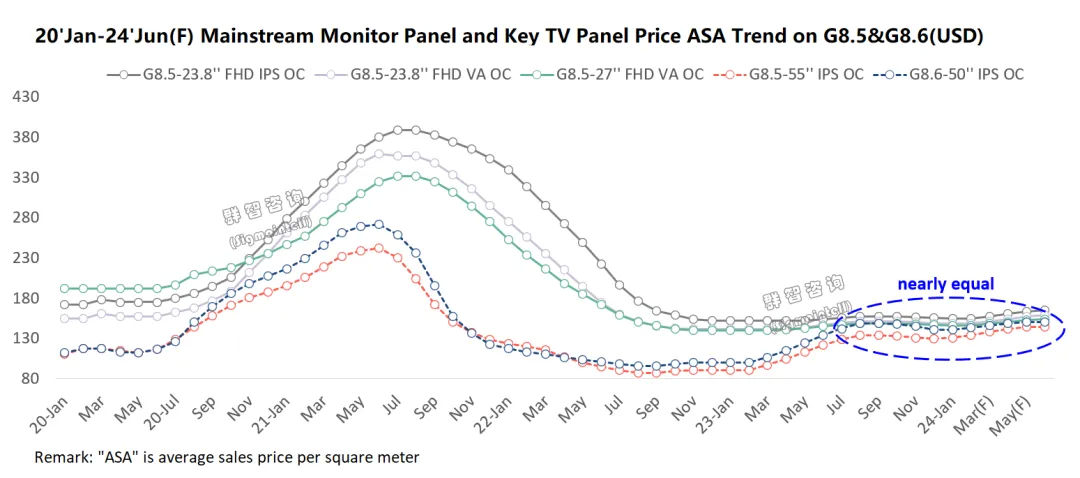

以G8.5&G8.6 LCD产线来看,由于单基板Monitor的综合成本明显高于TV,为了确保适当的利润空间,Monitor的ASA(average sales price per square meter)往往明显高于TV ASA。群智咨询面板营收分析数据库显示,2022年1月G8.5 23.8"FHD IPS OC ASA约为55"UHD OC的2.8倍。然而,随着2023年两者价格差异逐渐缩小,ASA差异已缩小至1.2倍左右。这一变化表明,Monitor应用不仅面临着整体市场的压力,也受到了来自内部应用别的压力。在持续控产背景下,面板厂商为应对市场变化、提高盈利能力,对不同应用领域的产能分配进行了大幅调整。由于Monitor应用在营收上失去优势,而盈利上亏损,其产能分配优先级已明显落后于TV。

面板价格:2024年Monitor面板价格波动扩大 将推动终端市场走出“价格战”

进入2024年,迫切改善Monitor的盈利状况已成为面板厂商的共识。这一共识的形成,既是对当前市场形势的深刻认识,也是对未来发展趋势的精准把握。从市场供应端来看,在有限的产能资源下,Monitor产能分配逐渐受到挤压,这使得Monitor市场逐渐向供方倾斜,市场供应逐渐偏紧。因此,面板价格上涨已成为大势所趋。同时,面板厂商的关注点不仅仅聚焦在短期面板价格上涨趋势上,更加关注的是如何实现Monitor全年盈利目标,以及如何确保产业的长期健康发展。

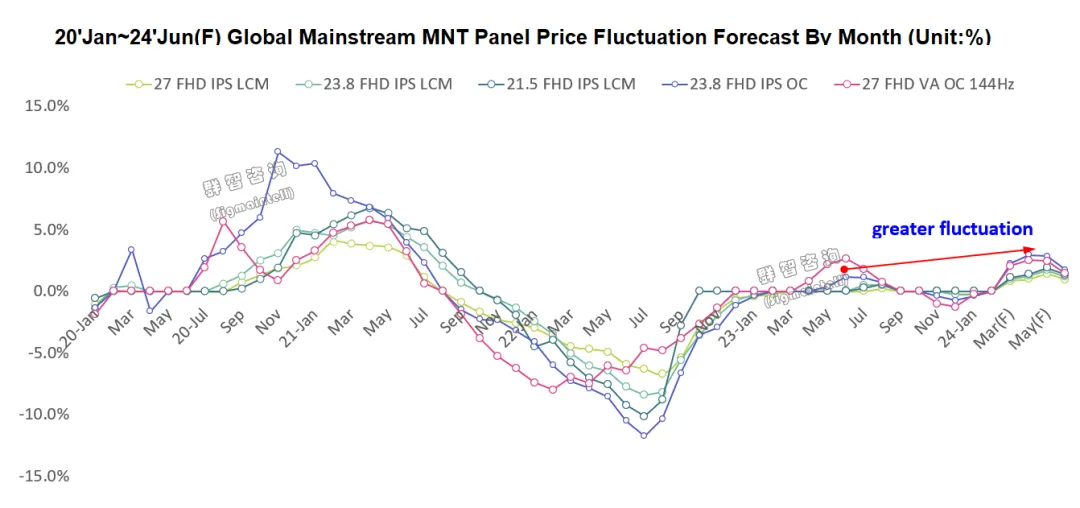

群智咨询面板价格监测数据库显示,2023年Monitor面板价格波动明显弱于TV,但今年这一变化趋势将发生明显变化。在面板厂商价格策略驱动下,预计2024年Monitor面板价格波动将明显扩大。

Monitor面板价格的上涨,这不仅有助于改善面板厂商的利润状态,也有助于减缓显示器终端市场的价格战。毫无疑问,短期内价格上涨会加大品牌的成本压力,但长期来看,走出价格战可推动终端市场的品牌价值回归,提升产业链各个环节的技术创新活力,最终提高整个产业链可持续发展能力,对面板厂商、品牌无疑是双赢的选择。

扫码下载智通APP

扫码下载智通APP