嫌美股太贵?手握1680亿美元巨额现金,“股神”巴菲特迟迟不愿入场

智通财经APP获悉,自1960年代中期以来,标普500指数的总回报率约为34,200%,而“股神”沃伦·巴菲特自担任伯克希尔哈撒韦公司(BRK.A.US,BRK.B.US)首席执行官以来,该公司的A类股票累计涨幅达到了惊人的5,074,030%。

他和投资团队通常会寻找那些提供持续竞争优势、拥有坚如磐石的管理团队的企业。由于巴菲特在资金管理方面取得的巨大成功,专业投资者和普通投资者都倾向于参考他的投资策略。投资者可以通过伯克希尔哈撒韦向美国证券交易委员会(SEC)提交的季度持仓报告(13F)来了解巴菲特的买卖情况。

但有的时候,没有采取行动才是最能说明问题的。

手握1680亿美元现金

大约一个月前,伯克希尔哈撒韦布了2023年第四季度业绩。该公司Q4营业利润较上年同期增长约65亿美元,至374亿美元。虽然伯克希尔哈撒韦最为人所知的可能是其价值3760亿美元的投资组合,其中包括45只股票和两只指数基金,但该公司还拥有大约50家企业的股权,如保险公司GEICO和铁路公司BNSF。

值得注意的是,在过去的五个季度(从2022年10月1日开始)中,巴菲特和他的投资“副手”泰德·韦施勒和托德·库姆斯一直是股票的净卖家。换句话说,在过去15个月里,他们卖出的股票超过了买入的股票,总计接近390亿美元。

从经营中获得正现金流,再加上一直是股票的净卖家,伯克希尔哈撒韦公司的现金储备膨胀至1676亿美元的历史最高水平。

一般来说,手头拥有大量现金,为大多数企业提供了在创新、资本回报和收购方面令人羡慕的财务灵活性。

但伯克希尔哈撒韦公司并不是一家普通的公司。几十年来,巴菲特和他的团队一直指望用伯克希尔的资本来补充营业利润的增长,并推动投资收益。简而言之,快速增长的现金储备表明,巴菲特没有找到任何值得投资的公司。他不愿将公司的资本投入使用,这是一个无声的警告,投资者不应忽视。

美股估值处于历史高位

尽管巴菲特声称永远不会做空美国,但伯克希尔不断增长的现金储备表明,如果估值不合适,他也不会押注股票。

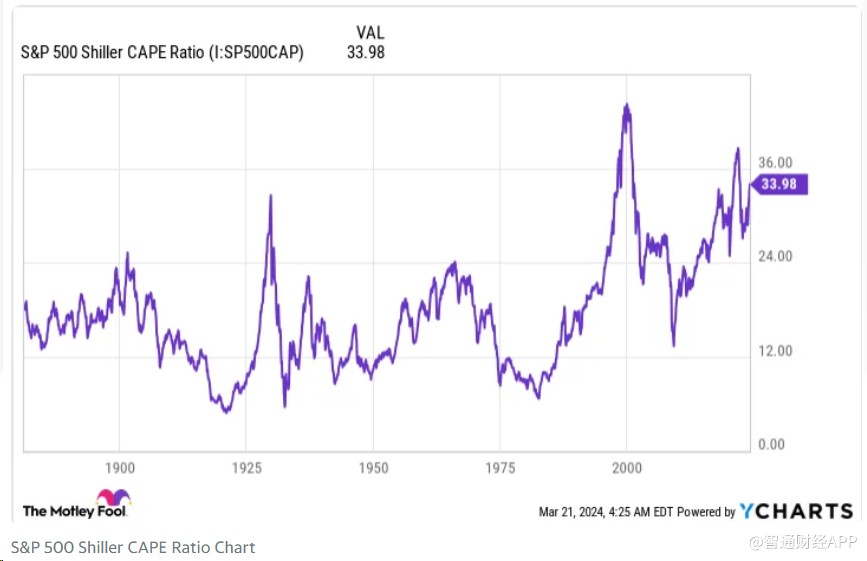

虽然华尔街不乏分析估值的方法,但标普500指数的席勒市盈率(P/E),也被称为周期调整市盈率(CAPE),是最好的方法之一。

席勒市盈率不像传统市盈率那样使用过去12个月的收益,而是基于过去10年经通胀调整后的平均收益。经通胀调整后的收益剔除了可能影响传统估值分析的一次性事件,如新冠疫情。

回溯至1871年,标普500指数的席勒市盈率平均为17.1倍,不算高。截至2024年3月20日收盘,标普500指数的席勒市盈率略低于35倍。这是牛市期间最高的倍数之一。

纵观历史,每当席勒市盈率超过30倍并长时间保持这一水平时,股市面临下跌风险。自1871年起,道琼斯工业平均指数或标普500指数曾出现过五次这样的情况,最终股市都下跌了20%至89%。

不过,席勒市盈率并不是一个择时工具。例如,1997年至2001年间,该指标有4年时间保持在30以上,之后互联网泡沫重创了估值较高的成长型股票。现在席勒市盈率接近35并不意味着股市很快就会出现下跌。但历史确实表明,熊市终将到来。

巴菲特在最近致股东的年度信中表示:“不管出于什么原因,现在的市场表现出比我年轻时更像赌场的行为。”一位著名投资者将股市形容为“赌场”,这表明目前很难找到价值。

耐心和远见永远胜过市场时机

尽管巴菲特对华尔街的“赌场”特征直言不讳,但他曾多次明确表示永远不会做空美国。巴菲特比大多数投资者更明白,耐心和远见远比试图把握股票的短期走势重要得多。

例如,经济放缓和衰退是经济周期的正常组成部分。自第二次世界大战结束以来,美国经历了12次经济衰退,其中9次在不到一年的时间里就得到解决。其余3次均未超过18个月。相比之下,大多数增长期都能持续数年,有2次增长时间超过了10年大关。

这种经济扩张和衰退持续时间的不平衡在股市上也很明显。虽然股市不能反映美国经济的表现,但企业盈利通常会随着经济的健康状况而起伏。

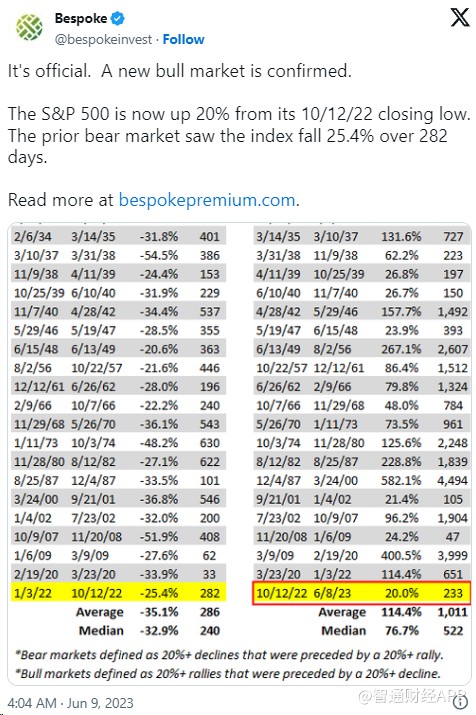

Bespoke的数据显示,熊市平均持续286个日历日,约为9.5个月。另一方面,在过去94年里,典型的牛市持续了1,011个日历日,大约是熊市平均时间的3.5倍。事实上,在Bespoke研究的27次牛市中,有13次的持续时间比最长的熊市还要长。

The Motley Fool分析师Sean Williams认为,巴菲特不断增长的现金储备明确但无声地承认,他和他的团队都没有看到太多价值。但这并不意味着巴菲特放弃了给他和股东带来巨大财富的美国股市。

半个多世纪以来,巴菲特一直利用伯克希尔的资金,以低廉的价格收购优质企业。虽然没有人知道巴菲特什么时候会再次出手,但可以肯定的是,在未来的某个时候,伯克希尔1680亿美元现金储备中的相当一部分将会投入使用。

扫码下载智通APP

扫码下载智通APP