美国商业地产复苏困难重重 总体价值较22年峰值下跌21%

受经济复苏、通胀缓解和2024年降息预期的推动,美国股市有望在第一季度创下五年来的最佳表现。

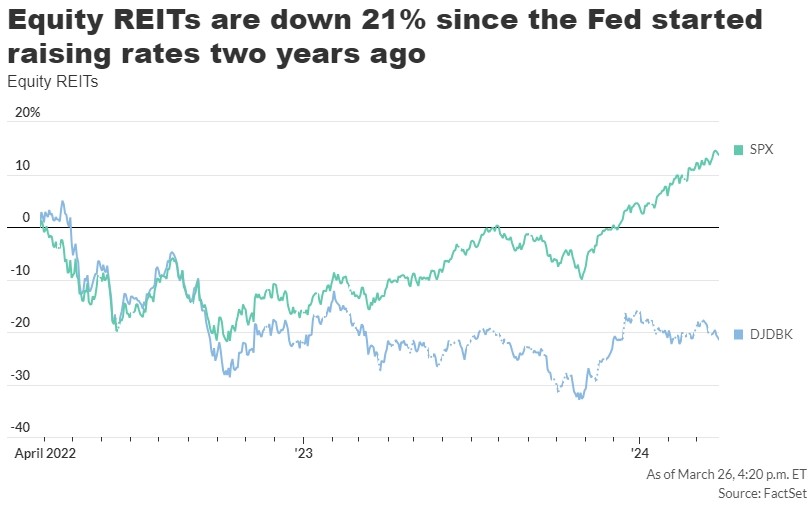

而商业地产的反弹却远没有那么惊人。智通财经APP获悉,根据Green Street的数据,尽管在美联储开始将短期利率从接近零的水平上调两年后出现了企稳迹象,总体房地产价值估计仍比2022年3月的峰值下降了21%。

近几个月,融资从华尔街流向顶级房东变得更加顺畅,即使对许多借款人来说,信贷仍然更昂贵、更难以获得。然而,商业地产复苏还有多远,以及这种复苏可能采取什么路径,这似乎还不清楚。

First American Financial Corp.的高级商业地产经济学家Xander Snyder表示:“今天有一个强有力的论点认为,公共市场将引领私人市场。”他指出自10月低点以来公共市场的反弹迹象。

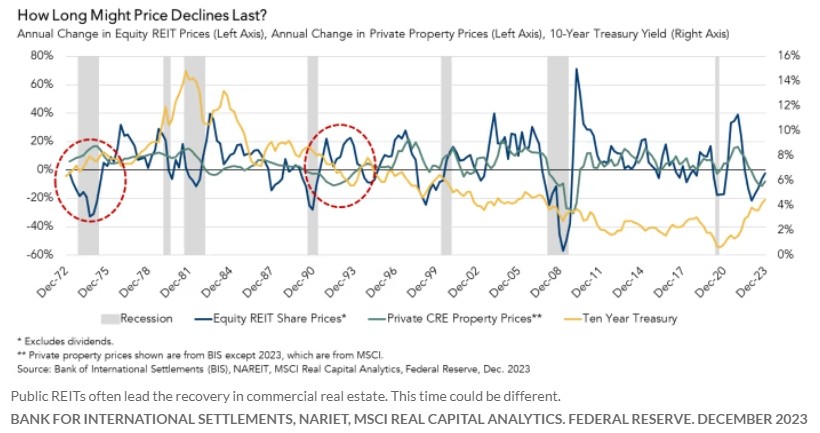

房地产投资信托基金(REITs)在过去50年中的大部分时间里一直引领着市场从底部反弹——但并非总是如此。在1970年代,当通胀加剧时,公共市场表现不佳,而私人商业地产价格上涨。但在1990年代初,紧随储蓄贷款危机之后,公共市场价格带头高涨。

在利率走高的背景下,房东们一直面临着债务到期的问题,基准10年期美债收益率已脱离10月份5%的峰值,但仍高于4.2%。

Snyder表示,商业地产价格下降了大约五到六个季度后,买家和卖家在价格上仍存在分歧。他称:“这种差距在2023年有所缩小,但仍然存在,”他预测,在更多共识形成之前可能还有15%的距离。

寻找底部

更艰难的时刻可能还在后头,尤其是在遭受重创的写字楼行业。

惠誉评级表示,预计2024年,华尔街商业抵押支持证券市场的办公室违约率将从2月的3.6%翻倍超过到8.1%,并在明年触及9.9%,超过2008-09年全球金融危机后的水平。

投资者一直在调整对今年利率降低次数的预期,这比几个月前的预期要少,而美联储继续努力将通胀率拉近其每年2%的目标。

股市多头似乎正在忽略高利率对经济和金融资产可能造成的潜在影响的担忧,股票基准指数创下了一系列最近的历史新高。

道琼斯市场数据显示,标普500指数在过去五个月中大幅走高,有望创下2019年以来的最佳第一季度业绩。自美联储两年前开始将利率从接近于零的水平上调以来,该指数已攀升了14%,而REITs自2022年3月以来下跌了21%。

复苏的阶段

从更积极的方面来看,房地产的融资渠道已经重新开放。

根据美国银行的数据,预计第一季度新的商业抵押债券交易额将达到190亿美元,大约是去年同期的1.5倍,其中房地产巨头黑石集团贡献了近70%的交易额,涉及单一资产或单一借款人交易。

几周前,黑石集团总裁Jon Gray表示,他认为房地产价格已经触底,这为投资者提供了以低价购入的机会。

穆迪本周还报告称,今年1月和2月偿还到期的办公室贷款比去年多,比例达到了48%,高于2023年全年的35%。

VTS的首席战略官Ryan Masiello表示:“过去三年半在商业地产领域的艰难时期可以说是有史以来最低迷的时期。”VTS是一个帮助房东、租户及其他人员评估租赁需求的平台。

然而,他的平台观察到,办公室租赁需求约为新冠疫情前平均水平的35%,从过去几年的大约一半上升,“这是朝着正确方向迈出的重要一步。”

此外,VTS现在预测,纽约市的办公室市场需求将在今年比去年增长17%,旧金山预计会有14%的增长。Masiello称:“当我们考虑旧金山时,它在需求方面与新冠疫情前水平相比差距最大。”

扫码下载智通APP

扫码下载智通APP