全球并购浪潮卷土重来! 降息预期助力信心回归,Q1并购规模大增30%

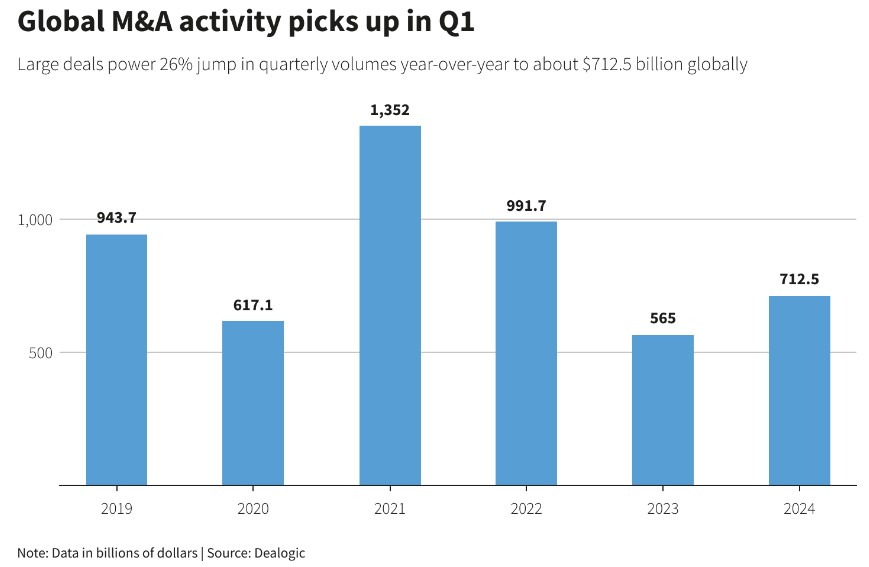

智通财经APP了解到,全球并购交易在经历了2023年的全年极度低迷时期后,终于在2024年第一季度大举反弹,主要得益于全球科技行业大型并购交易陆续回归,这一趋势也令等待并购交易全面回暖的投资银行家和律师群体欢呼雀跃。Dealogic的最新统计数据显示,全球并购交易总额实现同比大幅增长30%,至约7,551亿美元,其中,交易价值超过100亿美元的大型交易数量跃升至14笔,而去年同期仅仅为5笔。

投资银行家们纷纷表示,在企业业绩增速强劲、今年美联储降息可谓板上钉钉以及市场活跃度回升的背景下,大型投行内部对并购交易的信心大幅增强。

知名投资银行Centerview Partners联合创始人布莱尔•埃夫隆(Blair Effron)表示:“当你看到规模更大的并购交易发生时,这是整个市场恢复健康的一个非常直接的迹象,因为由于大型交易的性质,董事会和首席执行官往往在接近这些交易时会偏向更加保守的立场。”“我们确实认为,我们今天所看到的并购活动正朝着正确的方向发展。”

在美国,并购交易额飙升逾59%,达到4,318亿美元。欧洲并购市场的交易额则以更大幅度复苏,交易额增速达到64%,但是亚太地区的交易额则下降约40%。交易撮合者们表示,在Astera Labs和Reddit这两大重要标的成功在美股上市后,并购市场可能出现进一步的复苏趋势,这可能将提振并购交易渠道。

“我们在IPO市场获得了两个重要的数据点。”花旗集团(Citigroup)投资银行业务主管泰勒•迪克森(Tyler Dickson)表示:“这让我们正在与之交谈的首席执行官、董事会和金融赞助商感觉到,可能有多种途径来实现他们眼前的目标,而不是只有一条道路。”

Paul, Weiss, Rifkind, Wharton & Garrison律师事务所并购业务全球联席主管Krishna Veeraraghavan表示:“我们仍在等待私募股权业务真正迎来好转的势头——这仍然是故事所缺失的部分。”“根据目前的利率水平,卖家们对于自己资产的预期与买家愿意支付的价格之间仍然存在不匹配趋势。”

在2024年第一季度,几家大型公司利用强劲的估值为大型交易进行高额融资,一些投资级评级的公司则以高成本借入资金来追求高价值目标。

投资银行家和并购律师们纷纷表示,随着市场对美国经济衰退的担忧消退,现金充裕的买家正在追逐并购目标,他们所具备的渠道指标看起来很强劲。

美国银行(Bank of America)全球并购业务联席主管伊万•法曼(Ivan Farman)表示:“基本的情况可能是美国经济出现软着陆,通胀得到控制。”“因此,董事会和管理团队对未来感到更放心,这是他们更有可能寻求并购交易的重要时机。”

Capital One以353亿美元收购Discover Financial, 芯片设计所必须的EDA工具领导者新思科技以350亿美元收购设计软件竞争对手Ansys, Diamondback Energy以260亿美元收购Endeavor Energy堪称本季度最大规模的并购交易。

此外,包括分拆、剥离和分拆交易在内的结构性交易也推动了并购交易规模。大型上市公司进行了战略评估,要么剥离非核心部门,要么分拆增长较快的业务进而实现短期内获得巨额现金流。

值得注意的交易包括建材巨头豪瑞(Holcim)剥离其北美地区的业务,该业务的整体估值可能达到300亿美元,以及联合利华(Unilever)剥离旗下的冰淇淋业务。

来自华尔街大行高盛的全球并购结构主管杜布纳(David Dubner)表示,本季度全球宣布了13宗预计价值超过10亿美元的企业分拆交易,而去年同期为8宗。杜布纳表示:“2024年可能将成为大型企业拆分活动最多的年份之一,展望未来前景,我们正在进行的对话和相关进程支持这一主题。”

2024年美联储降息可谓“板上钉钉”,并购交易复苏可能将步入高潮

美联储主席鲍威尔在美联储3月利率决议后的新闻发布会上,重申美联储加息周期后的首次降息可能将“在今年的某个时候”。

CME“美联储观察工具”显示,利率期货交易员继续认为,美联储6月份首次降息的可能性最大,而不是2024年初期时利率期货市场一度押注的降息150个基点以及普遍押注的3月降息。利率期货市场的降息预期与12月份以及3月份的FOMC点阵图中值所暗示的75个基点降息预期趋于一致,从今年早些时候的高达150个基点的降息预期大幅下滑。

美国知名投资银行Evercore近日预计,美联储有可能将在今年夏季初期开始降息,这将进一步提振已经处于复苏之中的并购活动水平。CFRA分析师埃利奥特(Michael Elliott)表示,去年年末许多投资银行都在大举招聘高级职员,“这一趋势表明,内部预期经济将很快复苏。”

埃利奥特指出:2024年1月的活动同比增长15%,持续强劲的经济和股票市场表现应该会激发人们的热情,推动交易达成和资本发行;“展望2024年,我们认为2024年上半年的改善将是温和的,然后在下半年加速。这种前景是由两个因素驱动的:(1)投行交易需要时间,通常是6到9个月,甚至更长;(2)预计将于2024年年中开始降息。”埃利奥特在一份报告中写道。

摩根士丹利也预计并购活动将出现反弹。以Andrew Sheets为首的该行策略师和分析师写道:“我们的金融行业股票分析师预计,全球并购交易量将比2023年增长50%,因为领先指标亮起绿灯,银行指出交易管道正在建设,企业信心的不利因素有所缓解。”

随着融资交易成本的下降趋势愈发明朗,近年来美联储最激进的加息周期结束,降息周期即将开启,这些因素都为大胆的并购交易创造了条件。Evercore全球维权和防御业务主管安德森(Bill Anderson)表示,并购市场的复苏速度比Evercore此前的预期更快;Evercore去年8月预测,市场将不得不等到2024年下半年,美联储才有可能放松利率政策,届时并购市场有望复苏。

并购交易复苏趋势对于Evercore这样的并购行业领导者来说可谓是一个巨大的提振,此前这些并购咨询领域的巨头们不得不忍受连续两年交易活动大幅下降的局面。

科技行业“大并购”呈现回归趋势

近十年来,全球科技行业往往是并购交易的最大推动力,但在去年同样经历了极度低迷时期。但是2024年以来,全球科技公司的并购交易规模已恢复到1,538亿美元,增幅超过42%,成为最大规模的并购交易份额。

在利润极其丰厚的二叠纪页岩油盆地进行整合活动的推动下,北美油气领域的重磅交易并未显示出任何的放缓迹象。去年底,这些交易曾支撑起整个并购市场的交易规模。

“我们最近看到了更多的全股票交易。融资市场还不能完全支持大规模的全现金交易。此外,考虑到我们所处的经济周期,管理团队似乎不愿加大杠杆力度来做一笔大型交易。”Lazard全球并购主管马克•麦克马斯特(Mark McMaster)表示。最新的统计数据显示,因融资成本飙升而大幅下滑的杠杆收购交易额在2023年大幅下降约7%,至910亿美元。

值得注意的是,全球范围的一些科技公司冒着严峻的反垄断环境寻求大型并购交易,越来越大规模地支持自己在法庭上战胜反垄断监管挑战。摩根大通EMEA并购业务联席主管德韦恩·莱萨特(Dwayne Lysaght)表示,企业必须愿意等待18个月或更长时间才能完成交易,并补充称,完成交易所需的时间已大幅增加。

“科技行业是监管机构审查最严格的行业,但科技行业似乎已经实质性地回归,而且正处于交易活动的最前沿。因此,这只是告诉你,目前的监管问题肯定不会成为大型科技公司更广泛并购活动的阻力,”Truist Securities并购业务主管劳尔•古铁雷斯(Raul Gutierrez)表示。

投资银行家们还预计,随着现金充裕的买家寻找具有变革性的并购标的,跨境交易规模预计将有所增加。统计数据显示,去年第三季度跨境并购交易额增长17%,至1717亿美元,乃低迷的并购交易中表现最亮眼的领域之一。

扫码下载智通APP

扫码下载智通APP