本周市场焦点:美国3月CPI备受关注 新一轮财报季拉开帷幕

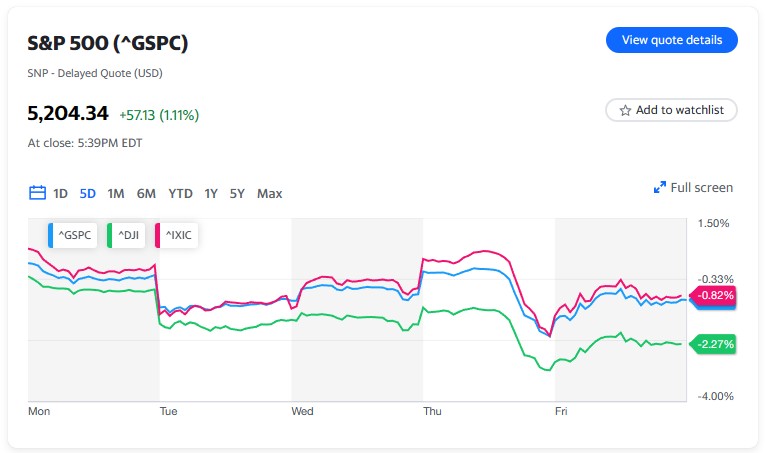

智通财经APP获悉,上周五强劲的美国3月非农就业报告没能挽救股市,中东紧张局势导致油价攀升再加上对美联储降息路径的担忧给年初的火爆行情蒙上了一层阴影。上周,道琼斯指数累计下跌近2.3%,跌幅超900点,为该指数一年多来最差的单周表现。与此同时,标普500指数累计跌近1%,以科技股为主的纳斯达克指数累计跌0.8%。

美国3月CPI数据将于周三晚公布,美联储3月会议纪要将于周四凌晨公布,美国4月密歇根大学消费者信心指数初值则将于周五晚公布。此外,第一季度财报季将于本周拉开帷幕,摩根大通(JPM.US)、富国银行(WFC.US)、贝莱德(BLK.US)、花旗(C.US)以及达美航空(DAL.US)将公布最新业绩。

美联储降息前景尚不明朗

虽然美联储在3月公布的最新点阵图显示政策制定者仍预计今年将降息三次,但关于美联储是否会减少降息幅度、甚至完全推迟降息的讨论越来越多。

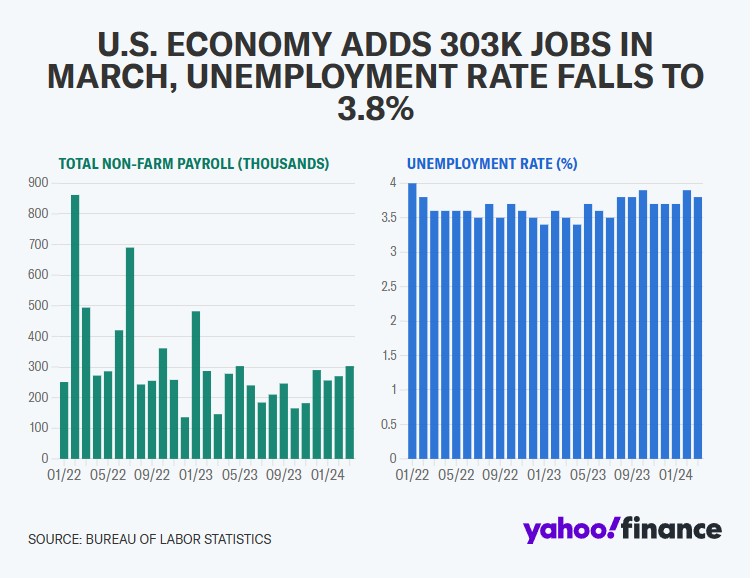

明尼阿波利斯联储主席卡什卡利上周四暗示,如果抗击通胀进展停滞,美联储今年可能根本不会降息。在上周五的美国3月非农就业报告显示就业市场仍保持显著韧性之后,阿波罗全球管理首席经济学家Torsten Sløk表示,这份就业报告与其之前的预测一致,即美联储今年不会降息。他在给客户的报告中表示:“我们坚持美联储今年不会降息的观点。”

其他人则认为,美国3月非农就业报告显示劳动力市场供应方面出现了一些积极的进展(劳动参与率小幅升至62.7%),这有助于支持强劲的劳动力市场和工资增长不一定会加剧通胀的观点。美国银行美国经济学家Michael Gapen上周五表示:“我们认为,这份就业报告支持了美联储主席鲍威尔的观点,即美联储可以在今年晚些时候开启一个谨慎而渐进的宽松周期——只要即将到来的通胀数据显示有所改善。”

3月CPI备受关注

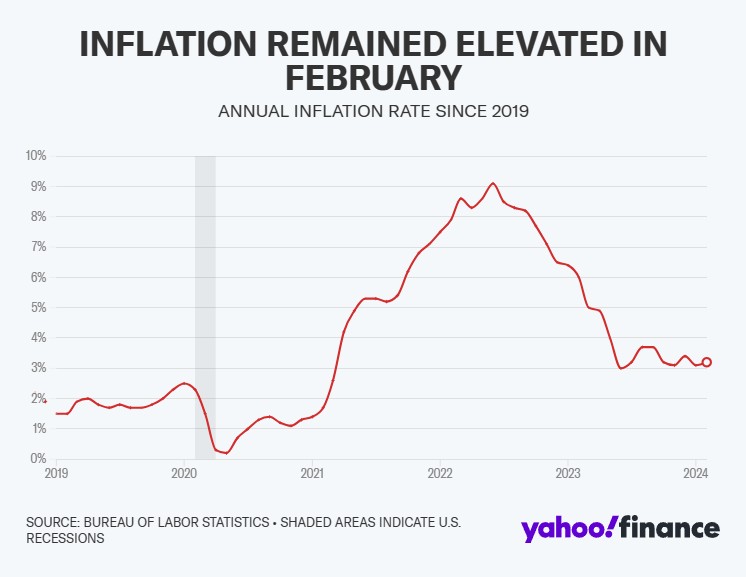

市场将从周三公布的美国3月CPI数据中了解最新的通胀情况。在一些市场参与者指出季节性因素可能导致年初通胀数据表现出粘性之后,经济学家将密切关注3月通胀是否会回归下降趋势。

市场目前预计,美国3月CPI同比涨幅为3.5%,高于2月的3.2%;环比涨幅为0.4%,与前值一致。市场还预计,剔除食品和能源的3月核心CPI同比涨幅为3.7%,较2月的3.8%小幅回落;环比涨幅为0.3%,低于前值0.4%。

富国银行高级经济学家Sarah House指出:“3月CPI数据将是一份关键指标,它将表明2024年初的通胀回升是季节性因素的结果、还是通胀回归美联储目标的时间已被大幅推迟。”“我们相信,它将显示出两种动力在起作用。”

新一轮财报季拉开帷幕

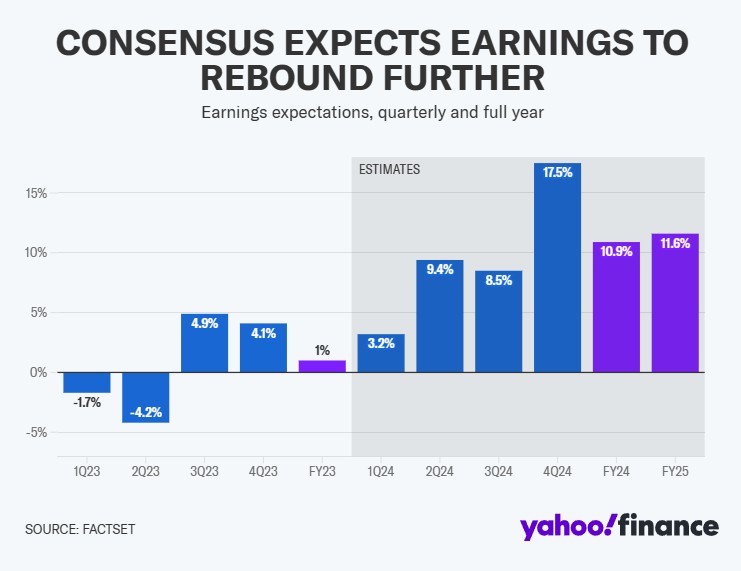

达美航空将于周三美股盘前公布财报,包括摩根大通在内的多家美国大型金融机构也将于周五公布财报。总体而言,华尔街预计,第一季度将为标普500指数成分股公司今年强劲的盈利增长奠定基调。华尔街预计,标普500指数成分股公司第一季度盈利将同比增长3.2%,全年将增长10.9%。

从更广泛的角度来看,值得关注的两个关键主题将是:哪些行业的盈利正在增长、以及公司高管认为当前的经济环境将如何影响今年剩余时间。

在行业方面,华尔街将密切关注科技之外的领域的盈利是否会上升,因为这些领域最近帮助引领了股市的广泛上涨。最近股市上涨的部分原因是,市场预期除美股“七巨头”之外的493家标普500指数成分股公司的盈利将开始增长。德意志银行首席股票策略师Binky Chadha认为,有迹象表明,本季度将开始出现盈利轮换,大型股和科技股的盈利同比增幅将低于前一季度。

Binky Chadha表示:“我们总是可以谈论价格走势、以及股市反弹是否在扩大,但最终还是要谈盈利和基本面。我们认为,在大型科技股之外,你会看到盈利增长加快,而大型科技股的盈利增长将会开始放缓。”他补充称,科技股盈利增长放缓以及其他行业的盈利回升应该会鼓励市场的进一步轮换。

扫码下载智通APP

扫码下载智通APP