2023年中美汽车经销商业绩对比分析:中国经销商毛利偏低 生存状态有较大改善空间

智通财经APP获悉,崔东树发文称,2023年,中国汽车流通市场呈现较大的回升态势,新能源车和燃油车市场快速增长。但由于总体产能提升较快,燃油车面临持续萎缩的局面,导致供给较大、但燃油车需求不足带来的巨大压力。尤其是市场竞争激化带来终端价格严重倒挂的状态,即使2023年表现较好的豪华品牌细分市场,也呈现了新车盈利萎缩,靠汽车金融保险等衍生业务维持低毛利的被动局面。

由于市场信息的网上与线下的矛盾,经销商获取线索成本提升,销售费用占比提升,管理费用和财务费用的下降无法抵充新车毛利下降和成本上升的影响。相比2022年疫情对市场的影响,中国汽车经销商处于更加困难的、复杂的市场环境,最终看,上市经销商的效益明显下降,毛利率从8%下降到7%,而成本上升的被动局面。

对比美国经销商的盈利结构看,中国经销商的销售毛利偏低,市场竞争压力偏大,二手车盈利尚未有效提升,生存状态有较大的改善空间。

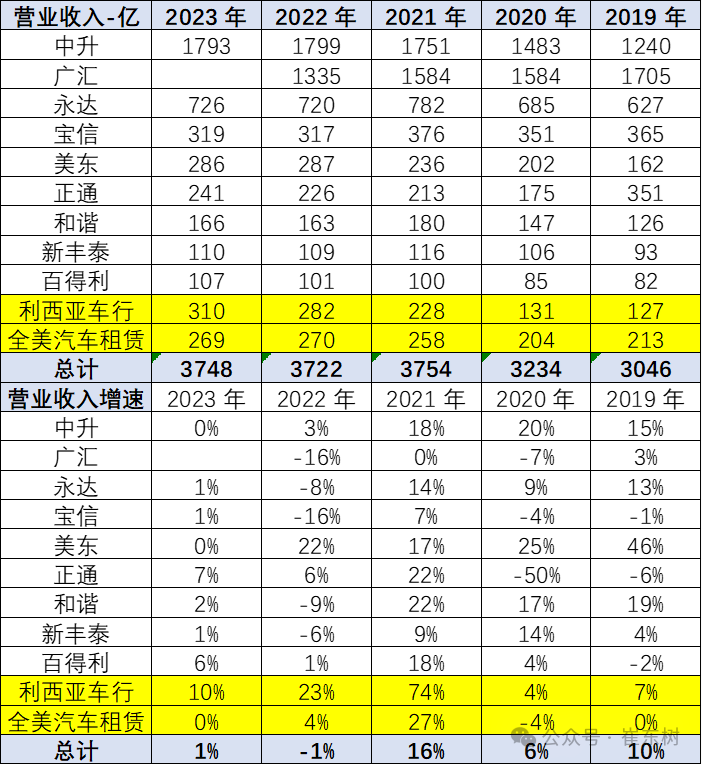

1、汽车经销商集团规模

2023年中国汽车经销商总体营业收入处于增长之中,尤其是像正通、和谐、百得利等都出现了营业收入环比2022年较大增长的良好表现。其它的大型家商包括中升汽车集团等都出现了相对较稳的走势,所以2023年从营业收入来看,我们的经销商主力集团仍然保持着持续增长的良好态势,而从美国来看,美国的主力经销商集团也保持着营业收入持续增长的特征。

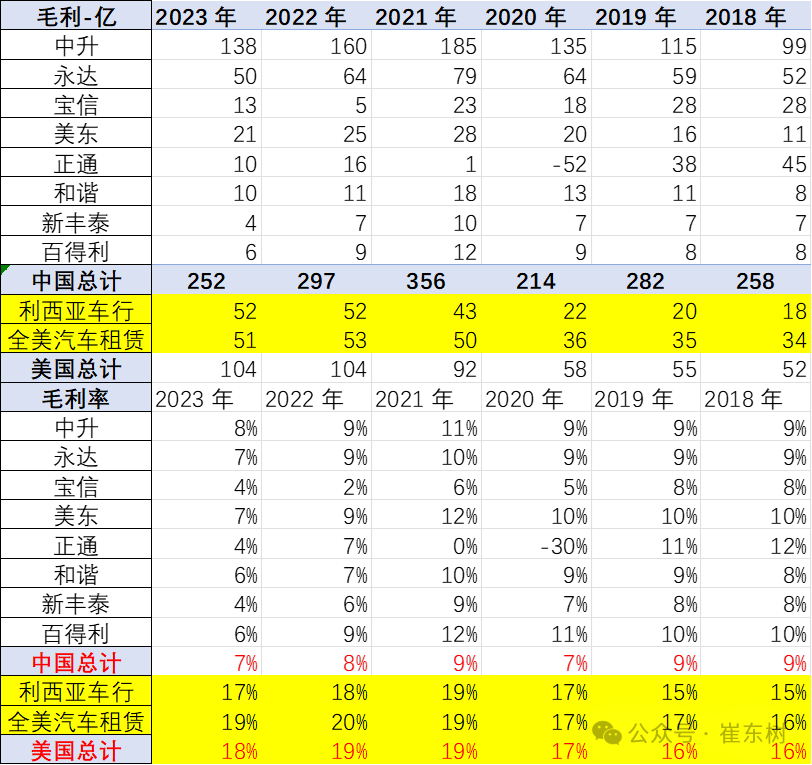

2、汽车经销商集团毛利

中国经销商集团2023年的毛利平均为7%左右水平,较2022年的8%下降了1个百分点,相对2021年的9%也出现了小幅下降。相对于2019年和2018年的9%也都下降了两个百分点左右。

美国经销商的毛利率是中国经销商的两倍以上的水平。美国经销商目毛利率平均在18%左右,与前几年基本保持在相对稳定的状态。

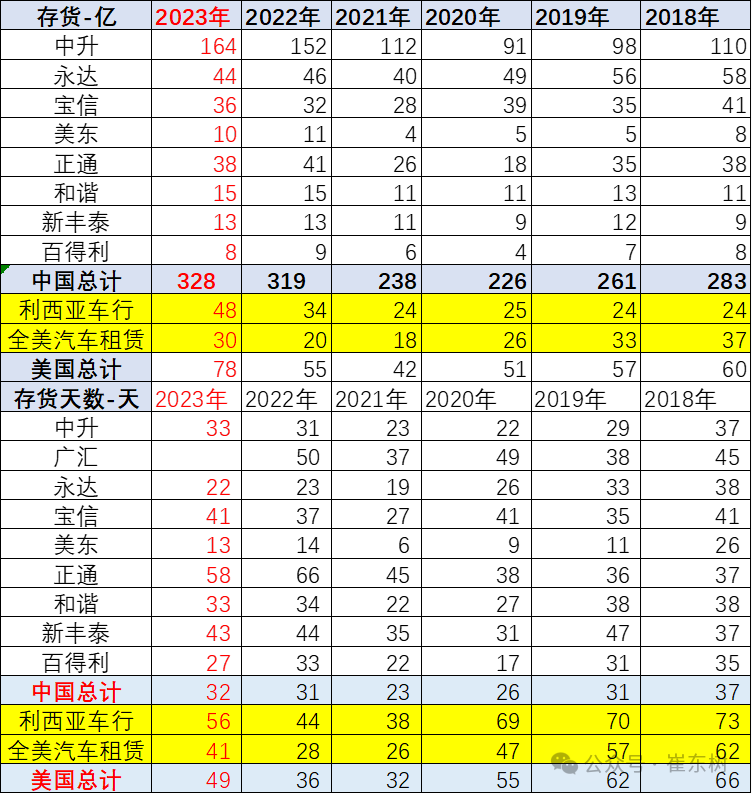

3、经销商库存天数变化

从经销商的库存变化特征来看,总体说中国经销商的库存相对2018年出现了明显下降。

2023年中国主流经销商的库存天数在32天左右水平,相对于2022年保持相对平稳特征,较2021年和2020年的低库存缺货时 的库存稍有增长,但相对于2019年2018年的正常库存,仍然处于相对中低位的水平。

而美国经销商的库存从过去66天降到49天。总体来看也出现明显下降,但是相对中国经销商的库存明显属于偏高的状态。

4、净利润变化

中国经销商净利润率从2018年的4.8%降到2.1%,其中2020年降到1%的水平。总体来看与美国经销商的库存在2%逐步上升到3%-4%的水平形成了明显的反差。

尤其是从2022年以来,中国经销商的净利润率在2%左右。而美国主力经销商的净利润在4%左右。近几年呈现中国经销商的盈利出现明显的压力,美国经销商的盈利出现了明显改善的特征。

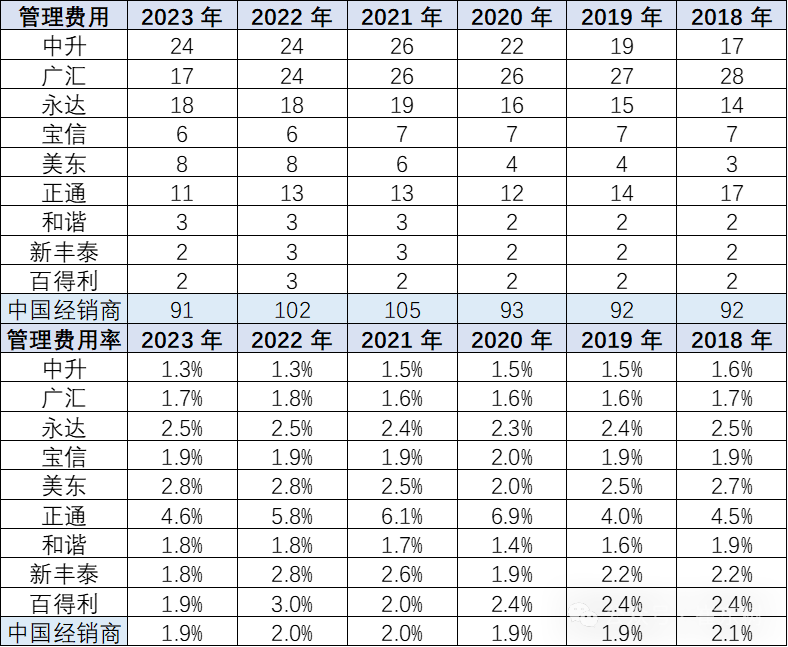

5、管理费用相对稳定

中国经销商的管理费用目前在销售收入占比在2%左右水平,近期保持相对稳定,2023年仅有1.9%的水平。其中部分大型经销商的管理费用率还出现了明显下降的情况,像中升从1.6%降到1.3%的水平,永达保持在2.5%左右的水平,而像美东等来保持在2.8%左右。

主力经销商的管理费用率差异还是比较大的,最高的像正通达到4.6%,而最低的像中升只有1.3%。

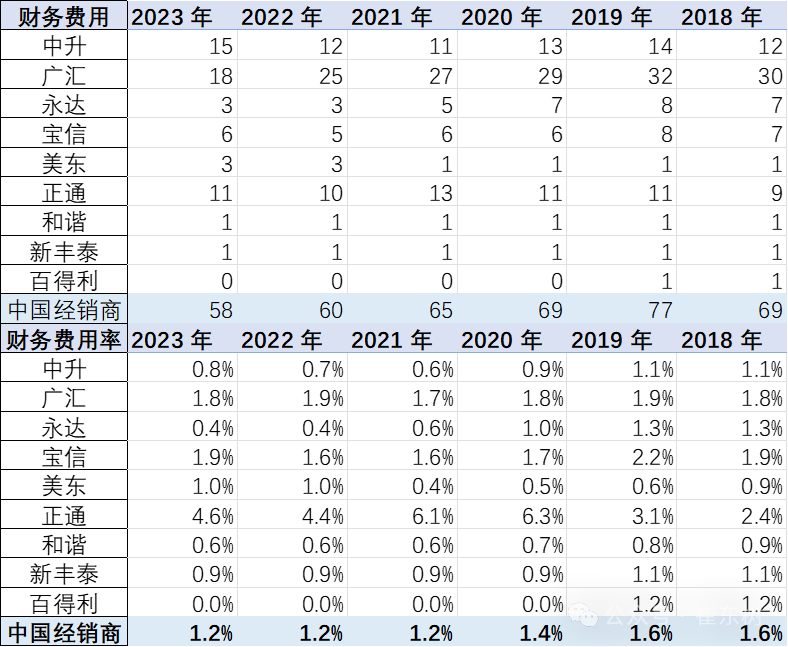

6、财务费用稍有下降

中国汽车经销商集团的财务费用率出现了明显下降特征,从1.6%下降到1.2%,其中最优秀的主力集团从1.1%下降到0.8%的水平,出现了明显的下降。

像永达和部分的优秀经销商集团都出现了财务费用率的大幅下降,通过降低财务费用率,降低库存等措施来改善企业盈利。

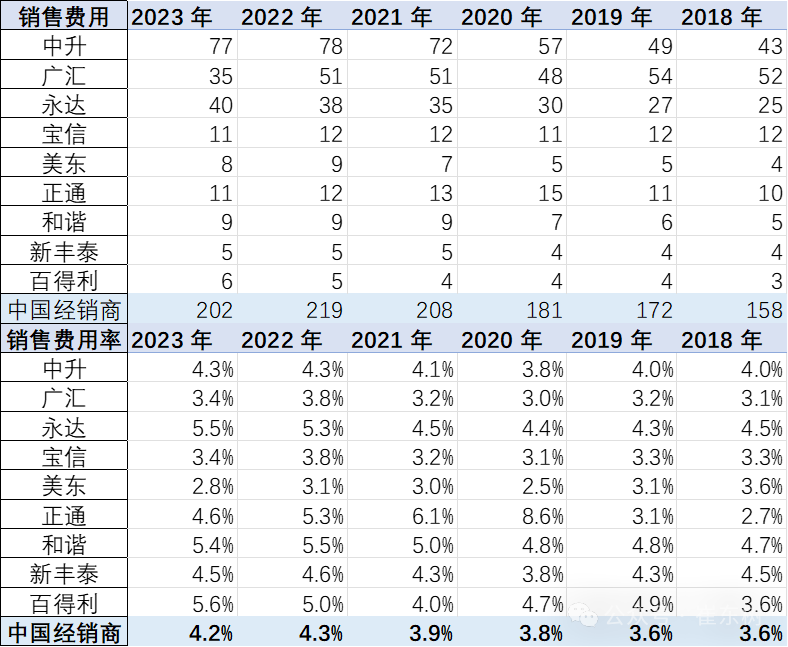

7、销售费用率上升明显

从销售费用率的角度看,主力经销商集团的销售费用率出现明显的上升趋势,从2018年和2019年的3.6%上升到2023年的4.2%的水平,上升了0.6个百分点,幅度还是比较高的。经销商集团的销售费用率出现了明显上升,尤其像中升集团从4%上升到4.3%;而广汇集团从3.1%上升到3.4%;永达集团从4.5%上升到5.5%;宝信也从3.3%上升到3.4%;而美东稍有下降。其它经销商集团都出现了明显的小幅上升的特征,所以经销商集团的销售费用率上升是影响企业效益的重要因素。

8、美国经销商的盈利特征-全美汽车租赁

由于中国经销商集团并没有完整披露新车、二手车的盈利的状态,而对比像全美汽车租赁等这些美国汽车集团,可以看到他们的毛利的构成。总体来看,新车销售业务等占到58%,而财务和保险费用占到28%,配件占到42%。也就是说从毛利的构成来看,配件和服务占到毛利的42%,占到收入的17%,而总体来看表现是相对比较优秀的情况。

美国经销商的新车的毛利率目前大概是在8%左右的水平,二手车在6%左右的水平,毛利率都属于相对较高的状态。而财务跟保险这些业务利润率是100%,所以形成了整体毛利率中,销售业务达到13%的水平,而配件和服务达到47%的毛利率水平。

美国经销商销售业务的毛利率比中国远高出较大的比例,配件和服务跟中国的毛利率是相近的,而财务与保险的盈利比较高,因此美国经销商盈利是多元均衡发展的。

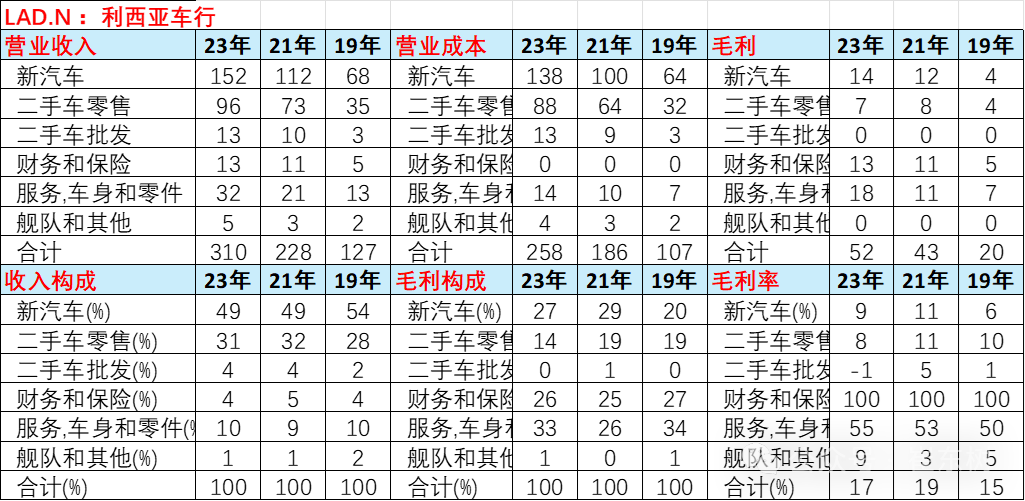

9、美国经销商的盈利特征-利西亚车行

美国经销商上市公司的利西亚车行的表现也是较好的。利西亚车行的毛利的构成是新车销售占比27%,财务、保险占比26%,服务占比33%,二手车占比14%,形成了相对较为均衡的特征,其中美国利西亚车行的新车的毛利比较高,这是核心利润的支撑,所以中美对比来看,还是新车的毛利构成是影响企业效益的重要因素。

扫码下载智通APP

扫码下载智通APP