九毛九(09922):火锅认“怂”,股价成“冰”

10年前,你如果问“九毛九”是什么?得到的答案大概率是西北菜餐厅;5年前,答案可能是西北菜+太二酸菜鱼。现在,答案或许已演变为太二酸菜鱼的母公司。

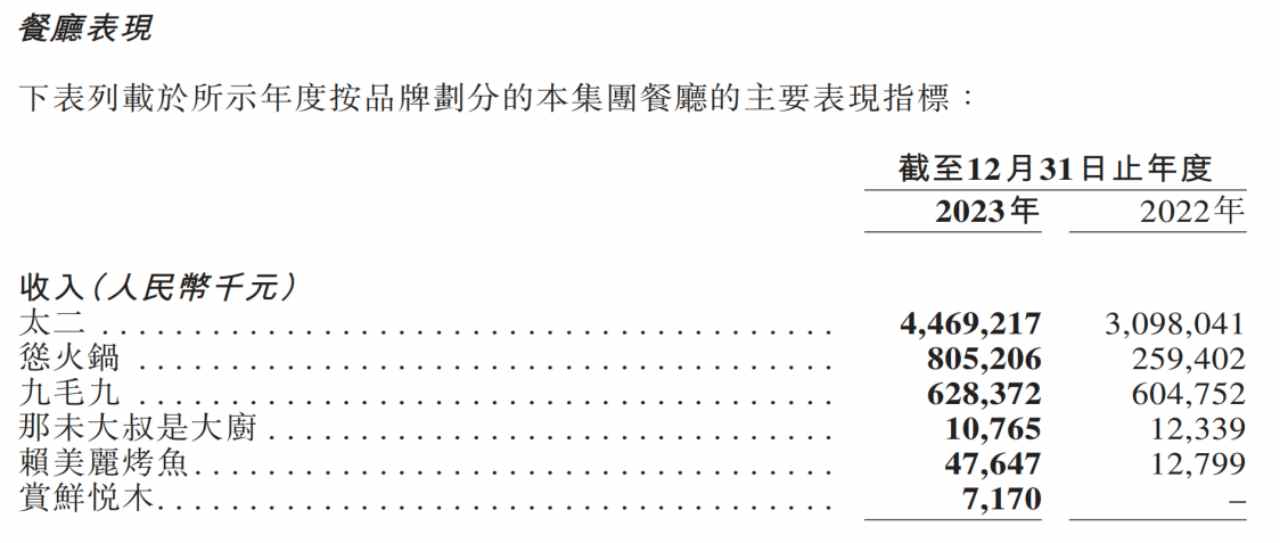

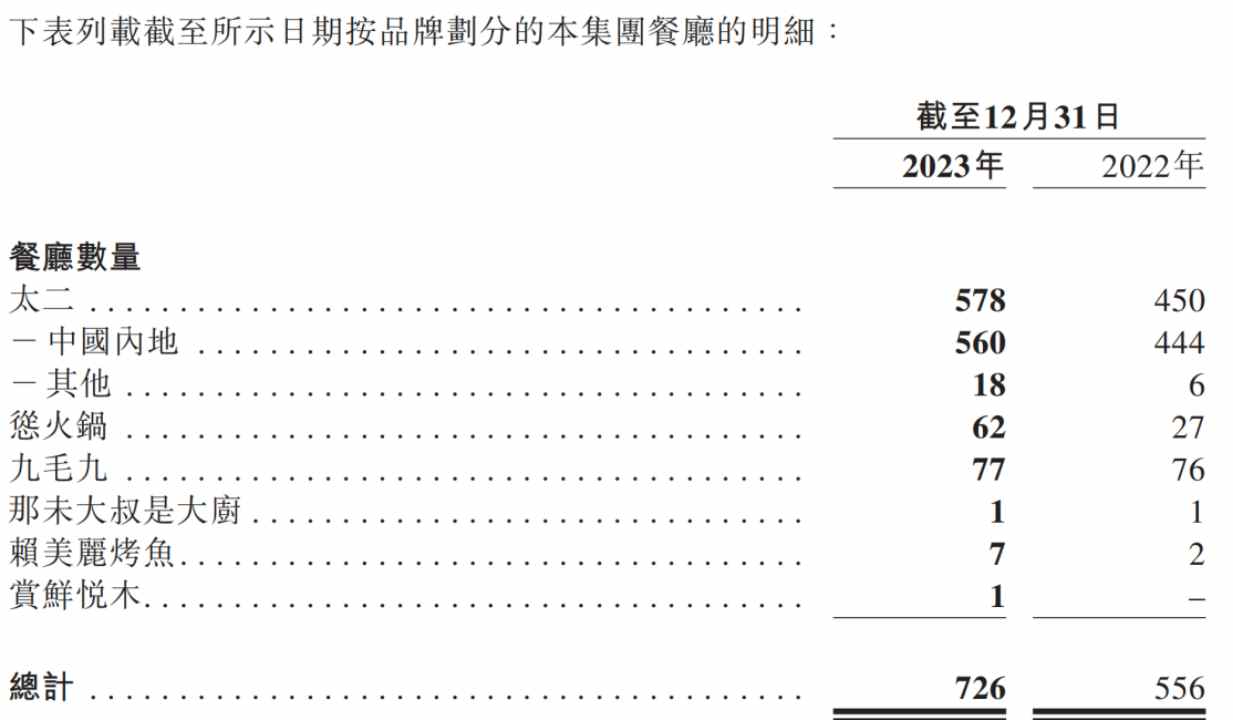

根据九毛九发布的2023年业绩公告,公司全年实现营收59.86亿元(人民币,下同),同比增长49.43%;权益股东应占溢利4.53亿元,同比增长820.17%。其中,太二品牌的收入为44.69亿元,同比增长44.3%,太二收入占总收入比重为74.6%。另外,太二餐厅数量在2023年末达到578间,同比净增加128间,增幅为28.4%,太二餐厅数占九毛九公司旗下总餐厅数量的比重为79.6%。

数据表明,九毛九愈发“浓缩”成太二,而浓缩的的确是精华。遗憾的是,太二品牌挑大梁的时代,却是九毛九的股价在资本市场表现最低迷的时代。

智通财经APP注意到,九毛九股价在今年1月一度下跌至4.42港元,较历史高点38.59港元,最大跌幅达到88.5%。即便公司交出了高增长的2023年业绩答卷,亦没有改变股价低位震荡的走势。

太二高增长潜能生变?

九毛九的股价走势短期内未能反转,一定程度由于公司2023年业绩高增长是得益于2022年的低基数。受到疫情影响,公司2022年的权益股东应占溢利同比大幅下滑85.5%至0.49亿元。此外,对比上半年,九毛九2023年下半年实现营收31.07亿元,环比增长约8%;下半年权益股东应占溢利为2.31亿元,环比增幅约为4.1%,个位数的增长表现,未能充分激发投资者的做多热情。

太二作为九毛九旗下第一大品牌,后续能否长期保持高增长势头,市场也存在疑虑。例如,中信里昂在研究报告中指出,太二2023年同店销售增长18.3%突显其品牌实力,但预期上涨空间有限。此外,九毛九2024年新店指引与该行的预测一致,但该行预期未来同店销售增长将略有下降。中信里昂予九毛九“跑输大市”评级,目标价从5.73港元上调4.2%至5.97港元。

智通财经APP了解到,2024年,九毛九的开店目标是在中国内地开设80至100间新太二餐厅,以及在中国内地以外开设15至20间新太二餐厅。而2023年太二新开餐厅达到134间。这意味着,2024年太二餐厅数量的增长速度将有所放缓,其中,最重要的决定因素之一或许是酸菜鱼品类的市场容量进入了平台期。

红餐产业研究院报告显示,2017-2019年,酸菜鱼品类高速发展,大量餐饮创业者涌入酸菜鱼赛道,全国酸菜鱼门店数量快速增长。经过发展高峰期后,近年来酸菜鱼品类的发展速度略有放缓。据红餐大数据,截至2023年11月,全国酸菜鱼门店数超过5万家,门店数同比下降8.8%。相关企业数方面,全国酸菜鱼相关企业存量达到了1.7万家,同比增长5.5%

市场规模方面,酸菜鱼品类发展相对成熟,且步入常态化发展阶段,2023年酸菜鱼品类的市场规模预计超600亿元。除了酸菜鱼专门店之外,其他类型的餐饮门店亦有酸菜鱼菜品,因此,总体来看,2023年酸菜鱼的市场规模预计超过千亿元。

在此背景下,太二若追求业绩增长,继续以直营模式大规模开店,可能面临更大的经营风险。因此,太二也走在了重新选择业务模式的十字路口。

加盟业务前景待考

智通财经APP注意到,今年2月3日,九毛九告别“全直营”模式,宣布开放加盟业务。公司旗下太二品牌和山外面酸汤火锅品牌进行加盟。对于为什么只放开这两个品牌的加盟业务,九毛九表示,“因为经过内部评估后认为它们已具备了相对成熟的产品体系、运营模式和供应链支持。”

相较于直营,加盟无疑有利于品牌实现轻资产运营,同时还有机会撬动更多的“杠杆资源”。在酸菜鱼餐饮领域,这样的例子亦不鲜见。据红餐产业研究院数据,从事加盟业务的酸菜鱼快餐品牌鱼你在一起,2023年前11个月开店数超过700家,门店总数超过2100家。

不过,对于九毛九放开加盟,市场有不同的声音。有观点认为,综合当下加盟市场的环境来看,如今才宣布放开加盟的九毛九显得或许有些“鸡肋”。

业内人士表示,现阶段的餐饮加盟市场已经进入存量博弈阶段,优质加盟商不够用的情况下,品牌们已经在集中降低加盟门槛,给出更高的加盟优惠,以此抢夺加盟商。九毛九对于加盟商的资金条件与综合素质要求更高,在当下的大环境下或许并不具备较强的招商吸引力。

2月下旬,国金证券分析师表示,加盟模式有助于利用当地合伙人资源经验、降低直营风险、加快门店拓展,而九毛九在中后台品牌打造、供应链管理优势突出,某种程度上可以赋能加盟店。

招商证券在研报中指出,太二酸菜鱼和山的山外面酸汤火锅开放加盟模式,目前合作仍处于初期探索阶段,后续新品牌表现值得期待。考虑到目前餐饮市场竞争加剧以及促销力度持续,公司短期翻台率、客单价或将承压。

培育下一个太二道阻且长

站在投资者的角度,除了寄希望于九毛九通过加盟模式打开增长空间,还可以期待公司培育出下一个“太二”。

智通财经APP了解到,九毛九自成立以来,以西北面食为起点孵化了九毛九西北菜、太二酸菜鱼、2颗鸡蛋煎饼、怂重庆火锅厂、那未大叔是大厨、赖美丽青花椒烤鱼、赏鲜悦木等多个品牌,形成了以中式餐饮连锁经营为核心的餐饮集团。

回溯九毛九的创业路,公司培育新品牌可谓道阻且长。公司在创业初期主打的九毛九西北菜,如今已经逐步让位。煎饼品类的2颗鸡蛋煎饼在2022年低价对外出售。截至2023年,那未大叔是大厨、赖美丽青花椒烤鱼、赏鲜悦木三个品牌的门店总数不到10间。

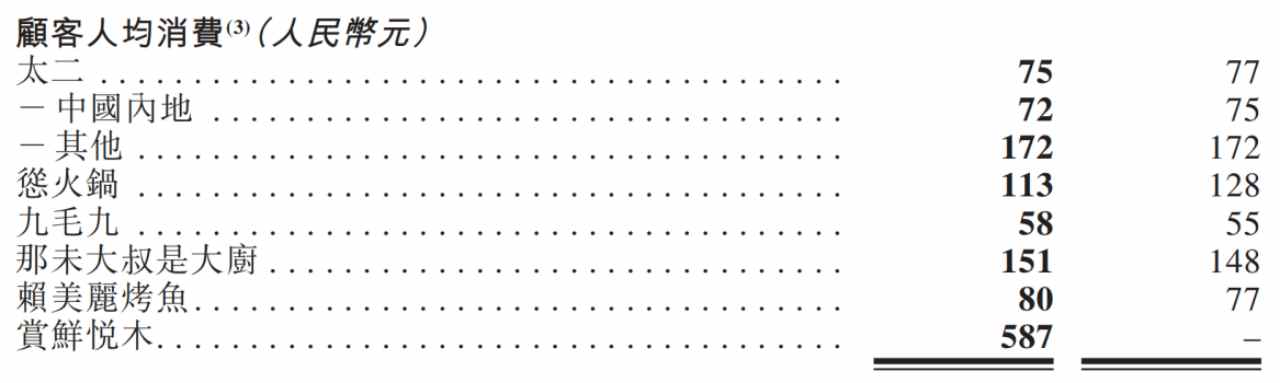

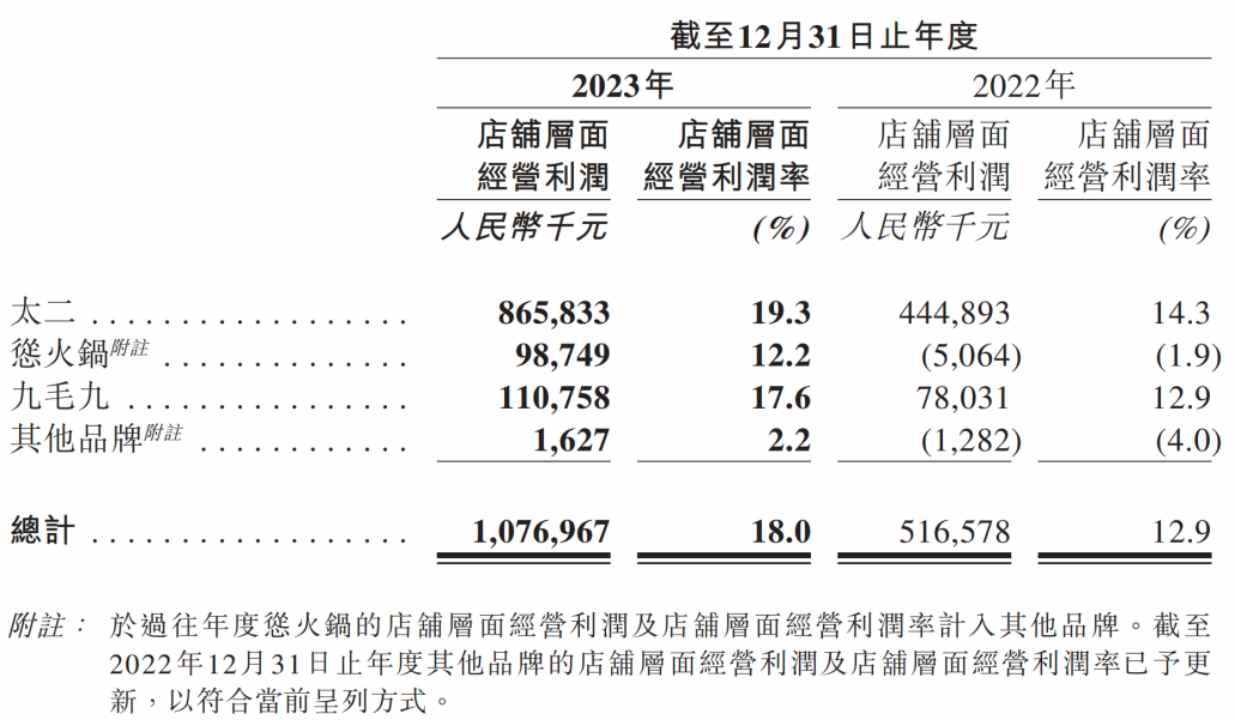

九毛九旗下新品牌中,公司最能够倚重的当属怂重庆火锅厂。2023年,“怂”火锅门店净增加35间至62间,全年实现营收8.1亿元,同比增长210.4%,门店层面经营利润0.99亿元。目前来看,“怂”火锅成长为下一个太二还需时日,一方面,在收入体量上“怂”火锅和太二还有很大差距。盈利能力方面,2023年,太二店铺层面经营利润率为19.3%,远高于“怂”火锅的12.2%。同期,太二的翻座率和翻台率分别3倍和4.1倍,高于“怂”火锅的2.8倍和3.8倍。相较于太二,“怂”火锅盈利模型还需进一步优化。

短期来看,九毛九的品牌矩阵要想再跑出一个“太二”,公司还面临着大量的前期工作,例如供应链体系的搭建。因为连锁餐饮,供应链先行,供应链是直营连锁的“心脏”,也是是加盟连锁的最大盈利点。

事实上,九毛九对供应链的建设十分重视。例如,2020年,公司在位于佛山的中央厨房附近租赁新仓库;2023年9月,公司以代价2200万元收购上海市松江区一幅地,兴建中央厨房,用于食材的采购、储存及加工,并有物流及派送等功能。

九毛九持续加码供应链,意味着公司会支付金额庞大的资本开支。财报显示,2023年,九毛九的资本支出达到5.76亿元,同比增长55.7%。公司的资本支出指购买物业、厂房及设备以及使用权资产所支付的款项,主要用于开设新餐厅、为新餐厅采购物业、厂房及设备、翻新现有餐厅及购买公司经营餐厅所用的家具及设备以及建设供应链。随着资本开支快速增长,九毛九在2023年增加了有息负债,公司的资产负债率由截至2022年12月31日的40.8%上升至截至2023年12月31日的48.5%。截至2023年,九毛九现金及现金等价物为13.27亿元,同比增加20.7%增幅远低于营收增速。

综上所述,九毛九的主品牌渐显乏力之势、新品牌增长确定性未知,无疑也促使投资者对其投资信心有所下滑。短期的高速成长固然耀眼,但后续能不能继续维持高增长之势,恐怕亦是二级市场较为担忧的点。

扫码下载智通APP

扫码下载智通APP