港股业绩掘金:三大航合计亏损超百亿,航空板块为何“回血”难?

清明假期已过,匀速增长的数据似乎意味着——航空板块仍不能彻底“回血”。

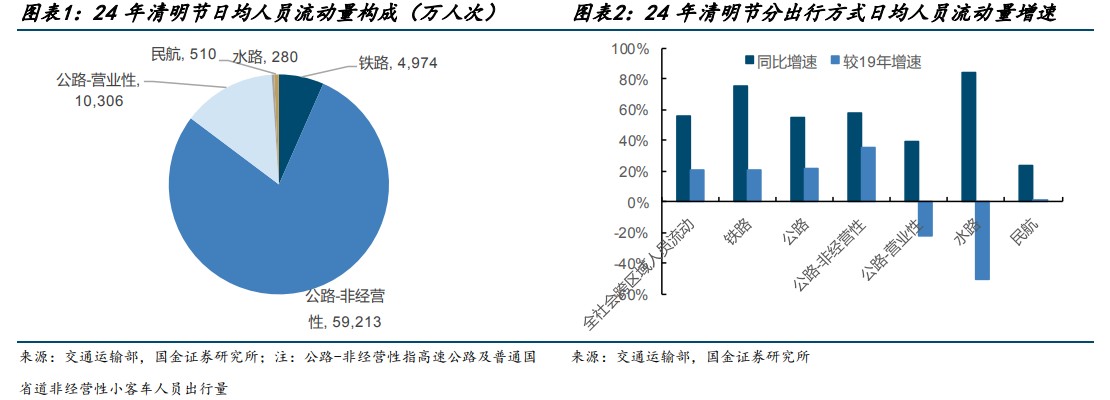

据交通部数据,2024年清明假期全社会跨区域人员流动量7.5亿人次,日均2.5亿人次,较23年同期日均增长56.1%,较19年同期日均增长20.9%。根据出行方式来看,铁路、公路、水路、民航分别发送旅客4974、69519、280、510万人次,分别同比增长75%、55%、85%、24%,同比19年增长21%、22%、-50%、2%。

从上述数据,可以看到,由于三天假期较短,对于航空公司而言,此次的出行需求并未产生明显的催化,并且于春节假期时间相隔较近,民航整体出行需求与此前假期相比较弱。

这对于绝大多数仍处于“扭亏”状态的民航企业而言,并非是一个“好现象”。

据不完全统计,2023年,港股市场的6家航空股,仅1家实现盈利,即国泰航空(00293)录得归母净利润为90.67亿元,同比增长225.29%;其余5家则仍处于亏损状态,而东方航空股份(00670)更是净亏损高达81.68亿元,由此科技绝大部分航空企业仍处于“未回血状态”。

(数据来源:choice)

那么,由表及里,由浅入深,航空板块为啥“回血”这么难?

从运力端、旅客量、客座率、票价端这四大最能反映航空行业是否能够恢复的核心指标来看,航空行业在2023年运营数据已然有所回暖。

运力端:2023年国内线已经超过2019年,国际线至年底已经恢复超6成。具体而言,据航班管家数据披露,2023年客运航班日均13514班次,同比19年下降6.5%,虽然还没恢复至疫情水平,但已逐渐拉小差距。分航线来看,国内线、国际及地区线同比2019年分别+5.2%、-59.1%。

旅客量:2023年国内航线旅客量已超过2019年,年底年底国际线客流恢复超5成。据民航局、航班管家数据显示,2023年民航全行业共完成运输总周转量1188亿吨公里,同比22年增长98%,同比19年下滑8%。旅客运输量6.2亿人次,同比22年增长146%,同比19年下滑6%;分航线看,国内航线旅客运输量超5.8亿人次,同比19年增长1.5%,国际及地区线旅客运输量3551万人次,同比19年下滑58%。

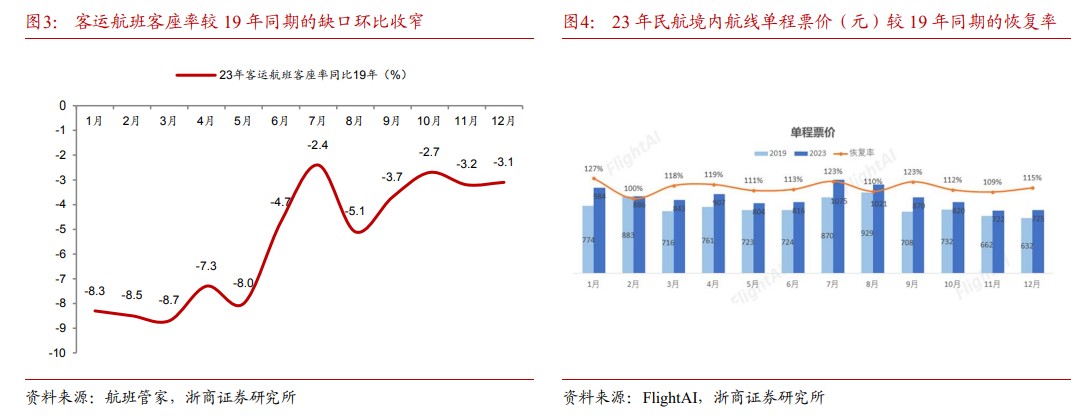

客座率:作为航空公司经营情况的另一个重要指标,缺口也持续收窄。根据航班管家,2023年客运航班客座率约77.9%,较2019年下降5个百分点左右,但客座率缺口逐季收窄,持续向好。

票价端:根据携程FlightAI数据,2023年各月机票均价(含油)同比2019年同期普遍上涨10%-20%。商务线方面,2023年平均票价1049元,同比2019年基本持平。票价端口的持续上涨,显然也有助于航空公司业绩增厚。

基于上可见,不论是出行需求,还是运力端等运营数据,国内航空行业的整体运营情况已逐步恢复至疫情前的水平,甚至是超出疫情前水平。但国际航线等运营数据恐还有所恢复,当然,这是国外宏观环境以及签证问题等多重因素所致。

但需要注意的是,国内航空运营数据回暖≠基本面回血。

根据民航局、中国航协数据,2023年航空公司亏损约171亿元,同比减亏约1600亿元,其中前三季度累计盈利约96亿元,推算所致四季度亏损约268亿元,主要因为传统淡季+油价大幅上涨。

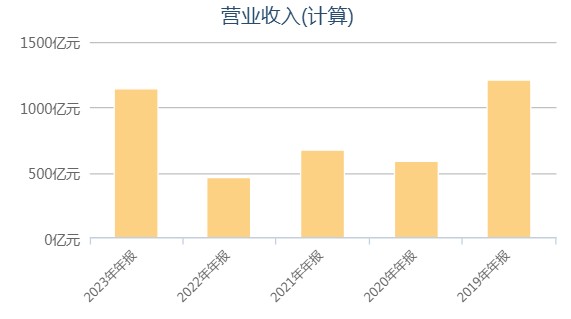

举例来看,对比“三大国有骨干航司”东航、南航、国航的表现来看,得益于航空运营数据的回暖,国航和南航营收规模恢复较为迅速,国航营收同比增加166.74%至1411.00亿元,南航则增长83.70%至1599.29亿元,两者营收已超过2019年的营收规模;而东航营收规模则尚未完全恢复,2023年该航录得营收为1137.41亿元,同比增长145.63%,但仍恢复至2019年的1231亿元。

(东航近5年的营收表现数据来源choice)

营收规模恢复最慢的东航在2023年亏损最多,归属于上市公司股东的净亏损高达81.68亿元,而南航和国航分别亏损42.09亿元、10.46亿元,三家航空公司合计亏损超百亿,为134.23亿元。

关于亏损原因,亏损额度最大的东航在财报中指出,部分航线受航权限制、签证政策、保障资源不足等因素影响,国际航线整体恢复进度不及预期;宽体客机转投国内,导致国内市场运力供给增大;以及公商务旅客出行需求疲软、汇率波动等因素,导致经营压力较大。

事实上,投资损益亦对航空公司业绩影响较大。报告期内,东航有7家与航空主业相关的子公司、参股公司,除东航技术与中联航合计盈利6900万元外,其余5家合计亏损38.48亿元,进而对公司整体扭亏带来一定不利影响。而国航旗下国泰航空与山航集团,南航旗下厦门航空,均对上市航司的业绩产生积极影响。

不过,正所谓“柳暗花明又一村”,对于航空公司而言,2024年则或许是新的“回血”契机。

在2024年全国民航工作会议上,民航局表示,2024年力争完成旅客运输量6.9亿人次,同比23年增长11%,同比19年增长4.6%;其中国内航线、国际及地区航线旅客量同比19年预计分别+7.7%、-17%。在此基础上,民航局还为2024年定下行业整体盈利的目标。

数字是最好的试金石。2024年春运,民航数据便创下了历史新高,被外界视为“民航最火春运”。

具体而言,2024年春运期间(1月26日-3月5日),全国民航累计运输旅客8345万人次,日均超过208.6万人次,较2023年春运增长51.1%,较2019年增长14.5%,旅客运输量创历史新高;累计保障航班68.3万班,日均保障超过1.7万班,较2023年春运增长 27.4%,较2019年增长2.7%。

得益于上述数据的复苏之势,不少券商机构对于上市航司2024年的业绩“回血”给予了正向评级。

其中,浙商证券认为,2024年航司业绩同比正增长为大概率事件。2024年国际航班继续恢复为确定性趋势,一方面将有效拉高飞机日利用率,摊薄固定成本;另一方面大量堆积在国内市场的宽体机将重返国际市场,国内市场供给压力将明显缓解。此外,2024年油价、汇率环境同比有望改善,航司成本端压力或缓解,利好航司业绩释放。

国泰君安亦表示,春运有望催化乐观预期,维持航空增持评级。2023年航空需求快速恢复,且票价中枢已上行。中国航空需求韧性良好且长期增长空间巨大;空域瓶颈长期持续,且航司理性规划运力降速。国家积极推动国际增班,待供需恢复,票价中枢上升将持续,盈利中枢上升可期。市场预期或已过于悲观,预计2024春运表现将有望催化乐观预期。

综上所述,国内航空复苏逻辑并非仅是“疫后供需错配盈利大年”短逻辑,而是“航空超级周期”长逻辑。从中长期的角度来看,中国航空消费渗透仍极低,民航中长期内生需求增长潜力可观,这对于上市航司业绩而言显然是一大确定性因素。另外,客收到座收的全面提升,也促使行业整体盈利空间可期。

因此,将时间线拉长来看,对于航空企业而言,“回血”已然近了。

扫码下载智通APP

扫码下载智通APP