施罗德投资:为何日本成为当下具吸引力的金融市场?

作者:

智通财经 黄晓冬

2024-04-16 11:21:51

日本股票已重回投资者的视线,表现更于2024年2月冲破了1989年创下的高位。其中一项重要因素,是由东京交易所于2023年推动的改革,鼓励企业致力达致可持续增长及提升企业价值。

智通财经APP获悉,4月16日,施罗德投资发文称,在过去30多年,投资者在考虑如何配置资金的时候都会惯常忽略日本这个市场。1980年代的蓬勃发展,令日本股市于1989年升至历史高位,但随后出现泡沫爆破,日本股市便一直无法重上当年的水平。现在,这情况终于有所改变。可以肯定的是,日本股票已重回投资者的视线,表现更于2024年2月冲破了1989年创下的高位。其中一项重要因素,是由东京交易所于2023年推动的改革,鼓励企业致力达致可持续增长及提升企业价值。

施罗德投资认为,企业要做到上述目标有很多方法,当中包括增加研发方面的投资、员工培训、新设备及设施,以及重整业务架构等。虽然这些方针或需一些时日方可见到成效,但最终都是朝着更可持续增长,使企业更具价值的方向迈进。

另一个可以提升企业价值的方式,是通过派发股息或回购股份(即企业购回自家的股票),从而提升股东回报。对于追求收益的投资者而言,派息比例较高的企业通常都较具吸引力。

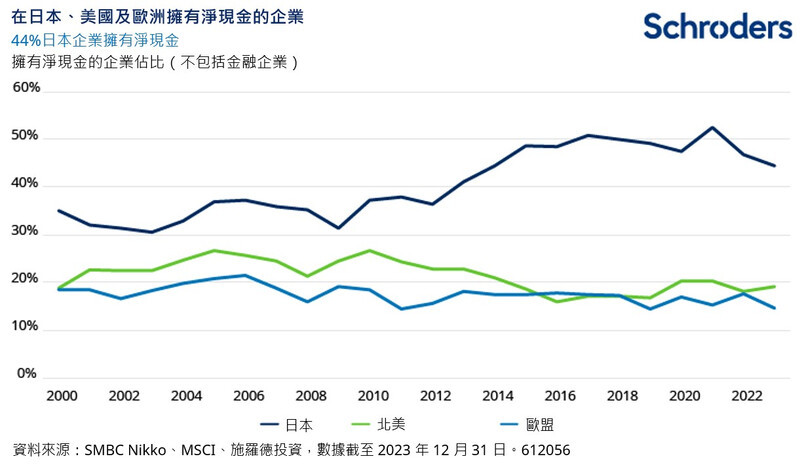

好消息是日本企业通常都具备实力,能够执行部份甚至全部方针。拥有“净现金”(即在资产负债表上,现金多于负债)的企业占44%。这为企业提供了投资于业务或增加股东回报,甚至双管齐下的空间。

对于同时寻求收益及投资增长的投资者而言,这或许会是日本企业具吸引力的原因。

此外,通胀卷土重来亦是支持日本股市的因素之一。经过通胀一直低迷、甚至约30年的通缩期之后,现时回到温和通胀的环境是日本十分乐见的。日本似乎正在进入一个企业投资增加、工资增长及消费者支出增加的阶段,预计这阶段将会持续,而非面临一个下行的通缩漩涡。

上述种种因素都有助日本成为当下具吸引力的金融市场,让投资者(尤其是寻求收益及长远增长前景的人)可从中捕捉机遇。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

降息预期风云突变 “全球资产定价之锚”再掀巨浪?

2024-04-12 22:10

卢梭

谷歌(GOOGL.US)将投资10亿美元 通过两条海底电缆改善美日数字化连接

2024-04-11 20:25

卢梭

外国投资者斥资万亿日元狂买日股 创2013年以来之最

2024-04-11 19:19

玉景

紧随美债收益率攀升 日本基准收益率创下五个月新高

2024-04-11 13:42

汪晓理

施罗德投资:日本股市表现强劲 但短期或应保持审慎

2024-04-11 11:26

叶志远

扫码下载智通APP

扫码下载智通APP