政策加持下,中国股市即将崛起? 高盛大喊A股估值有望抬升40% 瑞银建议增持港股

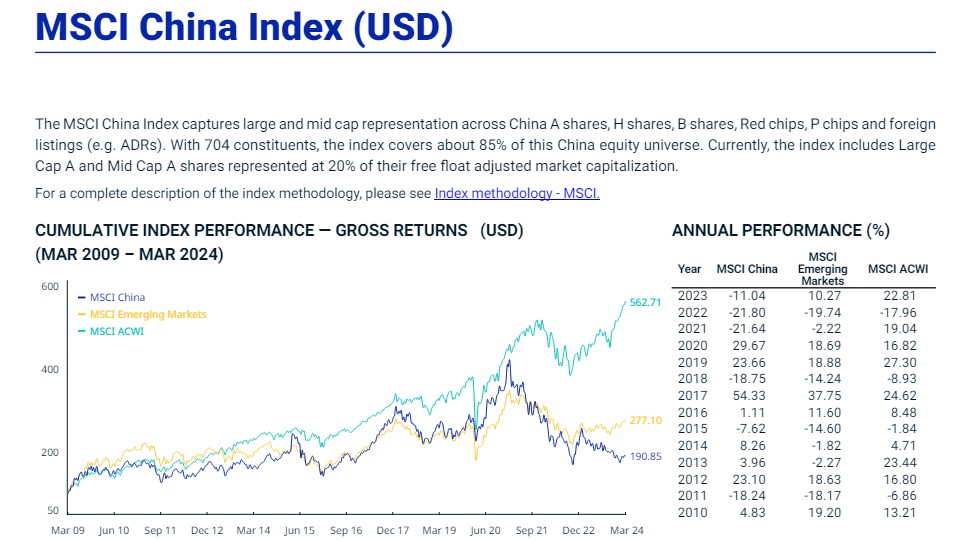

智通财经APP获悉,华尔街大行高盛表示,中国重塑资本市场的改革化努力,将显著提振股票市场的整体估值。另一大行瑞银集团(UBS Group)也在近日加入看涨中国股市的这一行列,上调了对整个港股市场的推荐评级,并上调了一项面向海外投资者的中国股票基准指数——包括阿里巴巴、腾讯和贵州茅台等中国核心股票资产的MSCI中国指数(MSCI China Index),该MSCI指数追踪704家中国公司,总市值达1.8万亿美元。

整体而言,高盛认为短期内A股市场的风险偏好可能有所增强,交易环境也将更加有利;瑞银近日则将MSCI中国指数和港股评级上调至“增持”,理由是盈利弹性和政策支持。

以 Kinger Lau 为首的高盛分析师们在周二在一份报告中写道,如果中国股市在全面改革后,能够在派息、股票回购、公司治理和机构所有权等方面全面缩小与全球领先股市的差距,那么以人民币交易的A股市场整体估值在最乐观的情况下可能将上升约40%。

瑞银罕见上调!将MSCI中国指数和港股评级调至增持

几乎同一时间,瑞银将MSCI中国指数和港股评级上调至“增持”,理由是企业盈利弹性和政策强力支持。在去年八月,瑞银曾将包括A股与港股的中国股市整体评级下调至“中性”。

据了解,国际大行瑞银颇为罕见地将MSCI中国指数评级上调至增持,该机构看涨MSCI中国指数的呼声,正值中国股票市场的关键时刻——得益于股市政策改革、经济复苏萌芽和企业盈利改善的最新迹象,中国股市——即A股与港股,有望摆脱过往几年的持续低迷表现。

包括苏尼尔•蒂鲁马莱(Sunil Tirumalai)在内的瑞银股票市场策略师在周二最新的新兴市场股票策略分析报告中写道,那些MSCI中国指数中最大规模的成分股,在盈利及基本面方面整体表现良好。瑞银还将港股评级上调至增持,同时将韩国等科技股比重较大的市场的评级下调至中性。

根据瑞银青睐的指数加权每股盈利(EPS)计算方法,MSCI中国指数的整体EPS在过去18个月中仅下降了约2%,表现优于其他新兴市场股票基准指数——下跌约8%。

该报告指出,鉴于消费回暖浮现出的早期迹象,瑞银目前对盈利前景更加乐观,认为家庭储蓄有望转化为消费,并最终流入市场。

瑞银(UBS)表示,普遍的每股收益被自由流通股的总和扭曲,在这种情况下,一些公司在该指数中只占很小的比例,但在每股收益方面却有很大的影响力。

瑞银(UBS)策略师苏尼尔•蒂鲁马莱(Sunil Tirumalai)表示:“MSCI中国指数中最大市值的几只股票在盈利和基本面方面总体表现良好。”“让我们现在对企业盈利更加乐观的是,消费出现回升的早期迹象,这一点从年初至今强劲的节日消费数据和上市消费类股的表现好于经济中的整体消费就可以看出来。”

重磅政策涉及股息与回购,有望推动A股整体估值抬升

国务院在本月早些时候发布了9点指导方针,以支撑9万亿美元的股市。过去一年,由于经济增长前景不佳和外国投资者大量撤离,包括A股与港股的中国股市一直处于低迷状态。新的政策指导方针强调上市公司的质量、监管和投资者保护,这标志着从以往政策框架的发展重点转变。

这是国务院第三次直接针对中国股市发布类似的政策文件,前两次是在2004年和2014年。

高盛在报告中表示:“如果必要的政策改革行动成为现实,即使在艰难的经济增长环境下,尚未开发的改革/政策上行空间对中国股市来说似乎也很重要。”“这些变化表明,短期内A股的风险偏好可能更强,交易环境也更有利。”

这家美国顶级投行表示,在最基本的情况下,如果改革措施能够促使中国A股市场赶上全球或地区平均水平,中国股票市场,即A股的估值将扩大约20%,在最乐观情况下A股估值可能将上升约40%。

有数据显示,中国上市公司在公司治理和对小型投资者的回报方面落后于全球同行。高盛的数据显示,中国上市公司目前平均将33%的企业利润用作股息派发,然而在过去10年,欧洲上市公司和日本上市公司的股息比例分别为60%和50%。

数据还显示称,去年中国上市公司的股票回购规模仅仅相当于总市值的0.3%,而在过去10年间,标普500指数成份公司的整体股票回购规模相当于标普500指数平均总市值的2.7%。

中国股市的基准指数之一——沪深300指数(CSI 300 Index)今年已上涨2.6%,扭转了此前长期跌势。自今年以来,除了股票市场改革举措,中国政府出台了一系列救市措施,包括“国家队”买入A股宽基指数进行护盘和限制卖空举措。不过,沪深300指数仍然落后于亚洲其他主要市场,日本蓝筹股基准——日经225指数(Nikkei)和中国台湾加权指数在2024年至少上涨了9%。

扫码下载智通APP

扫码下载智通APP