崔东树:全国乘用车市场3月末库存333万台、库存57天

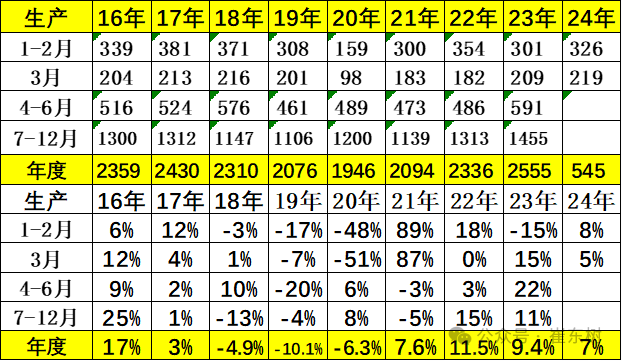

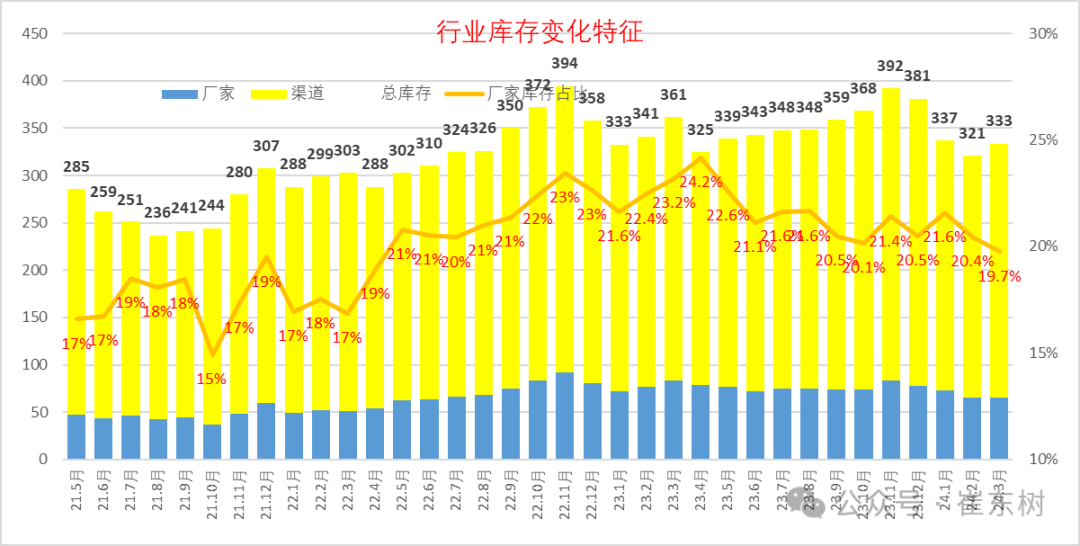

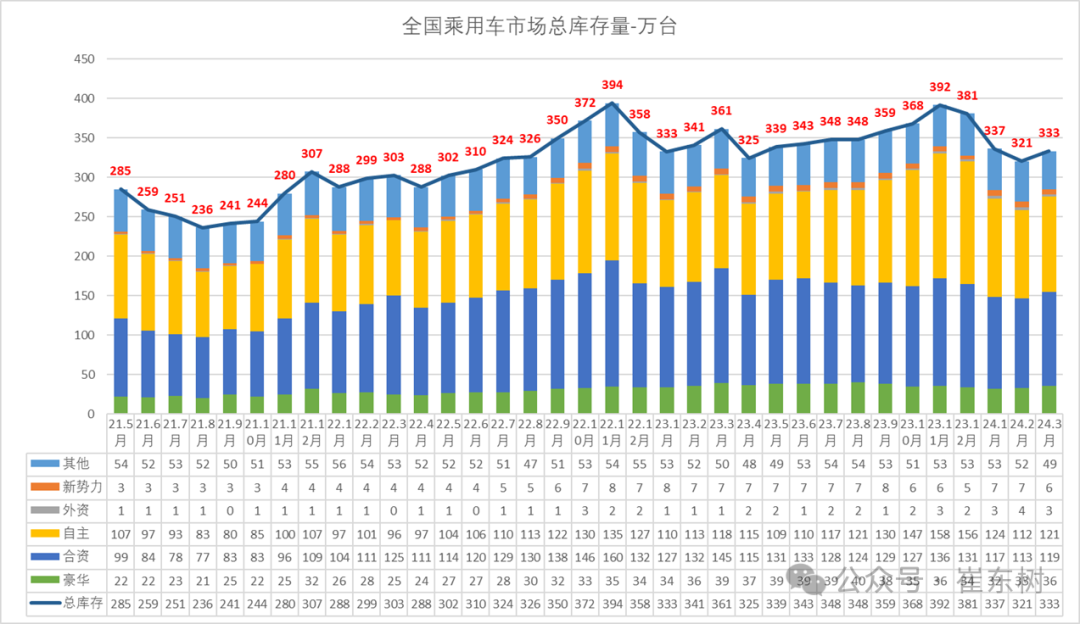

智通财经APP获悉,4月29日,崔东树发文称,在预期刺激政策带来的观望、促销战进一步助长观望情绪等综合因素的影响下,今年厂家大幅降低产量应对市场低迷,3月的新能源虽然走势不强,但3月月末全国乘用车库存仍下降到333万台,其中厂家库存占比19.7%。

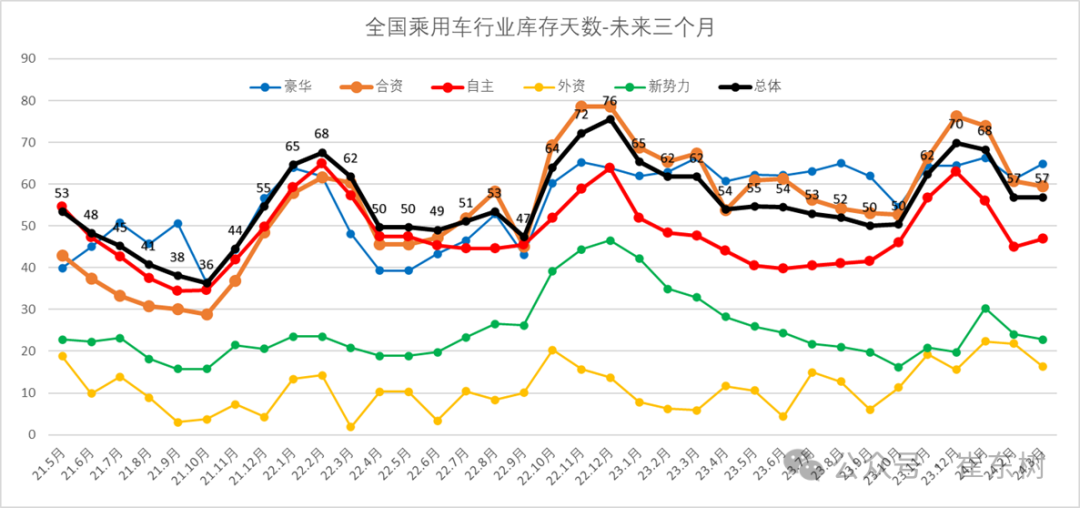

由于2月春节降价后的市场逐步恢复,因此目前3月末333万台的库存支持未来销售天数是57天,较去年3月的62天下降较好。

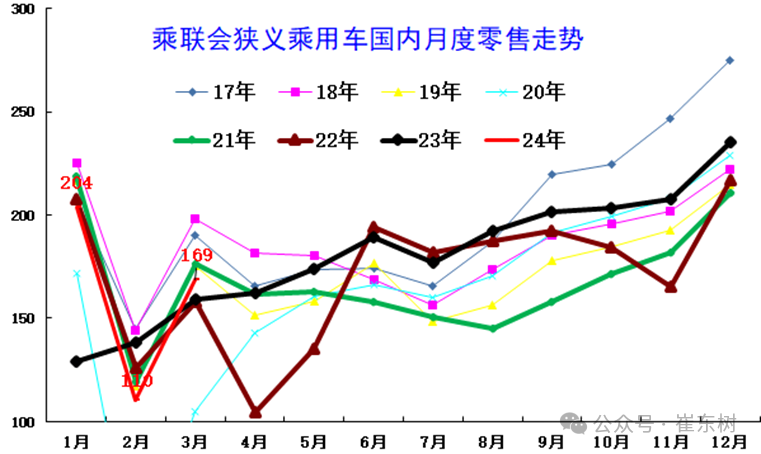

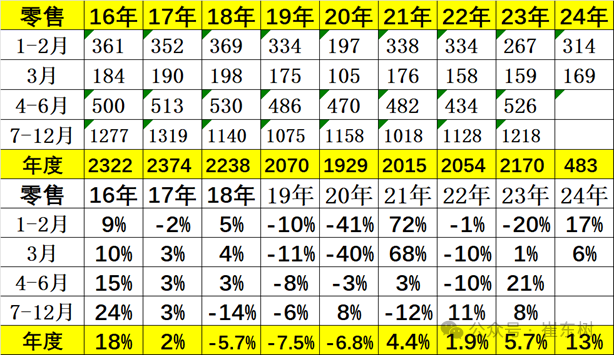

3月乘用车市场零售168.7万辆,同比增长6%,环比增长51.4%;1-3月累计零售483万辆,同比增长13%。

因2023年春节属本世纪最早,因此2024年1月零售表现很强,2月偏弱,主要是基数因素。3月的增长较强,未来仍有恢复较好增长的潜力。

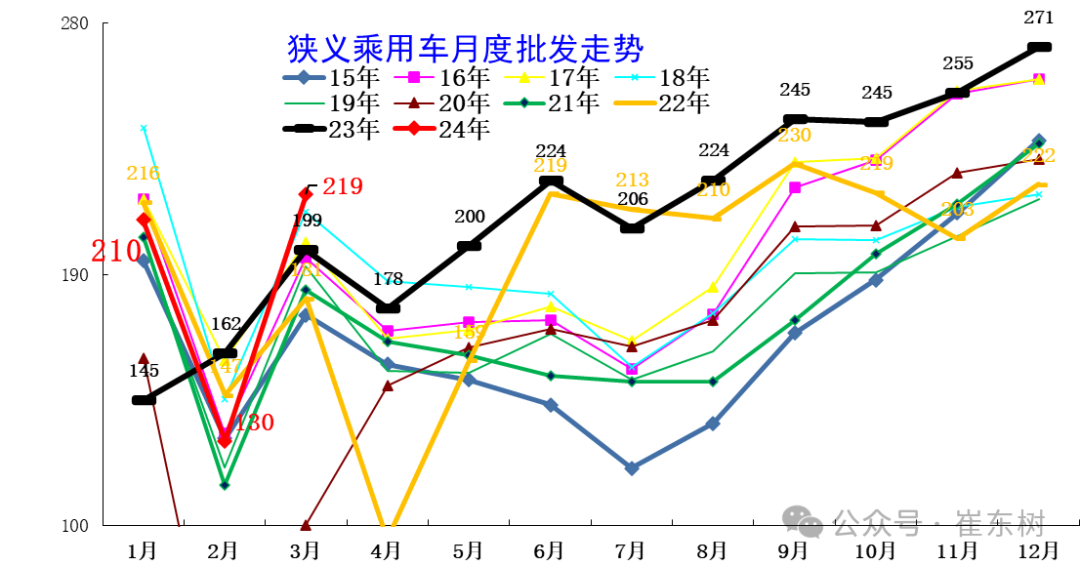

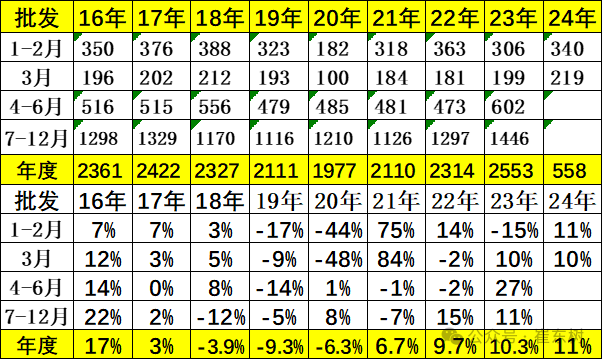

3月全国乘用车厂商批发218.9万辆,同比增长10%,环比增长68%。受春节因素影响的2月低销量,导致3月厂商销量处于当月历史的新高水平。

2023年以来累计批发创历史新高达2,553万辆,今年1-2月增11%,3月批发达到219万,累计同比增长10%,总体走势相对较强。

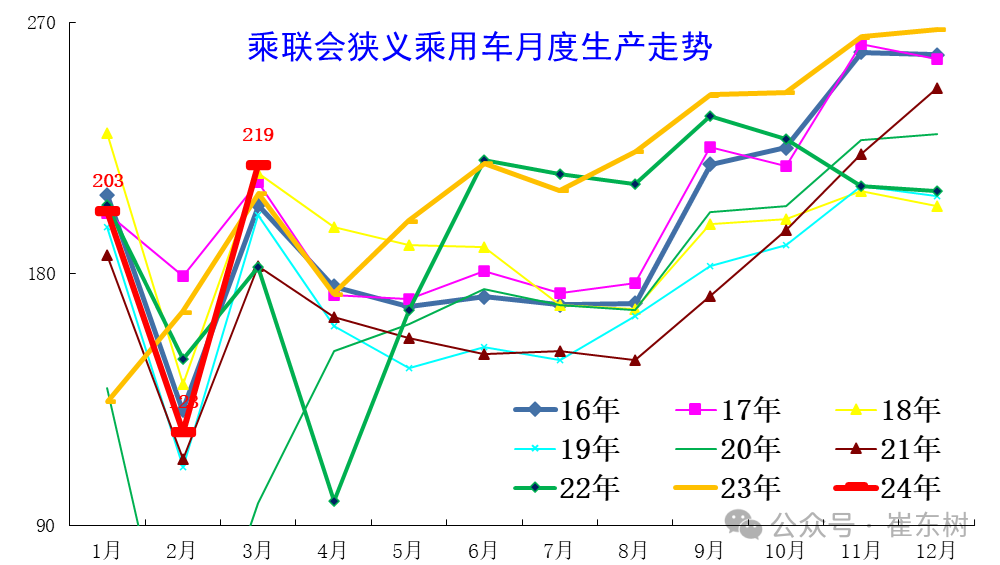

3月乘用车生产219.2万辆,同比增长5%,环比增长77%。3月乘用车生产较2018年的历史同期高点216万台高出3万辆,创历史新高。

1-2月乘用车生产326万辆,同比增长8%;3月219万辆,增5%;1-3月累计545万,同比增7%。目前乘用车生产能力超强,但1-3月还是比较克制的。3月部分主力企业强力调整生产稳库存,确保经销商体系的库存均衡,尤其随着美联储加息和上游资源价格下降趋势,新能源车产销相对谨慎。

2024年3月月末全国乘用车库存333万台,其中厂家库存68万台,渠道库存265万台,厂家库存占比19.7%。总库存较2023年3月降低28万,但较2022年3月增长30万,总体仍属较好。

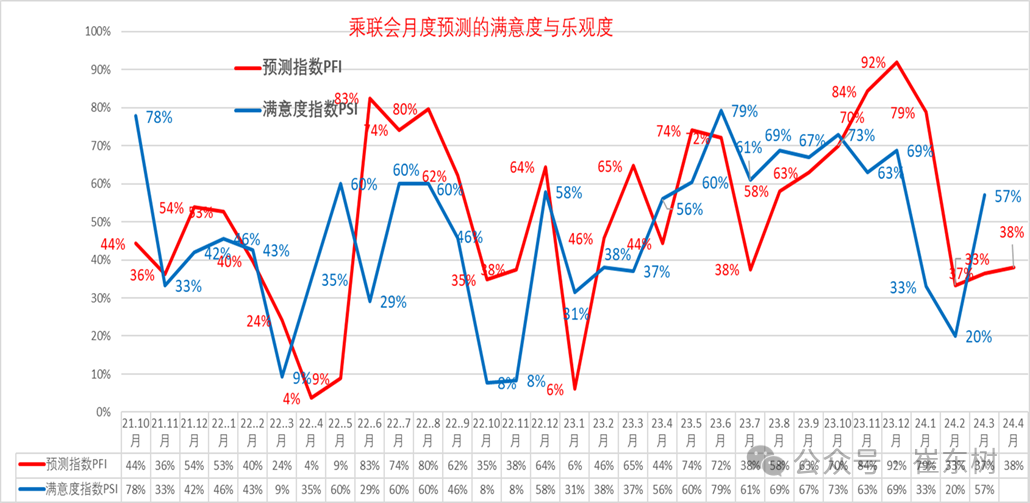

我们按照PMI指数的设定方式和评价结果评价月度市场表现。根据厂家内部人员的预测汇总测算,乘用车3月预测指数PFI为33%,满意度指数PSI为57%。乘用车4月预测指数PFI为38%。对市场的如此评价类似前期超低点的车市感受。

从目前的333万台的库存水平和预期的到2024年5月的市场增长的判断,行业库存消化压力不大。鉴于目前价格促销战趋稳的现状,车企需及时跟踪政策环境与市场变化,谨慎设定产销节奏,根据经销商库存结构,谨慎增加库存,及时清理历史库存。

2024年3月的合资品牌库存环比小幅上升,自主车企库存也小幅上升。3月的自主和合资主流车企的库存相对去年年底大幅下降,体现车企防风险意识较强,库存安全性大幅改善。从库存周期看,2021年9月开始的加库存周期,在2022年11月达到峰值的394万,随后逐步回归下降到2023年4月的325万,随后开始的加库存带来的压力较大,2023年11月开始强力去库存。但由于燃油车萎缩较严重,库存的压力也并未大幅缓解。

随着2023年市场回暖的如期到来,2023年换购需求较强,库存天数明显下降。春节后的2024年2-3月市场零售表现相对偏弱。随着中央促消费政策的推动,各地车展等营销活动的活跃,未来春季市场消费总体较好,因此我们预测3-5月的厂家总销量逐步走强,预计春季走势相对回暖,因此2024年4月预估的现有库存支撑未来销售天数维持在57天,相对于2022年和2023年3月的62天,总体库存压力稍有改善。

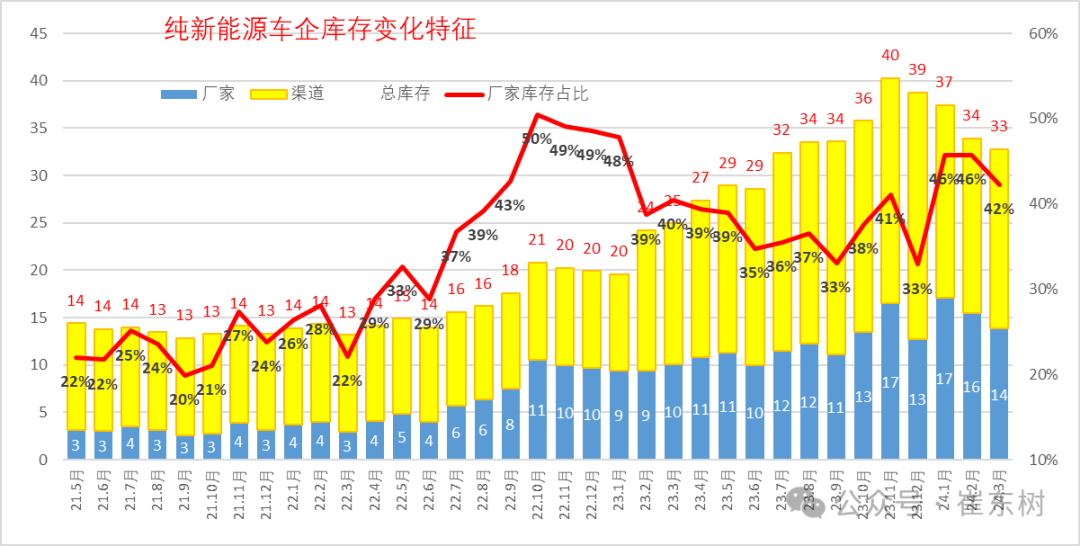

从仅生产新能源车的企业的库存变化特征分析看, 2023年年初库存20万,年初的库存保持较好,随后进入库存快速增长期。2023年11月末的纯新能源车企总体新能源库存40万台水平,12月降到39万台,3月进一步降到33万台,其中新能源经销商渠道库存明显下降,行业库存总体健康。

2023年11月库存达到近期峰值的40万,其中主要增长的是经销商库存,这也是经销模式为主流新能源销售的结果。2024年3月的经销商库存大幅下降到33万,厂家库存稍高,渠道库存相对较好。

扫码下载智通APP

扫码下载智通APP