兴业证券:2024Q1&2023年报中的四大关注点

一、2024Q1全部A股业绩增速磨底

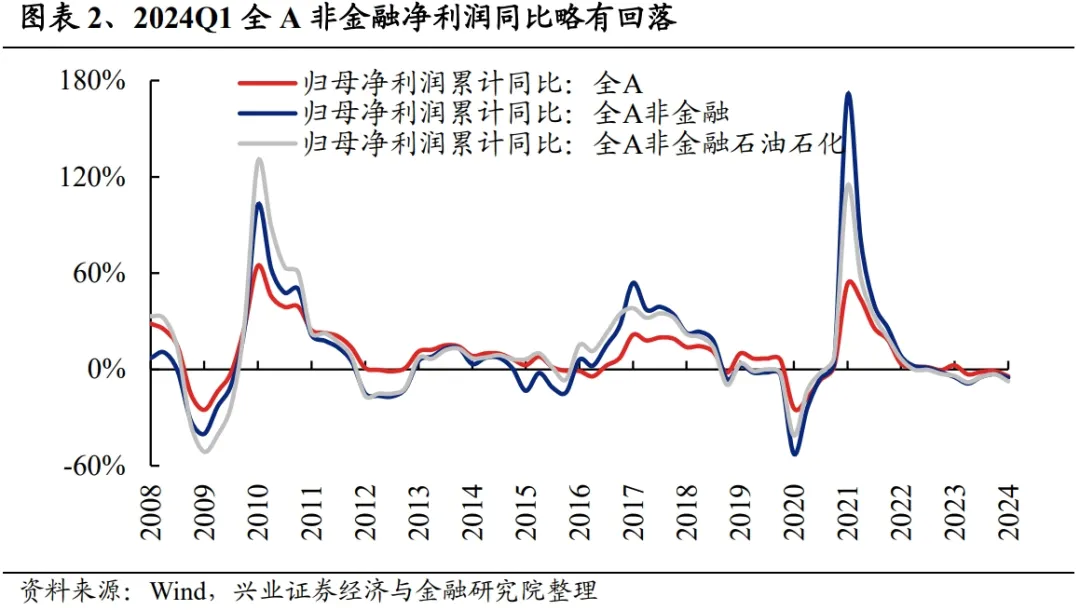

1.1、全A净利润同比增速有所回落

全A维度:一季度全A非金融净利润同比回落,经济修复动能尚需巩固

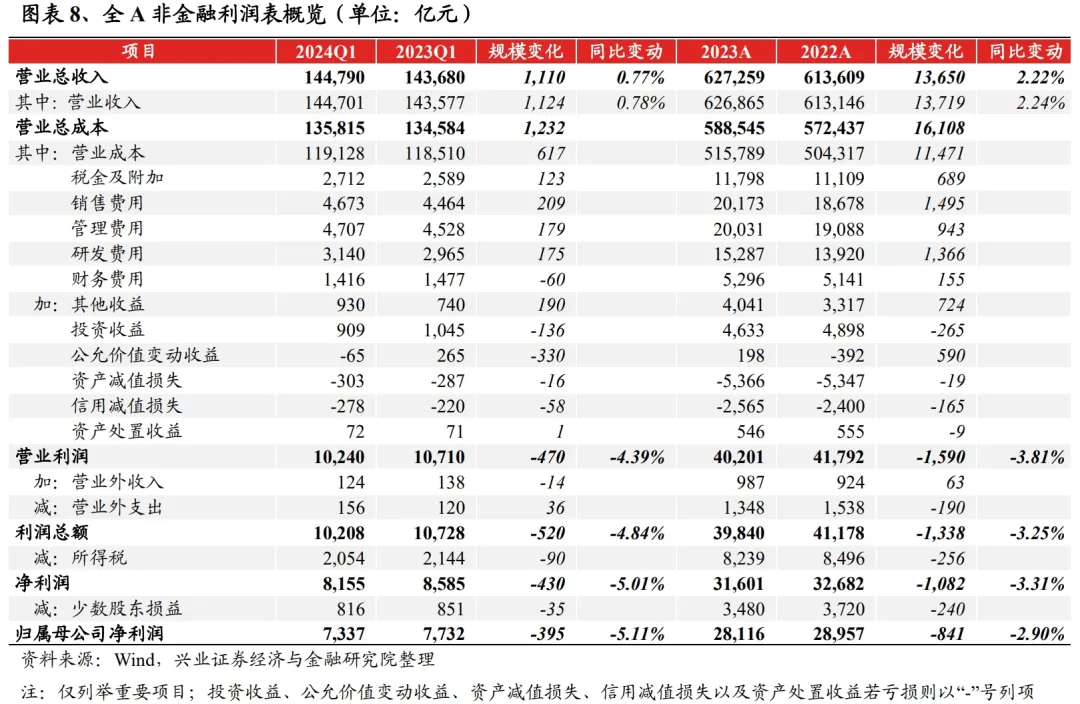

从营收累计同比增速来看:全A整体2024Q1营收累计同比增速为-1.20%(同比口径,下同),较2023A降低2.09个百分点;2023A营收累计同比为0.89%,较2023Q3降低0.58个百分点。全A非金融2024Q1营收累计同比为0.78%,较2023A降低1.45个百分点;2023A营收累计同比为2.24%,较2023Q3降低0.87个百分点。全A非金融石油石化2024Q1营收累计同比为0.00%,较2023A降低2.97个百分点;2023A营收累计同比为2.97%,较2023Q3降低0.85个百分点。

从净利润累计同比增速来看:全A整体2024Q1净利润累计同比增速为-4.23%,较2023A降低3.16个百分点;2023A净利润累计同比为-1.06%,较2023Q3提升0.41个百分点。全A非金融2024Q1净利润累计同比为-5.11%,较2023A降低2.21个百分点;2023A净利润累计同比为-2.90%,较2023Q3提高1.73个百分点。全A非金融石油石化2024Q1净利润累计同比为-7.43%,较2023A降低4.47个百分点;2023A净利润累计同比为-2.97%,较2023Q3提高1.70个百分点。

从扣非净利润累计同比增速来看:全A整体2024Q1扣非净利润累计同比增速为-2.15%,较2023A降低0.42个百分点;2023A扣非净利润累计同比为-1.73%,较2023Q3提升0.66个百分点。全A非金融2024Q1扣非净利润累计同比为-1.66%,较2023A提高2.54个百分点;2023A扣非净利润累计同比为-4.21%,较2023Q3提高2.01个百分点。全A非金融石油石化2024Q1扣非净利润累计同比为-3.79%,较2023A提高1.49个百分点;2023A扣非净利润累计同比为-5.28%,2023Q3降低0.85个百分点。

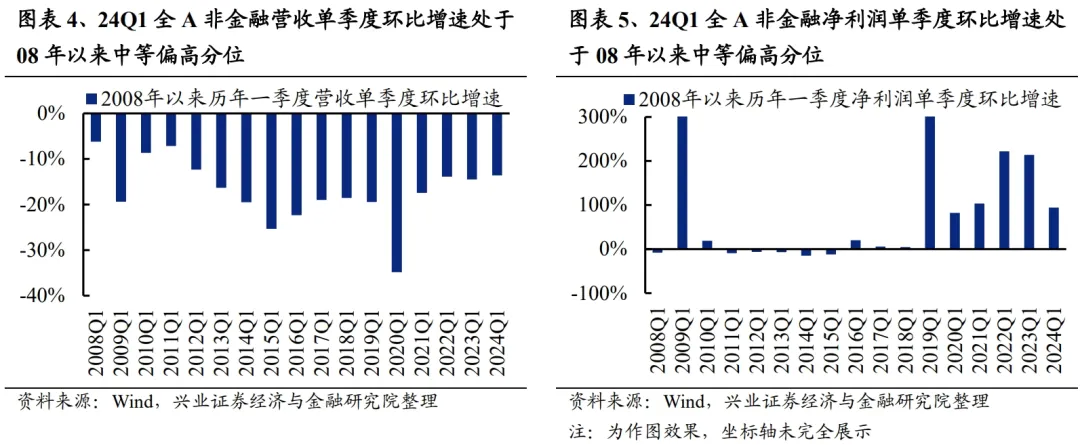

从单季度环比增速来看:全A非金融2024Q1单季度营收环比增速为-13.60%,尽管环比回落,但纵向比较来看高于季节性水平(08年以来分位数为75.0%);全A非金融2024Q1单季度归母净利润环比增速为94.35%,处于2008年以来中等偏高分位(68.7%)。

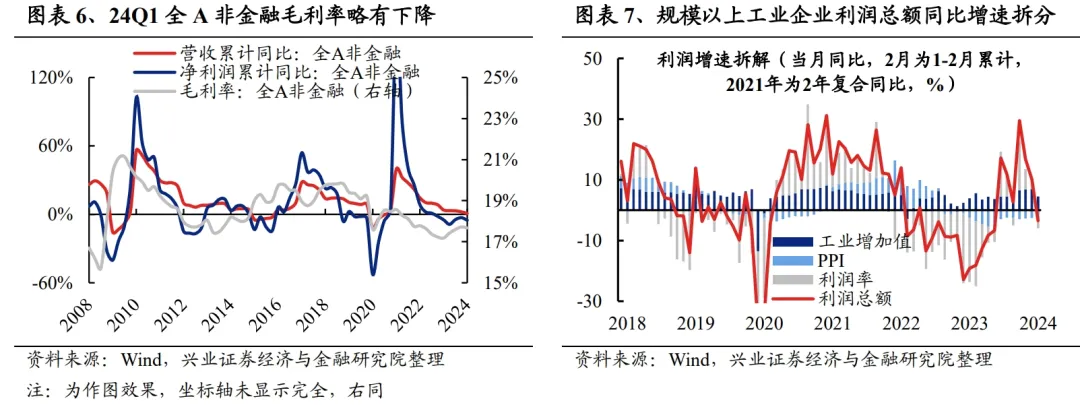

对全A非金融的业绩进行量价拆分:选取营业收入作为量和价的综合体现、毛利率作为价格指标,2024Q1毛利率较2023年小幅回落0.05个百分点,不过较2023年前三个季度毛利率提高0.07个百分点,整体来看延续修复态势。

整体来看,2024Q1全A非金融营收和净利润同比增速均较2023年出现一定回落,或有24Q1单季度同比增速与2023全年增速比较、以及23Q1相对高基数等因素影响。不过我们对业绩的短期波动不必过度悲观,一方面,全A非金融扣非净利润累计同比增速持续改善,全A非金融净利润TTM同比增速大体上也维持2023年三季度以来的回暖趋势;另一方面,2024Q1单季度净利润环比实现大幅增长,营收环比增速也处于2008年以来一季度环比增速的中等偏高水平。

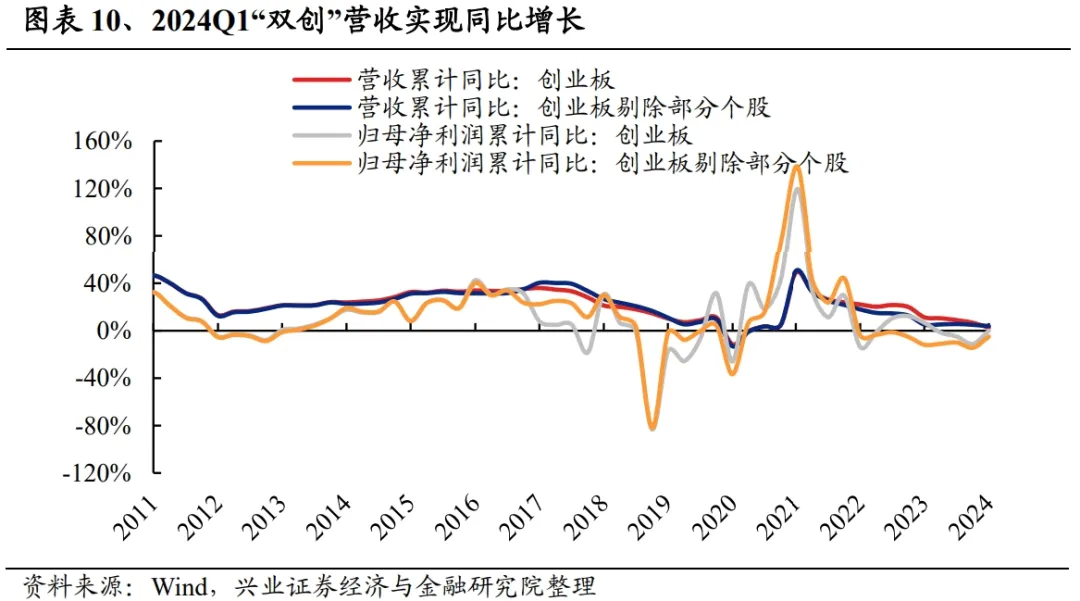

上市板:2023全年主板营收实现增长、净利润基本持平2022年,同比增速明显优于科创板和创业板;2024年一季度,受低基数影响,“双创”营收和净利润增速明显改善。

从营收累计同比增速来看:主板2024Q1营收累计同比增速为-1.47%,较2023A降低1.98个百分点;2023A营收累计同比为0.52%,较2023Q3降低0.51个百分点。创业板整体2024Q1营收累计同比为2.56%,较2023A降低4.14个百分点;2023A营收累计同比为6.70%,较2023Q3降低2.23个百分点。创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2024Q1营收累计同比为3.92%,较2023A降低1.07个百分点;2023A营收累计同比为4.99%,较2023Q3降低0.69个百分点。科创板2024Q1营收累计同比为4.65%,较2023A降低0.04个百分点;2023A营收累计同比为4.69%,较2023Q3降低0.60个百分点。

从净利润累计同比增速来看:主板2024Q1净利润累计同比增速为-4.42%,较2023A降低4.80个百分点;2023A净利润累计同比为0.38%,较2023Q3提高0.89个百分点。创业板整体2024Q1净利润累计同比为0.09%,较2023A提高11.13个百分点;2023A净利润累计同比为-11.04%,较2023Q3降低6.17个百分点。创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2024Q1净利润累计同比为-4.95%,较2023A提高9.40个百分点;2023A净利润累计同比为-14.35%,较2023Q3降低4.40个百分点。科创板2024Q1净利润累计同比为0.62%,较2023A提高41.40个百分点;2023A净利润累计同比为-40.78%,较2023Q3降低2.83个百分点。

从扣非净利润累计同比增速来看:主板2024Q1扣非净利润累计同比增速为-2.51%,较2023A降低2.46个百分点;2023A扣非净利润累计同比为-0.04%,较2023Q3提高1.13个百分点。创业板整体2024Q1扣非净利润累计同比为7.85%,较2023A提高24.76个百分点;2023A扣非净利润累计同比为-16.91%,较2023Q3降低7.08个百分点。创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2024Q1扣非净利润累计同比为0.22%,较2023A提高21.28个百分点;2023A扣非净利润累计同比为-21.06%,较2023Q3降低6.66个百分点。科创板2024Q1扣非净利润累计同比为2.36%,较2023A提高53.94个百分点;2023A扣非净利润累计同比为-51.58%,较2023Q3降低2.51个百分点。

整体来看,2023全年主板营收实现增长、净利润基本持平2022年,同比增速明显优于科创板和创业板;2024年一季度,受低基数影响,“双创”营收和净利润增速明显改善。2024Q1营收增速方面,科创板>创业板(剔除部分个股)>创业板整体>主板;净利润增速方面,科创板>创业板整体>创业板(剔除部分个股)>主板。2023年营收增速方面,主板>创业板(剔除部分个股)>创业板整体>科创板;净利润增速方面,主板>创业板整体>创业板(剔除部分个股)>科创板。

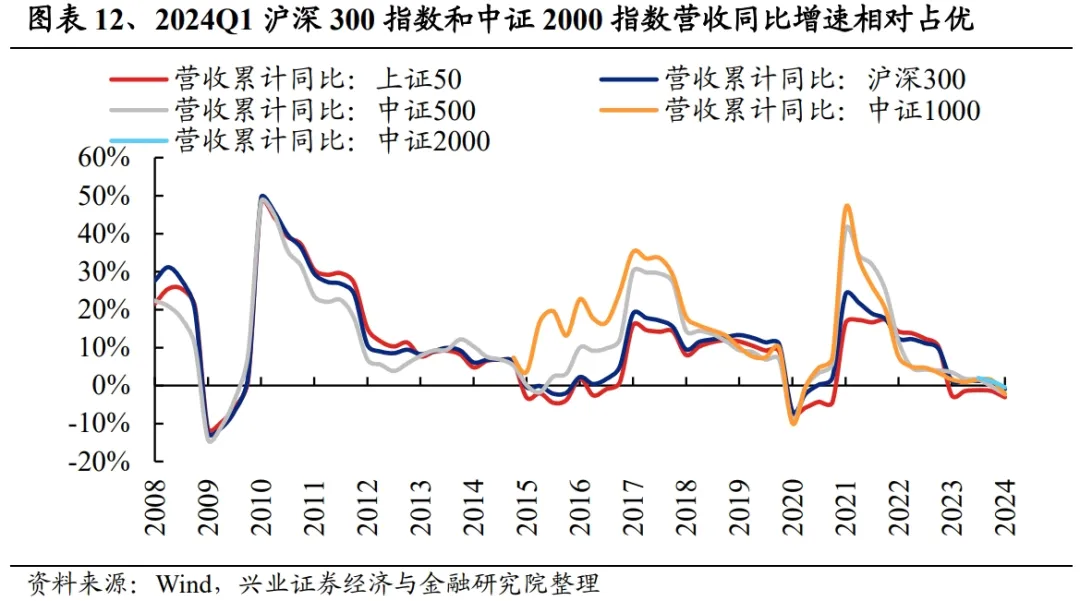

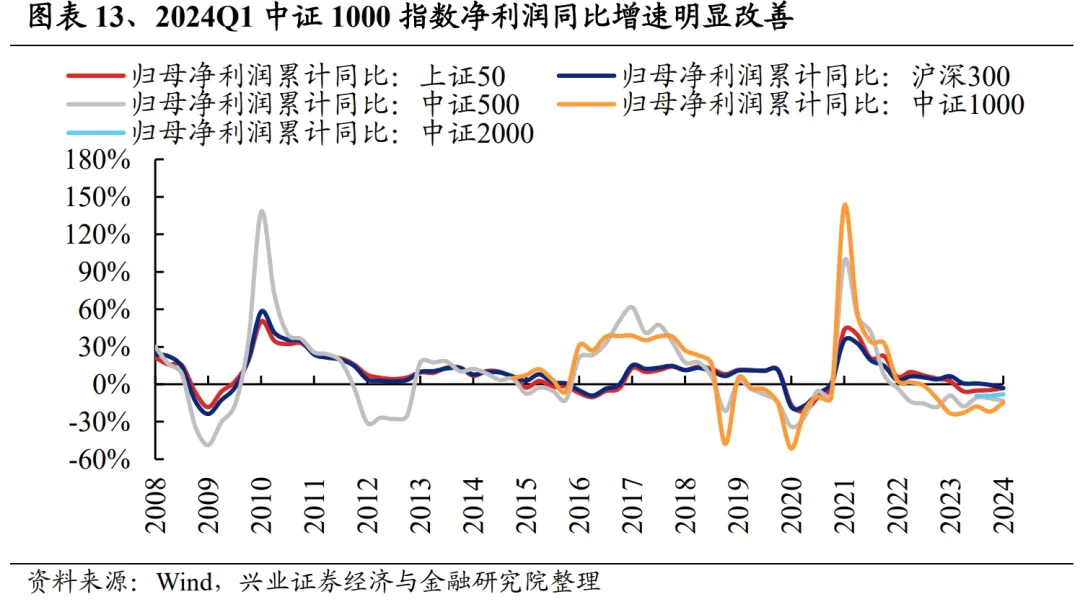

宽基指数:2024Q1沪深300指数和中证2000指数营收和净利润同比增速相对占优,中证1000指数净利润同比降幅明显收窄

从营收累计同比增速来看:以沪深300指数为代表的大盘股2024Q1营收累计同比增速为-0.10%,较2023A降低2.04个百分点;2023A营收累计同比为1.11%,较2023Q3降低2.04个百分点。以中证500指数为代表的中盘股2024Q1营收累计同比为-2.34%,较2023A降低2.11个百分点;2023A营收累计同比为-0.23%,较2023Q3降低1.80个百分点。以中证1000指数为代表的小盘股2024Q1营收累计同比为-2.22%,较2023A降低3.66个百分点;2023A营收累计同比为1.44%,较2023Q3降低0.12个百分点。以中证2000指数为代表的微盘股2024Q1营收累计同比为-0.48%,较2023A降低1.61个百分点;2023A营收累计同比为1.14%,较2023Q3降低0.84个百分点。

从净利润累计同比增速来看:沪深300指数2024Q1净利润累计同比增速为-3.01%,较2023A降低2.49个百分点;2023A净利润累计同比为-0.52%,较2023Q3降低1.15个百分点。中证500指数2024Q1净利润累计同比为-13.30%,较2023A降低2.01个百分点;2023A净利润累计同比为-11.29%,较2023Q3降低0.69个百分点。中证1000指数2024Q1净利润累计同比为-14.77%,较2023A提高7.22个百分点;2023A净利润累计同比为-21.99%,较2023Q3降低4.22个百分点。中证2000指数2024Q1净利润累计同比为-8.05%,较2023A提高1.22个百分点;2023A净利润累计同比为-9.26%,较2023Q3降低0.22个百分点。

整体来看,一季度沪深300和中证2000指数营收和净利润同比增速相对占优,其中沪深300指数净利润增速主要受部分光伏和锂龙头亏损拖累。从各指数绝对增速来看,2024Q1营收增速方面,中证2000指数>沪深300指数>中证1000指数>中证500指数;净利润增速方面,沪深300指数>中证2000指数>中证500指数>中证1000指数。从增速边际变化来看,2024Q1较2023A营收增速变化方面,中证2000指数>沪深300指数>中证500指数>中证1000指数;净利润增速变化方面,中证1000指数>中证2000指数>中证500指数>沪深300指数。

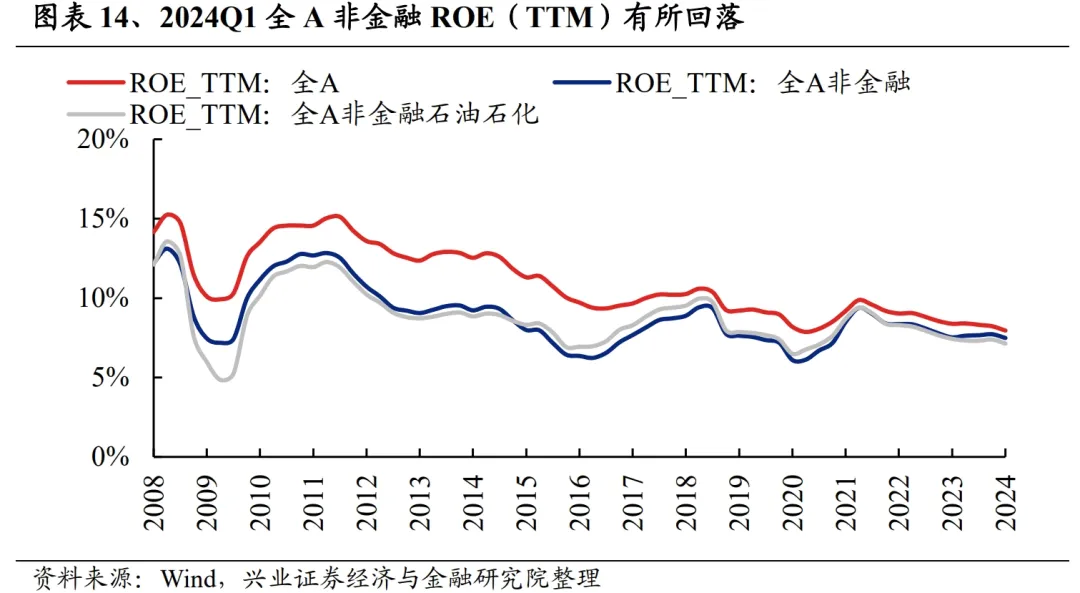

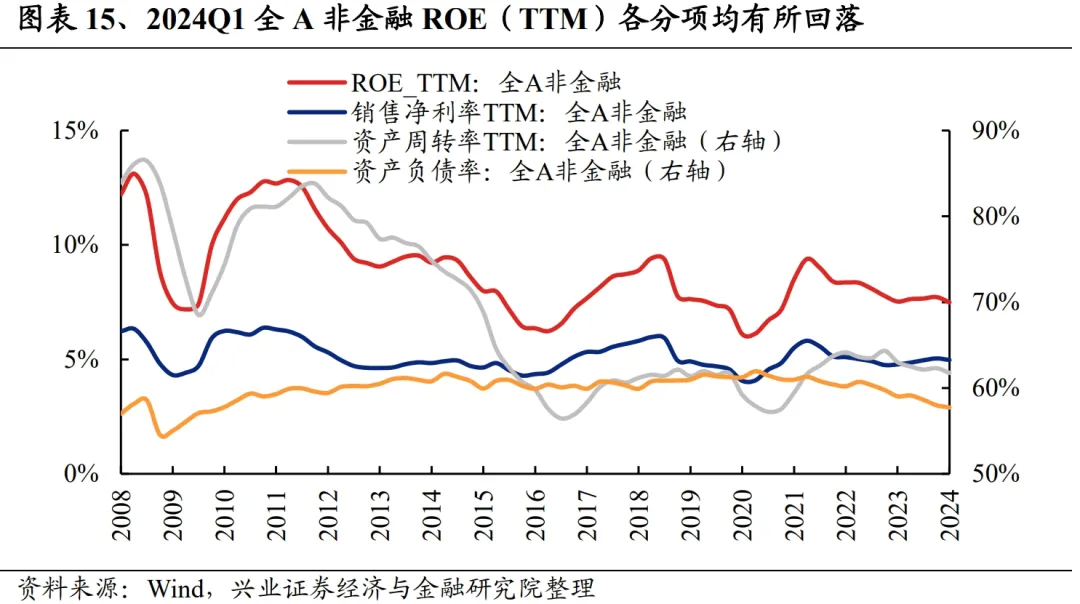

1.2、2024Q1全A非金融ROE(TTM)有所回落

从ROE(TTM)来看:全A整体2024Q1 ROE(TTM)为7.96%,较2023Q4降低0.27个百分点;2023Q4 ROE(TTM)为8.23%,较2023Q3降低0.09个百分点。全A非金融2024Q1 ROE(TTM)为7.49%,较2023Q4降低0.23个百分点;2023Q4 ROE(TTM)为7.72%,较2023Q3提高0.06个百分点。全A非金融石油石化2024Q1 ROE(TTM)为7.14%,较2023Q4降低0.25个百分点;2023Q4 ROE(TTM)为7.39%,较2023Q3提高0.07个百分点。

对全A非金融的ROE(TTM)进行杜邦拆解,2024Q1各分项较2023Q4均有不同程度回落:全A非金融2024Q1 ROE(TTM)为7.49%,较2023Q4降低0.23个百分点;其中销售净利率(TTM)为4.97%,较2023Q4降低0.07个百分点;资产周转率(TTM)为61.76%,较2023Q4降低0.55个百分点;资产负债率为57.73%,较2023Q4降低0.26个百分点。

整体来看,2024Q1全A非金融销售净利率TTM水平虽较23Q4小幅下降但仍高于23Q3,一季度ROE(TTM)或更多受资产周转率TTM和资产负债率拖累。随着资产周转率和负债率来到历史低位,全A非金融盈利能力或有望迎来改善。

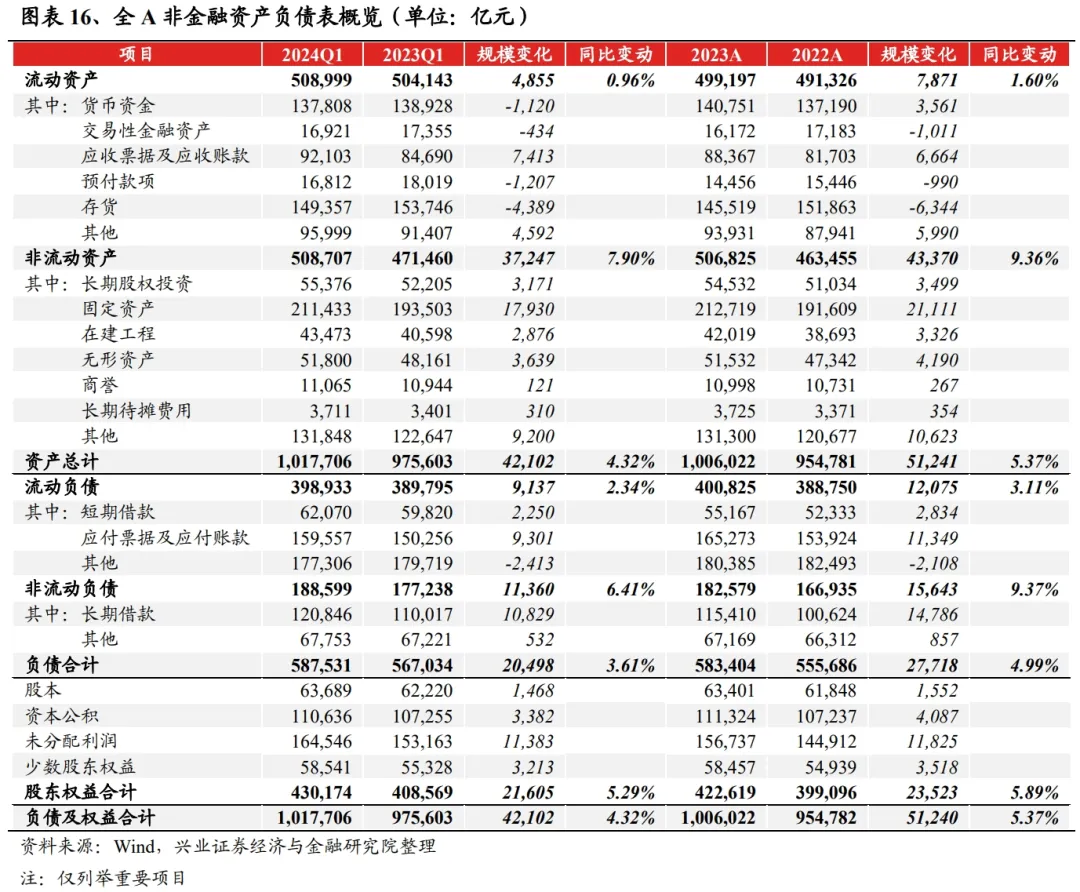

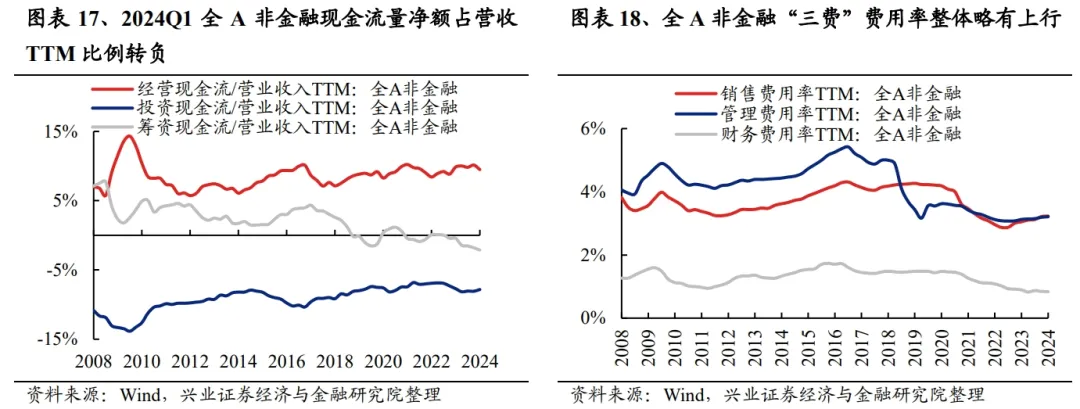

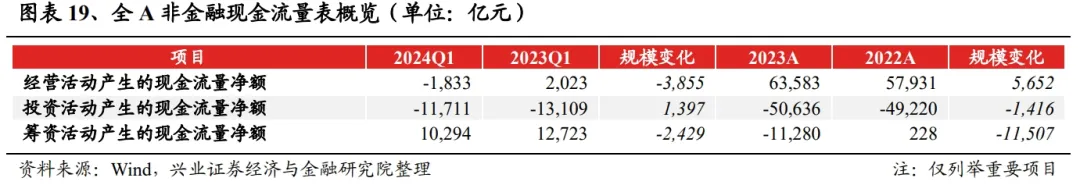

1.3、全A非金融现金流量净额占营收TTM比例转负,“三费”费用率略有上行

从现金流占营业收入比例来看,2024Q1全A非金融现金流量净额占营收TTM比例转负:2024Q1全A非金融经营现金流量净额占营业收入比例(即营业现金比率,TTM)为9.49%,较2023Q4下降0.65个百分点;投资现金流量净额/营业收入(TTM)绝对值为7.82%,较2023Q2的绝对值降低0.25个百分点;筹资现金流量净额/营业收入(TTM)的绝对值为2.13%,较2023Q4的绝对值回升0.34个百分点。

全A非金融“三费”费用率整体略有上行:2024Q1全A非金融销售费用率/管理费用率/财务费用率(均为TTM)分别为3.23%/3.21%/0.84%,较2023Q4分别变动0.02/0.02/-0.01个百分点。

1.4、产能周期仍在去化中,库存周期或将见底

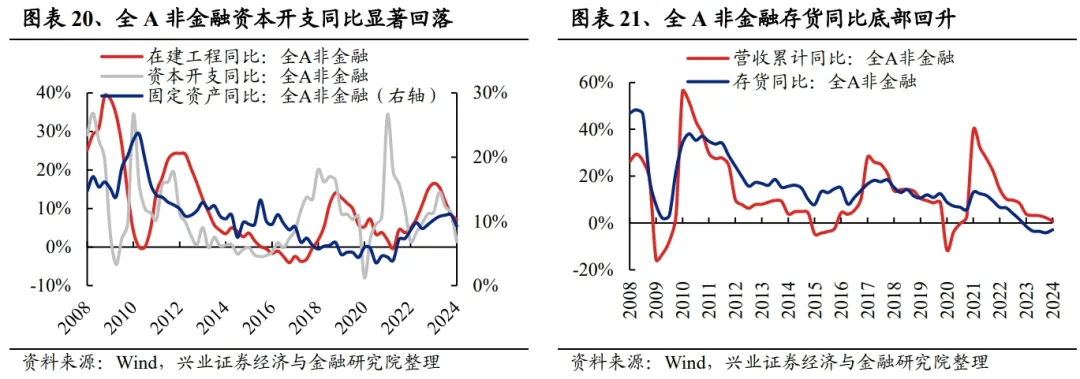

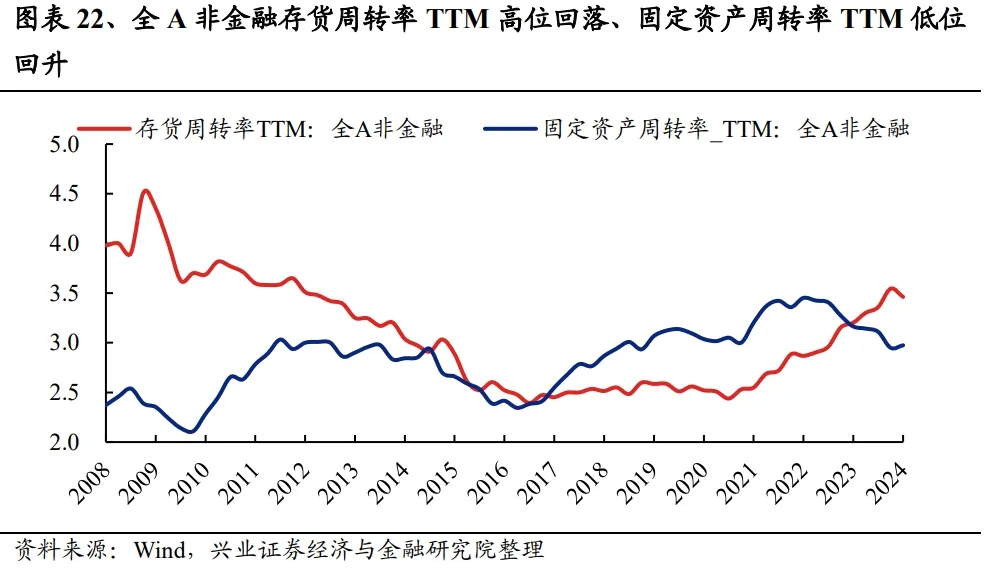

上市公司产能周期仍在去化中,库存周期或逐步从底部向上切换。产能方面,2024Q1全A非金融资本开支同比增速/在建工程同比增速/固定资产同比增速分别为1.37%/7.08%/9.27%,较2023Q4回落2.13/1.52/1.75个百分点。库存方面,2024Q1全A存货同比增速为-2.85%,较2023Q4回升1.32个百分点。从周转率来看,全A非金融存货周转率TTM从2023Q4的3.54倍高位回落至2024Q1的3.46倍,固定资产周转率TTM从2023Q4的2.95倍低位回升至2024Q1的2.97倍。

二、可选消费和其他服务高景气延续,必需消费和TMT净利润增速明显改善

大类板块层面:

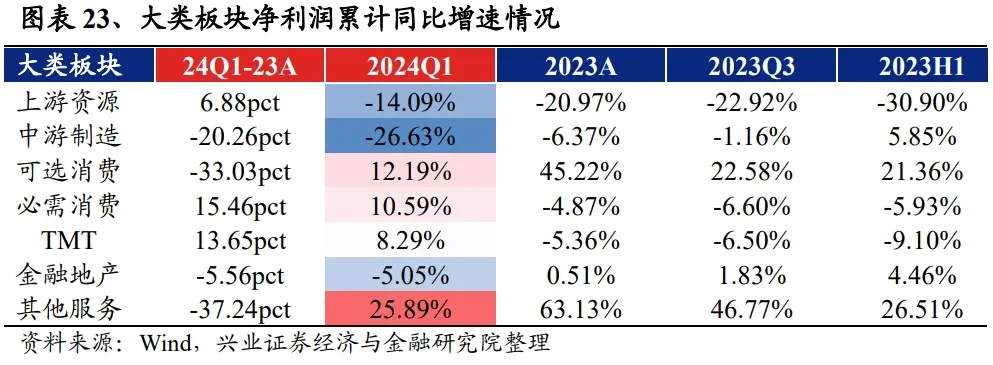

从2024Q1净利润同比增速来看:其他服务(25.89%)>可选消费(12.19%)>必需消费(10.59%)>TMT(8.29%)>金融地产(-5.05%)>上游资源(-14.09%)>中游制造(-26.63%)。

从2024Q1净利润同比增速较2023A的边际变化来看:必需消费(15.46pct)>TMT(8.56pct)>上游资源(6.88pct)>金融地产(-5.56pct)>中游制造(-20.26pct)>可选消费(-33.03pct)>其他服务(-37.24pct)。

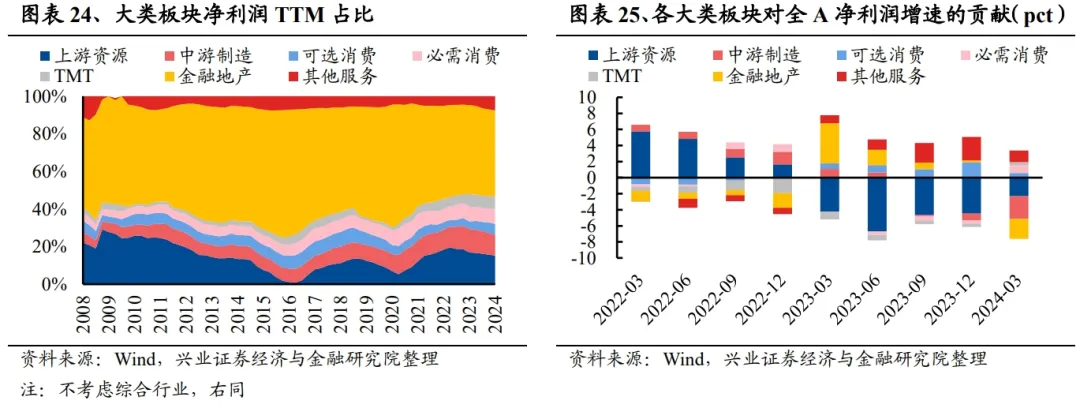

从利润结构来看(不考虑综合行业):2024Q1金融地产板块净利润TTM占比仍然最高(总计45.73%,银行约40.32%、非银金融5.94%、地产板块净利润TTM为负);其中,其他服务/必需消费/可选消费板块净利润TTM占比较2023Q4分别提升0.49pct/0.47pct/0.26pct至7.52%/7.91%/5.94%,上游资源和中游制造板块占比较2023Q4分别下降0.43pct和0.26pct至15.30%和10.82%。

从增速贡献来看(不考虑综合行业):2024Q1其他服务/必需消费/可选消费板块正向拉动全A净利润同比增速1.45/0.93/0.59个百分点;中游制造/金融地产/上游资源板块负向拉动2.83/2.48/2.30个百分点。

一级行业层面:

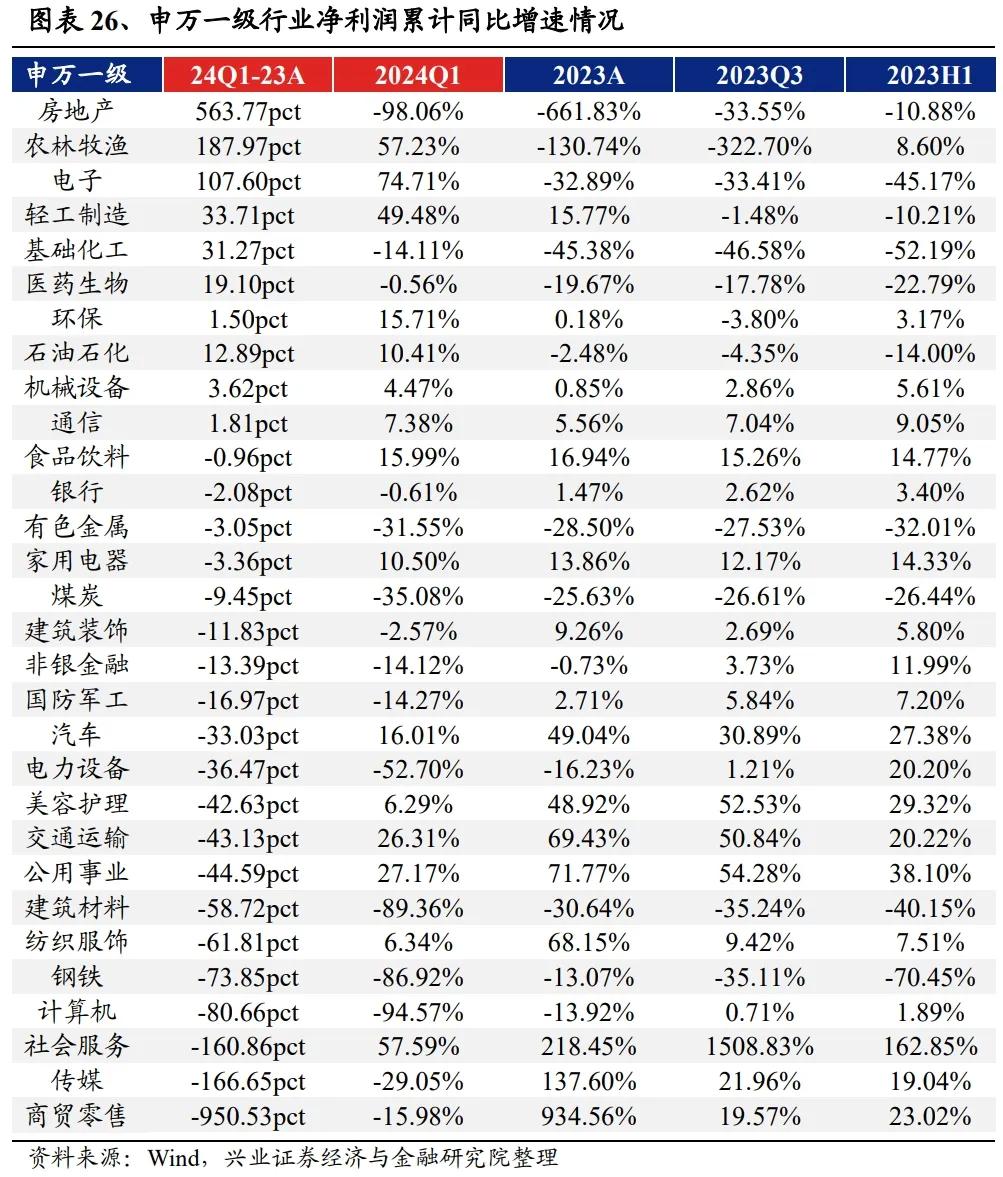

从2024Q1净利润同比增速来看:电子(74.71%)、社会服务(57.59%)、农林牧渔(57.23%)、轻工制造(49.48%)和公用事业(27.17%)位居前五。

从2024Q1净利润同比增速较2023A的边际变化来看:房地产(563.77pct)、农林牧渔(187.97pct)、电子(107.60pct)、轻工制造(33.71pct)和基础化工(31.27pct)改善幅度位居前五;轻工制造和环保行业连续两期净利润增速均为正且增速持续改善;其余连续两期净利润增速边际改善的一级行业还包括石油石化、基础化工、农林牧渔和电子。

二级行业层面:

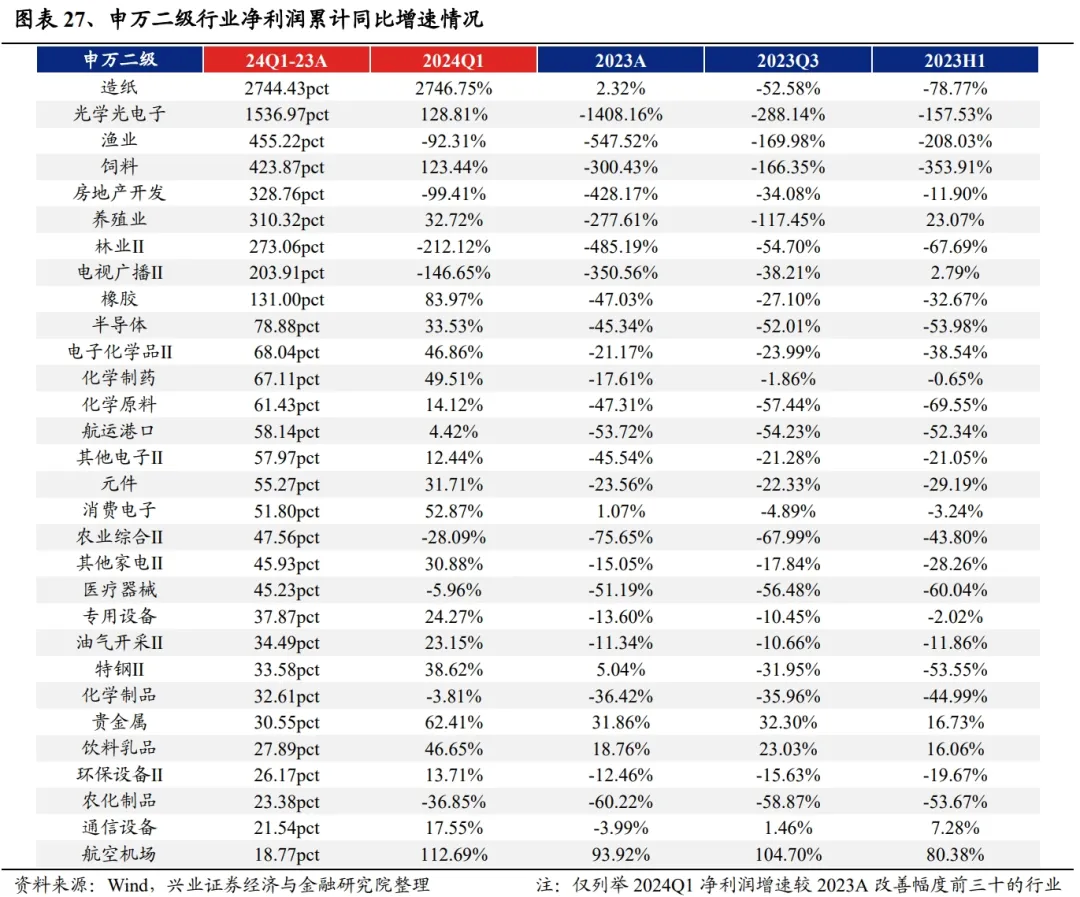

从2024Q1净利润同比增速来看:造纸(2746.75%)、航海装备Ⅱ(206.59%)、光学光电子(128.81%)、饲料(123.44%)、体育Ⅱ(112.97%)、航空机场(112.69%)、橡胶(83.97%)、旅游及景区(80.52%)、酒店餐饮(67.46%)和贵金属(62.41%)位居前十。

从2024Q1净利润同比增速较2023A的边际变化来看:造纸(2744.43pct)、光学光电子(1536.97pct)、渔业(455.22pct)、饲料(423.87pct)、房地产开发(328.76pct)、养殖业(310.32pct)、林业Ⅱ(273.06pct)、电视广播Ⅱ(203.91pct)、橡胶(131.00pct)和半导体(78.88pct)改善幅度居前十;连续两期净利润增速均为正且增速持续改善的二级行业主要集中在资源品(炼化及贸易、工业金属、特钢Ⅱ)、出口链(自动化设备、汽车零部件、摩托车及其他、小家电、造纸)、TMT(消费电子、计算机设备)以及环境治理等。

三、公募重仓业绩和分红优势凸显,“高胜率”共识有望加速凝聚

我们筛选了2024Q1主动偏股型公募基金(包含普通股票型、偏股混合型、灵活配置项)前百大重仓股,以及其中配置比例环比2023Q4提升的个股,从景气度、盈利能力和预期股息率三个维度刻画其特征。

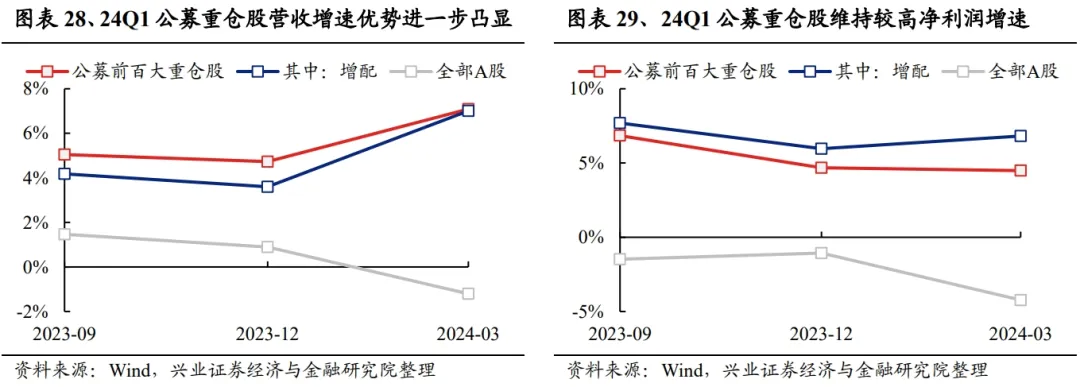

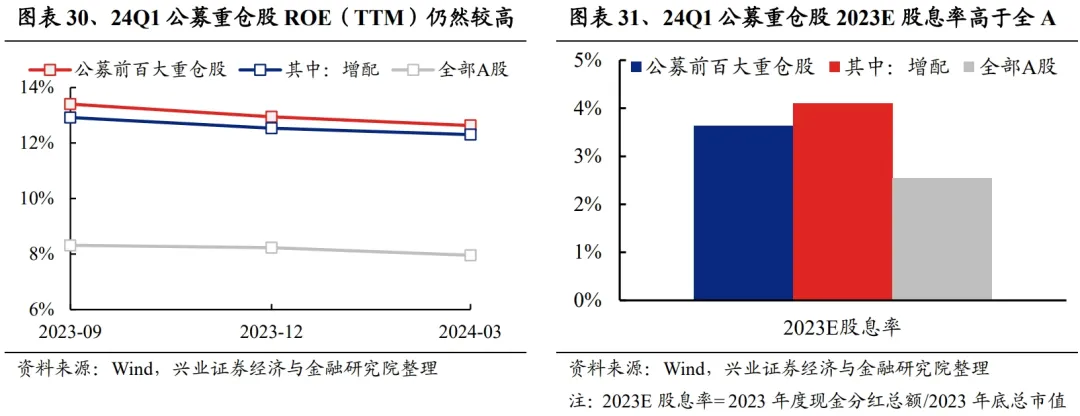

从景气度来看,2024Q1公募前百大重仓股一季度营收同比增速为7.09%(较2023A的4.73%提高2.03个百分点),其中配置比例提升的个股整体营收同比增速为7.01%(较2023A的3.60%提高3.41个百分点),较全部A股整体水平的优势进一步凸显。2024Q1公募前百大重仓股一季度净利润同比增速为4.49%(较2023A的4.67%小幅回落0.19个百分点),其中配置比例提升的个股整体净利润同比增速为6.83%(较2023A的5.97%提高0.86个百分点);作为对比,全部A股2024Q1净利润同比增速仅-4.23%。

从盈利能力来看,2024Q1公募前百大重仓股一季度ROE(TTM)为12.63%,其中配置比例提升的个股整体ROE(TTM)为12.30%,尽管较2023Q4略有下滑,但仍明显高于全部A股整体水平。

从预期股息率来看,根据2023年度已实施分红和分红预案计算,2024Q1公募前百大重仓股预期股息率为3.63%,其中配置比例提升的个股整体预期股息率为4.09%,相较而言全部A股仅2.55%。

四、2023年上市公司分红情况明显改善

2024年4月12日国务院发布的《关于加强监管防范风险推动资本市场高质量发展的若干意见(新“国九条”)》和同年3月15日证监会发布的《关于加强上市公司监管的意见(试行)》均提及“强化上市公司现金分红监管”方面内容,明确指出未来将通过限制控股股东减持、实施其他风险警示(ST)等方式对分红不达标的公司加强约束。

政策强引导下,2023年上市公司现金分红情况出现明显好转。截至2024年4月30日,共有3864家上市公司(2023年及之前上市,下同)披露2023年度利润分配预案且预计实施分红,在已披露预案的A股中占比72.5%,较2022年实施分红的上市公司占比明显改善5.77pct,扭转了该数据自2018年起的趋势性下滑。

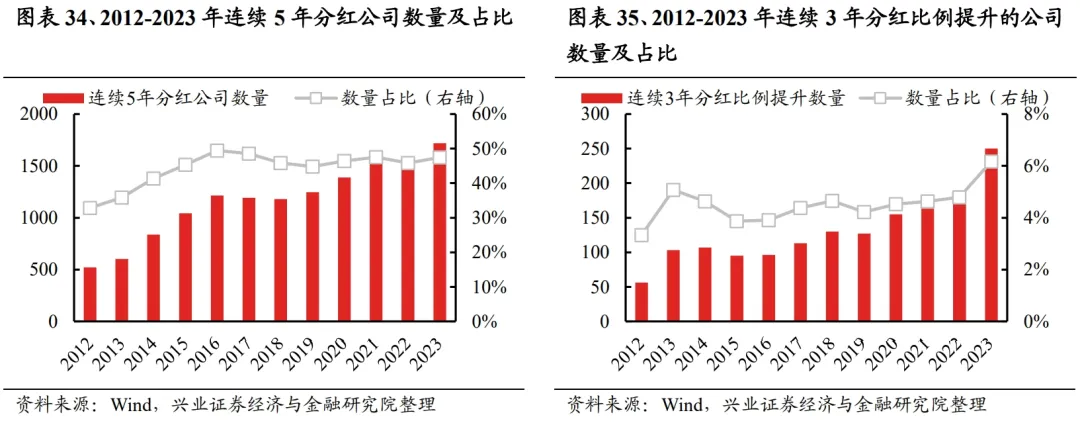

2023年上市公司分红积极性、持续性均显著提升。2023年全A分红比例中位数为30.37%,较2022年的20.96%大幅提升9.41pct,显示上市公司分红力度明显改善。其中,连续5年分红的公司数量占比由2022年的45.82%提升1.65pct至2023年的47.47%,连续3年分红比例持续改善的公司数量占比则由2022年的4.79%提升1.38pct至2023年的6.17%,指向随着A股分红制度的日渐完善,上市公司分红的稳定性和可预见性正在逐步提升。

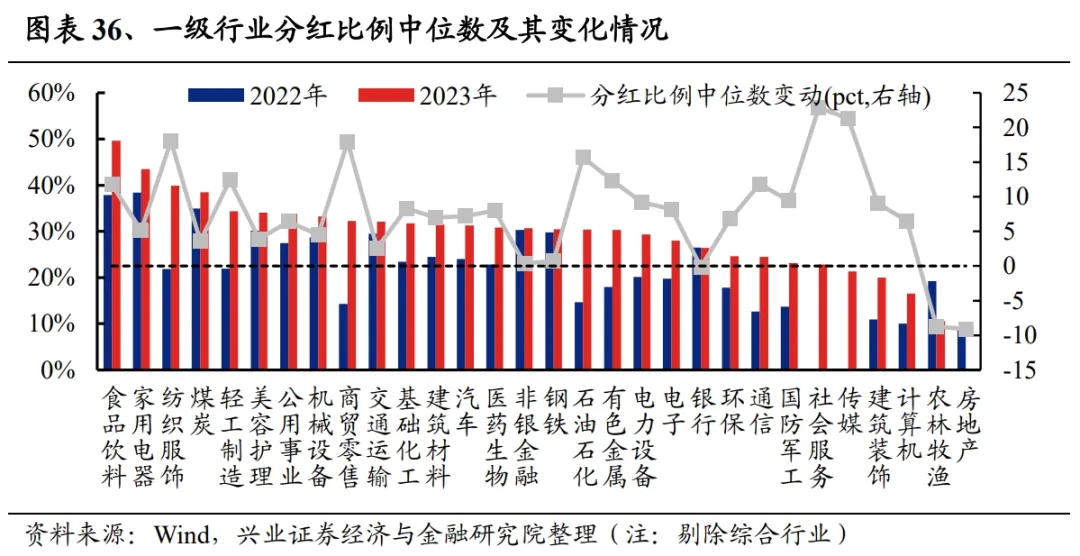

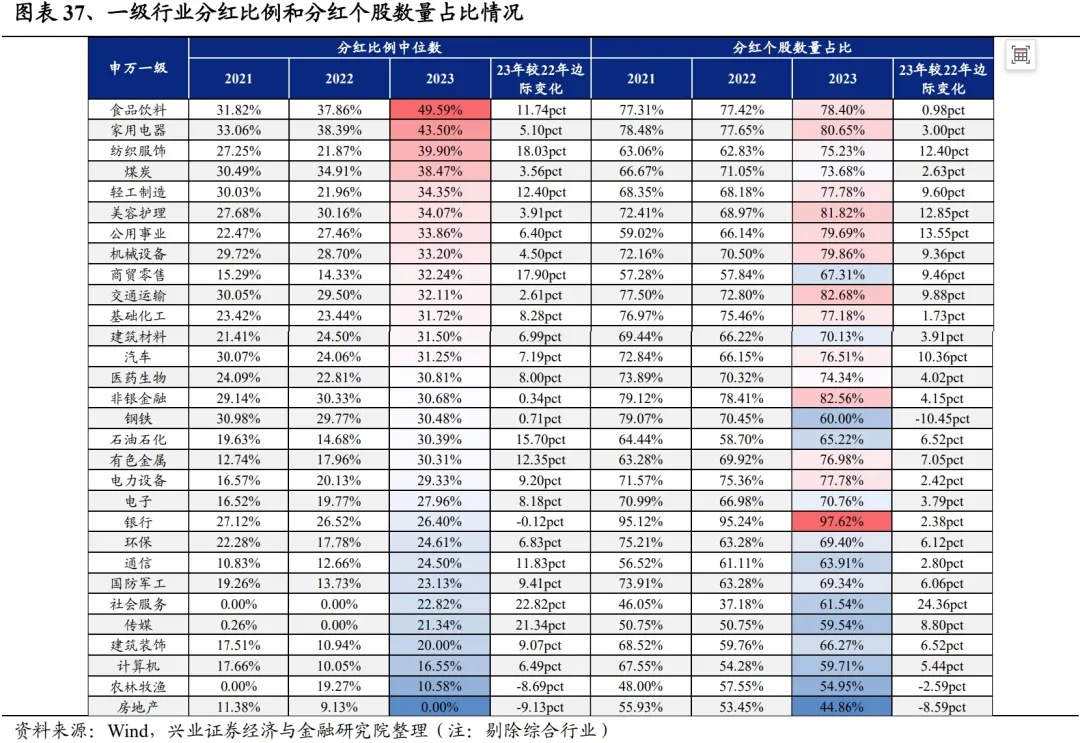

一级行业来看,消费品板块的分红比例普遍较高。将一级行业按照2023年分红比例中位数降序排列,食品饮料(49.59%)、家用电器(43.50%)、纺织服饰(39.90%)以及轻工制造(34.35%)均处在前五位。此外,2023年煤炭行业的分红比例中位数也达到38.47%,排名第四。

动态来看,社会服务行业2023年分红比例中位数较2022年出现大幅改善(+22.82pct),除了受益于公司分红比例的普遍改善外,更大的贡献来自于2023年行业内分红个股数量占比较2022年显著提升(+24.36pct)。传媒(+21.34pct)、纺织服饰(+18.03pct)、商贸零售(+17.90pct)的2023年分红比例中位数改善幅度也相对居前。同期,房地产(-9.13pct)、农林牧渔(-8.69pct)的2023年分红比例中位数则较往年出现明显下行,主要由于行业基本面下行,难以支撑大比例分红。

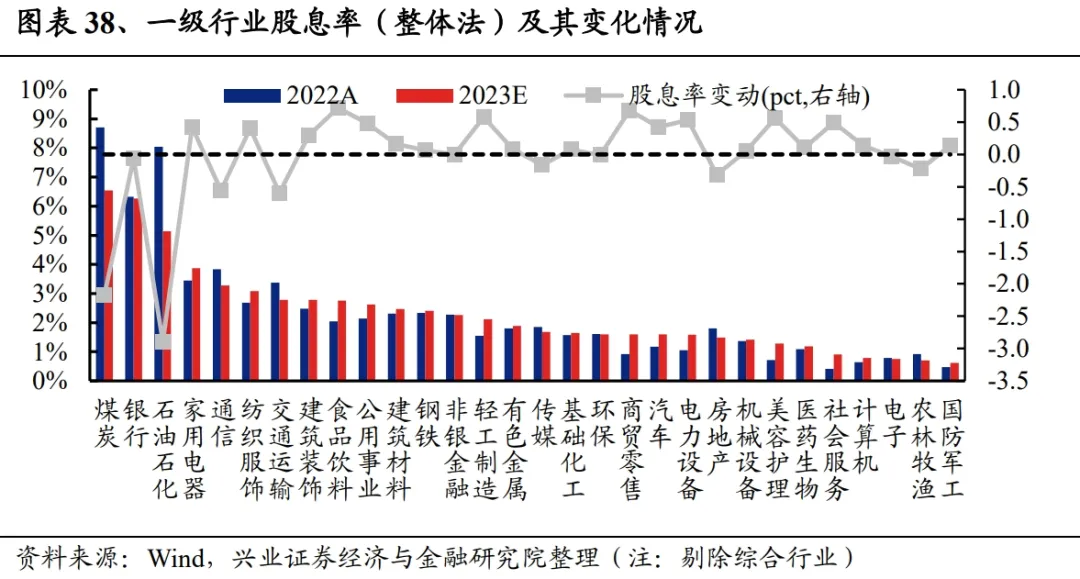

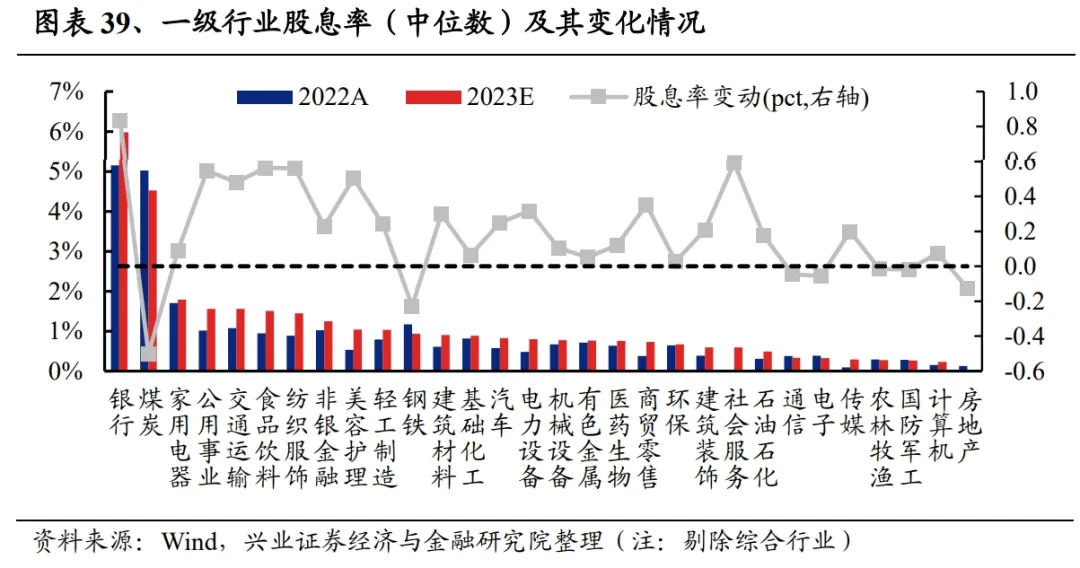

整体法口径下的一级行业股息率来看,即使经历了23H2以来的持续上涨,煤炭(6.54%)仍是2023年股息率最高的行业,银行(6.26%)、石油石化(5.15%)、家用电器(3.88%)次之。动态来看,食品饮料(+0.72pct)、商贸零售(+0.68pct)、轻工制造(+0.57pct)行业的2023年股息率较2022年出现明显改善,而石油石化(-2.90pct)和煤炭(-2.17pct)板块2023年股息率则显著下滑。

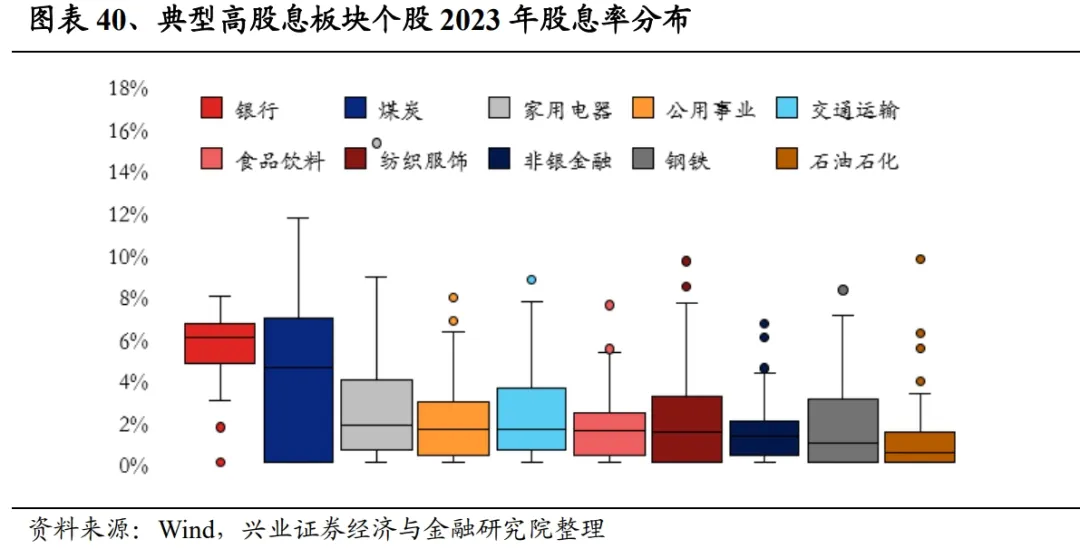

进一步观察一级行业个股2023年股息率分布,银行板块股息率中位数最高(5.98%),且个股股息率水平分布相对集中,绝大多数个股的股息率均在3%以上。煤炭板块个股2023年股息率中位数(4.52%)次之,其他板块股息率中位数均在2%以下。石油石化板块的2023年股息率中位数相对较低(0.49%),但“三桶油”为代表的龙头公司高股息特征比较显著。

本文转载自“尧望后势”微信公众号,分析师:张启尧团队;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP