中信建投:美债回购开启,降息要靠财政部?

财政部公布美债回购计划,虽然强调初衷是流动性管理,无意于干预美债久期,但还是有利于优化长债供给、缓解利率上行压力:

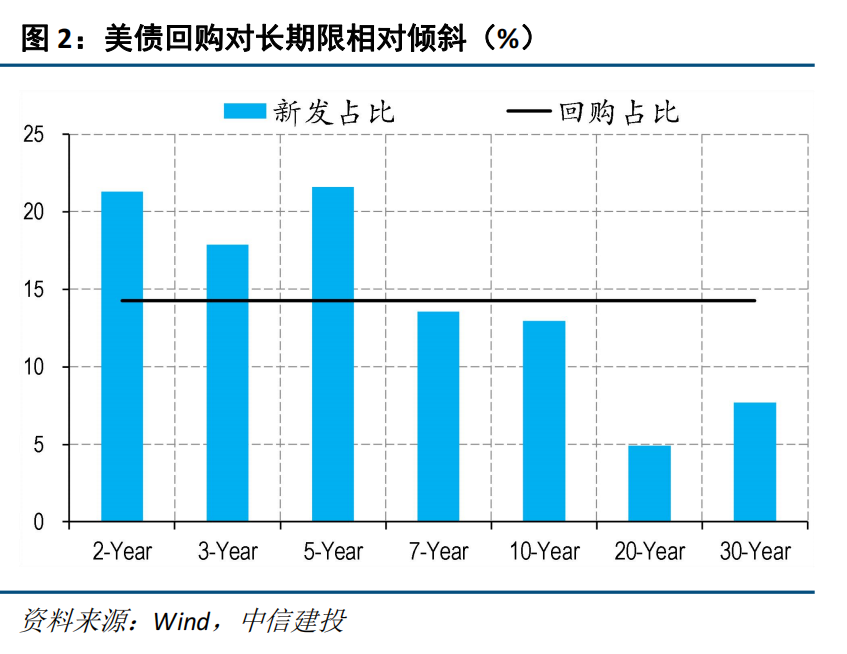

(1)对比新发美债的结构,回购更偏向于长端;

(2)回购资金或来源于短债增发,客观上形成“借短买长”、降低长债供给的效果;

(3)未来150-300亿的季度回购规模,相比去年Q3长债增发700亿不算小,对市场消化压力的缓解幅度或达到5-9%;

(4)对比2000年美债回购和2011年联储扭曲操作,从拉低利率角度或有类似效果;

(5)信号意义强,财政部对于供给仍非常忌惮,短期不必担忧再出现长债供给潮。

但是,供给只能边际改善美债压力,当下美债利率的核心矛盾还是通胀和增长稳健的基本面,10y美债利率仍可能向前高5%去靠拢。

事件

5月1日,美国财政部宣布正式开启美债回购操作,未来3个月不超过150亿美元。

正文

美债回购开启、长债发行不增、赤字预期下修,美国财政部会议释放多项美债供给优化的信号。除了引人注目的美联储议息会议外,美国财政部也在五一假期公布了二季度再融资会议的结果,涉及美债供给端的多项议题均有重要信息释放,尤其是较为神秘的美债回购计划,终于正式公布。

第一,中长期美债发行规模,未来几个季度大概率不再增加。二季度中长债发行规模基本符合预期:附息国债10y以下的小幅增加,10y以上不变,TIPS部分5y和10y均增加10亿,财政部明确表示未来几个季度看不到继续增加附息国债发行规模的必要,暗示短期不考虑进一步提高中长债的比例。

第二,机构的赤字预期下修。一级交易商全年赤字预期从1.7万亿下修至1.635万亿,提及对企业税和未来经济增长的信心。CBO小幅上修,从1.5万亿升至1.582万亿,但仍明显低于去年1.7万亿。但是,这个预期在三季度仍存在不确定性。

第三,美债回购开启,边际上减少长债消化压力。美债回购议题在历经近两年的讨论和小额测试后,终于正式开启大幕,财政部宣布,将在未来3个月、共9次,回购包括各期限附息国债和TIPS,总额150亿。市场对于美股回购较为熟悉,美债回购则相对陌生,我们将重要细节解释如下:

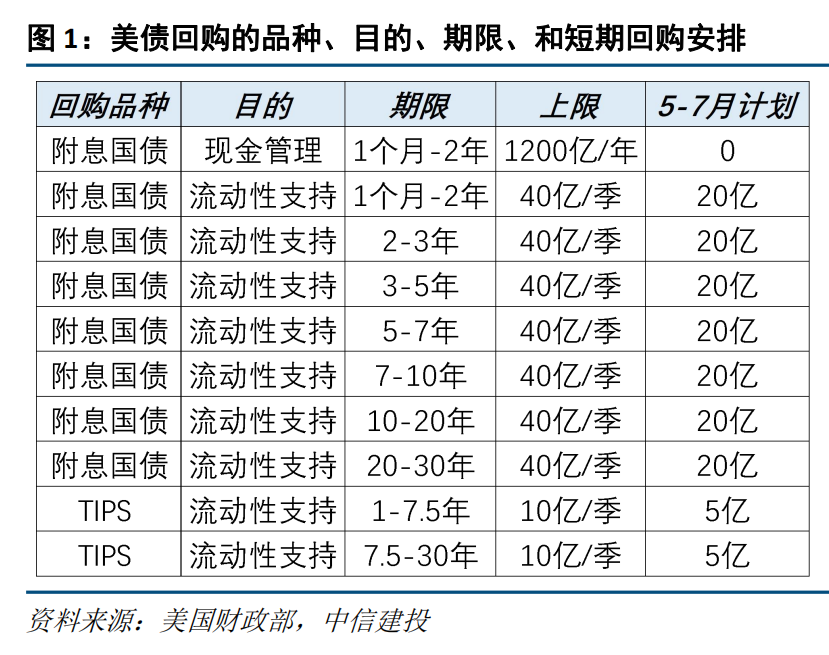

(1)美债回购的目的:流动性管理为主,干预久期、应对危机等不是主要考量。财政部回购美债主要基于两点考虑:流动性支持和现金管理,前者主要是从技术上对老券、非活跃券提供更多流动性,例如方便持有者出售和变现,后者则针对财政部现金余额的季节性变化进行平滑,例如缴税季进行回购,可以降低TGA账户的高增,减少短期国库券发行的波动。财政部明确表示,回购无意于系统性改变存量美债的期限结构(量会控制的很小),同时在美债市场出现流动性危机时,也不会将回购作为主要的化解危机的工具。

(2)回购的美债种类和期限:附息国债+TIPS的非活跃券,不包括T-Bills;基本覆盖整条曲线,比例上略微偏向长债,有助于减缓长债供给压力。目前回购品种仅包括附息国债和TIPS,短期国库券不包括在内。剩余期限上,附息国债仅剩1个月的、TIPS仅剩1年的被剔除,剩余曲线被全部覆盖,附息国债按照<2y、2-3y、3-5y、5-7y、7-10y、10-20y、20-30y进行划分,TIPS按照1-7.5y、7.5-30y进行划分,其中现金管理类回购仅针对2年以下。同时,因为主要考虑流动性改善,活跃券等交易便利的个券不在回购范围内。根据未来一个季度回购计划来看,每个区间的规模设置相等,因此,和季度的新发美债期限进行比较,会发现20-30年期为代表的长债回购比例明显高于新发比例,因此,边际上是有利于减缓长债的供给压力的。

(3)美债回购的规模:总量限制,流动性支持和现金管理年度上限均为1200亿;个券限制,设置存量的下限和联储持有的上限;短期计划,初始季度150亿执行,相对谨慎。对于回购规模的考量,可以从三个维度展开。首先,总量上,按照此前财政部的态度,流动性支持类回购每年上限1200亿,每个季度300亿,7类附息国债每季度不超过40亿,两类TIPS每季度不超过10亿。现金管理类回购更为灵活,第一年大概率不超过1200亿,每个月大致在50-100亿之间,但没有明确限制。其次,个券上,财政部明确要避免回购对市场造成根本性影响,回购不能过大,造成存量低于某个临界值、或者联储持有比例超过某个临界值。最后,下个季度的计划看,财政部暂时不操作现金管理类回购,流动性支持回购的规模设定为附息国债每个区间20亿、TIPS每个区间5亿,共150亿,明显低于上限安排。

(4)美债回购的资金来源:猜测至少短期会“借短买长”,边际上等同于用短期国库券置换中长债。由于目前美国处于财政赤字状态,无法通过盈余资金对国债进行回购,只能通过新发债券筹措资金。但是,财政部对于回购资金来源,究竟是对应发行同类型、同期限的附息国债,还是发行短期国库券,并未给出明确答案,使得这一问题较为微妙。财政部尽管强调,回购操作不会显著影响美债的存量久期结构,但给出的解释又是回购规模相对于存量美债非常小,暗示还是会影响,只不过幅度不大。此外,财政部还指出不会实时纠正美债存量结构、也不会因为回购直接去调整美债的新增额外发行,这意味着后续附息国债等发行安排还是按部就班、不会增加。因此,资金来源回到增发短期国库券的概率还是最大,这等同于变相降低中长期美债的发行。

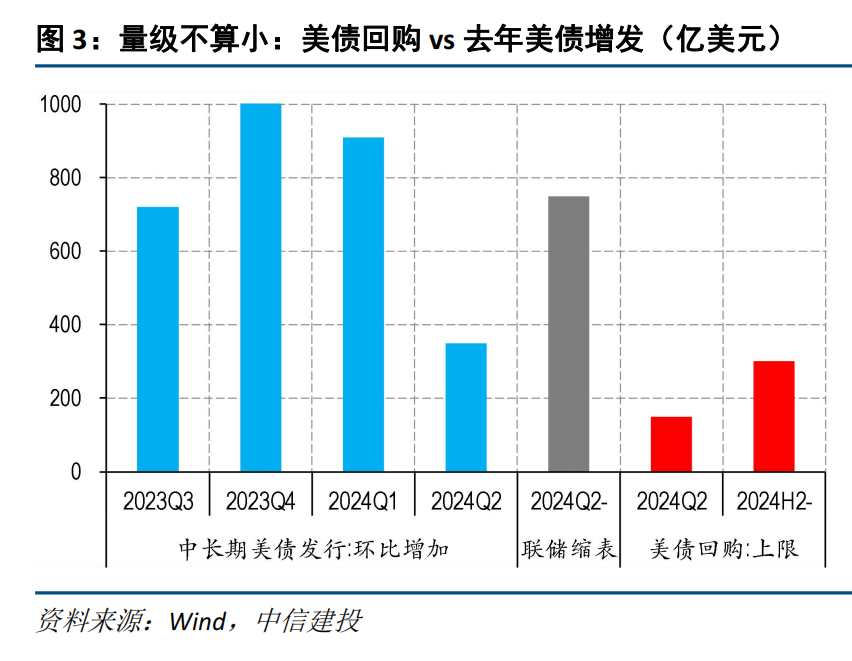

美债回购对中长债供给压力的缓解幅度,Q3最高或接近5%,未来最高或超9%,边际改善明显;此外,其信号意义也较强,财政部对供给问题非常忌惮,类似去年8月的美债供给潮风险,暂时不再是问题。假设3季度的回购按照计划的顶额进行、完全由短期国库券进行融资置换、且相应资金完全被用于承接中长债的新发,则帮助消化供给的比例约1.4%,若进一步考虑到期规模后的净供给,缓解的幅度则可能接近5%。假设未来回购规模逐步上升至年度上限,则对供给的改善幅度有望翻倍。去年8月财政部超预期增加中长债规模时,3季度较2季度上升规模约700亿,横向比较,未来150-300亿的季度回购规模已经相当可观。此外,这一调整结合财政部不再增加中长债发行规模,也显示出其对于供给问题非常在意,短期不太可能再出现供给风波导致美债利率上行的风险(前提是赤字不大幅恶化)。

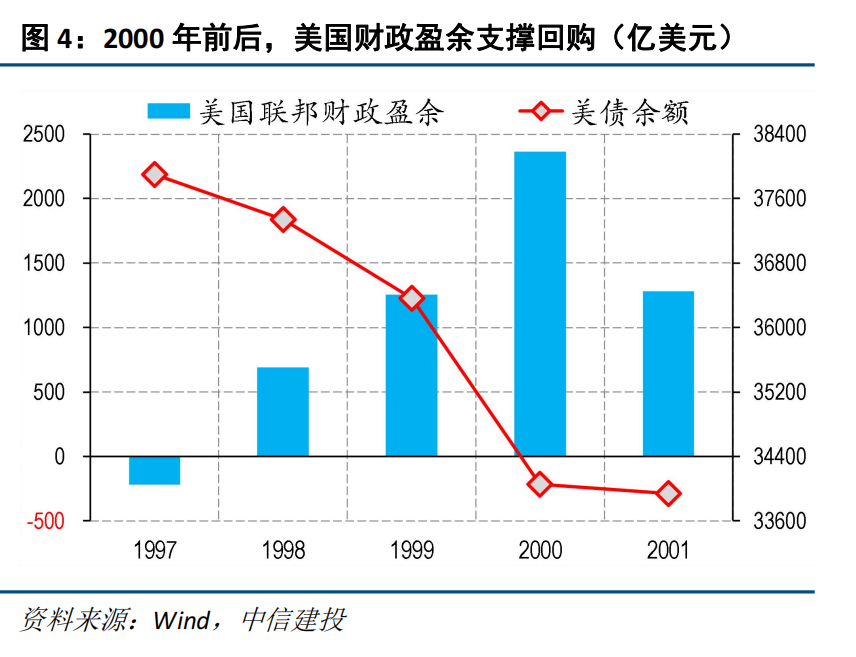

(5)美债回购的历史对比:本次美债回购的效果,可以参考两次历史案例,不论初衷怎样,实际效果看,或将起到一定的“降息”作用(拉低长端利率)。案例1:2000年财政部回购美债,预算盈余背景下缩减流动债务,帮助利率下行;本次回购在减少存量中长债的效果上类似。2000至2002年美国财政部也曾大规模进行回购美债,两年左右时间回购总规模达到675亿美元,期间美债利率也出现了一定下行。2000年之前,美国政府经历了连续数年的预算盈余,提供了大量资金用以减少流通债务,这与当下需要新发美债融资存在不同,彼时能削减整体美债存量,目前无法削减整体美债存量,只能调整债务结构。但由于回购存在明显的偏向中长期的特征,仍可能起到一定帮助利率下行的作用。

案例2:2011年美联储的“扭曲操作”,从需求端“卖短买长”,压低长端利率;本次回购可视作财政部版本的“扭曲操作”,从供给端“借短买长”,或起到类似效果。2011年9月,美联储宣布在2012年6月底之前购买4000亿美元的6年期至30年期国债,而同期出售规模相同的3年期或更短期国债,以进一步压低长端利率,支持经济复苏,但实际效果一般。本次财政部的美债回购实操,若符合前述分析,从供给端或实现类似的效果。但是,供给只能边际改善美债压力,当下美债利率的核心矛盾还是通胀和增长稳健的基本面,10y美债利率仍可能向前高5%去靠拢。供给端的改善只属于边际上,除非联储重启QE这种大操作,不然很难催化利率明显下行,且赤字问题很难保证下半年是否再度超预期。除了财政部尽力在供给端给予美债一定支持外,联储本周议息会议上表态也是非常鸽派,不仅宣布缩表规模减半,鲍威尔极尽可能在寻找降息理由、淡化加息风险。这些均有助于美债利率上行放缓,但可能无法扭转方向。目前通胀和经济稳定的情况下,联储降息的空间十分有限,鉴于10y美债利率和基准利率尚有70-80bp的差距,短期走势仍是易上难下,不排除向前高5%靠拢。

风险提示

美国通胀上行超预期,美国经济增长超预期,导致美联储货币政策继续收紧,美元大幅升值,美债利率上行,美股继续下跌,商业银行破产危机,以及新兴市场出现货币和债务危机。美国经济衰退超预期,导致金融市场出现流动性危机,联储被迫转向宽松。欧洲能源危机超预期,欧元区经济陷入深度衰退,全球市场陷入动荡,外需萎缩,政策面临两难。全球地缘风险加剧,中美关系恶化超预期,大宗商品、运输出现不可控因素,逆全球化程度进一步加深,供应链持续被破坏,相关资源争夺恶化。

本文转载自微信公众号“中信建投证券研究”,智通财经编辑:叶志远。

扫码下载智通APP

扫码下载智通APP