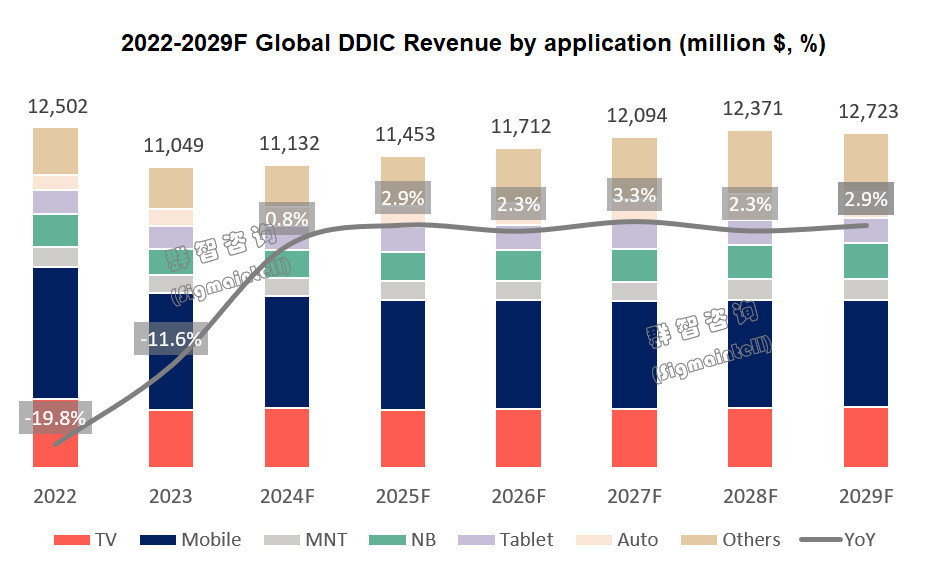

群智咨询:显示驱动芯片或将筑底回升 预计24年营收同比微增约0.8%

智通财经APP获悉,据群智咨询数据显示,随着下游需求逐渐恢复,显示驱动芯片(Display Driver IC, DDIC)预计也将筑底回升。预计2024年全球DDIC营收额约111.3亿美元,同比微增约0.8%。此外,2024年全年DDIC供需比约为34.0%,整体供应较为宽松,但预计2024年全年,全球主要晶圆厂高压制程产能利用率约80.2%,同比增长8.3个百分点。

2024年显示驱动芯片市场量价均在筑底期,预计营收规模同比增幅仅0.8%

在经历约两年的下行期后,消费电子市场逐步走出阴霾,预计将从2024年起进入温和复苏阶段,但受到宏观经济环境制约,增长动力有限。随着下游需求逐渐恢复,显示驱动芯片(Display Driver IC, DDIC)预计也将筑底回升。群智咨询(Sigmaintell)预计,2024年全球DDIC营收额约111.3亿美元,同比微增约0.8%。

分应用来看:

TV应用:2024年下半年,受到奥运会、欧洲杯、美洲杯等体育赛事拉动,电视应用需求有望增长,预计2024年电视DDIC出货量约22.5亿颗,同比增长约4.0%。但由于Dual-gate方案渗透率在逐步提升,电视DDIC需求量增长将受到影响;此外,由于成本因素,OLED技术在电视应用的渗透率增长预计较慢;在上述因素影响下,预计2024年全球电视DDIC需求数量将持平或略微减少。但随着120Hz、144Hz等高刷新率方案的渗透率逐渐提升,电视DDIC技术升级将带动平均售价提高,2024年全球电视DDIC营收预计同比增长约4.0%。

IT应用:2024年显示器及笔电应用的需求处于复苏期,预计DDIC出货量分别同比增长4.8%和4.0%。长期来看显示器应用增长空间较为平稳,其中电竞应用对高分高刷显示器的需求将贡献出货量和均价的少量提升;而笔电应用随着AI PC逐步带动换机需求,有望从2026-2027年起实现加速增长。

平板电脑应用:2022-2023年,平板电脑受宏观环境影响需求疲软,对应的DDIC出货量连续两年下滑。2024年,一方面手机应用LTPS需求下降,面板供应商在推动LTPS技术向中尺寸应用转移,另一方面苹果iPad Pro开始使用OLED技术,在上述因素驱动下,平板电脑DDIC出货量预计将止跌回升,同比增幅约5.5%。

智能手机应用:预计2024年智能手机整体出货量约14.9亿颗,同比增长约2.5%。其中OLED应用需求持续增长,预计手机OLED DDIC出货量同比增长约20.6%,而LCD应用方面需求减退,出货量预计同比减少约14.2%。

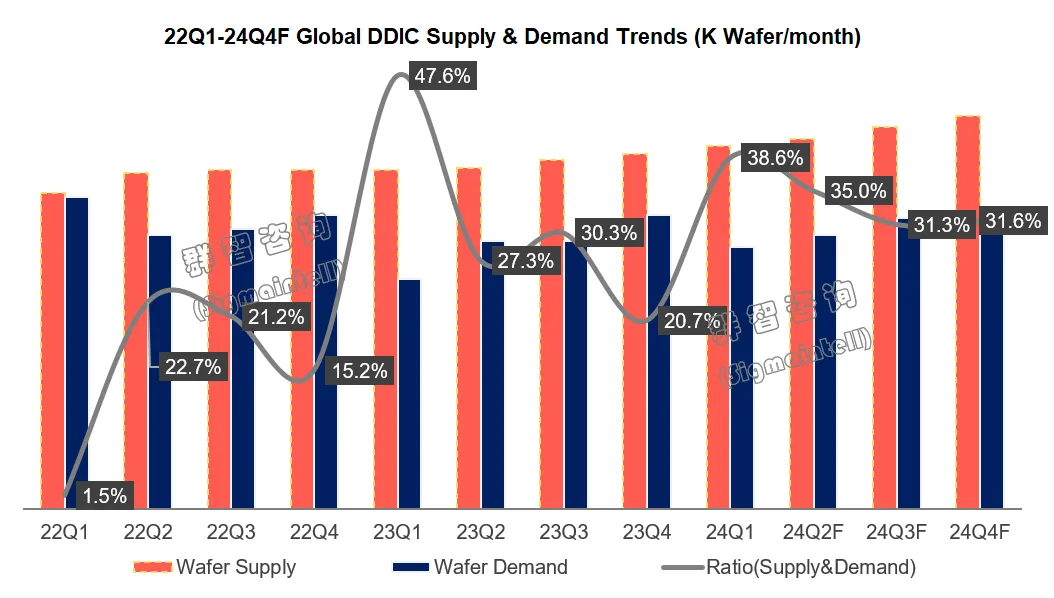

2024年全球显示驱动芯片晶圆供需仍较宽松,但产能利用率将回升至80%以上

2024年,预计DDIC整体行业供需关系将持续改善,各应用需求将逐步温和回升。群智咨询(Sigmaintell)预计,2024年全球DDIC出货量约77.4亿颗,同比增长约4.9%。但由于过去两年消费市场需求低迷,预计2024年DDIC上下游厂商在扩产和投片策略上仍相对保守。

根据群智咨询(Sigmaintell)数据,2024年全年DDIC供需比约为34.0%(其中供应为晶圆厂高压制程晶圆供应产能,需求为下游DDIC需求量对应的晶圆产能),整体供应较为宽松。预计2024年全年,全球主要晶圆厂高压制程产能利用率约80.2%,同比增长8.3个百分点。

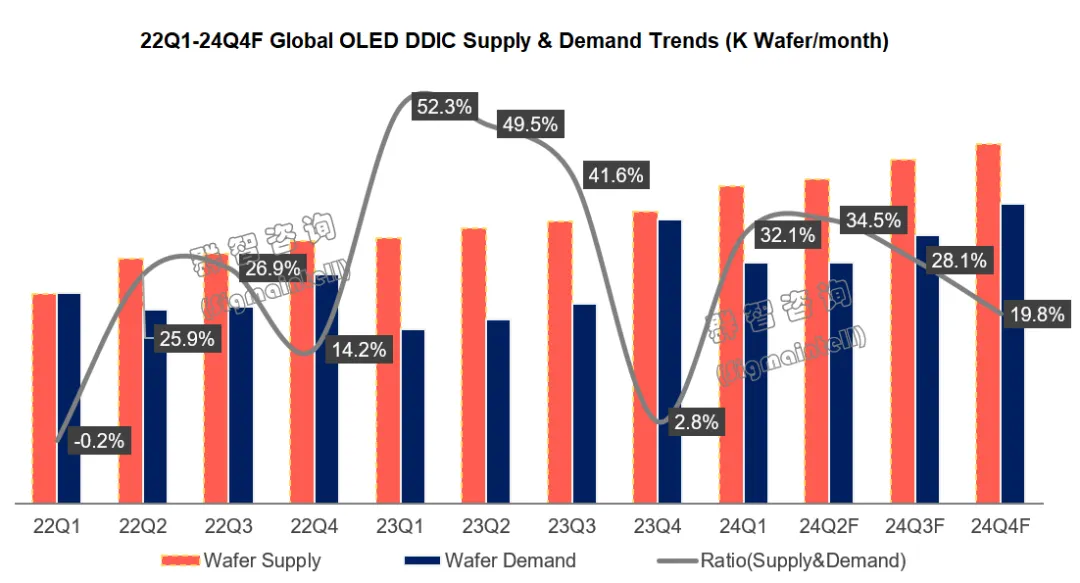

在OLED DDIC对应的28/40nm高压制程上,晶圆代工厂商扩产较为积极,预计2024年高压制程整体平均月产能约33.1万片12英寸晶圆,同比增长约8.9%,而28/40nm高压制程平均月产能约9.1万片12英寸晶圆,同比增长20.7%。而OLED DDIC受到手机、笔电和平板电脑等应用增长推动,下游需求增长较快,预计2024年芯片出货量达13.0亿颗,同比增长约25.4%。预计2024年全球OLED DDIC供需比约为28.1%,28/40nm高压制程产能利用率约88.2%,相对其他制程节点而言,产能利用率较为饱满。

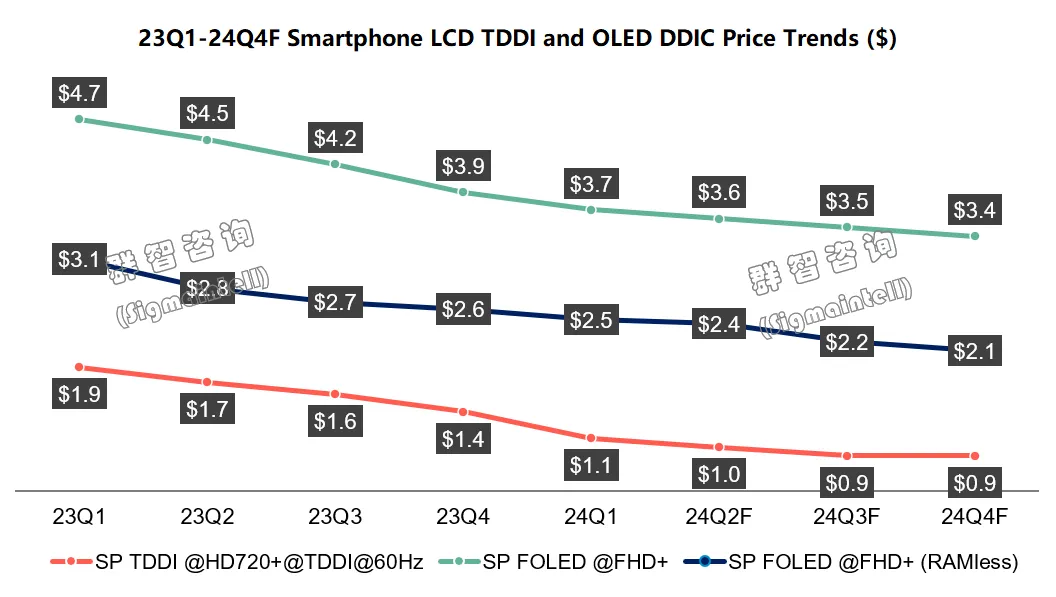

显示驱动芯片价格整体降幅收窄,唯OLED驱动芯片价格竞争持续激化

手机LCD TDDI(触控与显示驱动集成)方面,HD TDDI价格由于部分设计厂商推出的低成本方案已将价格拉低至$0.85左右,预计仍将在24Q3继续影响各厂商的定价策略,整体价格仍有$0.1左右下调空间,但预计市场均价将稳定在$0.9左右。FHD TDDI均价预计24Q3基本持平在$1.4左右。LCD TDDI整体降幅已不明显。随着上游晶圆厂商降价意愿降低,成本压缩空间逐步减少,预计2024年,LCD TDDI价格将基本触底。

手机OLED 驱动IC方面,下游OLED智能手机需求增长未能稳定驱动芯片价格,而是进一步带动设计厂商的份额争夺和价格战。2024年常规Dual-RAM OLED DDIC均价预计24Q3降至$3.5左右,环比降幅约3%-5%。而RAMless OLED DDIC价格从24Q3起降幅更为显著,由于2024年RAMless新项目较多,设计厂商为竞争项目导入机会,报价已低至$2以下。尽管新项目超低报价并非主流价格,但也已带动主要供应商在Q3报价上做出调整,预计RAMless OLED DDIC均价将由24Q2的$2.4降低至24Q3的$2.2,环比降幅约8%。群智咨询(Sigmaintell)预计,OLED DDIC价格竞争将随着下半年智能手机新机型发布而继续激化,2024年Dual-RAM OLED DDIC均价将落在$3.4左右,RAMless OLED DDIC均价将落在$2.1-2.0左右。

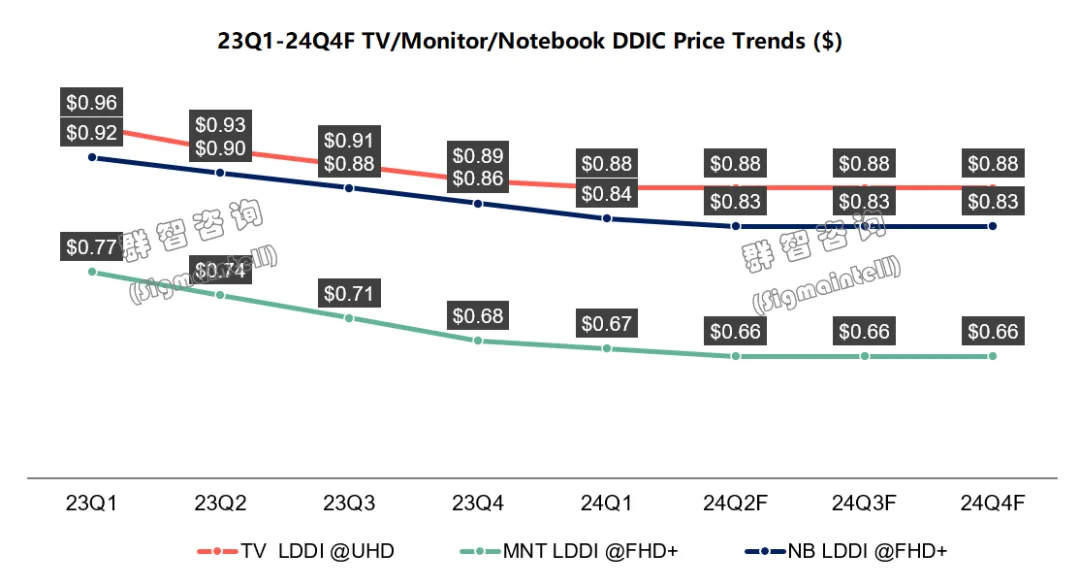

大中尺寸驱动IC方面,尽管各应用面板已有涨价趋势,但设计厂商议价权较低,预计2024年三季度DDIC价格继续持平,2024年出现上涨的可能性较小。

扫码下载智通APP

扫码下载智通APP