东吴策略:A股本轮行情还能持续多久?

继2-3月流动性回补、风险偏好修复驱动的第一波大盘超跌反弹以来,A股迎来了市场底部区间的第二轮反弹行情。随着4月中下旬北向资金的大规模流入,A股开始加速上行,沪指由4月23日的3022点升至5月10日的3155点。近期在与投资者的交流中,我们发现,本轮行情的持续性以及外资能否持续流入,成为了大家最为关注的话题。

北向资金在本轮行情中扮演重要角色。

外资是本轮行情的助推器,往后看行情能够持续多久,关键也看外资回流的持续性如何。4月末以来,A股迎来了外资的大幅增配,4月24日至5月10日期间,北向资金累计净流入规模约400亿元,结束了此前连续三周的净流出态势;其中4月26日北向流入规模达224亿元,创下陆股通开通以来的单日历史新高。北向资金的流入,一是能够直接带来增量资金,推动市场上行;二是会带动成长风格/核心资产相对占优;三是有助于改善市场情绪和风险偏好,提高内资参与的积极性和市场赚钱效应。

那么当前,投资者在谈论本轮北向持续性的时候,究竟在担忧哪些问题?我们总结下来,核心的顾虑还是三点:第一,若海外股市走强,是否会产生“虹吸效应”;第二,在A股“估值洼地”得到部分填补后,资金是否会进一步入场;第三,国内方面能否有持续性的边际变化。

顾虑一:若海外股市走强,是否会出现“虹吸效应”?有风险,但短期内可能性偏低

随着美国科技股一季度业绩的陆续公布,市场开始担忧外资对于A股的“青睐”是否需要美/日/印等市场表现不佳作为前提。如果海外市场走强,尤其是美国AI主题热度“重燃”,会吸引资金撤离A股吗?

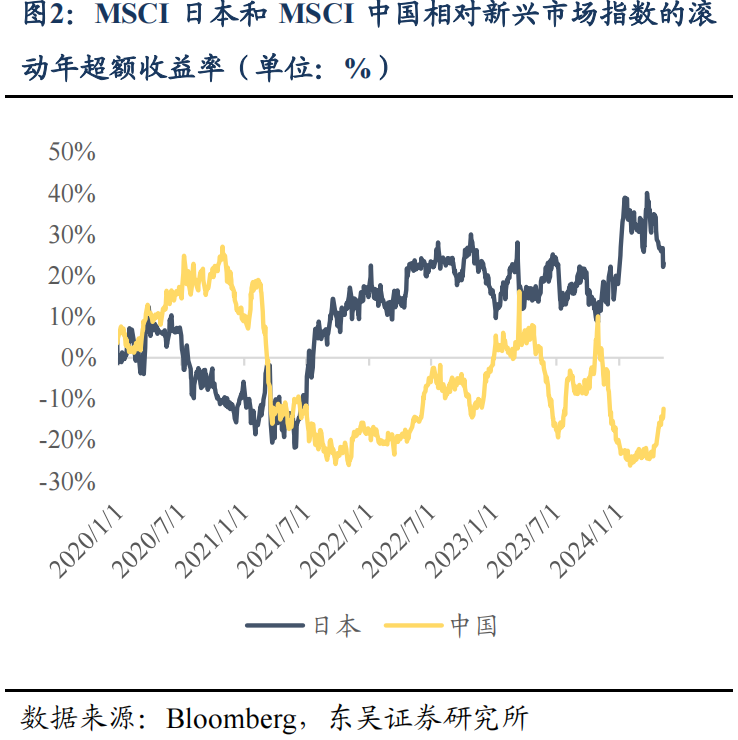

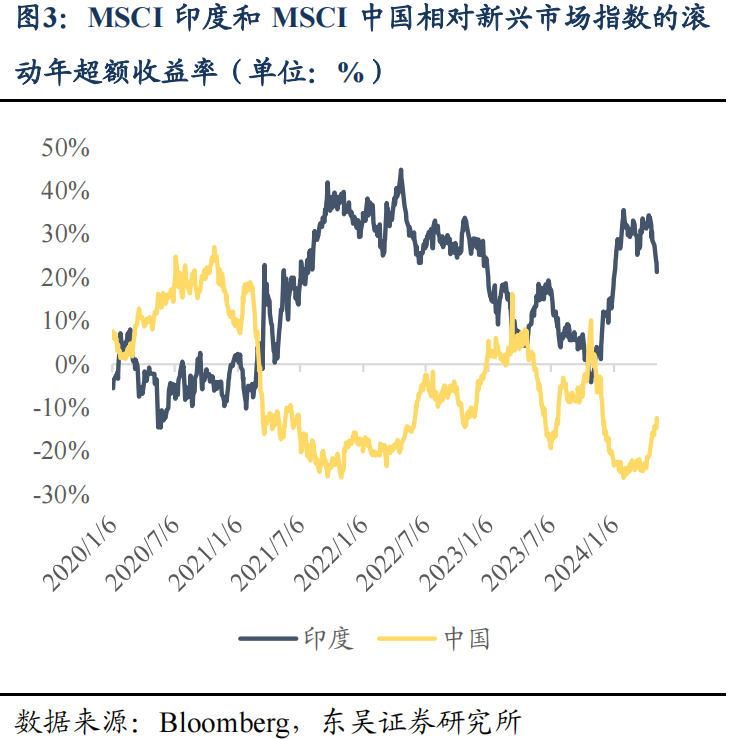

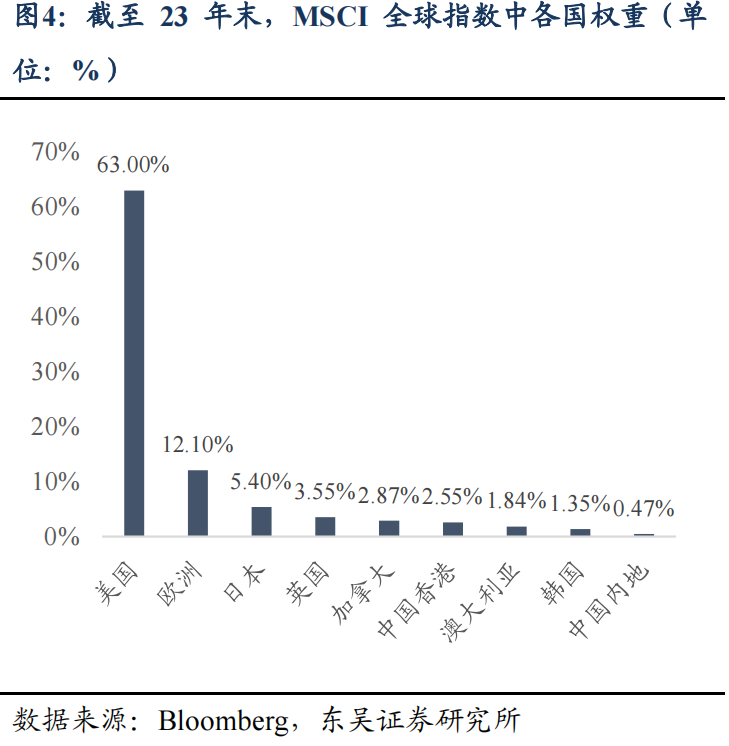

我们认为外围市场走强所驱动的资金撤出或较为有限,无需过分担忧,虽不排除出现其他新兴市场“升”、A股“降”的情况,但短期内可能性偏低。从美股来看,全球配置的资产中,美股的权重远高于A股,因此外资无需大幅撤出A股来进入美股,同样,加仓A股也无需大幅撤离美股。23年末,MSCI全球指数中美股权重高达63%, A股权重不到0.5%;截至3月,A股在全球(非美)基金中的权重尚且低于3%,可见两者资金体量差距之大。同为亚洲国家,日/印指数与A股之间确实显示出一定的跷跷板效应,但是日本短期内汇率波动问题仍是“留住”外资的巨大阻碍,而印度选举季局势不甚明朗、市场风险偏好下降,且小盘股估值仍在高位,故我们推断新兴市场对于A股外资的“虹吸效应”可能短期内仍然偏弱。

顾虑二:在A股“估值洼地”得到部分填补后,资金是否会进一步入场?“洼地”还未填平,支持外资维持短期内的温和流入。

港股、A股本轮能够被外资大幅增配,有一个市场普遍认可的逻辑是,美/日/印等主要市场估值均已处于高位、外资需面对较高的下跌赔率,而彼时中国资产仍属于“估值洼地”,配置性价比较高,因此导致了资金在国别间高低切换。也正是基于这个逻辑,市场对外资流入的持续性产生了疑虑,随着A股上涨,“估值洼地”得到部分填补后,资金还会进一步入场吗?

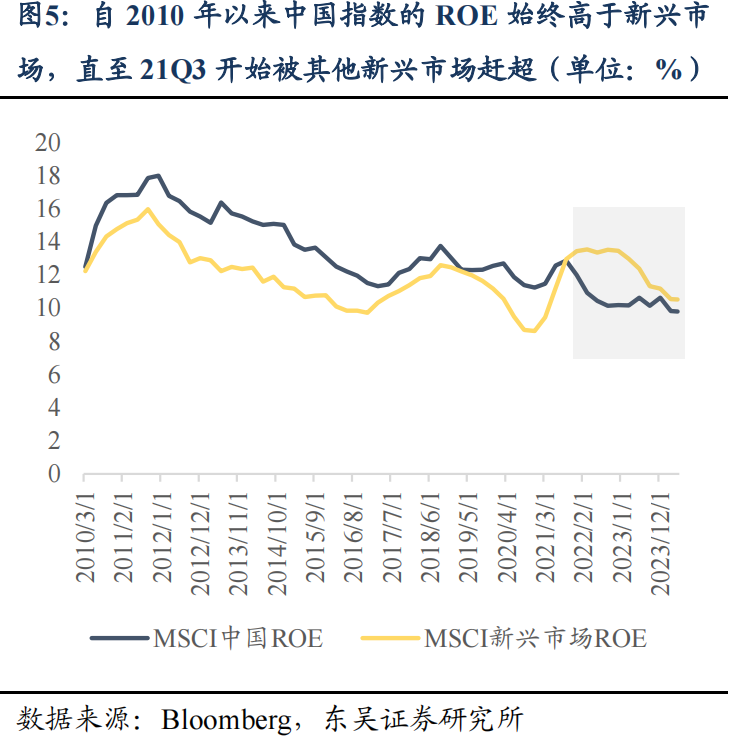

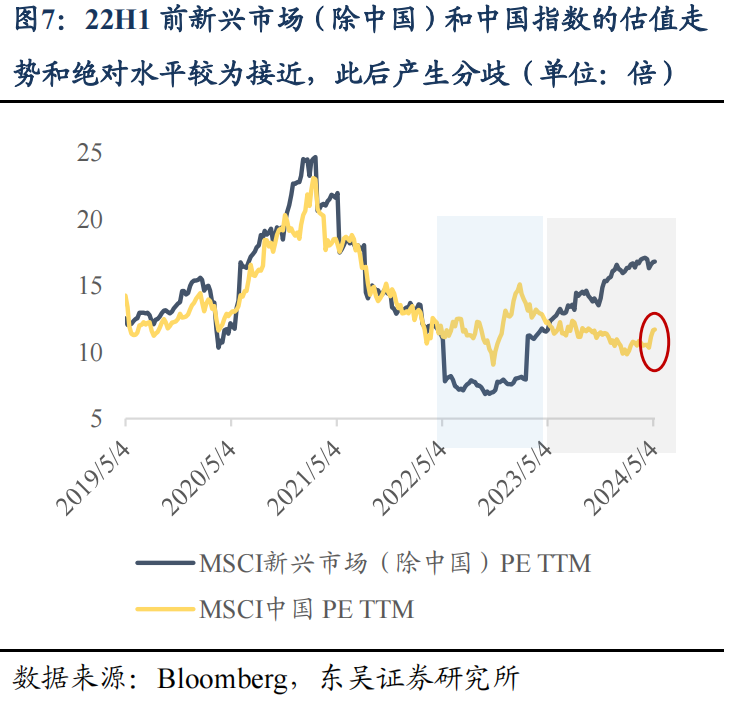

我们认为,即使当前A股估值的历史分位已较前期有所回升,同时日股、印度股高位回落,但外资交易的一定不是估值本身,交易行为背后必然包含对于各国经济及基本面相对强弱的考量。从外资主要追踪的MSCI指数来看,自2010年以来中国指数的ROE始终高于新兴市场,直至21Q3开始被其他新兴市场赶超,但从去年开始中国指数ROE低位企稳,也就是说从外资视角来看,去年以来中国微观基本面层面相对其他新兴市场的“弱势”已经开始收敛。但相反的是,中国指数的估值却始终向下,甚至由溢价转为了折价。通过观测近5年来中国指数和新兴市场(非中国)指数的估值,可以发现22年5月前两者PE TTM的走势和绝对水平较为接近,此后产生分歧,直到今年4月末随着港股、A股业绩的逐步披露,中国指数估值才开始上修追赶,但目前仍较整体新兴市场存在较大差距。

由此可见,综合考虑估值和基本面,当前中国资产的“估值洼地”仍未填平,支持外资维持短期内的温和流入,但是更大规模、更长线资金的入市还需要更多基本面预期拐点的出现。

顾虑三:国内方面能否有持续性的边际变化?暂作乐观推演。

从更为关键的内部因素来看,A股能否持续吸引全球资金配置(尤其是多头资金)主要看两方面,一是宏观经济形势,二是MSCI中国指数的盈利情况。对于A股而言,年报和一季报已经披露完毕,短期内进入业绩真空期又难以准确观测后续情况,因此宏观经济的边际变化成为影响外资流入持续性的关键。

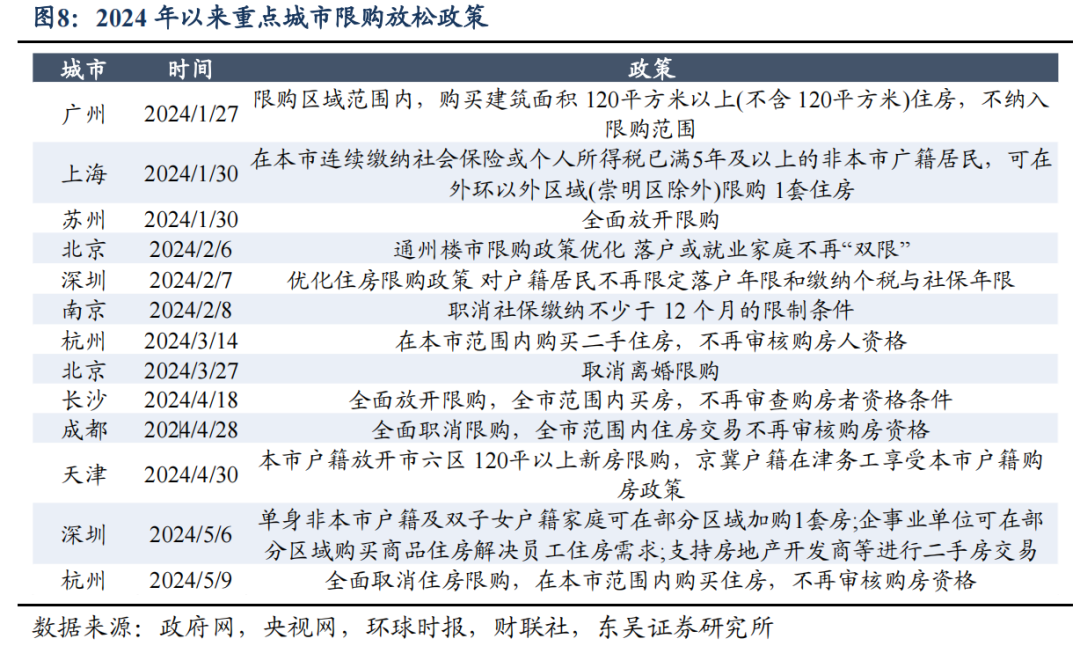

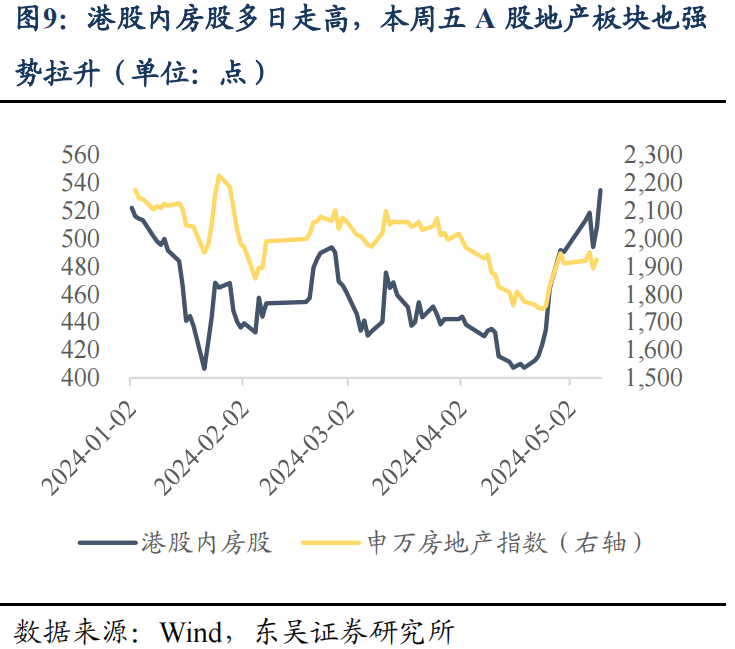

从宏观经济角度来看,年初以来我国经济企稳向好,节假日消费维持较高景气,制造业PMI重返扩张区间,4月出口同比转正,叠加近期政策积极催化,后续配套举措有望陆续出台。同时,海外多头资金尤其关注的房地产问题也在近期出现了边际改善。尽管房地产销售、施工等数据仍承压,但随着多地放开限购以及政府收储预期的发酵,市场情绪开始好转,港股内房股多日走高,本周五A股地产板块也强势拉升,均显示了对地产情绪的提振以及市场对于后续政策宽松的预期。因此,我们对于国内基本面持续性的向好暂作乐观推演。近1-2个月外资的温和回流值得期待。

海外流动性和国内政策宽松有望助推行情延续,从名义经济增速差和利差视角看,中长期维度下A股估值将迎来系统性抬升。

短期来看,海外流动性和国内政策宽松有望助推行情延续。近期美国宏观数据出现走弱迹象,尤其是劳动力市场降温明显,通胀下行的可能性加大。4月非农就业和失业率双双低于预期,本周四公布的初请失业金人数实际23.1万人,高于预测的21.5万人,进一步巩固了市场对就业市场边际降温的预期。短期内主要关注下周三发布的美国通胀数据,若通胀数据顺利回落、降息预期再度升温、美元美债下行,有望助推本轮行情延续及外资的流入。同时行情持续性受国内政策影响,若二季度房地产政策、货币政策等进一步宽松,也将对本轮行情的持续性起到积极作用。

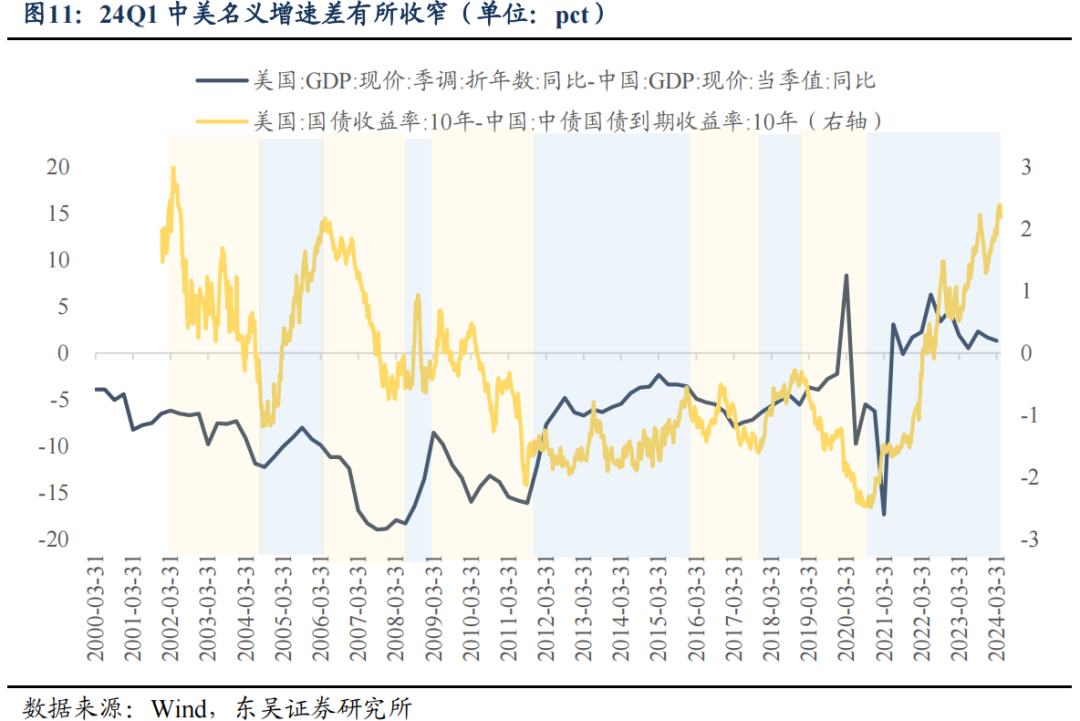

中长期维度下中美名义增速差、中美利差收窄,A股估值将迎来系统性抬升。我们曾在年度策略中提出,24年中美名义增速差的收敛将是中国资产价格修复的核心因素。由于利率和经济互为因果,名义增速差的变动往往伴随利差的变动。从基本面来看,24Q1中美名义增速差已有所收敛,后续若趋势性收窄,则中国资产的相对配置价值将逐步提升。流动性层面看,近年A股表现与中美利差呈明显的镜像关系,美联储降息周期打开后,A股估值有望迎来系统性抬升。

总结

本轮行情持续性如何?北向资金是一大关键。当前,投资者对于外资流入持续性的顾虑主要有三点:1)若海外股市走强,是否会产生“虹吸效应”。我们认为外围市场走强所驱动的资金撤出或较为有限,无需过分担忧,虽不排除出现其他新兴市场“升”、A股“降”的情况,但短期内可能性偏低。2)在A股“估值洼地”得到部分填补后,资金是否会进一步入场。我们判断当前中国资产的“估值洼地”仍未填平,支持外资维持短期内的温和流入,但是更大规模、更长线资金的入市还需要更多基本面预期拐点的出现。3)国内方面能否有持续性的边际变化,我们暂作乐观推演。因此近1-2个月外资的温和回流仍然值得期待。行情方面,海外流动性和国内政策宽松有望助推短期内行情延续;中长期维度下,随着中美名义增速差和利差收窄,A股估值有望迎来系统性抬升。

风格和板块方面,随着中美名义增速差收窄和外资的持续流入,成长风格将相对占优。一方面,新能源、医药、部分消费品等过去两年调整较为显著的“老成长”核心资产有望在外资流入的环境下修复估值。另一方面,题材方向预计也将有所表现,应密切留意政策扶持方向,包括AI、机器人、智驾、低空经济、量子科技、合成生物等“新成长”品种。

风险提示:国内经济复苏速度不及预期;海外通胀及原油扰动下降息节奏不及预期;地缘政治风险。

本文转载自微信公众号“ 东吴策略陈刚团队”,智通财经编辑:李佛。

扫码下载智通APP

扫码下载智通APP