中信建投:设备更新、供给侧改革及投资机会

一、以旧换新,财政资金规模几何?

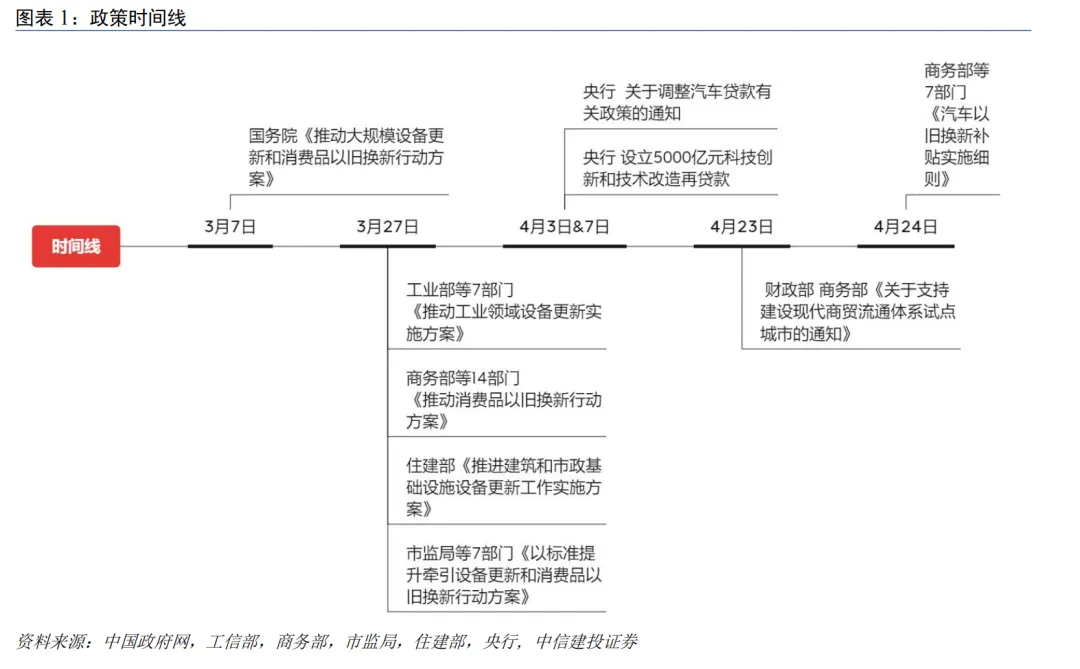

2月23日中财委四次会议之后,国务院、工信部、商务部等部门陆续发布7个政策文件推动设备更新和消费品以旧换新。我们将从这些政策文件细节推算未来以旧换新规模。

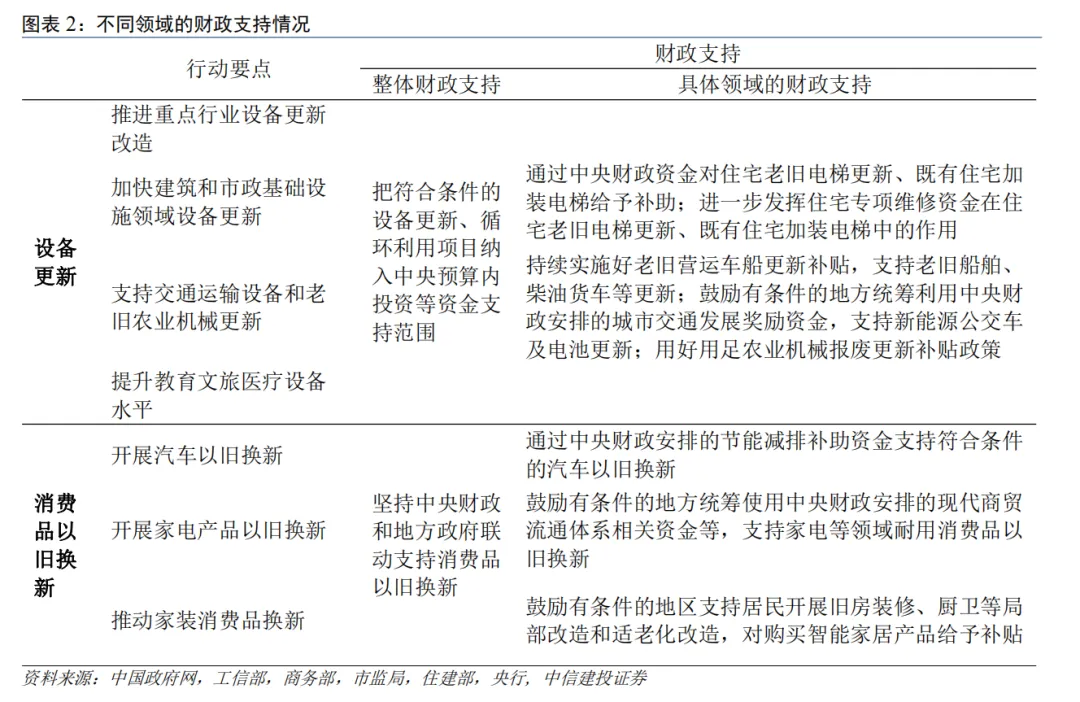

设备更新与以旧换新政策逻辑不同,消费品换新重在财政补贴,设备更新坚持市场化推进。

(一)以旧换新,重在中央财政补贴

消费品以旧换新重在财政补贴的推动,绿色标准为牵引。

消费品以旧换新,可以看作一种B to C的经济活动,主要面向居民消费者。

居民耐用品消费受收入和价格的影响较大,当前经济逐步修复中,居民收入暂时未恢复2019年前增长速度,因此补贴对居民消费具有重要的促进作用。

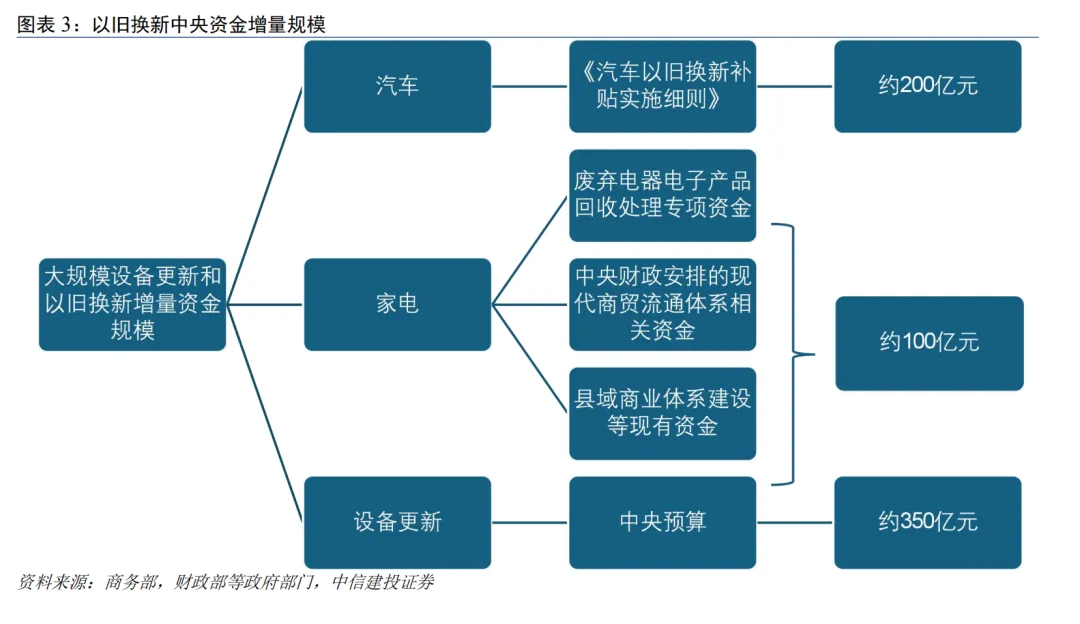

本轮消费品以旧换新的推动力量来自财政补贴,本节我们重点梳理资金确定性较高的中央财政资金。除此之外,消费品以旧换新还鼓励地方政府以及企业参与补贴活动。

《消费行动方针》中指出“坚持中央财政和地方政府联动,以提高技术、能耗、排放等标准为牵引,以政策为激励”,通过加大政策引导支持力度,力争实现2025年及2027年的目标。

(二)以旧换新, 家电和汽车均在百亿级别

汽车补贴细则出台,我们参考中信建投汽车组预测,预计拉动258万量新车购置需求,我们预计增量资金在200亿左右。

《细则》规定消费者报废国三及以下燃油车和18年4月以前新能源车, 并购买新能源车/燃油车的, 分别可获补贴10000/7000元。

本轮补贴总额未规定上限,根据中信建投汽车组测算,本轮补贴有望拉动258万的增量,预计10-20万区间头部车企受益明显。

家电补贴细则尚未出台,我们根据政策文件中提到的资金来源,本轮可用于家电等电子的补贴规模预计在100亿左右,同时可持续性强于汽车。

家电补贴来自中央层面的资金主要有三个方面:

(1)中央财政安排的现代商贸流通体系相关资金

(2)县域商业体系建设等现有资金;

(3)废弃电器电子产品回收处理专项资金。根据中央2024年预算,中央预算新设立“废弃电器电子产品处理专项资金”,额度75亿元。

根据《关于支持建设现代商贸流通体系试点城市的通知》,2024年拟支持不超过20个城市作为现代商贸流通体系试点。中央财政对试点城市给予定额补助。其中,直辖市4亿元左右,省会城市、计划单列市3亿元左右,其他地级市2亿元左右。补助资金分两批下达。

我们按2024年4个直辖市+16个省会或计划单列市,补贴共计64亿元,2024年补贴50%,为32亿元。我们假设其中50%左右用于消费品补贴,则约有16亿元。这两项为增量资金,规模约91亿元,我们预计县域商业体系建设相关资金少增加一些,全年预计能有100亿元左右的增量资金。

家电补贴持续性强于汽车补贴。

根据商务部汽车补贴细则,本轮补贴截至2024年12月31日,时间跨度为1年。而家电目前相关补贴中,中央专项资金预计后续持续存在,且商贸流通体系建设根据商务部政策文件显示也将持续数年。

二、设备更新,市场化推进规模几何?

设备更新行动,坚持市场化推进,标准化引领。

设备更新可以看作一种 B to B的经济活动,主要面向企业。企业进行设备更新受到自身产能利用率、行业标准、资金能力、未来需求、财税政策等多方面因素的影响。

产能情况我们在《中观手册之一:产能过剩,当下和未来》一篇报告中重点讨论过,本节着眼于财政政策,尤其是确定性较高的中央财政补贴。本文第三章将重点讨论行业标准的影响。

(一)设备更新,财政预算内支持资金约百亿

中央层面增量资金有限,350亿元以内。

根据《行动方案》和《实施方案》,设备更新行动可以把符合条件的设备更新、循环利用项目纳入中央预算内投资等资金支持范围。

结合2024年中央财政预算,“中央预算内投资安排7000亿元,比上年增加200亿元,优化结构、提高效能。”以及“以及以前年度结转500亿资金”,中央预算内投资资金增量预计在700亿元以内。

根据《政府投资条例》,中央预算内投资资金的安排方式包括直接投资、资本金注入、投资补助、贷款贴息等。

根据设备更新的性质,可以使用投资补助以及贷款贴息相关资金。

我们假设其中50%用于投资补助和贷款贴息,能用于设备更新的增量资金预计不超过350亿元。电梯、公交车、出租车更新涉及中央财政补贴。设备更新坚持以市场为主导,同时设备更新众多领域,其中政策文件中提到使用政府补贴的领域包括电梯更新及假装,公交车、出租车电气化。

设备更新中关于“建筑和市政基础设施领域设备更新”和“支持交通运输设备和老旧农业机械更新”亦有财政政策支持,涉及中央财政补助,住宅专项维修资金,车船补贴、城市交通发展奖励资金、农机补贴,但补贴金额没有明确规定。

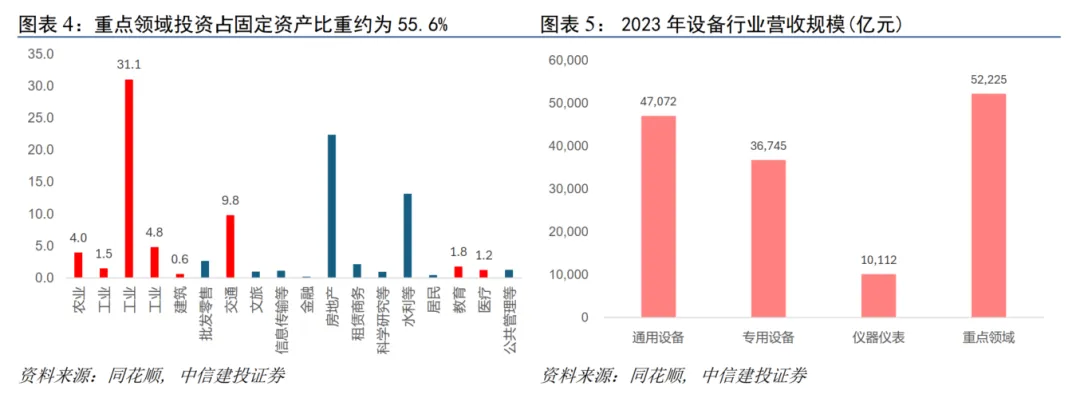

(二)设备更新,总规模的潜在空间约5万亿

发改委表示设备更新具有5万亿规模的市场空间。

3月7日,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,国家发展改革委主任郑栅洁表示,2023年我国工业、农业等重点领域设备投资规模约4.9万亿元。

两种测算方法均得到设备更新5万亿元的市场空间。

《行动方案》中设备更新的重点领域为工业、农业、建筑、交通、教育、文旅、医疗等领域,对应2017年固定资产的比重约为55.6%。

第一种方法测算。机械行业主要对应统计局行业中的通用设备、专用设备、仪器仪表三个行业。2023年三个行业营业收入分别为47072亿元、36745亿元、10112亿元,合计9.4万亿元。按55.6%比例折算,重点领域的设备的营收规模约为5.2万亿元,与发改委给出的规模大体一致。

另一种方法测算。根据2017年数据,设备投资占固定资产投资比重约为18.1%。2023年固定资产投资总额约为50.3万亿元,其中约9.1万亿元为设备投资,重点领域占固定资产的比重为55.6%,大体对应5.0万亿的设备规模。

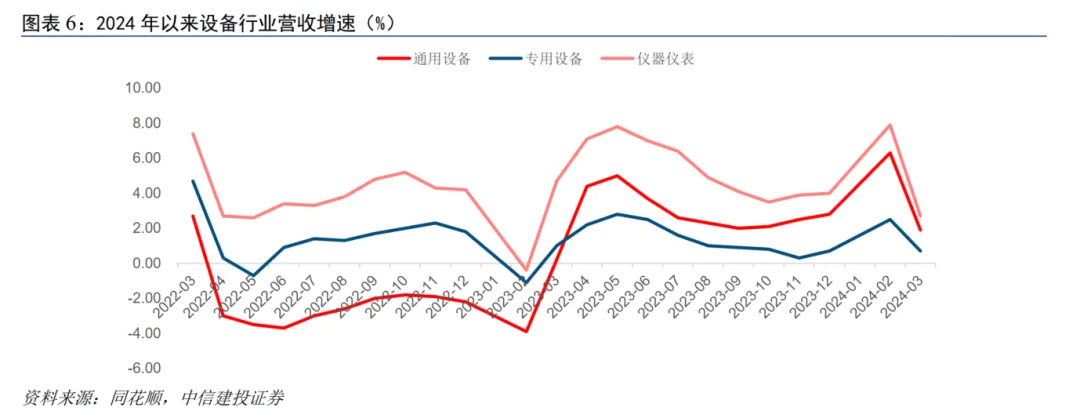

2024年一季度设备行业营收增速加权平均约为1.5%,增长有所放缓,政策效果仍待观察。

2024年前3月通用行业、专用行业、仪器仪表行业营收增速分别1.9%、0.7%和2.7%,加权平均约为1.5%。目前投资增速的高增尚未反映到企业营收层面,政策对行业收入的影响仍待观察。

三、设备更新和以旧换新,是否撬动新一轮供给侧改革?

《行动方案》中指出要坚持鼓励先进、淘汰落后;坚持标准引领、有序提升,实施标准提升行动。

针对这一行动。市场非常关注一个问题,设备更新能否推动新一轮供给侧改革。

(一)设备更新撬动供给侧改革的政策依据

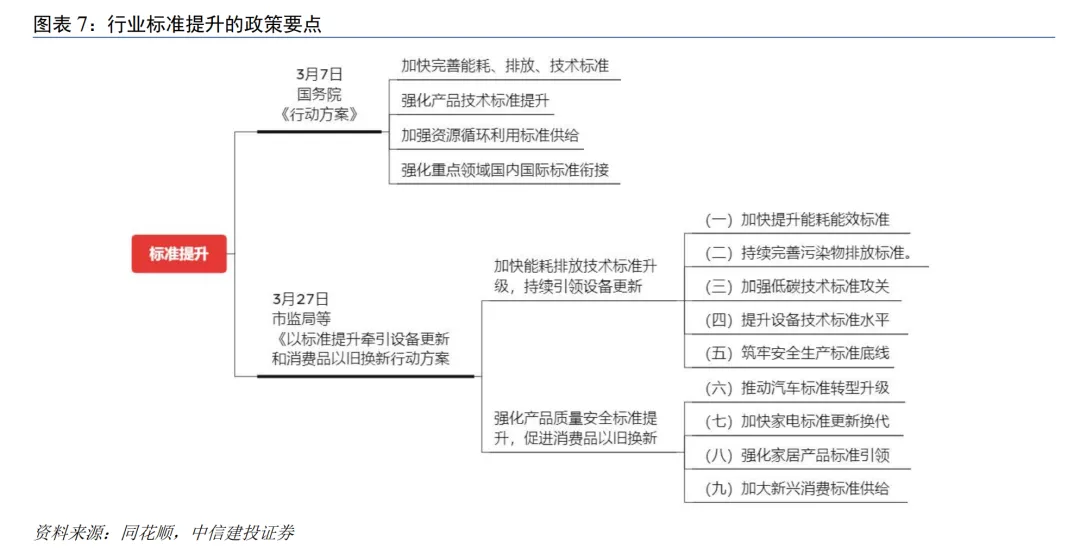

实施标准提升行动,能耗、污染标准提升的重要性居前。

《行动方案》中明确指出要淘汰落后产能,用标准提升来引领设备更新。

在《行动方案》以及3月27日市监局的《以标准提升牵引设备更新和消费品以旧换新行动方案》中,能耗和排放标准均处于前两位。

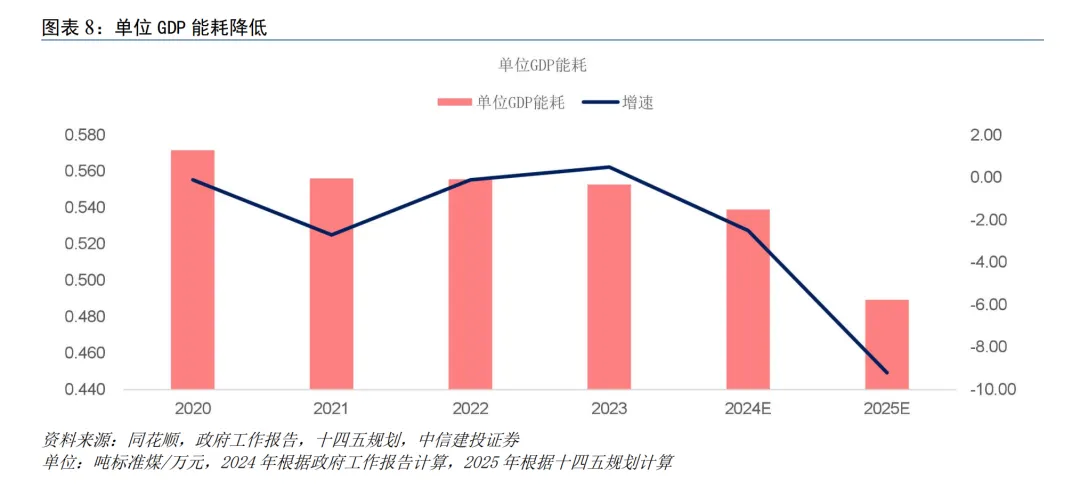

2024年两会的目标中,单位GDP能耗降低2.5%左右;根据十四五规划目标,2025年单位GDP能耗需要降低9.2%才能完成十四五规划目标。由于2021年和2022年疫情工业生产回流以及全球能源危机,这一目标受到显著影响,目前观察完成目标压力较大,但降低能耗的大方向不会发生变化。

因此设备更新和以旧换新中能耗标准提升,助力单位GDP能耗的降低。《行动方案》也明确指出用能设备是重点更新改造领域。同时市监局文件中明确重点行业,“修订一批能耗限额、家电及工业设备能效强制性国家标准,加快修订火电、炼化、煤化工、钢铁、焦炭、多晶硅等行业能耗限额标准”。

(二)设备更新撬动供给侧改革的微观逻辑

撬动供给侧改革的逻辑在于淘汰运行中的高耗能、高污染设备。

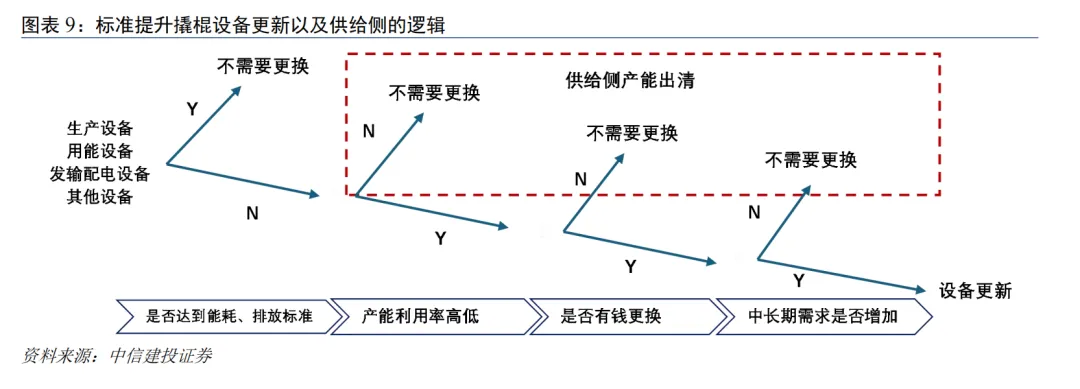

设备更新链条相对较长,叠加加上行业标提升,设备更新需要进行四次传导。

第一个环节,需要确认设备是否符合能耗及排放标准,如果符合则不需要更新;如何不符合,进入的第二个环节。

第二个环节,需要确认当前产能利用如何,如果产能利率用低的话,则关停或淘汰设备,这是出清的第一种情况,主动出清;如果产能利用高的话,进入第三个环节。

第三个环节,如果企业没有现金流(包括生产经营性现金流或融资性现金流),则关停或淘汰设备,这是出清的第二种情况,被动出清;如果企业现金流重组的话,进入第四个环节。

第四个环节,如果企业面临的中长期需求下降,则关停或者淘汰设备,这是出清的第三种情况,也是一种主动出清;如果企业面临的中长期需求上升,则进行设备更新。

“两高一剩”再次受到能耗及排放标准的约束。

根据各行业的用电量等指标以及《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》等文件,钢铁、化工、有色、建材、电力等行业属于高耗能行业。

钢铁、化工、建材行业的ROE较低,同时面对地产下行,同时存在被动去产能和主动去产能的情况。而有色和电力受益于能源转型,存在些许主动出清的板块,更多以设备更新为主。

(三)设备更新撬动供给侧改革的可能现实

上一小节,我们讨论了撬动供给侧改革的逻辑。理论上,行业标准的提升可以推动供给侧改革。然后在实际推行过程中,仍存在一定的挑战。本节重点讨论,在实际过程中存的挑战以及供给侧改革是否能推进。

其一,行业标准提升对应的过渡期,对供给侧产能出清进度存在影响。

根据《国家标准管理办法》国家标准的发布与实施之间应当留出合理的过渡期。《国家标准管理办法》第二十五条,“强制性国家标准从计划下达到报送报批材料的期限一般不得超过二十四个月。推荐性国家标准从计划下达到报送报批材料的期限一般不得超过十八个月。

国家标准不能按照项目计划规定期限内报送的,应当提前三十日申请延期。强制性国家标准的延长时限不得超过十二个月,推荐性国家标准的延长时限不得超过六个月。”同时,《行动方案》中指出“统筹考虑企业承受能力和消费者接受程度,有序推动标准落地实施。”因此,行业标准的提升并不是发布立即生效,同时过渡期也有一定的弹性,因此过渡期的时长(半年、一年或者更长)对供给侧的进度有明显影响。现阶段需要关注2025年底之前需要进行的落后产能出清。

其二,供给改革带来社会问题,以就业问题最受关注。从《行动方案》及后续政策来看,未来预计发展具有公用事业属性的循环回收行业,吸纳就业。

供给出清往往涉及淘汰和关闭落后产能,这可能导致短期内失业人数增加,尤其是那些在被淘汰产线中工作的员工。如何没有规模相当的行业就业扩容的话,从社会角度考虑,供给出清是一个相对缓慢的过程。

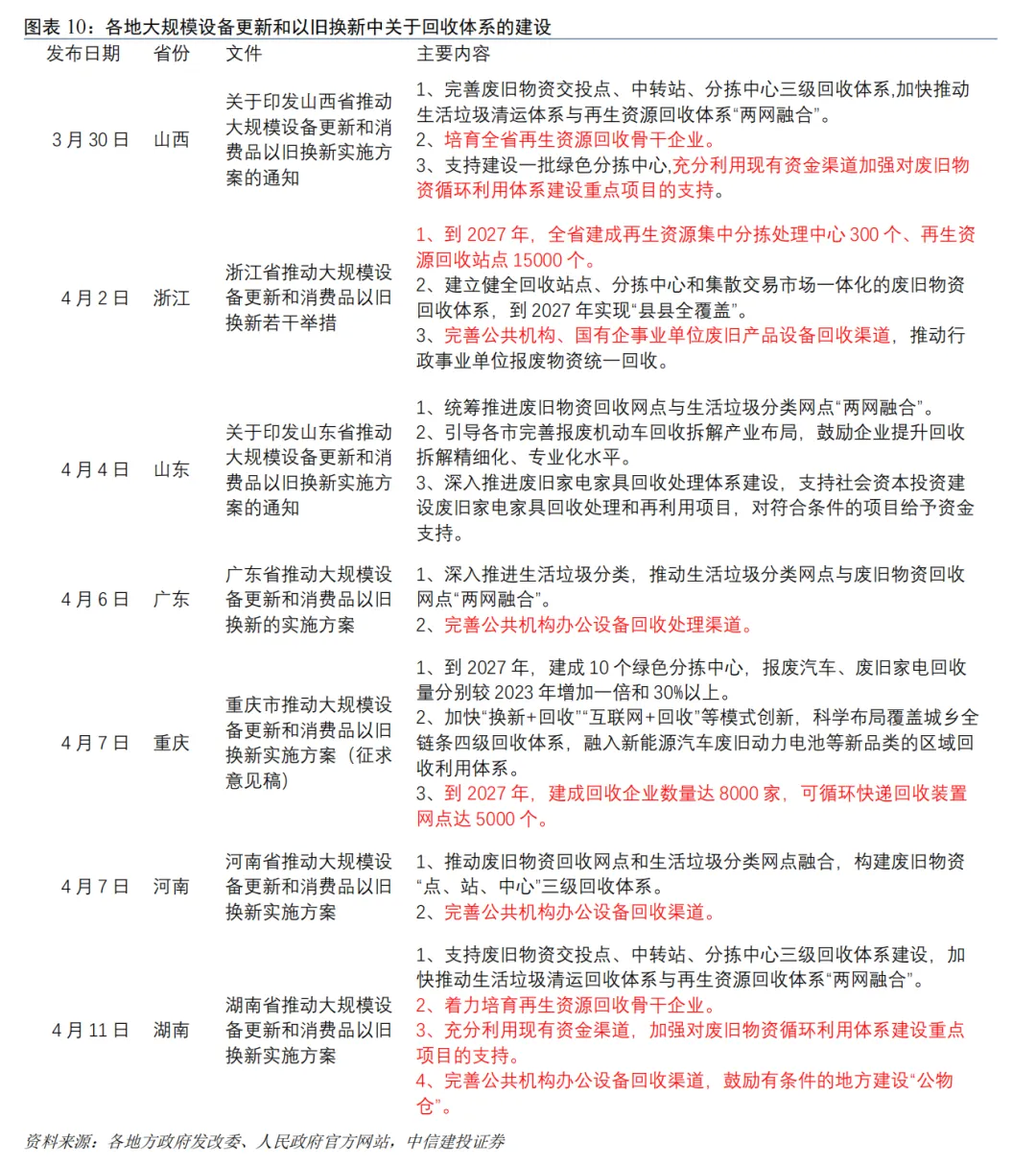

本轮设备更新和以旧换新政策体系中,存在一个劳动密集型行业大规模扩容——循环回收行业。

《推动消费品以旧换新行动方案》和《以标准提升牵引设备更新和消费品以旧换新行动方案》均提出完善报废车回收拆解体系或家电回收拆解。《行动方案》中指出“统筹区域内生活垃圾分类收集、中转贮存及再生资源回收设施建设,将其纳入公共基础设施用地范围,保障合理用地需求。”可以预计未来循环回收行业将会具有显著的公用事业属性,国有企业比重提升,吸纳较多供给侧行业过剩劳动力。

根据各地政策表述,多次出现“将再生资源回收网络纳入城市基础设施并配套建设”。从这一角度出发,循环回收行业从企业性质和就业规模来看可以吸纳供给侧调整的就业。

四、未来设备更新撬动供给侧改革的行业展望

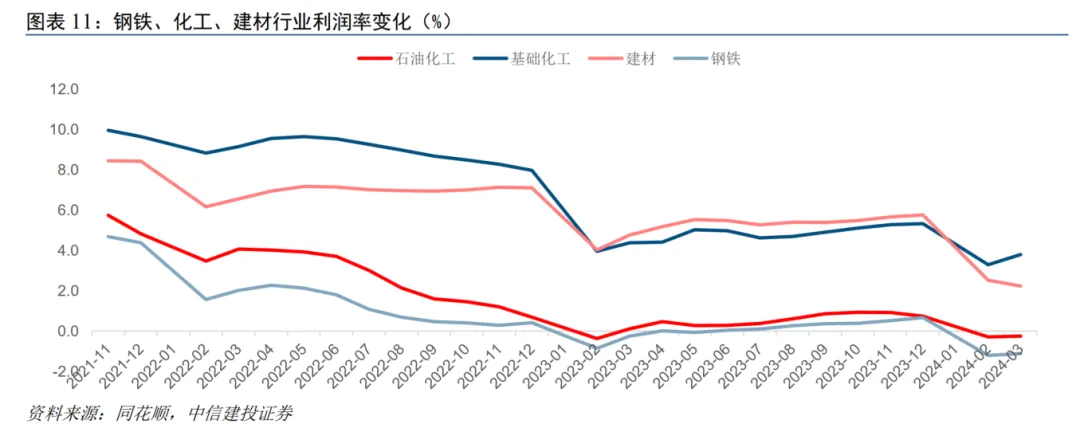

我们认为短期内大范围推进供给侧改革的可能性比较低。综合考虑产能利用率、高耗能、未来长期需求等因素,我们预期钢铁、化工、建材等行业本轮具备供给侧改革的条件。

首先,这些行业生产过程具有高耗能、高污染的特征,适宜进行行业标准提升。

其次,这行行业主要位于地产链,未来需求预期较弱,产能相对过剩。

再次,这些行业目前利润率水平较低,不支持大规模设备更新。

最后,这些行业的就业问题可以通过本地区公共机构增加的循环再回收岗位吸纳,有效化解社会问题。

钢铁、化工、石化、建材等行业龙头企业受益于行业标准提升,有望通过供给出清,价格修复,实现利润增长,估值抬升。这些行业为本轮大规模设备更新和以旧换新,提供第二轮投资机会。

本文来源微信公众号“中信建投证券研究”,作者周君芝、王大林,智通财经编辑:陈秋达。

扫码下载智通APP

扫码下载智通APP