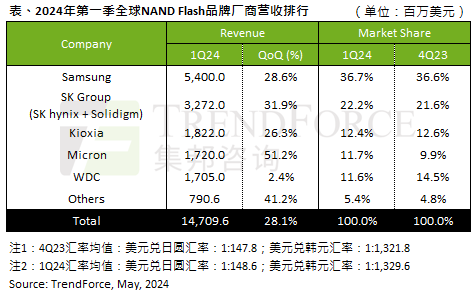

TrendForce集邦咨询:第一季NAND Flash产业营收季增28.1%达147.1亿美元

智通财经APP获悉,根据TrendForce集邦咨询研究,受惠于AI服务器自二月起扩大采用Enterprise

SSD,大容量订单开始涌现,以及PC、智能手机客户为因应价格上涨,持续提高库存水位,带动2024年第一季NAND

Flash量价齐扬,营收季增28.1%,达147.1亿美元。

TrendForce集邦咨询表示,本季排名变动最大在于美光(Micron)超越西部数据,位居第四名。主要是美光于2023年第四季价格及出货量略低于其他竞争对手,故第一季营收成长幅度以51.2%居冠,达17.2亿美元。

三星(Samsung)受惠于消费级买家持续提高库存水位,以及Enterprise SSD订单开始复苏,第一季营收季增28.6%,达54亿美元,稳居市场首位。第二季受惠于Enterprise SSD出货动能扩大,尽管消费级产品订单动能转趋保守,但因NAND Flash合约价持续上涨,三星第二季营收有机会再成长逾两成。

SK集团(SK Group;SK hynix and Solidigm)受惠于智能手机、服务器订单动能强劲,带动第一季营收季增31.9%,达32.7亿美元。由于Solidigm拥有独特的Floating Gate QLC技术,大容量Enterprise SSD订单动能续强,第二季SK集团出货位元成长幅度可望优于其他供应商,营收预估续增两成。

铠侠(Kioxia)由于第一季产出仍受去年第四季减产策略影响,出货位元仅季增7%,但受惠于NAND Flash均价上涨,带动第一季营收季增26.3%,达18.2亿美元。第二季在供应位元逐步上升,加上提供客户更弹性的议价空间下,进一步扩大Enterprise SSD出货量,第二季营收预期将再成长约两成。

西部数据(Western Digital)由于零售市场需求自今年二月起明显萎缩,影响出货位元表现,但同样受惠于NAND Flash合约价上涨,带动西部数据第一季营收季增2.4%,达17.1亿美元。值得注意的是,第二季受限于整体消费性市场仍未回温,加上PC及智能手机全年展望保守,故西部数据欲加速Enterprise SSD产品开发,以扩大未来成长动能。然而,企业级产品验证时程较长,对带动短期出货动能成长有限,预期西部数据第二季营收可能持平。

TrendForce集邦咨询指出,观察第二季趋势,PC及智能手机客户的NAND Flash库存水位已高,加上今年消费终端订单成长仍未优于预期,品牌厂买家备货转趋保守。与此同时,受惠于大容量Enterprise SSD订单翻倍,带动第二季NAND Flash产品均价续涨15%,预估第二季NAND Flash营收有机会再季增近一成。

扫码下载智通APP

扫码下载智通APP