招银宏观:美国薪资高增对经济韧性与通胀粘性的支撑将持续

5月美国就业强势反弹。新增就业人数27.2万(市场预期18.0万),失业率4.0%(市场预期3.9%),劳动参与率62.5%(市场预期62.7%),平均时薪环比增速0.4%(市场预期0.3%),同比增速提速至4.1%(市场预期3.9%)。

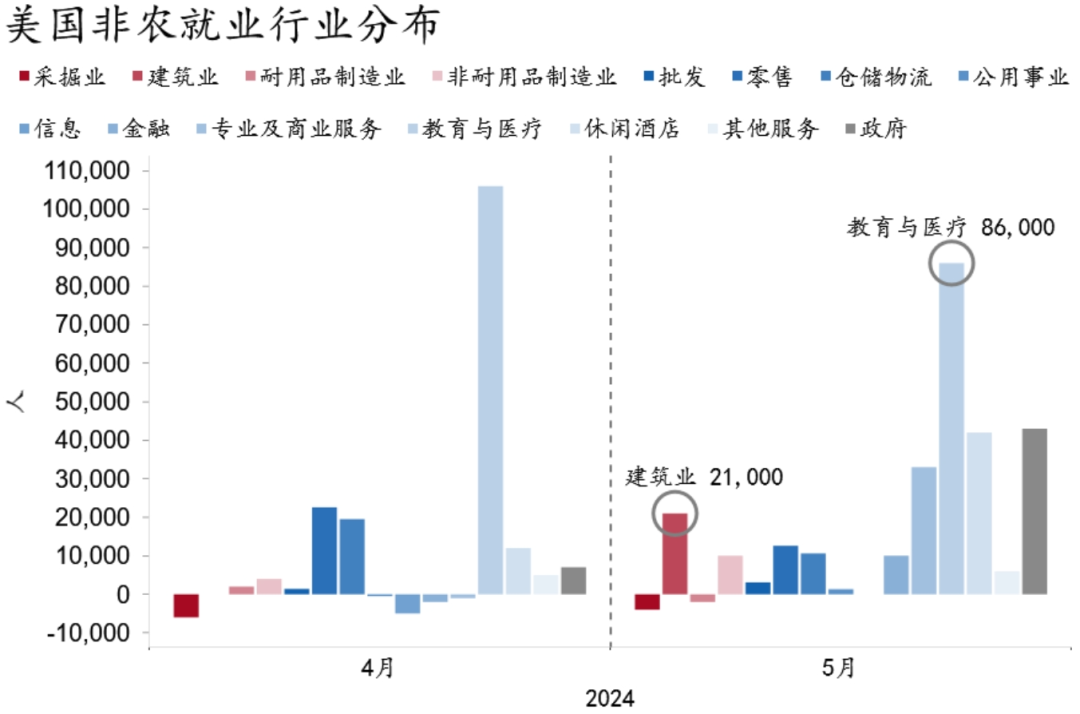

图1:新增就业广度大幅提升

资料来源:MACROBOND、招商银行研究院

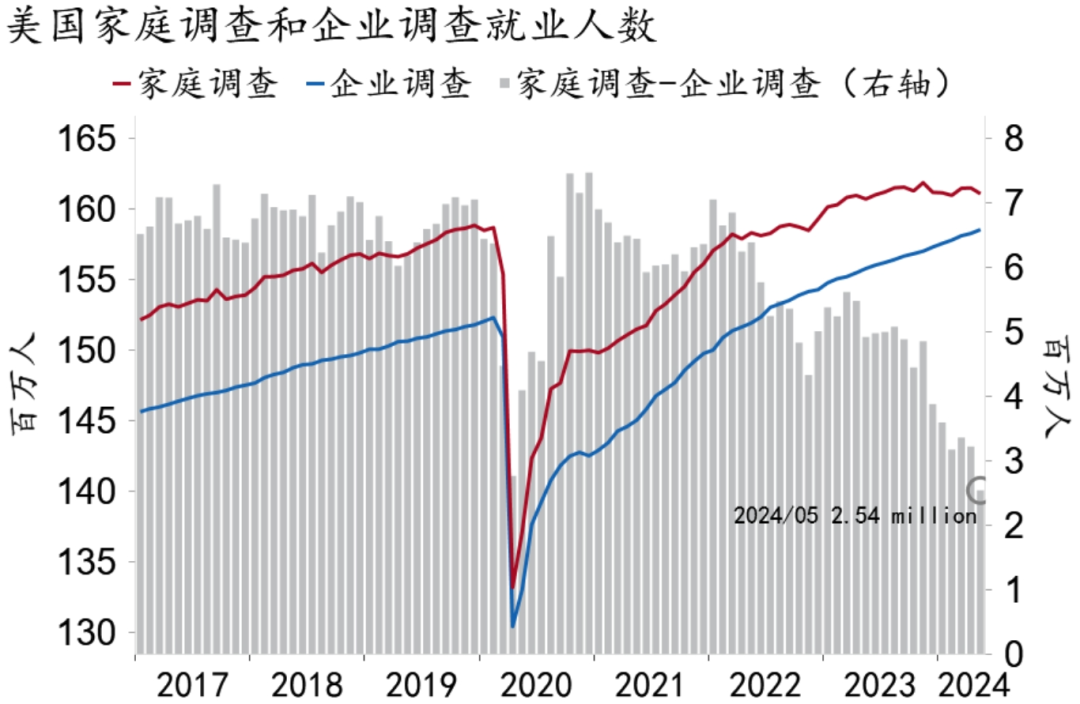

企业调查与家庭调查缘何发生背离?第一个原因是兼职人数高增导致企业调查数据强于家庭调查,背后是移民涌入的影响和适龄人口劳动意愿的上升。第二个原因是5-7月毕业季和适龄劳动人口的增长带来了居民调查中摩擦性失业的增加,企业调查中的薪资与就业高增才是就业市场真实供求情况的反映。前瞻地看,就业市场供不应求的状况难以改变,劳动者兼具涨薪的意愿与能力,失业率也难以趋势性上行,美联储年内或难开启降息。

图2:家庭调查与企业调查新增就业人数继续背离

资料来源:MACROBOND、招商银行研究院

一、新增就业:强势反弹

金融条件转松驱动经济与就业再度走强,5月新增就业人数达到27.5万,超过了彭博社调查中所有77个组织和机构的预测值。私营企业新增就业人数为22.9万个,且比4月体现在更多的行业,反映了就业反弹具备广度。首先,服务业仍为主要驱动力,新增就业人数为20.4万个。休闲/酒店业(新增4.2万人)和教育/医疗保健业(新增8.6万)继续占新增就业的大部分。其次,制造业新增就业岗位2.5万个,其中大部分贡献来自建筑业(新增2.1万人)。这部分增长很可能来自地产补库,制造业就业仅增加了8,000人,与疲软的ISM制造业指数和工业生产指数保持一致。最后,州政府(新增5000人)和地方政府(新增3.4万人)新增就业继续是政府就业增长的驱动力。受兼职增长影响,家庭调查与企业调查新增就业人数发生背离。根据家庭调查数据,5月主动兼职人数增加41万人,考虑到主动兼职人群中移民偏多统计上容易缺漏,家庭调查和企业调查新增就业78万人的背离应来自于兼职及移民效应的影响。一方面,移民工作意愿显著强于本土居民,倾向于参与兼职。另一方面,财政退坡和持续涨薪也导致了适龄劳动人口劳动意愿的上升。

二、劳动参与率:见顶回落

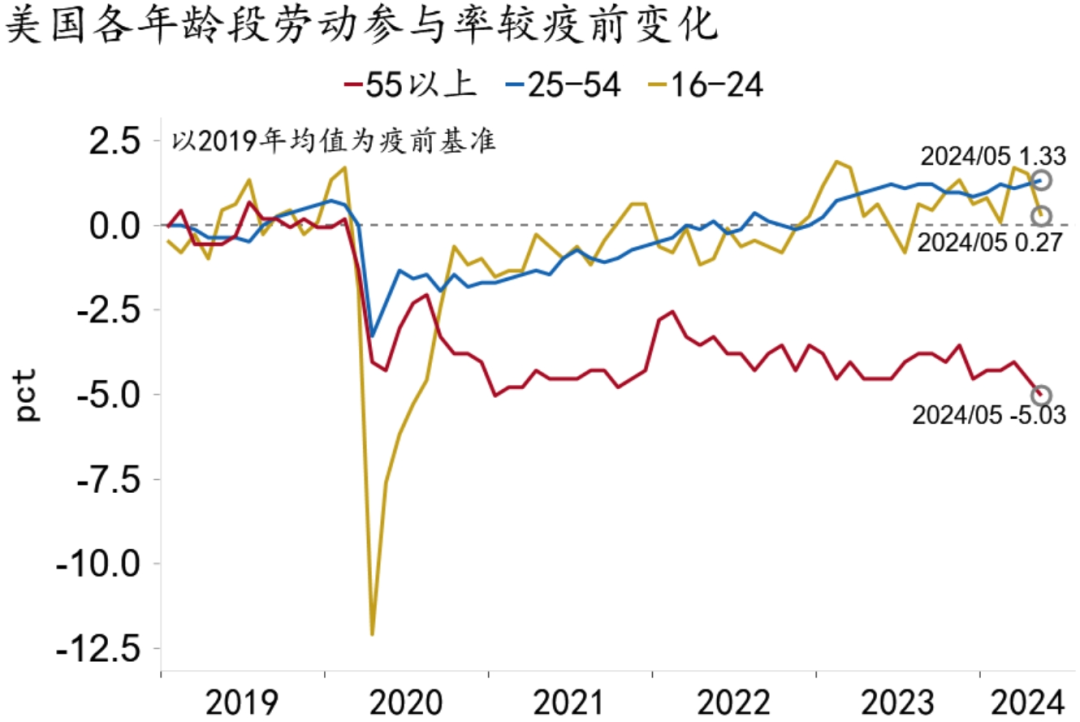

劳动参与率见顶回落的背后,是参与者结构的调整,尽管适龄人口劳动参与率继续上行,但非适龄人口劳动参与率大幅回落构成拖累。5月美国劳动参与率回落至62.5%,抹去年初以来全部涨幅。25-54岁人口劳动参与率上行0.1pct,16-24岁人口下行1.2pct,55岁以上人口下行0.5pct。需要强调的是,5-7月毕业季16-24岁人口就业数据会受到较大季节性调整,反映的经济现实未必准确,季调前16-24岁人口劳动参与率上行了0.4pct。55岁以上人口劳动参与率则将持续在老龄化影响下震荡下行,是更为确定的趋势性变化。

图3:非适龄人口劳动参与率大幅回落

资料来源:MACROBOND、招商银行研究院

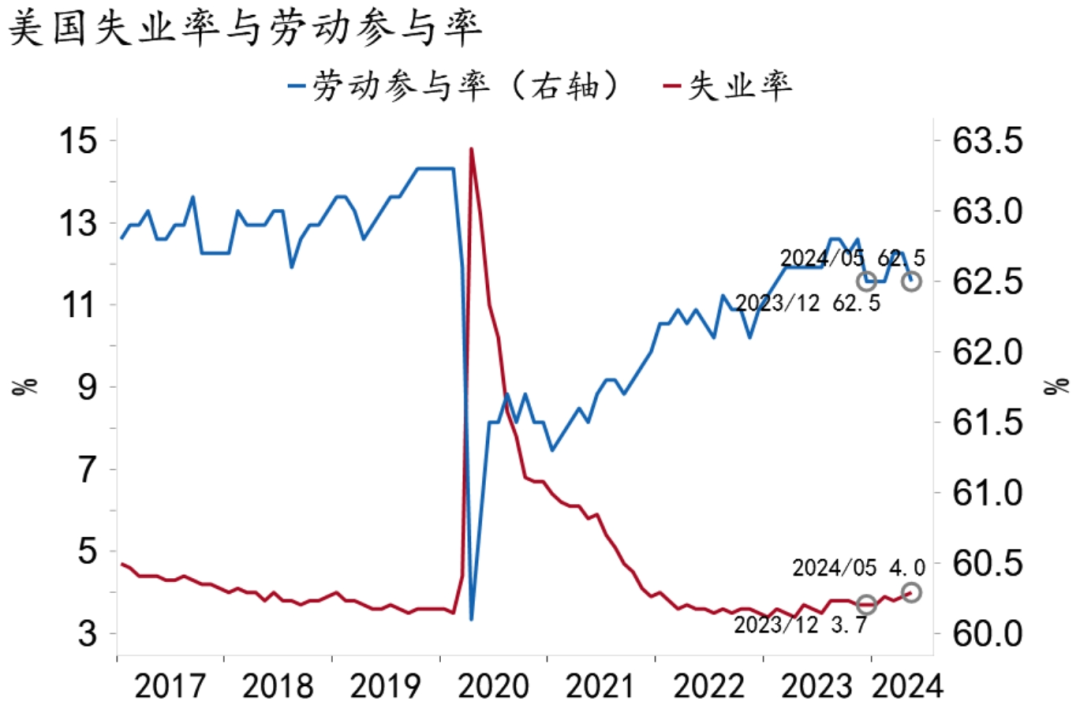

三、失业率:意外上行

5月失业率意外上行至4.0%,更多来自于摩擦性失业,而非就业市场趋势性走弱的结果。5月失业人数增长均来自于新入及再入者,被动失业人数并未上行,说明失业率上行多来自于劳动参与者结构调整和毕业季导致的摩擦性失业。一方面,适龄人口劳动参与率上行导致25-54岁人口失业率上行0.1pct至3.3%,另一方面,毕业季带来的摩擦性失业导致16-24岁人口失业率上行1.0pct至9.2%。

图4:劳动参与率下行但失业率上行

资料来源:MACROBOND、招商银行研究院

四、薪资增速:动能反弹

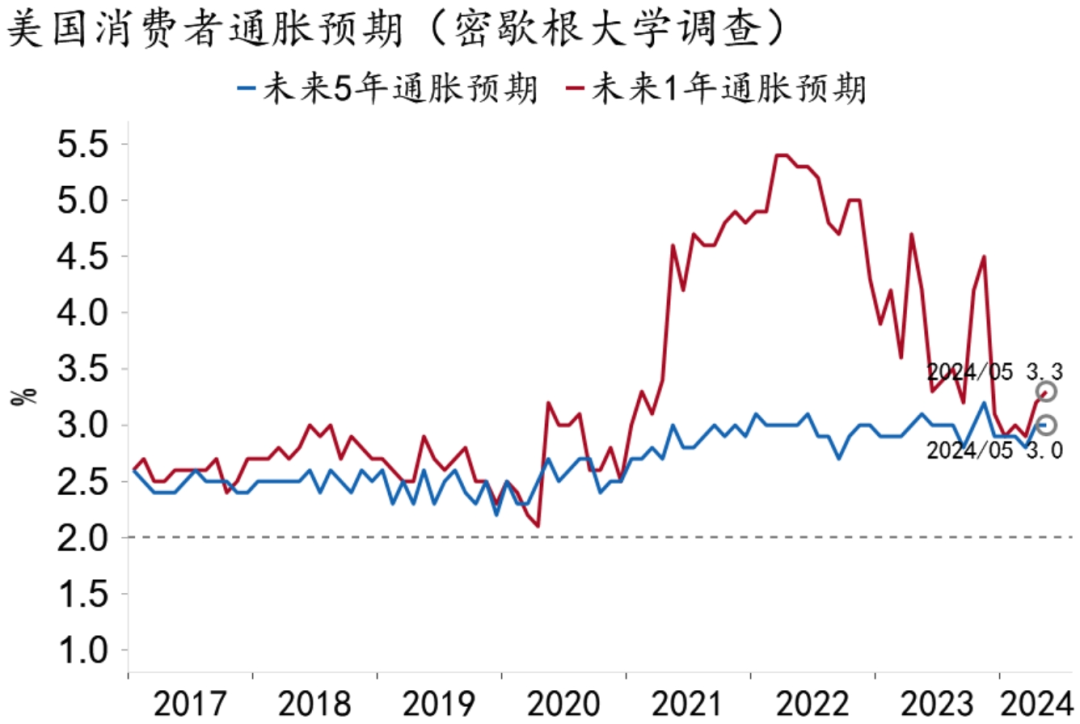

随着金融条件转松驱动经济及就业形势再度走强,平均时薪环比动能大幅反弹。5月平均时薪环比增速上行0.2ptc至0.4%,同比增速上行0.2pct至4.1%,再度升至4%上方。从结构看,各分项薪资水平出现普涨,反映现阶段薪资高增具备广度。10个就业分项中的6个平均时薪环比增速位于0.4%上方。薪资高增是现阶段劳动力市场供求关系的真实映射。一方面,美国居民通胀预期已经全线升至3%上方,但实际薪资水平仍然停留在疫情之前,劳动者具备要求涨薪的意愿。另一方面,薪资高增对居民消费构成支撑,进而支撑了企业雇佣需求,叠加劳动参与率在老龄化影响下震荡下行,共同创造了就业市场供不应求的现状,劳动者也就具备了要求涨薪的能力。

图5:平均时薪环比动能再度反弹

资料来源:MACROBOND、招商银行研究院

五、市场:转鹰交易

今日非农就业报告显示就业市场增长依旧强劲,薪资增速依然飞快,美国通胀回归2%遥遥无期,引发了市场的又一次“鹰派”重新定价。美元隔夜利率曲线(OIS)暗示美联储年内降息幅度从昨日的50bp收窄至35bp(约1.5次),9月开启降息的概率从前一日的60%下降至今日收盘的45%左右,首次全定价降息时点再次推迟到今年12月。美国国债各期限收益率在近日持续下降后,今日大幅跳升。2年期上涨16.3bp至4.89%,5年期上涨16.3bp至4.46%,10年期上涨14.7bp至4.43%,30年期上涨11.9bp至4.55%。国债收益率曲线前端倒挂扩大(2s10s曲线:-1.4bp),收益率曲线中远端大幅趋平(5s30s曲线:-4.4bp)。美元大幅走强。美元指数上涨0.8%至104.935,美元兑换离岸人民币汇率在7.26附近企稳。由于市场对降息预期下调,今日美股三大指数全面收跌。标普500指数收跌0.11%,纳斯达克指数收跌0.23%,道琼斯指数收跌0.22%。境外美元流动性相对宽松。根据今日境外银行间美元拆借加权成交利率,隔夜5.35%左右,1w5.42%,1m5.55%,3m5.65%,6m5.62%。

图6:美国居民通胀预期升至3%上方

资料来源:MACROBOND、招商银行研究院

六、影响及前瞻:韧性延续

总的来说,5月金融条件转松带来了经济及就业形势再度走强,薪资高增同时支撑了经济韧性与通胀粘性,降息预期再度受到打压。前瞻地看,就业市场供不应求的现状仍难发生根本性改变,薪资高增对经济韧性与通胀粘性的支撑亦将持续,我们保持美联储年内难以开启降息的判断。

本文转载自微信公众号“招商银行研究”,智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP