年度业绩扭亏 华油能源(01251)复苏趋势确立

本文来自于“EBoversea”微信公众号,作者陈佳宁,原标题为《【光大海外-油气设备与油服】华油能源(01251):年度业绩扭亏,复苏趋势确立》。

文章摘要

17年业绩扭亏为盈

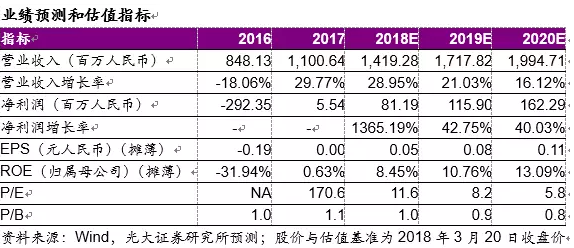

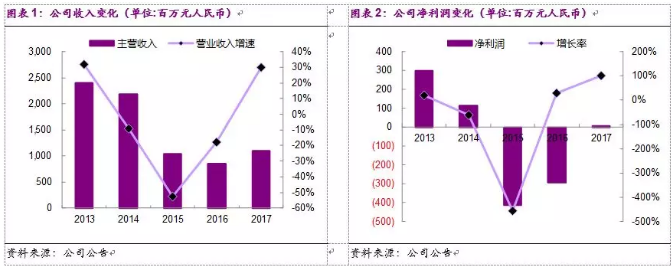

华油能源(01251)公布2017年业绩,全年实现收入11.0亿人民币,同比增长29.8%;实现归母净利润554万人民币,相比16年2.9亿的亏损,成功扭亏;每股收益为0.004人民币。不派息。

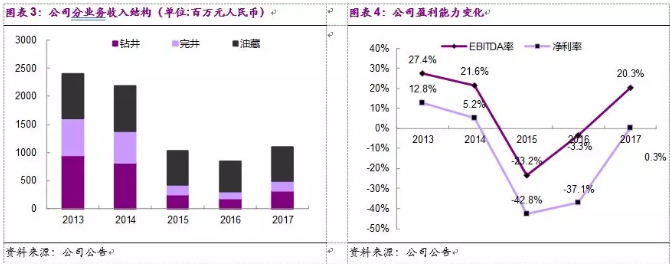

2017年公司三大业务均出现回暖。其中,钻井业务收入3.2亿人民币,同比大幅增长76.0%;完井业务收入1.7亿人民币,同比增长37.2%;油藏服务收入6.1亿人民币,同比增长12.7%。

盈利能力显著回升,复苏趋势确立

公司盈利能力出现显著复苏。2017年公司整体EBITDA率为20.3%,同比上升了23.6个百分点。2017年公司净利润率为0.3%,同比上升了37.4个百分点。

在油价大幅上涨的背景下,油服行业出现全行业趋势性复苏,公司也同样迎来业绩反转。2017年上半年公司净利润亏损3500万人民币,下半年则盈利4000万人民币,主营业务已跨过盈亏平衡点。在油价回暖,油公司2018年capex继续提升的大背景下,我们认为公司将继续沿着目前的趋势,迎来收入和利润的同步复苏。

受益行业景气回升,主要市场不断获得突破

在油价持续回暖的背景下,油企投资回升,油气开采活动逐渐增加,从而对油气设备与油服行业的需求产生正面影响。公司抓住油公司恢复资本支出的有利时机,在中国的塔里木油田、四川油田等市场,哈萨克斯坦环里海市场等区域,钻完井等传统优势项目工作量得到显著提升。新市场方面,公司除了在俄罗斯、土库曼斯坦等区域获得新的订单,在伊拉克米桑油田也获得修井服务合同的突破。这为18年公司的业务扩张打下了良好基础。

油价上涨,行业需求复苏,调升盈利预测,维持“买入”评级

我们预计公司2018年新签订单和业绩表现将持续增长,上调公司2018-2020年收入预测至14.2亿、17.2亿、19.9亿人民币,上调净利润预测至0.8亿、1.2亿、1.6亿人民币,对应EPS分别为0.05元、0.08元、0.11元人民币。随盈利预测上调公司目标价至0.90港元,对应2018年14倍PE,维持“增持”评级。

风险提示:订单延期风险、地缘局势风险、汇率波动风险

1、年度业绩扭亏,复苏趋势确立

华油能源公布2017年业绩,全年实现收入11.0亿人民币,同比增长29.8%;实现归母净利润554万人民币,相比16年2.9亿的亏损,成功扭亏;每股收益为0.004人民币。不派息。

公司业绩略超我们之前预期;而公司16年资产减值损失约8000万人民币,17年为减值转回2000万人民币;排除资产减值方面的大幅变化,公司业绩与我们预测基本相符。

2017年公司三大业务均出现回暖。其中,钻井业务收入3.2亿人民币,同比大幅增长76.0%;完井业务收入1.7亿人民币,同比增长37.2%;油藏服务收入6.1亿人民币,同比增长12.7%。

公司盈利能力出现显著复苏。2017年公司钻井/完井/油藏三大业务的EBITDA率分别为15.5%/14.9%/24.3%,同比分别上升34.7/86.4/7.2个百分点;公司整体EBITDA率为20.3%,同比上升了23.6个百分点。2017年公司净利润率为0.3%,同比上升了37.4个百分点。

2017年,公司抓住油公司恢复资本支出的有利时机,主动加强与客户的联系,在中国的塔里木油田、四川油田等市场,哈萨克斯坦环里海市场等区域,钻完井等传统优势项目工作量得到显著提升;哈萨克市场超额52%完成年度指标。新市场方面,公司除了在俄罗斯、土库曼斯坦等区域获得新的订单,在伊拉克米桑油田也获得修井服务合同的突破。

此外,公司进行了精简机构、减少管理层级的改革,将管理的重心放在市场和服务质量上,在降低管理成本的同时,服务质量不降低,客户满意度不降低,项目运行时效不降低;通过控制成本,优化组织架构,将降本增效作为管理主线自上而下持续贯彻执行。

在油价大幅上涨的背景下,油服行业出现全行业趋势性复苏,公司也同样迎来业绩反转。2017年上半年公司净利润亏损3500万人民币,下半年则盈利4000万人民币,主营业务已跨过盈亏平衡点。在油价回暖,油公司2018年capex继续提升的大背景下,我们认为公司将继续沿着目前的趋势,迎来收入和利润的同步复苏。

2、油气设备与油服行业处于底部复苏期

2.1、欧佩克减产延续,原油供小于求局面延续

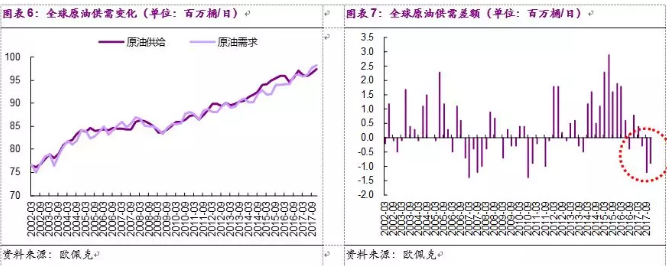

油气设备与油服行业的景气驱动力在于油价,根源来自原油供需关。相比需求端,原油供给端的变化较为频繁和剧烈,边际上对油价的影响更为明显。

2016年底,欧佩克达成八年来首个减产协议,俄罗斯等国家随后跟进。减产协议自2017年1月开始得到较好执行,并多次延长。在欧佩克积极减产的不懈努力下,2017年全球原油市场扭转了多年供大于求的局面,逐渐迎来再平衡,符合我们年度策略报告的判断。

在2017年底,欧佩克再次决定将减产协议延长至2018年底,同时计划在2018年6月召开会议对减产效果做出评估;俄罗斯等非OPEC国家也同意继续延长原减产协议至2018年底,双方合计维持180万桶/日的减产量不变。

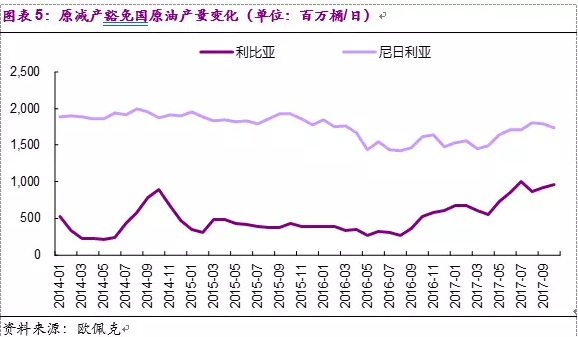

除此以外,原先的两个减产豁免国尼日利亚和利比亚,在此次也被纳入减产协议。两国同意将产出将维持在2017年高位的下方。减产豁免国被纳入协议框架,使得整个减产协议的有效性大大加强。

减产协议的成功达成及不断展期,标志着欧佩克对油价调控的战略转变。自美国页岩油革命以来,欧佩克竞争的主要方式是加大生产,希望通过低油价扼杀美国的页岩油产业。但在技术升级、成本控制的推动下,优质的美国页岩油企业证明了自己在低油价环境下的生存能力。这迫使欧佩克国家转变竞争策略,变为共同生存,合理控制产能,推动油价回升,达到利益的最大化。

在以欧佩克和俄罗斯为代表的传统产油国推动下,2017年Q4,全球原油供给仅小幅增长至97.4百万桶/日。而需求则在Q4达到了98.3百万桶/日。原油供小于求的局面在Q2-Q4延续,库存下降,油价随之上涨,欧佩克的减产协议取得初步成功。

减产协议的达成,以及执行力度的保障,除了推动原油供需格局向着平衡的方向转变,更标志着欧佩克向着控量提价的原油“供给侧改革”迈出了第一步。欧佩克通过“控量提价”的战略转变,一定程度上跳出了原油生产者竞相增产的囚徒困境。

我们认为欧佩克,特别是沙特,将继续成为减产保价的主要推动者。一方面,欧佩克的减产协议不会因油价上涨而退出,因为减产协议的目标是减少库存,退出条件是中东地区原油库存回到五年平均值。从目前库存消化的速度来看,到年底之前减产协议都大概率不会退出。

另一方面,沙特正在致力于推动沙特阿美的全球IPO,而目前阿美的估值与主流机构给的价格有较大差距,核心因素就在对油价的判断上。沙特不惜主动减产,也要提升油价,提升沙特阿美的估值水平,这对沙特以外的油服市场无疑是非常有利的环境。

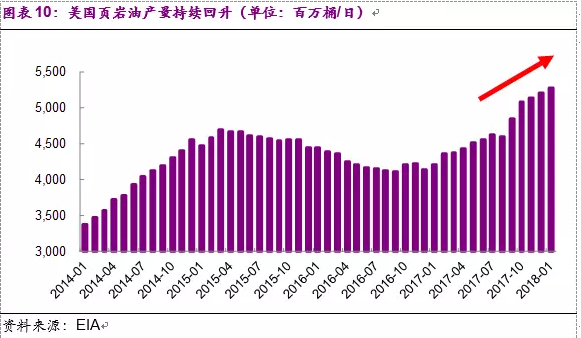

2.2、美国页岩油产量回升,但不会再次导致油价暴跌

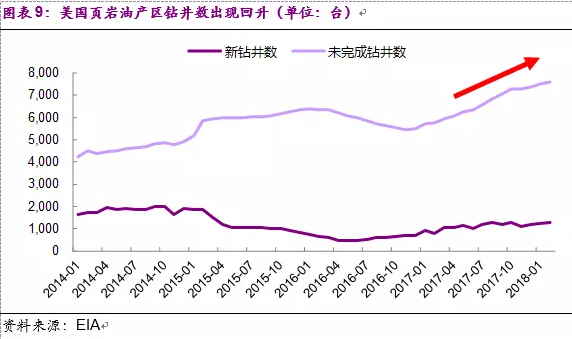

在欧佩克不懈的减产努力下,在Q3-Q4原油需求旺季,全球原油供小于求,美国原油库存随之下行。

随着库存下降,油价回暖,美国页岩油产区未完成钻井数持续上升,显示页岩油企业已经开始重新增加投资,未来页岩油产量将出现上升。

在油价持续低迷的情况下,美国的页岩油生产者通过关闭高成本井、减少资本开支、技术升级等方式不断降低成本。只要油价运行在目前相对较高的区间,页岩油气商就可以通过远期交易锁定利润,随之增加开采。

我们认为,美国的页岩油增产不会再次导致油价暴跌。美国传统能源巨头通常被认为是共和党的支持者,特朗普也对美国传统能源行业持支持态度,并主张投入50亿美元开发美国的页岩油气,实现美国的能源独立。

在特朗普的政策框架下,美国的传统能源行业繁荣,同样离不开一个良好的油价环境的支持。实际上,特朗普的战略需要通过在一个不太低的油价环境中,提升美国的全球原油供应份额来实现。从欧佩克的减产协议达成来看,这条路并非不能走通。

因此,即使美国页岩油正在增产,我们仍然倾向于认为美国将一起成为原油价格的维护者。原油产业链的投资在今后一段时间继续出现一轮温和的反弹。在美国页岩油革命后,高油价的时代很难重现,但中等油价就足以使行业出现恢复性的成长。

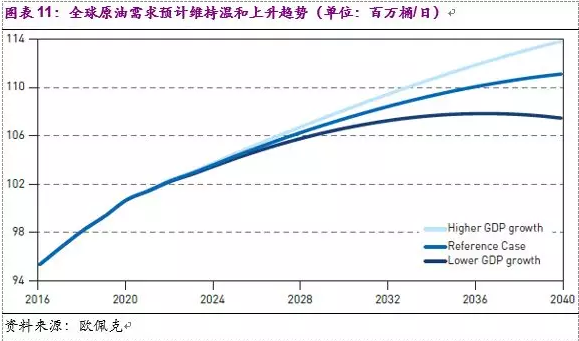

2017年布伦特原油均价在54美元/桶左右,较2016年回暖明显。根据OPEC在World Oil Outlook 2017中的预测,2018年原油价格将继续处于温和回升的趋势中。我们与光大石化团队预计,2018年布伦特原油均价有望上升5美元至59美元/桶。

因此,正如我们之前报告中的预测,在不考虑政治和地缘因素影响的前提下,原油供需已经逐渐进入再平衡状态,这将对2018年的油价产生坚实的支撑效果。在油价持续回暖的背景下,油企投资回升,油气开采活动逐渐增加,从而对油气设备与油服行业需求产生正面的影响。

2.3、油价复苏在18年全面传导至油气设备与油田服务行业

经过大幅度的产能退出,全球油气开采景气度逐渐进入触底、再平衡的阶段。随着供需关系改善,油价进入复苏通道,衡量油气开采活动景气度的活跃钻机数同比出现大幅增加。

2018年2月底,全球活跃钻机数上升至2271台,同比增加244台(+12.0%)。这一数字较2014年11月3670台的高点减少1399台,但较2016年5月1405台的低点回升866台。

美国活跃钻机数也同样维持增长态势。截至2018年3月9日,美国活跃钻机数由前一周的981台增加至984台,环比上升0.3%,同比上升28.1%。

美国页岩油气商通过远期交易锁定利润,因此在油价回暖的背景下,以Permian为代表的低成本页岩油产区,预计其活跃钻机数量将维持上升趋势。

活跃钻机数持续回升,显示油企支出重新增加,这意味着油价复苏正逐渐沿产业链传导至油气设备与油田服务行业。由于勘探与开采投资活动需要时间,活跃钻机数的变化通常滞后于油价变化6个月左右。由于本轮油价自2017年7月开始回暖,因此我们预计2018年全球活跃钻机数有望再度迎来一波回升,油气设备与油服行业全年都处于底部复苏期。

我们认为,2018年油气设备与油服产业链的订单需求将继续回升,行业整体盈利能力逐渐改善。对业内优秀的公司而言,订单的增长和利润率的回升是2018年的主题;随着订单量和订单价格的回升,未来的业绩弹性较大。

3、盈利预测与投资评级

在油价大幅上涨的背景下,油服行业出现全行业趋势性复苏,公司也同样迎来业绩反转。2017年上半年公司净利润亏损3500万人民币,下半年则盈利4000万人民币,主营业务已跨过盈亏平衡点。在油价回暖,油公司2018年capex继续提升的大背景下,我们认为公司将继续沿着目前的趋势,迎来收入和利润的同步复苏。

我们预计公司2018年新签订单和业绩表现将持续增长,上调公司2018-2020年收入预测至14.2亿、17.2亿、19.9亿人民币,上调净利润预测至0.8亿、1.2亿、1.6亿人民币,对应EPS分别为0.05元、0.08元、0.11元人民币。随盈利预测上调公司目标价至0.90港元,对应2018年14倍PE,维持“增持”评级。

4、风险分析

1、公司海外订单较多,受油价波动影响,可能有订单合同延期执行的风险;

2、公司在哈萨克斯坦等海外地区经营,可能有地缘局势变化导致的经营风险;

3、公司较多收入来自海外,其收益存在汇率波动的风险。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP