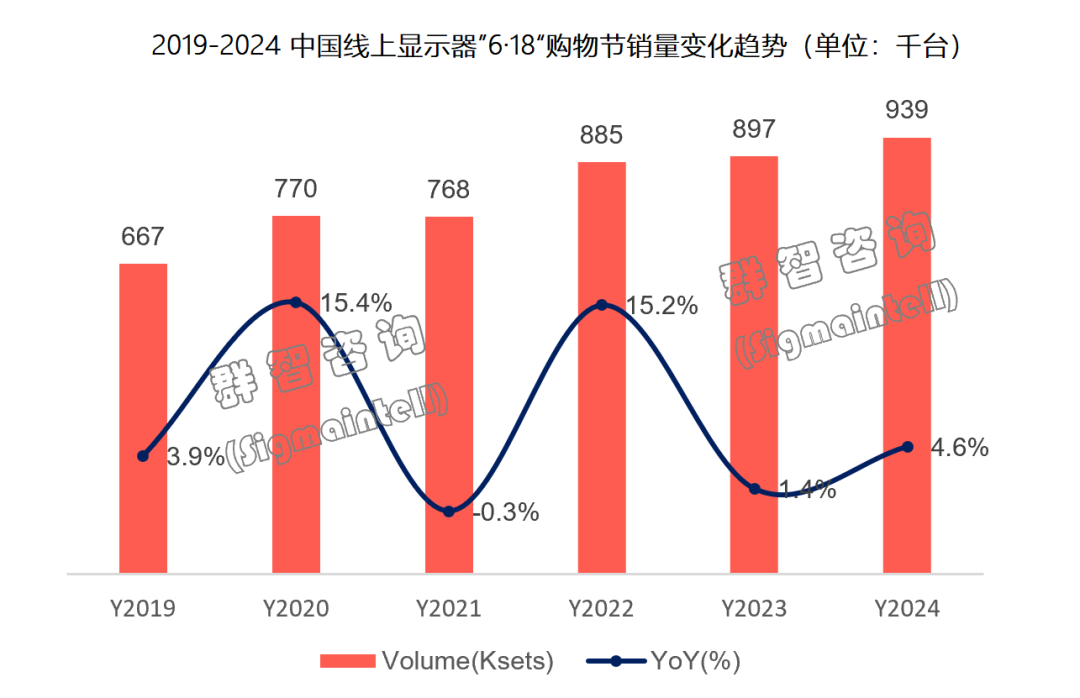

群智咨询:“6.18”期间中国独立显示器线上市场销售规模约为94万台 同比增约4.6%

智通财经APP获悉,群智咨询发文称,2024年“6.18”期间(5.20~6.18),群智咨询(Sigmaintell)数据显示,中国独立显示器线上市场销售规模约为94万台(京东+天猫),同比增长约4.6%。今年中国线上市场的增长主要来自于高刷新率显示器的规格升级及对办公市场的渗透。通过观察,线上热销机型中80%为高刷新率显示器,其中今年的规格主流主要为180Hz。

群智咨询认为,2024年全球显示器市场正在逐渐走出低谷,开启市场新一轮市场发展周期,预计今年全球市场出货规模将微幅回升。中国独立显示器市场在去年上半年交出了亮眼的市场“成绩单”,但也将这部分市场推至规模高位,为今年市场的缓速增长埋下伏笔。同时,中国内需市场环境持续面临诸多挑战,消费心态普遍趋于理性化和保守化。叠加成本上行和内卷加剧的压力,中国独立显示器市场在促销节点的表现显得至关重要。

群智咨询表示,在当前中国显示器市场没有出现明显需求提振的背景下,整机厂商们各显神通,内卷化程度持续推高,以刷新率升级为核心的产品规格迭代速度大大加快,市场面临“需求透支、规格透支”风险。同时在社会经济活力没有明显好转的影响下,消费降级成为新趋势。这一趋势叠加显示器用户对参数升级的追求,使得中国显示器零售市场呈现出持续的“市场下沉”和“量价背离”特点。进而使得品牌在成本、价格、品质三个问题上面对艰难选择,也增加了市场“劣币驱逐良币”风险。这一系列潜在问题仍然蕴含在今年618大促市场规模增长之下,需要谨慎看待规模优绩背后的市场风险。

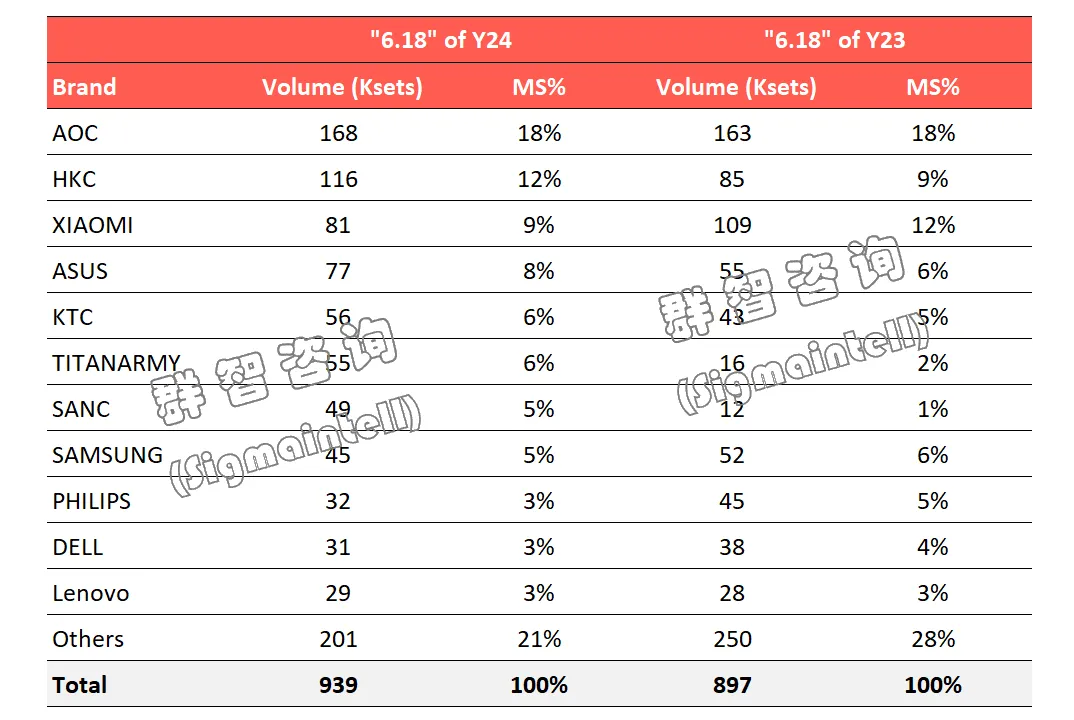

在产品规格发生快速变化的同时,以“本土化”为代表的国产品牌快速扩增,成为搅动品牌格局的新势力。传统主力品牌策略分化,有以维持体量,扩充产品线,提升产品性价比竞争的玩家;也有以利润为主要诉求,收缩销量,但获得销售额表现转好的玩家。

分品牌来看:

TPV:AOC在主力平台的销量为16.8万台,同比增长3%。但从全网成绩看,AOC同比增长约2万台,增长仍然主要来自自媒体新赛道。Philips在主力平台销量3.2万台,同比下滑30%,全网销量4.5万台,同比也呈现收缩。

HKC:在集团支持下,HKC今年全力拓展显示器业务,线下线上同时发力,今年大促销量达11.6万台,跃居市场第二,同比增幅37%。主打Fast IPS和Nano IPS的27英寸QHD+180Hz产品,G27H2/IG27Q均以单品销量超一万台的优异表现进入TOP10机型。

Asus:在办公与电竞双赛道产品规格切换快速且产品性价比竞争力提升的影响下,华硕今年销量约7.7万台,同比增长40%。华硕在两主力平台促销机型具有一定差异化,其热销机型战杀VG27AQML1A

以1899元基本促销价推动在27英寸QHD+240Hz市场展获亮眼成绩。

KTC:销量5.6万台,同比增长29%,通过与主力平台加强合作,主力机型H27T22C/ H24F8均以180Hz高刷新率和高性价比优势成为TOP5热销机型。

TITANARMY:销量5.5万台,同比增长2.4倍,稳扎稳打植根于电竞市场的策略,使得其产品在电竞用户中具有较高品牌力,随着主力平台渠道的均衡化布局,大促期间取得不错成绩。

SANC:销量4.9万台,同比增长近3倍,成为继KTC后又一快速成长的本土性品牌,也成为TOP中增幅最大的品牌,其热销机型定位具有一定差异化,品牌内部TOP1机型为24.5英寸FHD+180Hz N50 Pro 4代。

Samsung:销售目标调整,以利润诉求为主,中低端市场快速收缩,但在中高端市场及OLED/Miniled等市场仍有良好表现,今年销量约4.5万台,同比收缩12%。

Dell:电竞产品的竞争力收到本土品牌挤压,且产品线尚在调整,因此在高刷新率赛道变现相对低迷,但在中高端办公类产品中仍然有稳定表现,大促销量3.1万台,同比收缩19%。

Lenovo:联想加码消费市场,聚焦用户需求,注重电竞市场拓展,今年仍然获得一定成长,其中主要增长来自电竞显示器,电竞显示器渗透率在五成左右,热销规格主要为R27系列,27英寸 QHD+180Hz产品,销量近3万台,同比增长3%。

扫码下载智通APP

扫码下载智通APP