市场继续“Risk On”! 美联储未阻降息预期 科技巨头推动美股再创新高

智通财经APP注意到,苹果(AAPL.US)、微软(MSFT.US)以及英伟达(NVDA.US)等全球最大规模科技巨头们股价集体上涨将美国股市推至历史高点,而美联储主席鲍威尔在国会发表的讲话并没有阻止交易员押注美联储今年降息。

市场资金动向继续呈现出“Risk On”(即“追逐风险”)的狂热态势,推动标普500指数历史上首次突破5600点。对大型科技股的新一轮竞购,以及鲍威尔罕见发表相对鸽派的言论,推动美国股指创下去年11月以来的最长涨幅,英伟达(NVDA.US)上涨超过2.5%,苹果股价继续上涨,该公司计划在经历坎坷的2023年之后将新款iPhone的发货量增加10%。在390亿美元10年期美债标售强劲后,美债保持相当稳定。掉期交易预计美联储将在 2024 年两次降息,而且第一次降息在 9 月的可能性更高。

华尔街为CPI做好准备之际,鲍威尔表示,美联储不需要通胀率低于2%才会降息,同时补充称官员们还有更多工作要做。他指出,劳动力市场已经“相当明显”降温。鲍威尔指出,资产负债表缩减“还有很长的路要走” ,并表示商业房地产不会威胁金融稳定。

来自Evercore 的 Krishna Guha 表示:“他证词的关键之处在于,美联储对风险平衡的评估正在发生变化,如果得到未来数据的支持和维持,美联储很有可能将在 9 月份降息。”

标准普尔 500 指数上涨1%,连续第七天上涨,创下今年第 37 个新高。黄金和白银矿业股因美联储放松货币政策的预期而上涨。银行股表现不佳。据知情人士透露,谷歌母公司Alphabet(GOOGL.US)已搁置收购HubSpot Inc. 的计划。

美国10 年期国债收益率下跌 2 个基点至 4.28%。英国央行首席经济学家 Huw Pill 表示,降息时机仍是一个“悬而未决的问题”,促使交易员削减对 8 月降息的押注。由于美国假期刺激了对汽油和航空燃料的需求,油价上涨。

Nationwide 的 Mark Hackett 表示:“尽管本周公布了大量数据,包括美联储主席鲍威尔的证词、CPI/PPI 报告以及财报季的开始,但市场仍然保持着异常平静。”

所谓的核心 CPI不包括食品和能源成本,被视为衡量潜在通胀的更好指标,预计 6 月份将连续第二个月上涨 0.2%。这将是自 8 月份以来连续两个月涨幅最小的一次——这一涨幅对美联储官员来说更为可接受。

经济学家Anna Wong表示:“6 月份的 CPI 报告看起来是另一份‘非常好’的报告,这应该会增强 FOMC 对通胀轨迹的信心。” “这应该为美联储在 9 月份开始降息奠定基础。”

22V Research所做的调查显示,55% 的投资者预计市场对周四的 CPI 的反应是“Risk On”(即“追逐风险”),16% 的投资者认为是“Risk Off”(即“风险规避”),29% 的投资者认为是“混合/可以忽略不计”。

22V 的Dennis DeBusschere表示:“市场普遍对通胀持乐观态度” ,他补充称,调查还显示投资者认为“CPI正处于有利于美联储(降息)的下滑轨道。”

与此同时,一些交易部门表示,投资者应该为近期市场可能出现的平静做好准备。

花旗集团美国股票交易策略主管 Stuart Kaiser 表示,期权市场押注标准普尔 500 指数将在周四的消费者价格报告之后朝某个方向波动 0.8%,具体取决于当天的平价跨式期权价格。

瑞银全球财富管理的 Mark Haefele 表示,受美国政治不确定性、美联储主席言论以及第二季度财报季开始的影响,未来几天和几周市场波动性可能会加剧。

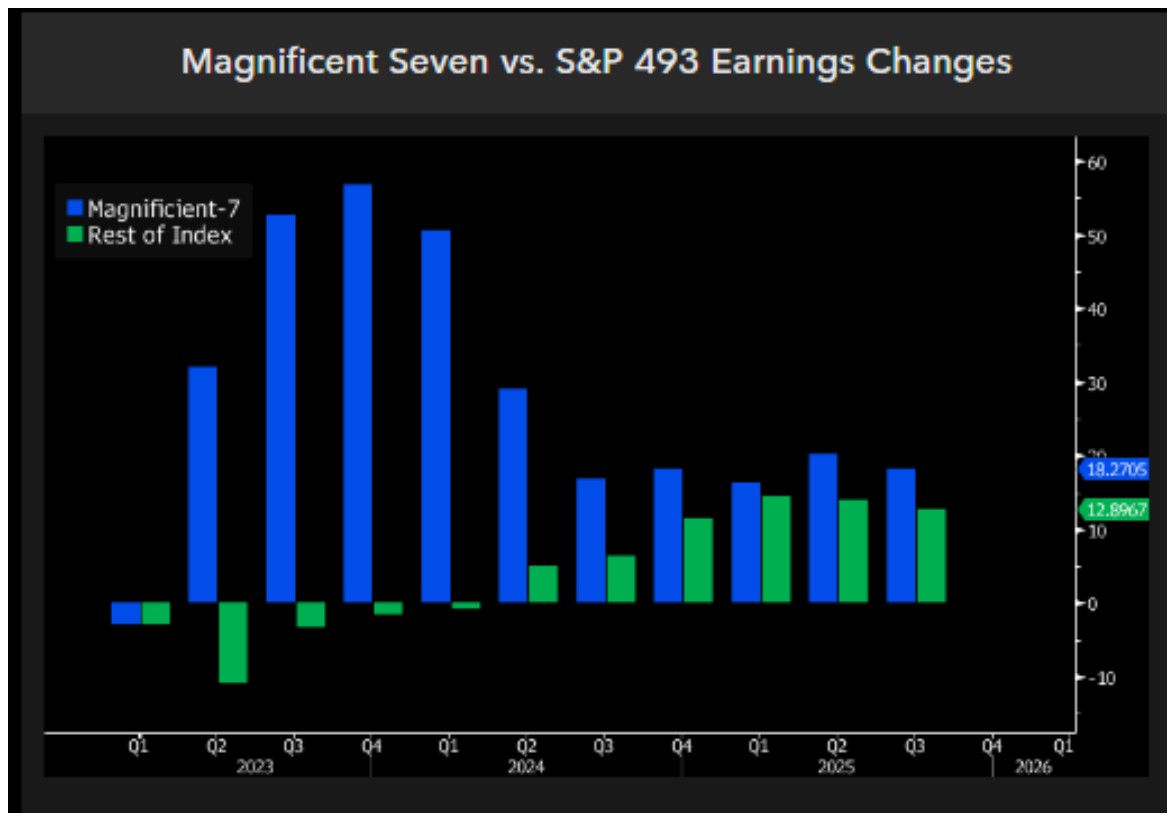

以Gina Martin Adams 为首的行业研究策略师表示,自 2022 年以来,标准普尔 500指数成分股公司的收益可能首次不再仅仅集中在科技上,本季度的成功取决于除了推动股市创下历史新高的大型科技巨头之外的所有因素。

他们指出:“尽管对科技股‘七姐妹’的预测依然强劲,但预计它们的盈利将在第二季度放缓——与此同时,标准普尔 500 指数中的其他成分股可能最终会实现至少五个季度以来的首次同比增长。”

策略师们总结道,‘七姐妹’可能已经达到顶峰,而其余标准普尔 500 指数成分股可能至少在六个季度内首次实现盈利扩张。

扫码下载智通APP

扫码下载智通APP