动车组产品+高端新产业 中车时代电气(03898)腾飞的翅膀?

本文选自“EBoversea”微信公众号,作者陈佳宁,原标题《中车时代电气(03898):动车组产品收入将触底回升,高端新产业将成为未来增长点》。

摘要

业绩略低于预期,高毛利的动车组产品占比下降导致利润率略有下滑

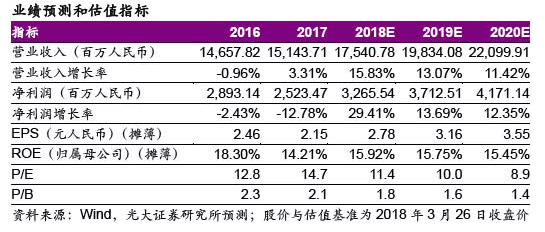

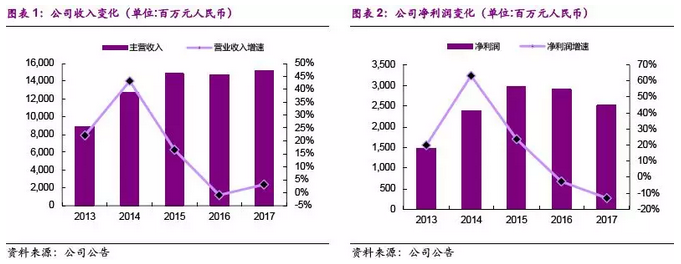

中车时代电气2017年实现营业收入151.4亿人民币,同比增长3.3%;实现归母净利润25.2亿人民币,同比下降12.8%;年末每股收益为2.15元人民币。公司派发末期股息每股0.45元人民币,与上一年相同。

公司全年的综合毛利率为37.1%,同比下降1.1个百分点,主要由于产品销售结构的变化,高毛利率的动车组业务占比下降。加上2017年公司在IGBT产业扩大产品线,增加研发支出,公司全年净利率为16.9%,同比下降2.9个百分点。

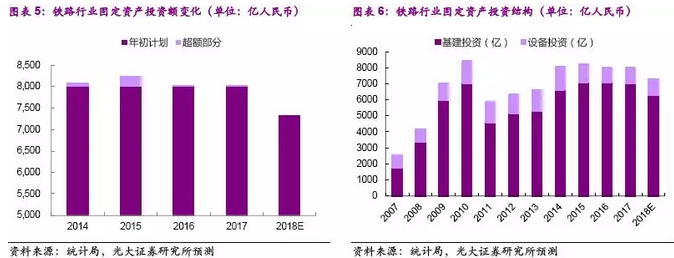

18年国家铁路计划投资金额下降,但铁路设备需求仍将随通车里程增长

2018年铁总计划安排固定资产投资7320亿,较上一年的8000亿略有下滑,但随着全国高速铁路进入集中通车期,2017-2020年高速铁路年通车里程将逐年快速上升,拉动动车组需求增加。而2018年初,铁总还进行了多次机车和货车大规模招标。因此我们认为,虽然铁路总投资随着基建的完成而下降,但设备的需求仍然将随着通车的上升而增加。随着今年招标预测的逐渐兑现,行业将逐渐扭转目前较低的预期。我们认为铁路设备相关公司有望迎来较好的布局机会。

养路机械、IGBT和水下机器人等新产业将成为公司未来潜在增长点

2017年,随着新研发的接触网检修作业车获得铁总大单,公司养路机械业务收入大幅增长70.7%。我们认为公司是一家典型的技术引领型的高端制造企业,培育中的IGBT、水下机器人等业务都是国内需求旺盛,需要进口的领域,有望复制养路机械的突破模式,实现进口替代,是公司未来的潜在增长点。2017年公司IGBT领域研发费用大幅增长,二期产能扩张,机车、地铁、动车组乃至电网领域都将有产品投产。水下机器人受益于油价复苏,未来有望重新获得中海油等公司的海底作业订单。

盈利能力有望随动车组收入回升而上升,维持“买入”评级

根据年度业绩,我们小幅下调公司2018-2020年收入预测至175.4亿、198.3亿、221.0亿人民币,下调净利润预测至32.7亿、37.1亿、41.7亿人民币,对应EPS分别为2.78元、3.16元、3.55元人民币。随盈利预测下调公司目标价至52.0港元,对应2018年15倍PE,维持“买入”评级。

风险提示:招标延期风险、新产品研发进展不顺风险、产品降价风险

正文

业绩略低于预期,高毛利的动车组产品占比下降导致利润率略有下滑

中车时代电气公布年度业绩,2017年实现营业收入151.4亿人民币,同比增长3.3%;实现归母净利润25.2亿人民币,同比下降12.8%;年末每股收益为2.15元人民币。公司派发末期股息每股0.45元人民币,与上一年相同。

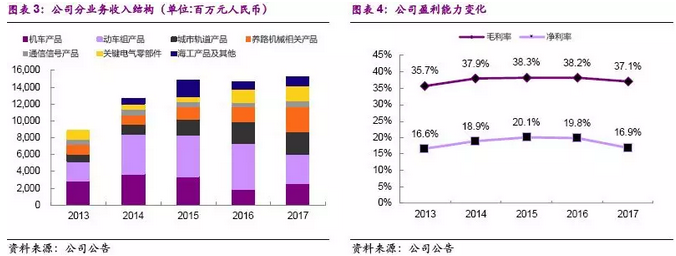

分业务来看,公司机车产品收入26.9亿人民币,同比增长39.9%;动车组产品收入34.4亿人民币,同比下降36.9%;城市轨道产品收入25.8亿人民币,同比下降0.2%;养路机械产品收入30.4亿人民币,同比增长70.7%;通信信号产品收入6.5亿人民币,同比增长21.8%;关键电气系统零部件产品收入17.6亿人民币,同比增长12.9%;海工产品及其他收入9.8亿人民币,同比增长18.7%。

公司全年的综合毛利率为37.1%,同比下降1.1个百分点,主要由于产品销售结构的变化,高毛利率的动车组业务占比下降。加上2017年公司在IGBT产业扩大产品线,增加研发支出,公司全年净利率为16.9%,同比下降2.9个百分点。

18年国家铁路计划投资金额下降,但铁路设备需求仍将随通车里程增长

在铁路“十三五”建设的顺利推进下,国家铁路正从阶段性的建设高峰期,逐渐进入阶段性的通车高峰期。我们认为,与通车期密切相关的铁路车辆、信号控制系统等产业,将迎来需求的快速增长。

2018年1月,铁总召开年度工作会议,会议提出了2018年铁路工作的主要目标,包括国家铁路完成旅客发送量32.5亿人次、货物发送量30.2亿吨、总换算周转量38900亿吨公里;全国铁路固定资产投资安排7320亿元,其中国家铁路7020亿元;投产新线4000公里,其中高铁3500公里。

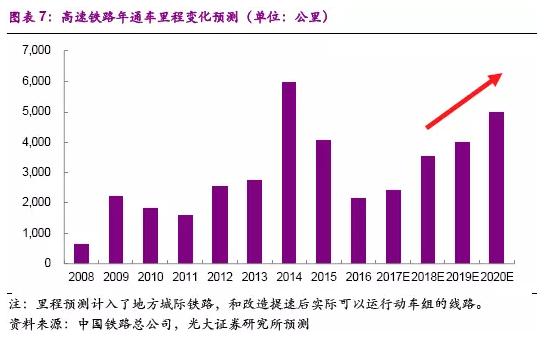

2018年国家铁路投资金额同比出现小幅下降,这主要是“十三五”铁路由基建高峰期转向通车高峰期引起的。由于基建投资约占铁路总投资的85%,基建投资的下降势必带来总投资的下滑。但随着全国高速铁路进入集中通车期, 2017-2020年高速铁路年通车里程将逐年快速上升。

此外,由于地方的城际铁路建设规模不断增大,加上部分客货共线的线路、以及部分提速改造后的既有线路也可开行动车组列车,到2020年,实际可开行动车组的线路里程将显著超过3万公里的规模。因此,动车组的需求有望随之出现快速增长。

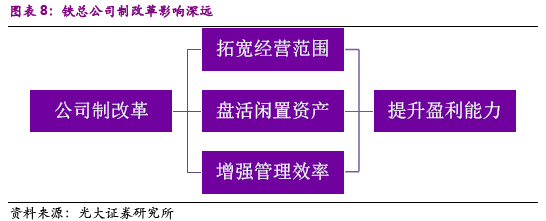

市场之前一直担心铁总负债率高,受约其投资规模;但我们认为随着铁总公司制改革加速推进,其盈利潜力将得以释放,有利于行业长期发展。

中国铁路总公司所属18个铁路局在完成公司制改革工商变更登记后,于11月19日正式挂牌。至此,中国铁路正式告别路局时代,从传统运输生产型企业,向现代运输经营型企业大步迈进。

各铁路局改制为铁路集团有限公司后,经营范围普遍扩大,多家铁路集团增加房地产开发和经营业务,还有铁路集团增加了物流配送、矿产品销售、烟草制品销售、旅游餐饮服务等市场化的新业务。各地方铁路集团在突破价格管制严重的铁路运输业务后,利用自身优势,新业务的拓展有望为其带来新的利润来源。

由于铁路票价制定时考虑到社会公平,定价偏低;加上铁路建设投资大、回报期长,铁路总公司近年来亏损不断,负债率有所上升。但实际上,铁路总公司坐拥巨量土地储备,其可开发利用的土地分布在18个铁路局的31个省、市、自治区,达到3亿平方米。持续盈利的港铁公司,正是通过房地产开发业务,而非线路运营,实现了良好的整体盈利。我们认为通过公司制改革,铁路总公司的闲置土地资产将得到加速开发,这有望大幅改善其现金流,提升整体盈利能力。

在铁总的公司制改革过程中,减负增效将得到体现。其中,铁路总公司的内设机构精简调整后,机关部门、二级机构、人员编制分别精简10.3%、26.6%、8.1%。与此同时,通过新业务的拓展,既有铁路运输业务的大量冗余人员可以调配到新业务,实现在岗人员的有效利用,减轻运输部门的人力成本。

此外,通过公司制改革,民间资本进入铁路将获得新的突破。铁总已经分别向阿里、腾讯、一汽集团、顺丰控股等民营资本发出参与混合所有制改革的邀请。

因此,我们认为,中国铁路总公司的公司制改革,将拓宽经营范围、盘活闲置资产、提升管理效率,最终有效提升其盈利能力。铁总的盈利改善,长远看无疑有利于整个行业的稳健发展。

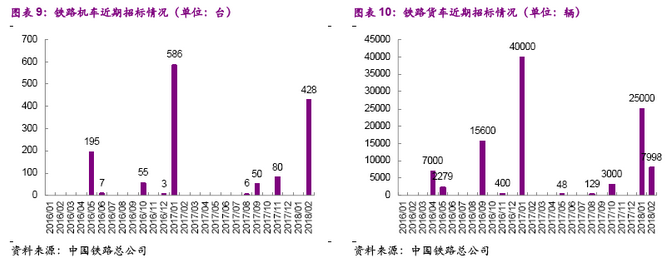

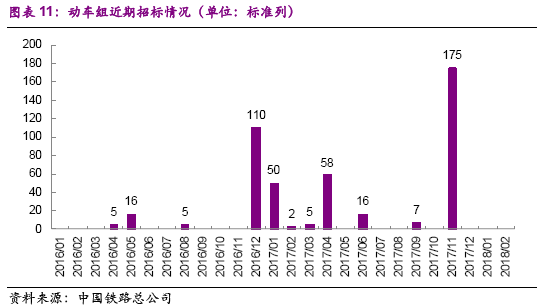

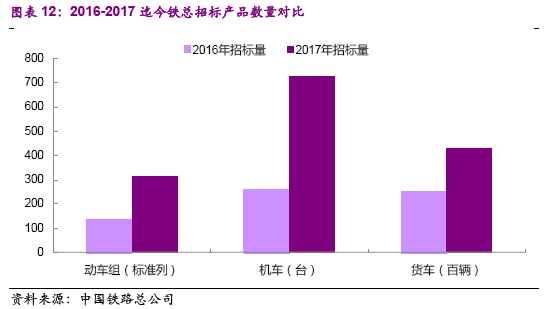

设备招标方面,在铁总改革、人员变动频繁的背景下,2016年的铁路设备招标出现了不同程度的延迟,直接影响相关上市公司2017年产品销售。但随着高铁进入“十三五”集中通车期,铁路设备招标量将大幅上升,带来中长期布局相关标的的机会。

进入2018年,铁总的铁路设备招标仍然较为密集。机车方面,2月铁总分别启动了6轴7200kW电力机车、8轴9600kW电力机车、160km/h电力机车、4400马力调车内燃机车、8轴货运电力机车等产品的招标,总规模达428台,仅次于17年1月的单次招标规模。而17年年初大批招标有16年招标因故延后的特殊原因,因此实际上18年年初的机车招标是正常环境下的最大规模招标之一。

铁总对铁路货车也是同样进行了大规模招标,2018年1-2月,铁总分别进行了25000辆C70E型通用敞车和7998辆C80B型不锈钢运煤专用敞车的招标,我们估算招标金额达到135亿元,总规模也是近年来正常环境下最大招标之一。

动车组方面,2018年虽然招标未开启,但由于高铁通车里程由2017年的2200公里大幅增长至2018年的3500公里,因此动车组是我们认为最不需要担心需求的产品类别。

2016年铁总招标动车组136标准列,2017年招标313标准列,我们预计2018年铁总动车组招标量将达到350-400列,其中复兴号占比将进一步上升。

2017年铁路设备招标出现显著回升,为2018年相关公司的业绩打下良好基础。2018年初的机车、货车的招标均已启动,从量上看,是比较饱满的;加上2018年高铁通车里程大幅上升,动车组的需求上升也是可以预见的。

因此,我们的观点是,虽然铁路总投资随着基建的完成而下降,但设备的需求仍然将随着通车的上升而增加。随着今年招标预测的逐渐兑现,行业将逐渐扭转目前较低的预期。我们认为铁路设备相关公司有望迎来较好的布局机会。

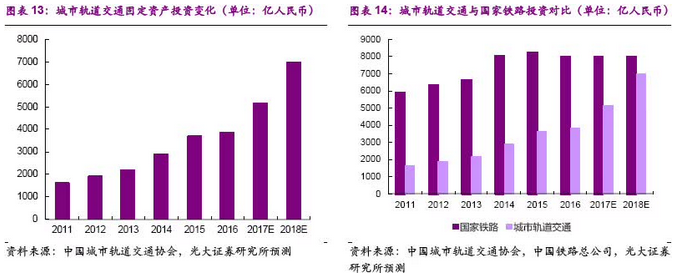

城轨地铁市场高增长正由基建传导至设备领域

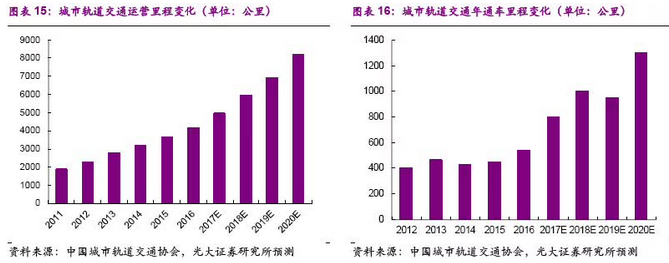

在“十三五”期间,接棒国家铁路,城市轨道交通市场已进入投资端和基建端的高速增长期,近几年需求将传导至车辆和信号控制系统领域。根据2016年发布的《交通基础设施重大工程建设三年行动计划》,2016-2018三年,全国城市轨道交通(地铁)投资额将达到1.6万亿。而2013-2015年的城轨地铁市场投资仅8000亿。以此计算,城市轨道交通市场的计划投资额三年翻倍,折合年复合增长率高达26%。

实际上,从2014年起,中国的城市轨道交通投资就进入了高速增长期。2013年,城市轨道交通市场投资规模仅相当于国家铁路投资规模的30%;但到2018年,城市轨道交通市场的投资规模就有望大幅增长至国家铁路投资规模的80%左右。受此影响,整个城市轨道交通产业链,包括基建、信号控制系统、车辆等,均将先后迎来新一轮高速发展期。

国内城市轨道交通运营里程数已由2011年的1887公里,快速增长至2017年的5000公里左右。目前全国轨道交通在建里程超过4000公里,大部分将于“十三五”期间建成。到2020年,我们预计全国轨道交通总里程有望达到8000公里,较2015年3600公里的总里程增长120%。

以城市轨道交通平均四到五年建设期而言,2014年至今的城市轨道交通固投高增长将从2018年左右开始传导至信号控制系统市场和车辆市场。这也与“十三五”后期,全国城市轨道交通的集中通车期相符。

养路机械、IGBT和水下机器人等新产业是公司未来潜在增长点

2017年,随着新研发的接触网检修作业车获得铁总大单,公司养路机械业务收入大幅增长70.7%。我们认为公司是一家典型的技术引领型的高端制造企业,培育中的IGBT、水下机器人等业务都是国内需求旺盛,需要进口的领域,有望复制养路机械的突破模式,实现进口替代,是公司未来的潜在增长点。

2017年公司IGBT领域研发费用大幅增长,二期产能扩张,机车、地铁、动车组乃至电网领域都将有产品投产。水下机器人受益于油价复苏,未来有望重新获得中海油等公司的海底作业订单。

盈利预测与投资评级

展望2018年,我们认为公司之前下滑较多的动车组产品,将随行业招标回升,进入需求上升期;以IGBT为代表的关键电气系统零部件正在产业化过程中,潜力巨大,未来有望向机车、地铁、动车组、乃至电网等领域同时供货;养路机械等后周期产品,以及水下机器人为代表的海工产品也有较好的需求前景。随着高毛利的动车组产品收入占比回升,公司利润率有望出现小幅上升。

根据年度业绩,我们小幅下调公司2018-2020年收入预测至175.4亿、198.3亿、221.0亿人民币,下调净利润预测至32.7亿、37.1亿、41.7亿人民币,对应EPS分别为2.78元、3.16元、3.55元人民币。随盈利预测下调公司目标价至52.0港元,对应2018年15倍PE,维持“买入”评级。

风险分析

1、铁总18年计划投资额下降,存在产品有需求但招标延后的风险;

2、IGBT等新产品正在投入期,其产业化的进展存在一定不确定性,可能有销售增长慢于预期的风险;

3、公司历史上产品毛利率基本维持稳定,但不排除由于成本上升或产品小幅降价导致毛利率下降的风险。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP