崔东树:新能源车季节性节奏减弱 “淡季不淡”越来越明显

智通财经APP获悉,乘联会秘书长崔东树发文称,在新能源车冲击带来的传统燃油车市占率下降后,由于首购群体规模下降、购车人群变化和新能源渠道的变化,新能源车市场季节性节奏减弱,“淡季不淡”的特点的确越来越明显。

今年6月零售冲刺温和,没有对7月形成过度透支,加之报废更新的新能源补贴提升至2万元,因而7月新能源渗透率突破50%。由于200公里以下微型电动车5月底免税政策截止,带来的是月均两万多台的短续航电动车急剧萎缩,导致6月纯电动市场低迷,7月纯电动经济型市场逐步恢复。报废更新补贴推动插混车型进一步分流燃油车需求,推动新能源车环比6月增3%,燃油车环比6月降7%的环比异常变化。

一、新能源乘用车总体走势

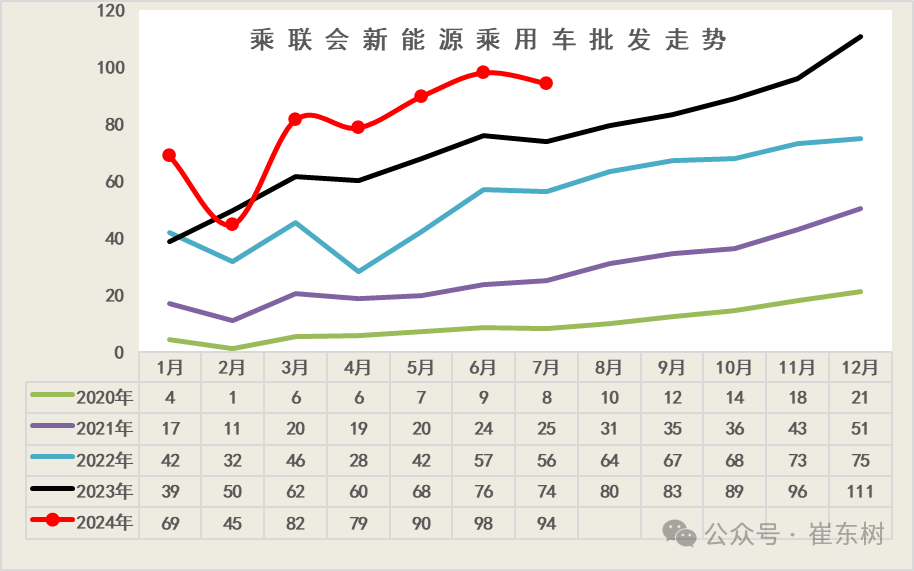

1. 2024年7月新能源车批发很强

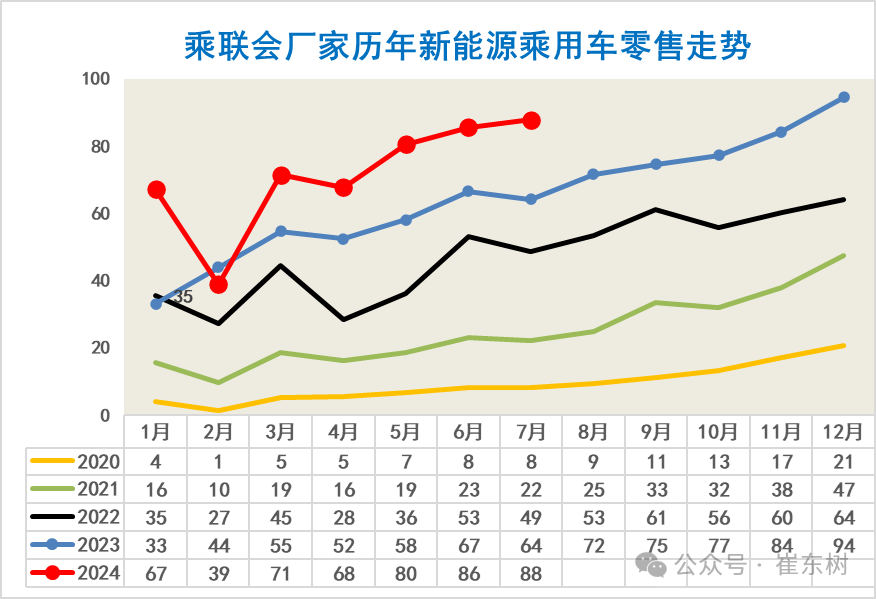

2024年7月新能源乘用车批发销量达到94万辆,接近达到上年11月水平, 由于春节因素和降价干扰,2月回落较大,3-6月市场逐步恢复增长,7月环比回落幅度不大。

7月新能源乘用车批发达到94万辆销量,同比增长回升到28%的表现较好,与1-6月的增速30%相比仍是基本持平的,1-7月总体温和上涨。

2023年以来由于锂和镍等原材料回落导致动力电池价格有下降的趋势,2月销量较低有利于企业年初减产,去历史库存,实现新品销量的持续增量。

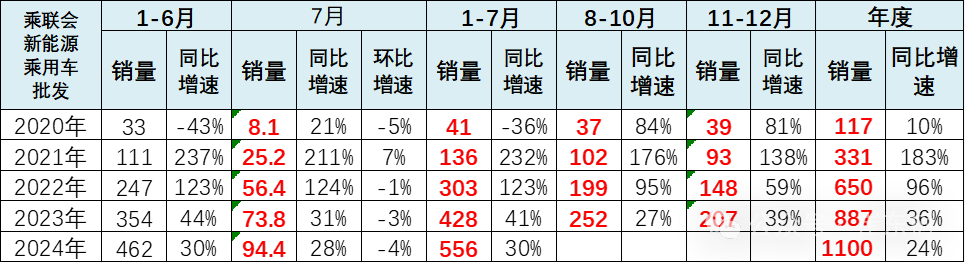

2.全国新能源渗透率-批发

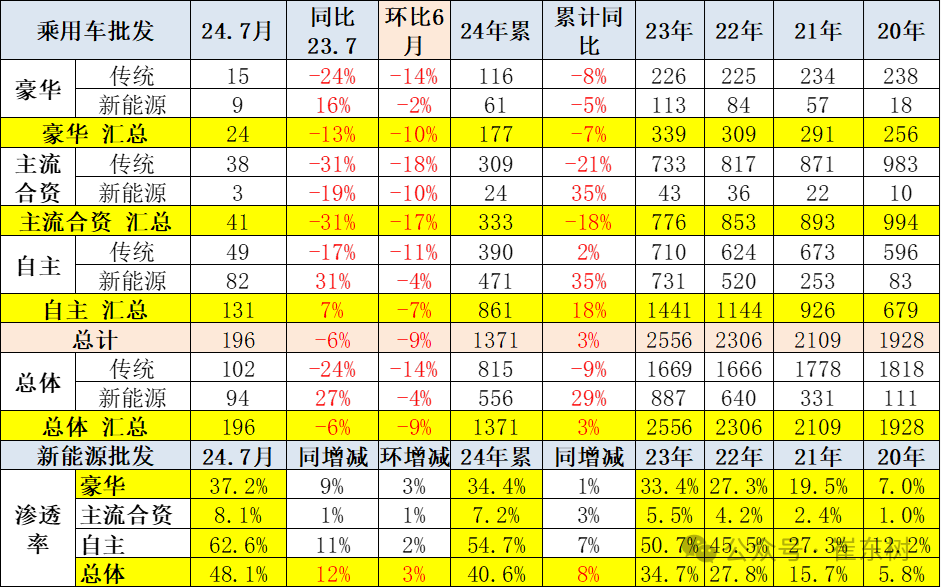

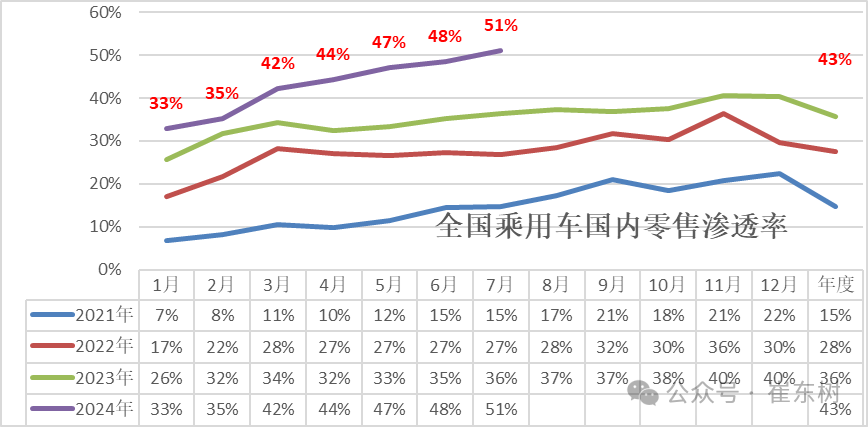

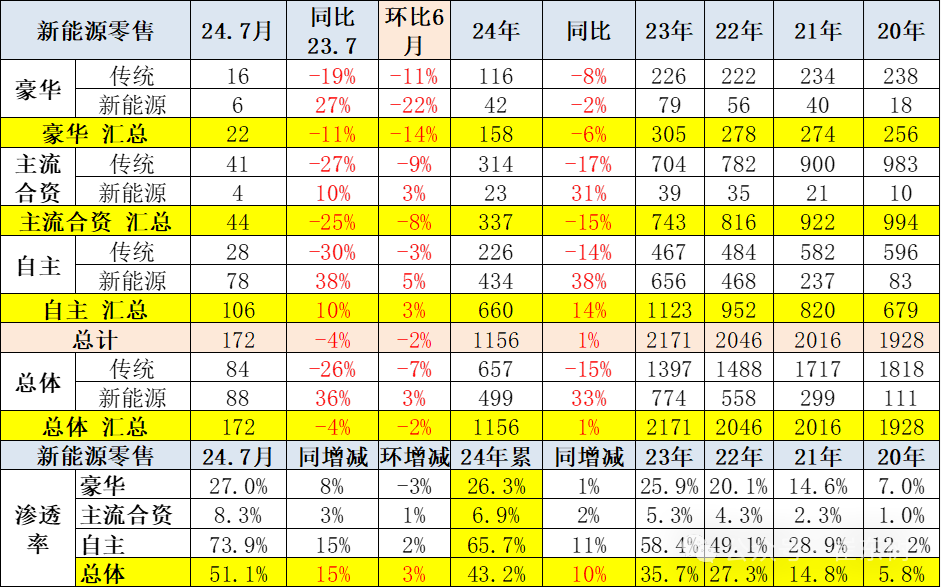

7月新能源车厂商批发渗透率48.1%,较2023年7月35.7%的渗透率提升12.4个百分点。

7月,自主品牌新能源车渗透率62.6%;豪华车中的新能源车渗透率37.2%;而主流合资品牌新能源车渗透率仅有8.1%。

7月传统车厂家批发同比下降24%,而新能源车零售同比上升27%,增速差距50个点,燃油车压力较大。

3.2024年7月新能源车零售增速强

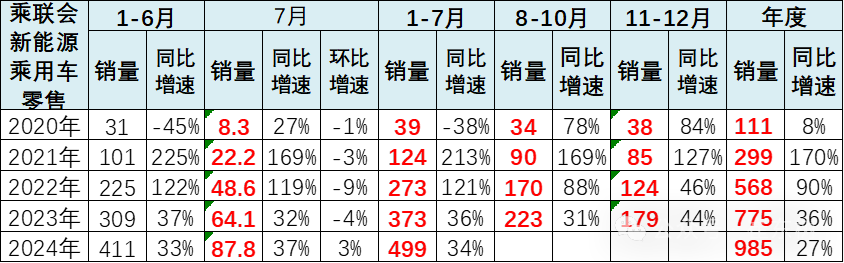

2024年7月新能源车市场零售88万辆,呈现7月强于6月异常特征,总体处于零售持续走强状态。

由于北京放号,6-7月新增需求释放的效果明显,且部分降价观望群体开始购车。

2023年累计零售775万辆,同比增长36%。2024年1-7月新能源车的零售499万辆,增34%的走势相对较稳,接近于2023年的36%的增速,这是很不错的表现。

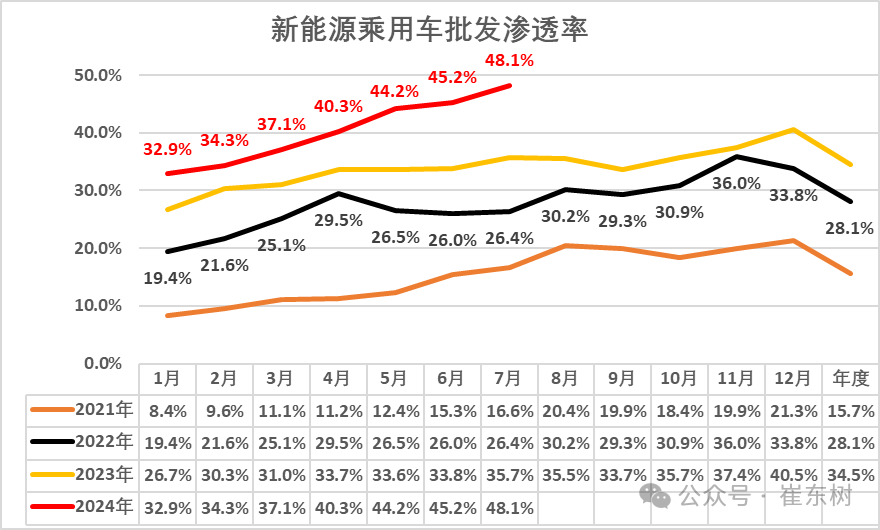

4.全国新能源渗透率-零售

7月新能源车国内零售渗透率51.1%,较去年同期36.1%的渗透率提升15个百分点。

7月国内零售中,自主品牌中的新能源车渗透率73.9%;豪华车中的新能源车渗透率27%;而主流合资品牌中的新能源车渗透率仅有8.3%。

7月传统车零售同比下降26%,而新能源车零售同比上升36%,燃油车税负重,压力较大。

国内乘用车新能源渗透率突破50%的原因:1、中国制造业不断强大带来的产业链优势的赋能,装备制造业和零部件产业的电池、电机、芯片等具有超强优势;2、在新质生产力推动下,中国车企全力发展新能源车,推动着中国汽车由大变强;3、乘用车行业开放发展的指导思想,促进了互联网企业、智能消费制造企业、国际新能源车企等全面进入,激活了行业竞争和创新能力;4、中国车企创新性的发展插混技术,实现狭义插混和增程式的技术突破,丰富了世界新能源发展的技术线路,取得中国插混占世界插混市场78%份额的突破性优势;5、7月份国家加力乘用车报废更新政策,纯电插混等较常规燃油车补贴高出0.5万元,进一步助力新能源汽车发展;综上措施推动着7月淡季车市的新能源车渗透率超过了50%,助力新能源普及迈上了新的台阶;此现象值得关注。

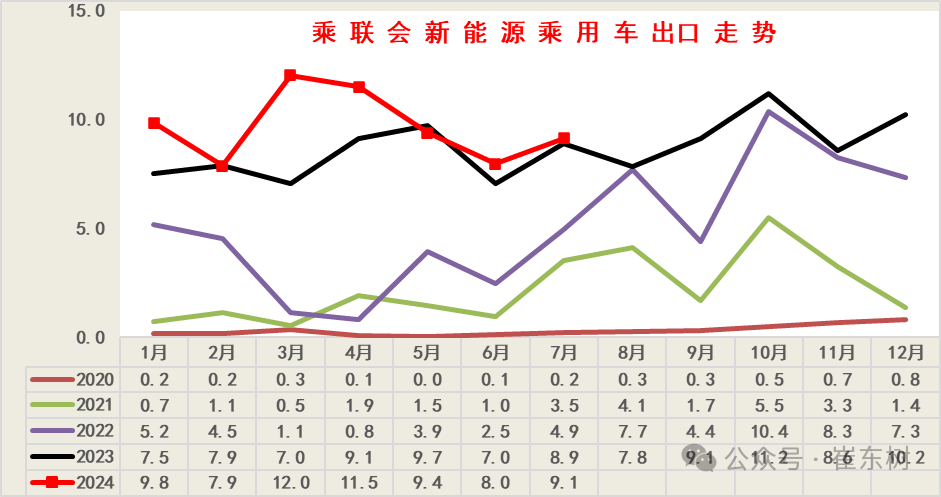

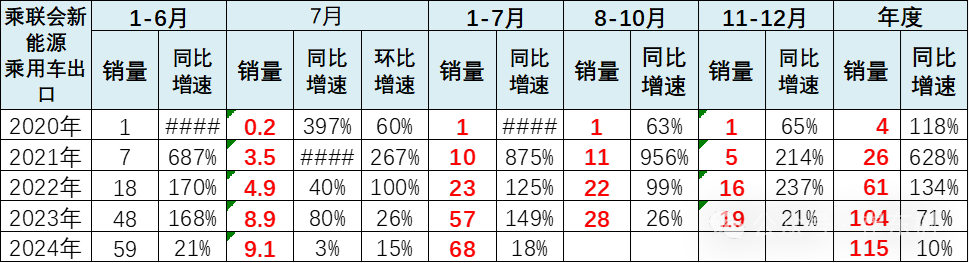

5.2024年7月新能源车出口回落较大

2024年7月新能源车出口9.1万辆,月度环比小幅回升。1-2月的出口低迷应该是受到海运等因素的影响,自主的出口在3月环比增长较大,4-7月自主部分车企出口面临欧洲的需求减弱而主动调整。

中国制造新能源产品品牌越来越多地走出国门,由于海外认可度持续提升以及服务网络的完善,自主品牌纯电动主要面向发达国家市场,目前出现围堵中国新能源的现象,这是完全错误的,但我们也要冷静面对。

2024年1-7月累计出口68万台,同比增18%。从近期自主出口海外市场零售数据监控看,自主品牌在欧洲表现一般。在海外部分地区,除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现,南美等的出口表现也在不断地改善,自主插混车型开始出口增长。2023年7月的出口高基数对出口促进不大,未来几个月全年新能源汽车出口预计仍较高增长。

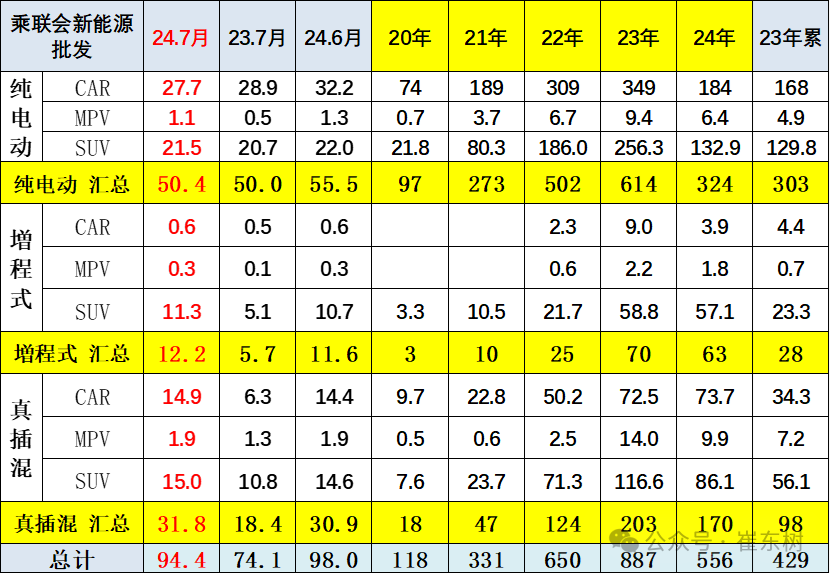

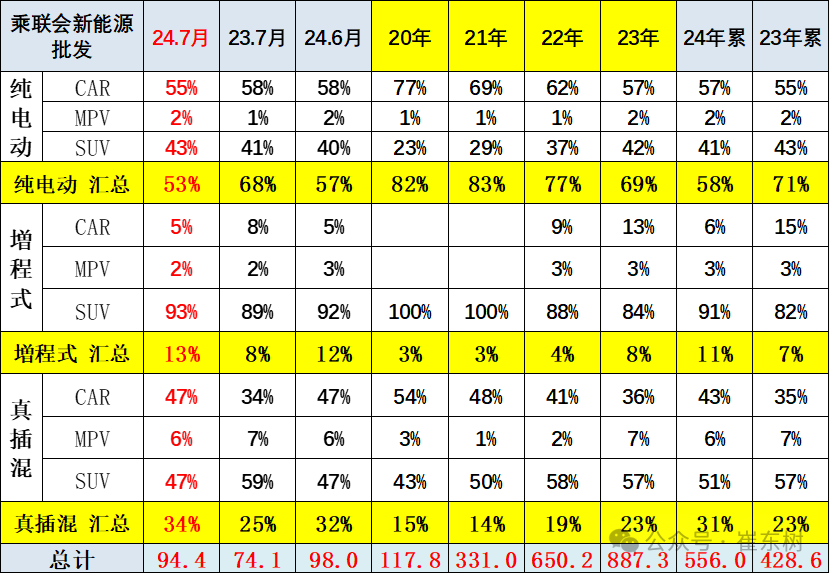

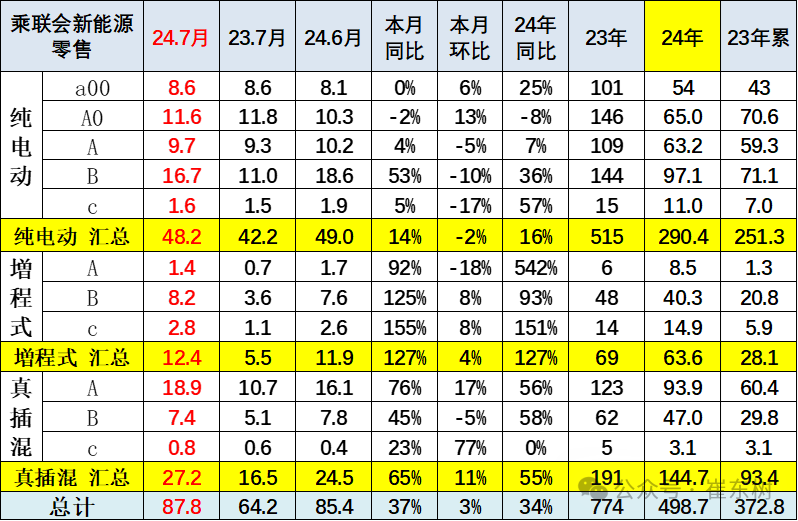

二、新能源乘用车市场结构分析

1、新能源车的厢型结构

7月纯电动批发销量50.4万辆,同比增长1%,环比下降9%;7月狭义插混销量31.8万辆,同比增长73%,环比增长3%;7月增程式批发12.2万辆,同比增长115%,环比增长5%。

7月新能源批发结构中:纯电动53%、狭义插混34%、增程式13%。2023年7月为纯电动68%、狭义插混25%、增程式8%。2023年全年新能源批发结构中:纯电动69%、狭义插混23%、增程式8%,增程式有效弥补纯电动的续航焦虑,应该属于纯电动的分支。

2、新能源车的级别-各级别相对均衡

7月各级别电动车销量分化,消费升级的态势很好。小型电动车需求偏弱,家庭第二辆车需求一般。小米为代表的高端SUV增长较强。

由于200公里以下微型电动车5月底免税政策截止,带来的是月均两万多台的短续航电动车急剧萎缩,导致6月纯电动市场低迷,7月纯电动经济型市场逐步恢复。报废更新补贴推动插混车型进一步分流燃油车需求,推动新能源车环比6月增3%,燃油车环比6月降7%的环比异常变化。

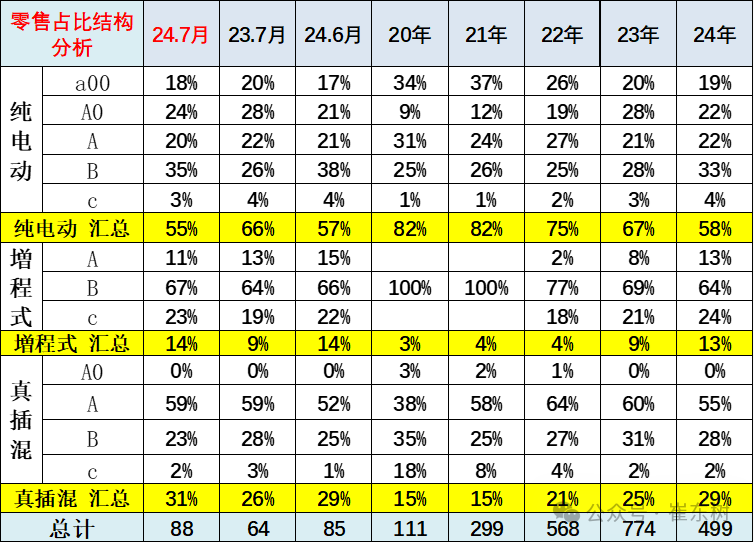

3、新能源车的自主和新势力表现持续较强

从月度国内零售份额看, 纯电动自主加新势力约占零售份额87%,表现超强。主力合资车企加传统豪华车的远低于特斯拉。

蔚来、哪吒、理想、零跑等新势力车企销量同比和环比表现总体仍较强,尤其是蔚来、理想等表现较强,这也是细分市场赛道的优势。

自主品牌的纯电动市场占据较大优势,特斯拉是主要高端。近期插混的自主日益占据主导优势,增程成为自主和新势力的独享。

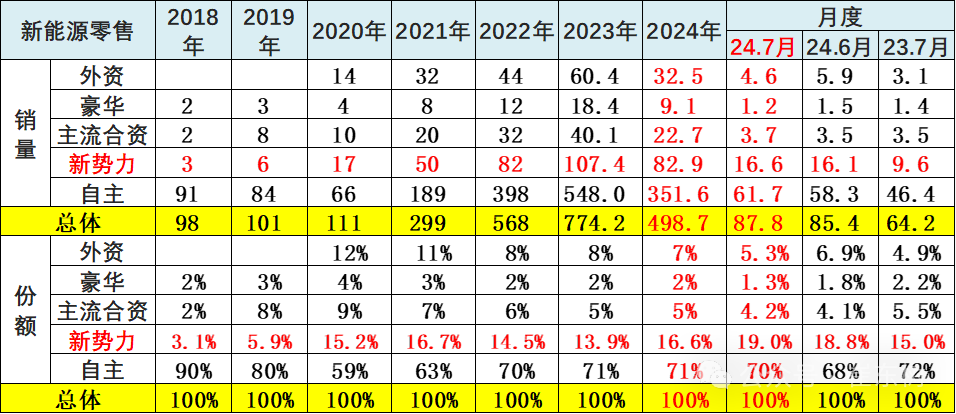

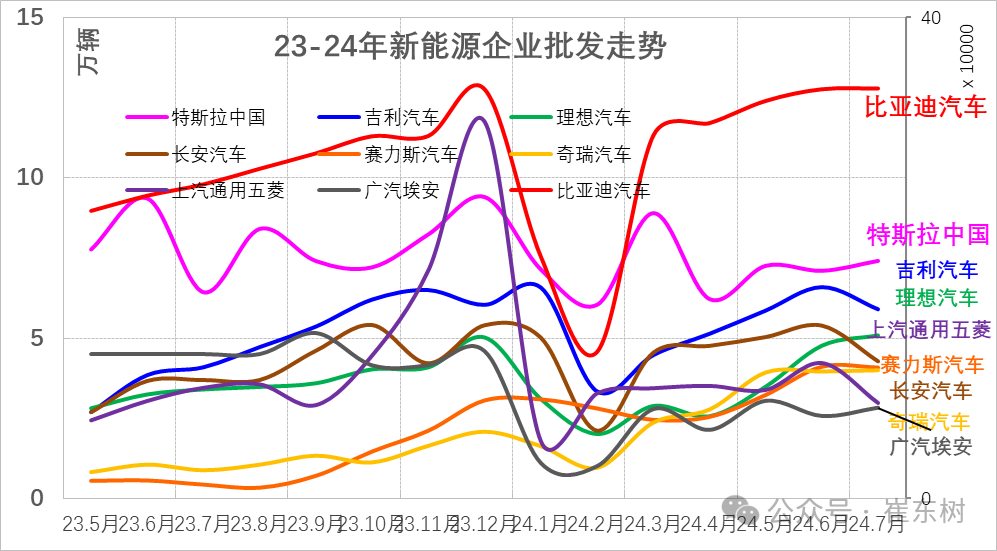

三、2024年7月新能源车主力厂家分化

1. 历年逐月新能源车主力厂家销量走势

在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商新能源月度批发销量突破万辆的厂商达到17家。

自主的企业占据绝对主力地位,但部分车企也出现累计销量下滑的持续压力。

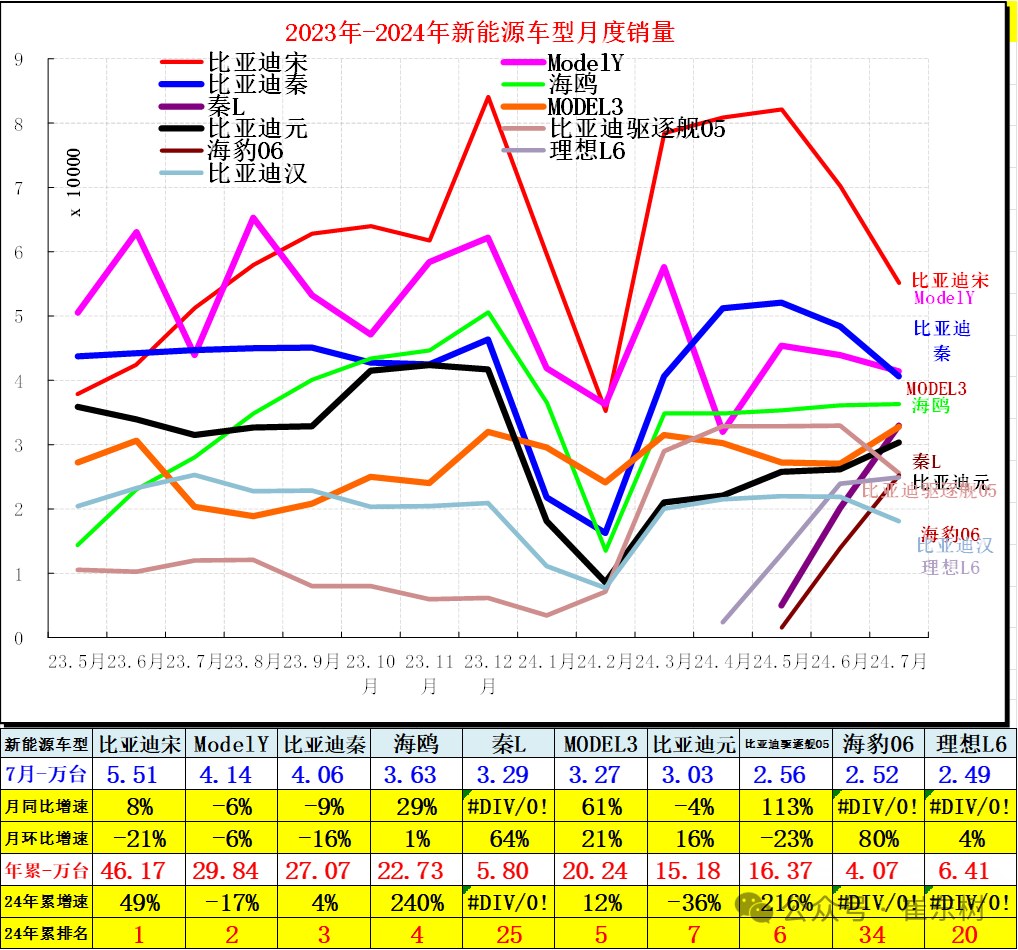

2. 新能源车乘用车车型批发表现

7月乘用车批发销量超两万辆的车型有15个(上月17个)。7月新能源位列总体乘用车车型销量前10位(上月前5位),燃油车主力车型国内表现艰难。比亚迪宋:55,128辆、Model Y:41,405辆、比亚迪秦:40,600辆、海鸥:36,256辆、秦L:32,941辆、Model 3:32,712辆、比亚迪元:30,286台、比亚迪驱逐舰05:25,558辆、海豹06:25,200辆、理想L6:24,856辆。

四、2024年7月纯电动车市场分析

1. 纯电动主力厂家销量走势

近几年以来纯电动乘用车市场仍然是比亚迪、特斯拉和传统自主品牌为主的格局,但近期合资表现明显改善。2024年7月新能源乘用车市场多元化发力,大集团新能源表现分化。2024年7月纯电动车企表现强的是比亚迪、特斯拉、吉利汽车、五菱、长安汽车等。合资纯电动车企偏弱。

新势力的总体走势分化,绝大部分的纯电动的新势力总体表现一般。

2. 2024年7月纯电动主力车型批发偏弱

2024年7月纯电动车型表现相对较强的是特斯拉MODELY、海鸥、MODEL3、比亚迪元等产品。

微型电动车的比亚迪海鸥产品力超强,也符合入门需求,虽然五菱宏光mini的走势偏弱,但微型电动车的海鸥等新品表现不错。

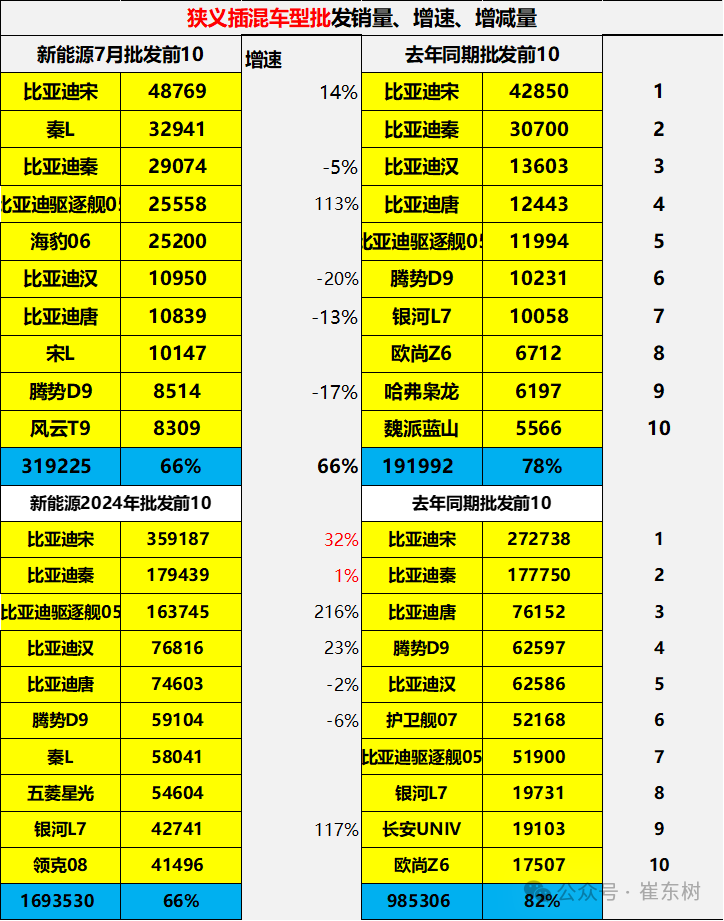

五、插混市场分析

1. 插电混新能源车企业表现改善

2024年7月份插电混动市场走势分化,主要的厂家是比亚迪,处于绝对领先,比亚迪(01211)由于销量较高,吉利汽车(00175)、长城汽车(02333)、长安汽车(000625.SZ)、上汽通用五菱等跟进比亚迪发展插混,比亚迪降价后的竞品积极跟进。近期吉利和长城新品的插混产品很有竞争力。

合资车企插混市场表现相对较弱。由于产业链差异,插电混动动力车型的部分合资企业表现相对优秀。近期欧系插混偏弱,豪华车的插混不强。

2. 插电混动主力车型批发较强

插电混合动力车型体现传统内资企业为主的特色。近期比亚迪宋、比亚迪秦、驱逐舰05等的销量较好。比亚迪的产品矩阵丰富,走势相对覆盖较大。欧美企业对豪华插混的市场重视不足,销量走势也相对平稳。

近期纯电动和插混出口车型走向欧洲市场的表现较好,比亚迪海豹等出口较多,形成欧洲新能源市场对中国插混的微幅拉动。

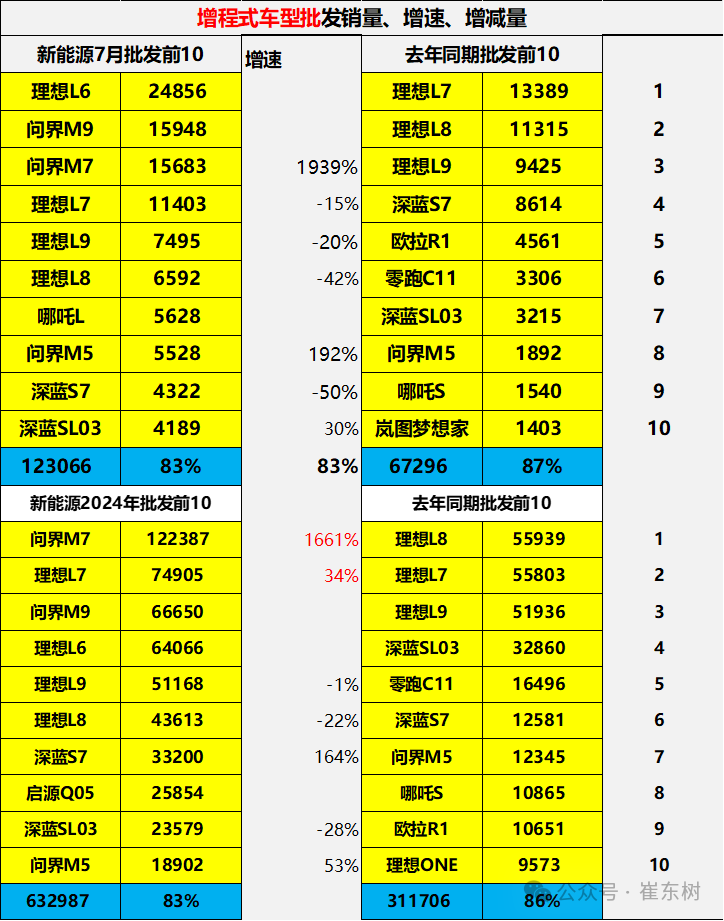

六、増程式市场分析

1. 增程式新能源车企业表现

增程式新能源车企业近期表现超强,理想与赛力斯等部分车企出现阶段性爆发增长特征。本月的理想増程恢复增量较大。长安汽车和哪吒汽车等増程产品持续较快增长。

2. 增程式新能源车型表现

金康赛力斯的增程表现超强,近期成为黑马。理想汽车推动増程式增长,实际用户的需求仍是纯电模式。

2024年7月的主力车型理想L6继续成为领军车型,主力车型市场竞争逐步激化,万台以上月销的车型已经有充分竞争,长安系增长也很好。

增程式电动车理想L6成为领军车型,理想L9的表现逐步放缓,销量结构向L7转移。说明消费者对低价端增程仍是有很好的接受度,增程式的性价比优势仍是很重要的。近期长安深蓝的増程、启源的纯电动也开始启动,形成差异特色。

扫码下载智通APP

扫码下载智通APP