中指研究院:预计下半年全国新房销售同比降幅将继续收窄

智通财经APP获悉,中指研究院发文称,短期来看,在二十届三中全会精神指引下,住房制度改革与政策优化节奏有望进一步加快。因城施策将进一步落实,地方政府将获得更多调控自主权,未来核心城市供需两端政策仍有优化可能。下半年在高基数影响减弱下,全国新房销售同比降幅预计将继续收窄,同时国企收储政策的落实推进也是决定市场恢复节奏的重要因素。

一、需求

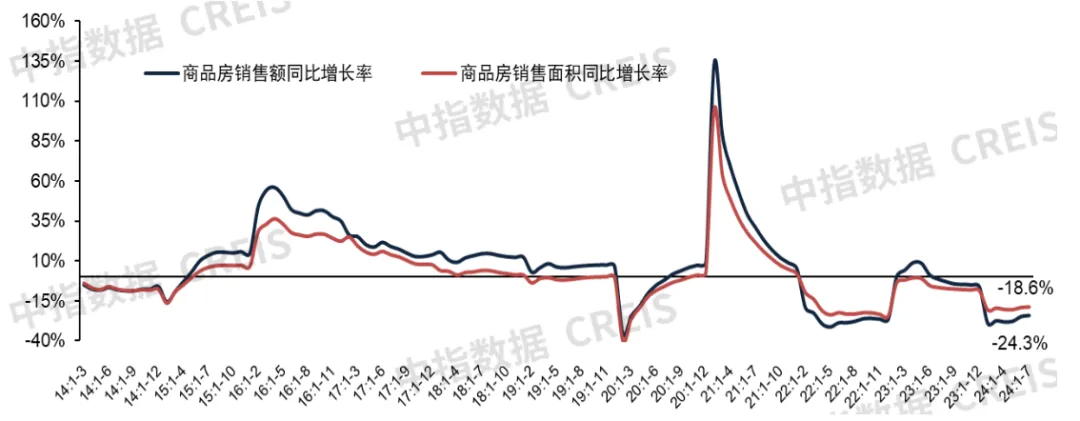

1-7月新建商品房销售面积5.4亿平米,同比下降18.6%,新建商品房销售额5.3万亿元,同比下降24.3%,降幅均收窄。

图:2014年至今全国新建商品房累计销售面积以及销售额同比增速

数据来源:中指数据CREIS

销售面积:2024年1-7月,新建商品房销售面积为5.4亿平方米,同比下降18.6%,降幅较1-6月收窄0.4个百分点,7月单月商品房销售面积为0.6亿平方米,同比下降15.4%(单月增速为调整基数后测算,下同),降幅较6月扩大0.9个百分点。其中,新建住宅销售面积为4.5亿平方米,同比下降21.1%,降幅较1-6月收窄0.8个百分点,办公楼销售面积同比下降6.9%,商业营业用房销售面积同比下降5.7%。

销售额:2024年1-7月,新建商品房销售额为5.3万亿元,同比下降24.3%,降幅较1-6月收窄0.7个百分点,7月单月商品房销售额为0.6万亿元,同比下降18.5%,降幅较6月扩大4.2个百分点。其中,新建住宅销售额为4.7万亿元,同比下降25.9%,降幅较1-6月收窄1.0个百分点,办公楼销售额同比下降10.4%,商业营业用房销售额同比下降12.0%。

二、供应

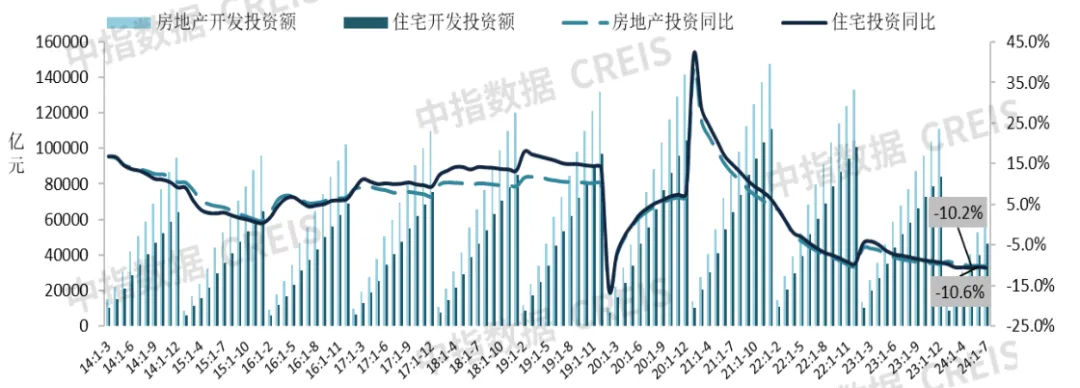

1-7月房地产开发投资额同比下降10.2%;房屋新开工面积同比下降23.2%,连续5个月降幅收窄。

图:2014年至今房地产和住宅累计开发投资及其同比增速

数据来源:中指数据CREIS

房地产开发投资额:2024年1-7月,全国房地产开发投资额为6.1万亿元,同比下降10.2%;7月单月,全国房地产开发投资额为0.8万亿元,同比下降10.8%,降幅较6月扩大0.7个百分点。其中,住宅开发投资额为4.6万亿元,同比下降10.6%,降幅较1-6月扩大0.2个百分点,占房地产开发投资比重为75.9%。

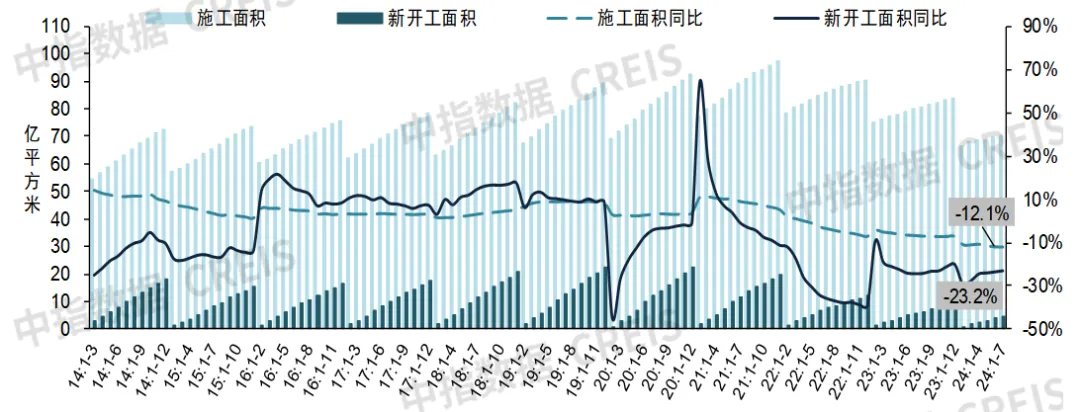

图:2014年至今全国房屋累计新开工和施工面积及其同比增速

数据来源:中指数据CREIS

房屋新开工面积:2024年1-7月,全国房屋新开工面积为4.4亿平方米,同比下降23.2%,降幅较1-6月收窄0.5个百分点;7月单月,全国房屋新开工面积约为5710万平方米,同比下降19.7%,降幅较6月收窄2.0个百分点。其中,住宅新开工面积为3.2亿平方米,同比下降23.7%,降幅较1-6月扩大0.1个百分点。

房屋施工面积:2024年1-7月,全国房屋施工面积为70.3亿平方米,同比下降12.1%。其中,住宅施工面积为49.2亿平方米,同比下降12.7%。

房屋竣工面积:2024年1-7月,全国房屋竣工面积为3.0亿平方米,同比下降21.8%。其中,住宅竣工面积为2.2亿平方米,同比下降21.8%。

三、资金来源

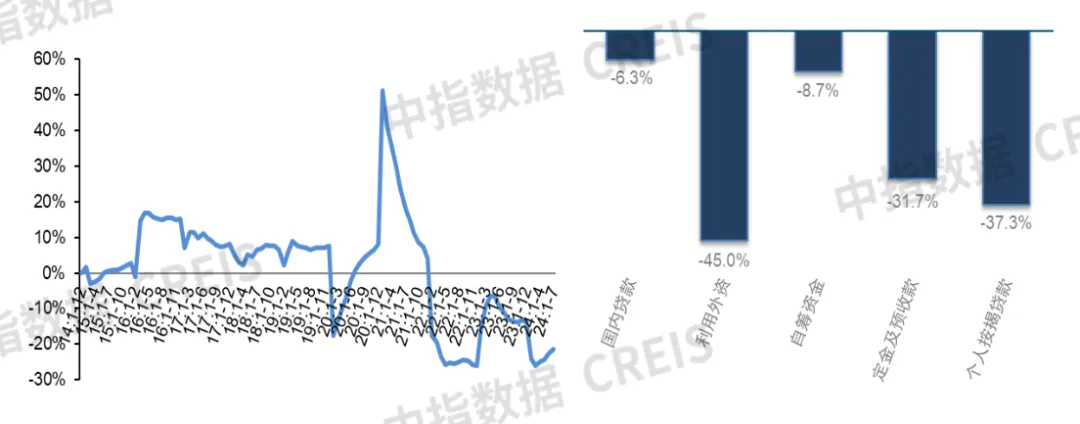

1-7月房企到位资金为6.2万亿元,同比下降21.3%,连续4个月降幅收窄。

图:2014年至今全国房企到位资金同比增速及2024年1-7月各项资金来源同比增速对比

数据来源:中指数据CREIS

房地产开发企业到位资金:2024年1-7月,房地产开发企业到位资金为6.2万亿元,同比下降21.3%,降幅较1-6月收窄1.3个百分点。

国内贷款:2024年1-7月,国内贷款为9216亿元,同比下降6.3%;占比为14.9%,比上年同期提升2.4个百分点。

自筹资金:2024年1-7月,自筹资金为2.2万亿元,同比下降8.7%,降幅较1-6月收窄0.4个百分点;占比为35.6%,比上年同期提升5.1个百分点。

定金及预收款:2024年1-7月,定金及预收款为1.9万亿元,同比下降31.7%,降幅较1-6月收窄2.4个百分点;占比为30.2%,比上年同期下降4.8个百分点。

个人按揭贷款:2024年1-7月,个人按揭贷款为8478亿元,同比下降37.3%,降幅较1-6月收窄0.4个百分点;占比为14.1%,比上年同期下降3.7个百分点。

中指解读:

7月,政府继续稳定房地产行业信心。二十届三中全会《决定》全文重笔提及房地产,既有长期改革方向,也明确了短期举措,提出“……支持城乡居民多样化改善性住房需求。充分赋予各城市政府房地产市场调控自主权……”;央行下调1年期和5年期以上LPR各10个基点,分别降至3.35%、3.85%,进一步降低购房者购房成本;7.30中央政治局会议强调要“积极支持收购存量商品房用作保障性住房”。同时各地优化政策持续跟进,广州放松港澳台及外籍人士限购,建面120平方米以上的住宅不限购;北京、昆明等地支持“以旧换新”。

数据上看,全国层面,受高基数效应减弱影响,1-7月新建商品房销售额、销售面积同比降幅继续收窄。重点城市层面,7月,上海、深圳、广州、杭州、苏州7月份新房成交活跃度有所回落,呈现出淡季特征,北京在6月政策优化推动下新房成交维持平稳;整体上,随着政策效果有所减弱以及市场传统淡季来临,新房市场仍面临较大调整压力。二手房方面,核心城市二手房市场延续“以价换量”态势,市场成交保持一定活跃度,北京、上海、深圳、杭州、成都、苏州7月份二手房成交同比均明显增长,其中北京、成都7月成交量均为近一年以来月度最高水平。

当前核心城市二手房市场仍处放量过程,其中部分城市老破小价格调整幅度较大,房源性价比相对较高,刚需客户开始入场,成为二手房市场活跃度重要支撑,但新房市场调整压力或较难改变。短期来看,在二十届三中全会精神指引下,住房制度改革与政策优化节奏有望进一步加快。因城施策将进一步落实,地方政府将获得更多调控自主权,未来核心城市供需两端政策仍有优化可能。下半年在高基数影响减弱下,全国新房销售同比降幅预计将继续收窄,同时国企收储政策的落实推进也是决定市场恢复节奏的重要因素。

供应端,房地产开发投资仍在下行,新开工低基数效应下,连续5个月累计同比降幅收窄。究其原因,土地缩量未改、房企投资愈加审慎、房企资金承压、现有库存高位仍是制约供应端修复的重要因素。短期来看,新开工规模仍在低位盘整,房地产开发投资或继续下行,但随着项目“白名单”及“国企收储”工作持续推进,有望边际改善。

扫码下载智通APP

扫码下载智通APP