国有四大银行年报披露,2017业绩、资产透视

本文来自微信公众号“东方财富Choice数据”,作者为古林,文中观点不代表智通财经观点。

在中国银行(03988)今日发布财报后,2017年国有四大行的最新业绩和规模等指标出炉。从年报来看,四大行整体业绩靓丽:净息差上行、资产质量改善;费用控制良好,拨备前利润高增。比较而言,建行(00939)和农行(01288)业绩增幅最好,超预期;其次是工行(01398);中行相对较弱。

四大行业绩提升,净息差复苏

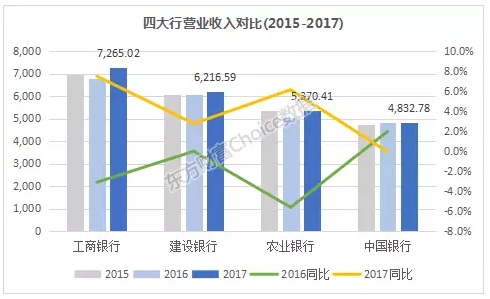

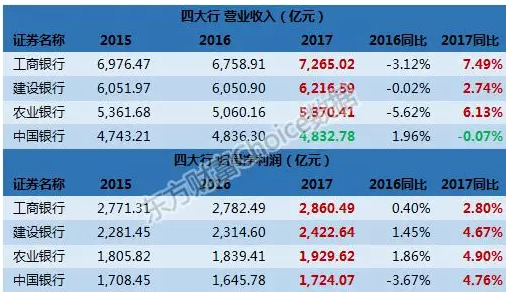

2017年,工商银行、建设银行、农业银行和中国银行分别实现营业收入7265亿元、6216亿元、5370亿元和4832亿元。其中,工商银行同比增速最高,达到7.49%;农行营收增长其次,约6.13%;它们与建行均较2016年收入改善明显。而中国银行在2017年收入同比微降0.07%,不及2016年。

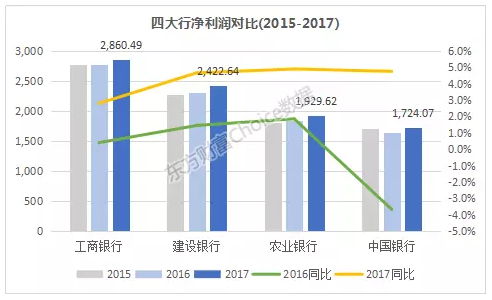

归母净利润方面,工商银行、建设银行、农业银行和中国银行的业绩分别达到2860亿元、2422亿元、1929亿元和1724亿元,为近三年最高水平。其中,工行净利润依然首屈一指,平均日赚7.84亿元;同比增幅中,农行、中行和建行均超过4%,工行增长约2.80%。较之2016年,四大行业绩改善都十分明显。

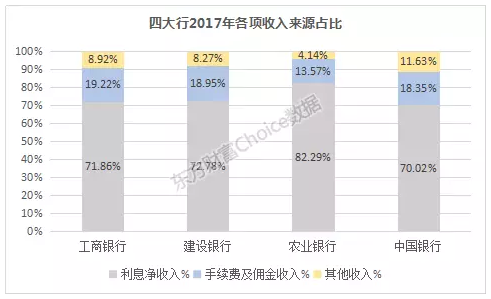

收入来源方面,国有四大行以利息收入为主,2017年占比皆攀升至70%以上,农业银行最高,达到82.29%;手续费及佣金收入占比中,除中行持平外,工行、建行和农行均有所下降,保持在19%左右水平。其他收入中,中国银行外汇收入贡献较多,占比超过10%。

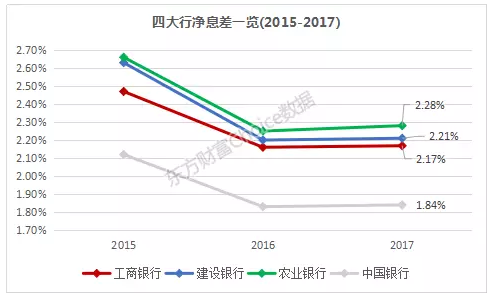

业绩贡献方面,2017年银行业净息差有所改善,连续三个季度回升,行业水平约2.1%。四大行净息差同样较2016年微幅增长,其中农业银行最高达到2.28%,建设银行和工商银行分别以2.21%和2.17%排在其后,中国银行仅1.84%,不及行业水准。

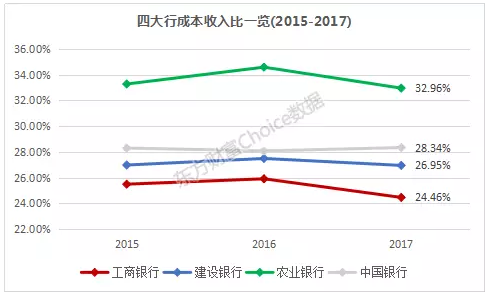

成本收入比指标中,工商银行、建设银行和农业银行在费控方面有所提高,成本收入比较2016年均下行,其中工行最低约24.46%,经营效率较高;中国银行该指标达到近3年最高;农业银行该比值高于其他国有行。

数据来源:东方财富Choice数据

四大行规模增速放缓,同业收缩

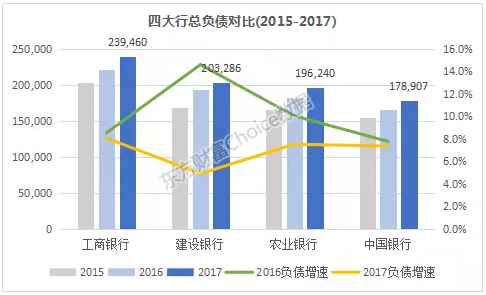

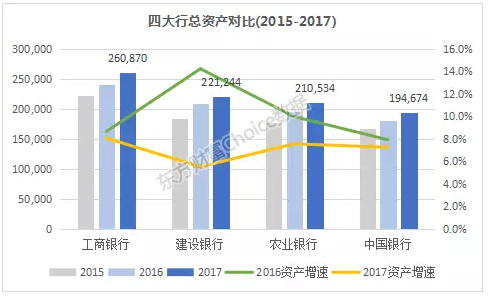

2017年,四大行规模继续稳步攀升,但总资产和负债增速较之2016年有所下降,去年行业监管力度的加强构成直接影响。

众所周知,银行资金多来自于存款,负债先行,工商银行、建设银行、农业银行和中国银行负债总额分别达到23.95万亿元、20.33万亿元、19.62万亿元和17.89万亿元,其中工行(8.08%)和农行(7.38%)增速持稳,建行增速下滑10个百分点,农行增速下滑约2.5个百分点。

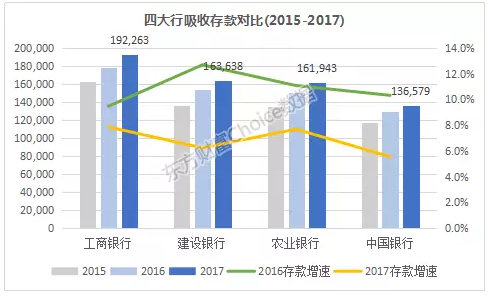

吸收存款方面,工商银行以19.23万亿元居首,2017年增速7.86%;建设银行和农业银行较为接近,均达到16万亿元以上,中国银行以13.66万亿元次之;建行、农行和中行存款增速较2016年均有明显下降。

资产方面,工商银行、建设银行、农业银行和中国银行分别达到26.09万亿元、22.12万亿元、21.05万亿元和19.47万亿元,其中工行(8.08%)和农行(7.27%)同比增长基本持平,建行增速放缓较为明显。

资产分项中,国有四大行结构较为平均,贷款比例占50%左右,建行最高(56.8%)、农行最低(49.0%);同业资产均不到10%,除工行外,其余三家占比下降;债券投资占到20%以上,农行最高(26.1%),其余在21%左右;非标资产四大行占比极低,均在3%左右。

四大行资产、负债表单汇总

数据来源:东方财富Choice数据

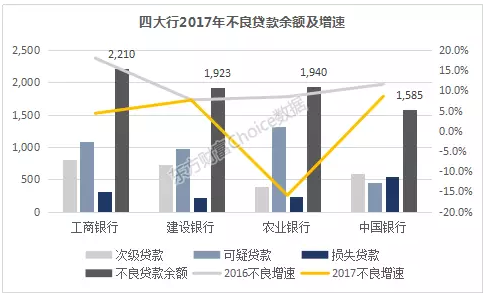

四大行资产质量改善,不良下降

2017年,在监管层“去杠杆”要求下,银行业资产质量有所改善。四大行不良贷款余额增速较之2016年有所下降,工商银行、建设银行、农业银行和中国银行不良贷款余额分别为2209.9亿元、1922.9亿元、1940.3亿元和1584.7亿元,其中农行不良余额减少368.02亿元,同比下降15.94%;工行不良增速下滑13个百分点,中行下滑约3个百分点,建行持平。

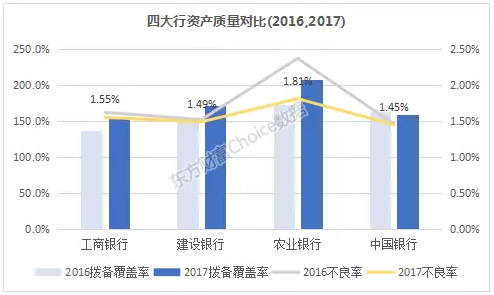

同时,四大行不良资产比率也有所下降,中国银行不良率最低,约1.45%;建设银行和工商银行次之,分别为1.49%和1.55%;农业银行不良率改善明显,自2.37%降至1.81%。资产质量向好也令拨备覆盖率提升,除中国银行外,其余三大行拨备率均增长20-30个百分点。

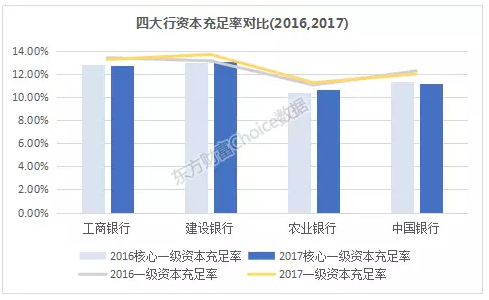

此外,四大行资本充足率保持平稳水平。2017年,工商银行核心一级资本充足率12.77%,下滑10个bp;建设银行核心一级资本充足率13.09%,上升11个bp;农业银行核心一级资本充足率10.63%,上升25个bp;中国银行核心一级资本充足率11.15%,下滑22个bp。

综上,随着银行业整体环境的改善,国有四大行先行表率,在2017年营收、净利增长较好,增速快于2016年同期,净息差回升,成本收入比降低。

四大行规模延续攀升,受行业监管影响,增速放缓;负债端吸收存款增速下降,资产端同业占比下降,以贷款和债券投资为主。资产质量改善,不良率下降、拨备率提升。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP